期货日报 作者:赵文婷 不确定性风险增加 当前全球宏观面走弱,经济衰退担忧持续发酵,商品市场面临一定的系统性风险。因此,预计短期沪胶维持弱势运行,破位后不排除仍有继续下跌的可能。后续关注美联储7月议息会议及美国二季度GDP数据。

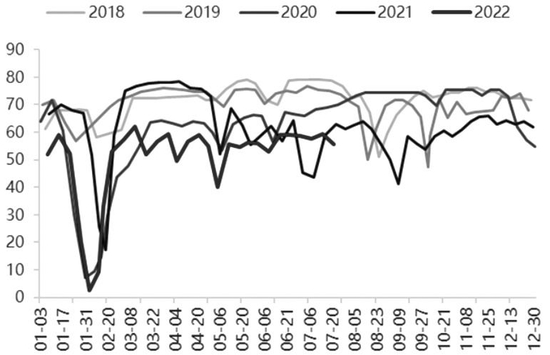

图为全钢胎开工率走势 6月以来,在美国通胀数据持续爆表、美联储货币政策维持鹰派以及全球经济前景逐渐恶化的共同驱动下,市场“衰退交易”急剧升温,大宗商品市场出现系统性调整。受联动性影响,橡胶

期货价格连续走跌,2209合约一度下探11490元/吨,创下两年来最低水平。而从橡胶基本面来看,供应端新胶产量呈逐步放大趋势,需求端尚未见到明显起色,轮胎厂家整体开工延续弱稳态势。因此,供需层面同样缺乏利多提振,叠加外部宏观不确定风险增加,天胶暂难摆脱低位徘徊局面。 商品市场继续承压 美国6月CPI同比上涨9.1%,为1981年以来的最高纪录,为了降低通胀水平,美联储可能将继续采取激进的措施。近期,IMF就2022年美国经济增长预期再次进行了下调,从6月下旬预测的2.9%下调至2.3%。世界银行同样宣布下调2022年全球GDP增速预期,由1月预测的4.1%下调至2.9%。在美联储大幅加息预期叠加避险需求上升的推动下,美元指数飙升至近20年来高位,进一步打压了大宗商品价格。当前来看,大宗商品的价格驱动更多由外围宏观因素主导,在“衰退预期”的阴霾下,商品市场仍将面临一定的下行压力。 从供需层面来看,决定橡胶价格波动方向的核心因素依旧在于需求端。今年以来,轮胎市场陷入供需失衡的困境,导致贸易环节货源自上而下流通不畅,轮胎企业成品库存持续高位,进而对开工产生负向反馈。截至7月22日,全钢胎开工负荷为55.21%,较去年同期下跌7.53个百分点;半钢胎开工负荷为65.00%,较去年同期上涨6.35个百分点。半钢胎厂家开工情况相对较好,得益于国内配套市场迎来好转。 下半年进口将回升 汽车市场,对于橡胶行业来说,消费量占比较高的是重卡。6月我国重卡销量为5.51万辆,环比增长12%,同比下降65%;上半年,重卡累计销量仅37.95万辆,较去年同期大幅下滑64%。重卡市场萎靡不振,拖拽全钢胎整体开工水平持续位于六成以下。不同于内销市场,上半年轮胎出口市场表现强劲,1—6月,我国共计出口轮胎363万吨,同比增长7.7%。下半年需警惕高位出口背后面临的隐忧,欧美制造业PMI处于回落趋势之中,欧美央行加快收紧货币政策步伐,全球经济衰退风险上升,后续需要关注海外需求回落对国内轮胎出口需求的不利影响。 从供应端来看,国内外产区原料不断上量导致胶水价格大幅回落。目前泰国胶水价格在52.5泰铢/kg,相较于6月上旬的高点大幅下跌22%,杯胶价格较为坚挺,基本在47—48泰铢/kg区间波动,使得胶水与杯胶的价差快速收窄至4—5泰铢/kg。下半年全球天胶迎来旺产季,国内进口也将呈回升态势,若下游需求未能向好且出现明显增量的话,届时国内库存有加速累库的可能。 伴随期价的重挫,天胶现货价格同样呈大幅走低态势,部分下游工厂低价采购意愿有所提升,因而对现货价格存在一定支撑,导致期现价差深度回归,目前2209合约已经贴水全乳胶以及人民币混合胶现货价格。从基差角度来看,盘面继续深跌空间相对有限。但是从橡胶产业链供需矛盾以及宏观环境来看,均难以对价格形成向上动能。国内外主产区虽然时有受到天气扰动影响,但是整体供应季节性放量趋势未改。而轮胎厂家在弱需求、低开工以及高库存背景下,对原料天胶的采购仅以刚需为主。此外,当前外围宏观面走弱,经济衰退担忧持续发酵,商品市场面临一定的系统性风险。因此,预计短期沪胶维持弱势运行,破位后不排除仍有继续下跌的可能,后续关注美联储7月议息会议及美国二季度GDP数据。(作者单位:东吴期货) |

|

|  |

|