来源:期货日报 中证1000指数由A股中市值排名在沪深300指数、中证500指数成分股之后的规模偏小且流动性较好的1000只股票组成,其与沪深300和中证500等指数形成互补。中证1000股指期货和期权合约的推出将填补A股小盘股指数衍生工具的空白。

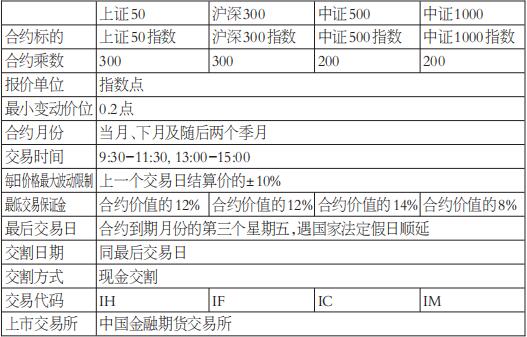

2022年6月22日,中国金融期货交易所发布《关于中证1000股指期货和股指期权合约及相关规则向社会征求意见的通知》。证监会批准中证1000股指期货和股指期权2022年7月22日挂牌交易。 股指期货合约比较 2022年6月22日,中国金融期货交易所发布《关于中证1000股指期货和股指期权合约及相关规则向社会征求意见的通知》,制定了《中证1000股指期货合约》《中证1000股指期权合约》《中国金融期货交易所中证1000股指期货合约交易细则》《中国金融期货交易所股指期权合约交易细则》(征求意见稿)。 目前,中国金融期货交易所已经上市上证50股指期货、沪深300股指期货、中证500股指期货,中证1000股指期货上市将丰富股市对冲工具,带来更多投资机会。 与已经上市的股指期货相比,中证1000延续了前三个股指期货品种的思路,通过合约乘数平衡市场流动性与交易成本。共性方面,中证1000与其在最小变动价位、合约月份、交易时间、每日价格最大波动限制、交割日期、交割方式上保持一致。乘数方面,中证1000与中证500一样,每点200元,而上证50和沪深300每点300元。乘数大小的设定一定程度上可以平衡合约规模、降低波动性风险。上证50指数、沪深300指数相对较小,波动也相对较小,故乘数设定得较大,而中证500指数和中证1000指数相对较大,波动也相对较大,故乘数设定得较小。 保证金方面,由于风险管理需要,交易所根据市场环境调整保证金。目前,上证50股指期货、沪深300股指期货最低保证金为合约价值的12%,中证500股指期货最低交易保证金为合约价值的14%,中证1000股指期货最低保证金暂定为合约价值的8%。待中证1000股指期货上市,最低交易保证金有望和中证500股指期货保持一致。

表为股指期货比较 中证1000股指编制 中证1000指数选取中证800指数样本股以外规模偏小且流动性好的1000只股票,其与沪深300和中证500等指数形成互补。该指数系列以2004年12月31日为基日,以1000点为基点。 样本空间 中证1000行业指数系列样本空间由同时满足以下条件的沪深A股组成:上市时间超过一个季度,除非该股票自上市以来的日均A股总市值在全部沪深A股中排在前30位;不含ST股票、*ST股票、暂停上市股票。中证1000行业指数样本空间由中证1000指数样本股组成。 选样方法 选样方法分几步:剔除样本空间内中证800指数样本股及最近一年日均总市值排名在前300名的股票;将样本空间股票按照过去一年(新股为上市以来)的过去一年日均成交金额由高到低排名,剔除排名后20%的股票;将剩余股票按照过去一年日均总市值由高到低进行排名,选取排名在前1000名的股票作为中证1000指数样本股。 指数样本和权重调整 中证1000指数及行业指数系列每半年调整一次样本股,样本股调整实施时间分别为每年6月和12月的第二个星期五的下一交易日。对于中证1000指数,每次调整的样本比例一般不超过10%。样本调整设置缓冲区,日均成交金额排名在样本空间前90%的老样本可参与下一步日均总市值排名;日均总市值排名在800名内的新样本优先进入,排名在1200名之前的老样本优先保留。当中证1000指数调整样本股时,中证1000行业指数系列样本股进行相应调整。 特殊情况下会对中证1000指数及行业指数系列的样本进行临时调整。在成分公司有特殊事件发生,导致其行业归属发生变更时,将对中证1000行业指数样本股进行相应调整。当样本股暂停上市或退市时,将其从指数样本中剔除。样本股公司发生收购、合并、分拆、停牌等情形,参照计算与维护细则处理。 行业市值分布特征 中证1000指数按照申万一级行业划分标准:电力设备占比10.9%、医药生物占比10.8%、电子占比10.4%、基础化工占比8.6%、计算机占比6.6%、有色金属占比6.4%、机械设备占比5.6%、国防军工占比4.3%、汽车占比4.1%、食品饮料占比3.3%。中证1000指数行业分布较为广泛,且行业之间分布较为平衡,前三个行业的比重相差无几,都约10%。 中证500指数按照申万一级行业划分标准:医药生物占比11.6%,所占权重相对较大。另外,电力设备占比7.2%、非银金融占比6.6%、电子占比6.5%、基础化工占比6.5%、有色金属占比5.6%、国防军工占比5.6%、计算机占比4.5%、钢铁占比3.9%、机械设备占比3.8%。中证500与中证1000的行业分布中,非银金融占比突出,而其他行业占比相对较低,在5%—6%。 沪深300指数按照申万一级行业划分标准:电力设备占13%、食品饮料占比12.7%、银行占比11.1%、非银金融占比8.9%、医药生物占比7.9%、电子占比7.3%、有色金属占比3.7%、汽车占比3.7%、计算机占比3.6%、家用电器占比3.1%。在沪深300指数行业中,食品饮料占比显著上升,银行、非银金融占较大权重。 上证50指数按照申万一级行业划分标准:食品饮料占比23.2%、非银金融占比15.2%、银行占比14.1%、电力设备占比7.4%、医药生物占比7.1%、有色金属占比4.4%、公用事业占比4.2%、电子占比3.3%、商贸零售占比3%、石油石化占比2%。上证50指数行业分布较为极端,食品饮料占比过重,食品饮料、非银金融和金融三个行业占比过半。 从沪深300指数到中证1000指数,行业分布越来越分散,差异越来越大。食品饮料、非银金融在沪深300指数中都是大权重行业,而在中证1000指数中并不显著。不同行业设置不同权重可以让股指多空对冲,可以拟合出裸露行业,进而形成投资机会或者对冲机会。 沪深300、中证500、中证1000三个指数的市值分布总体上遵循从大到小的顺序,沪深300将近一半的股票市值超过1000亿元,中证500的市值集中在100亿—300亿元,中证1000的市值更小,100亿元规模以下的企业数量占50%以上。 收益风险特征 中证1000的股息率相对较低,不足1%,整体上低于沪深300股息率1个百分点。中证1000的股息率虽然有所波动,但总体呈上升态势。中证500股息率提高速度较为明显,2018年之后已经稳定在1%以上,但少有超过1.5%的情形。沪深300股息率相对较高,2019年之前略大于2%,2020—2021年略小于2%。

表为三大股指股息率 近10年,三个股指的收益率相差不大,中证1000收益率为6.9%,略高于中证500的6.38%和沪深300的6.01%。基日统计以来,中证1000收益率上升至11.94%,略高于中证500的11.38%,显著高于沪深300的8.97%。中证1000具有相对较高的收益率。 近5年甚至近10年,中证1000年化波动率显著高于中证500和沪深300。中证1000具有较高的夏普比率,近10年的夏普比率为0.35,而中证500和沪深300夏普比率分别为0.33和0.32。基日统计以来,中证1000夏普比率为0.52,高于中证500的0.5,显著高于沪深300的0.43。从夏普比率来看,中证1000具有更好的投资风险收益。

表为三大股指收益风险特征 |

|

|  |

|

微信:

微信: QQ:

QQ: