2022年7月16日 工业品-双焦 负反馈加剧,双焦盘面大幅下挫 观点概述: 焦煤(2029, 5.50, 0.27%) 供应端, 受降雨、前期事故煤矿停产整顿、井下换工作面影响,煤矿产量近期或受到一定干扰,另外,焦煤出货不畅也一定程度上降低了煤矿生产积极性。进口方面,甘其毛都口岸蒙煤通关继续维持高位,由于近期外运暂停,口岸监管区库存累积严重对通关量造成一定影响,但整体蒙煤进口逐步增加趋势不变。近期中澳关系的好转使澳煤通关概率增加,若澳煤通关,将极大程度上缓解主焦煤结构性短缺问题,因此需密切关注中国是否会在后期取消对澳贸易制裁。 需求端,焦企产量的下滑进一步降低其对焦煤补库意愿。本周铁水产量环比继续下滑4.58万吨至226.26万吨,已降至焦煤供需平衡临界点以下。后期伴随钢厂减产带来的进一步负反馈,预计焦煤需求仍有向下空间。 综上,焦煤供给短期偏紧,持续去库,但需求端的疲弱仍是主要驱动,且焦煤供需正逐步向宽松转变。煤矿短期挺价动力来源于其高利润带来的良好现金流,一旦焦企压制煤价,煤矿宁愿将库存累积在矿端,也并不急于降价出货;而长期来看,煤矿并未真正感受到市场的寒意和压力,若后期下游需求仍维持弱势,市场焦煤价格仍有下行空间。短期来看,由于焦煤盘面价格快速下挫后基差迅速拉大,且周末钢材现货成交好转对盘面情绪或有一定提振,盘面短期有超跌反弹可能;建议短期观望,长期仍持高空思路。 焦炭(2650, 26.50, 1.01%) 供应端,焦企亏损程度有所加深,部分焦企有加大减产意愿,近期焦化限产范围有所扩大。周五钢厂对焦炭进行第三轮提降后,有焦企提出暂停焦炭发货声明。 需求端,本周铁水继续大幅下滑,虽然当前暂无行政性限产政策出台,但钢材整体产能偏过剩、减产自觉性不强的状态导致钢厂利润难以明显恢复,目前部分钢厂亏损导致现金流紧张,后期铁水仍有进一步下滑空间,预计短期钢厂对焦炭补库需求难有起色。终端方面,6月地产数据表现较差,6月新开工面积同比-45%,同比增速进一步下滑,施工竣工表现同样疲弱。本周多地强制停贷消息使市场情绪崩塌,项目停工烂尾,地产商暴雷将进一步降低居民购房意愿,从而导致期房销售难有起色,地产商资金链得不到缓解下,地产链的恶性循环将持续,今年地产链条上端的新开工更是难有起色。近日部分停贷楼盘已开始复工,或对市场情绪有一定提振,后期需继续关注国家保交房及进一步经济刺激政策是否加码。短期来看,经历上周黑色集体大跌后,周末钢材现货成交有所好转,刺激钢坯价格上涨,现货层面已有超跌反弹迹象。 综上,焦企产量下滑的同时,焦炭上下游库存仍在累积,表明焦企减产力度不及需求下滑力度,随着铁水下滑,焦炭供需已有步入过剩迹象。短期盘面在钢材周末现货成交好转助推下或出现超跌反弹,建议观望为主;长期焦炭供需将逐步转弱,因此建议长期维持高空思路。 策略建议: 短期大跌后市场情绪波动较大,建议观望;长期逢高做空 风险提示: 1.国产焦煤生产扰动、蒙古疫情加重,蒙煤通关受限; 2. 粗钢限产政策变化、其他宏观政策扰动

1、 焦煤供给:进口仍有增量空间 1) 国内焦煤供给 国家统计局最新发布的数据显示,6月份,全国原煤产量37931万吨,同比增长15.3%,环比增长3.12%。同比增幅较上月扩大了5个百分点,环比增幅扩大了1.73个百分点。受降雨、前期事故煤矿停产整顿、井下换工作面影响,煤矿产量近期受到一定干扰,另外,焦煤出货不畅也一定程度上降低了煤矿生产积极性。本周汾渭数据显示,原煤产量下滑4.19万吨至908.21万吨。

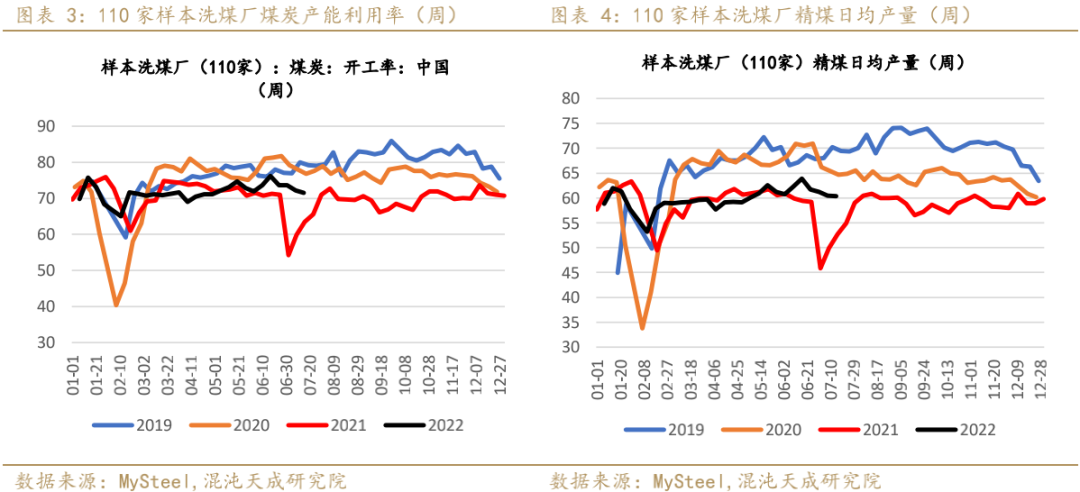

独立洗煤厂因利润倒挂而减产;山东、山西等地区部分煤矿受增产保供影响,产量有所减少。本周Mysteel统计全国110家洗煤厂样本:开工率71.57%,较上期值降0.64%;日均产量60.35万吨降0.06万吨

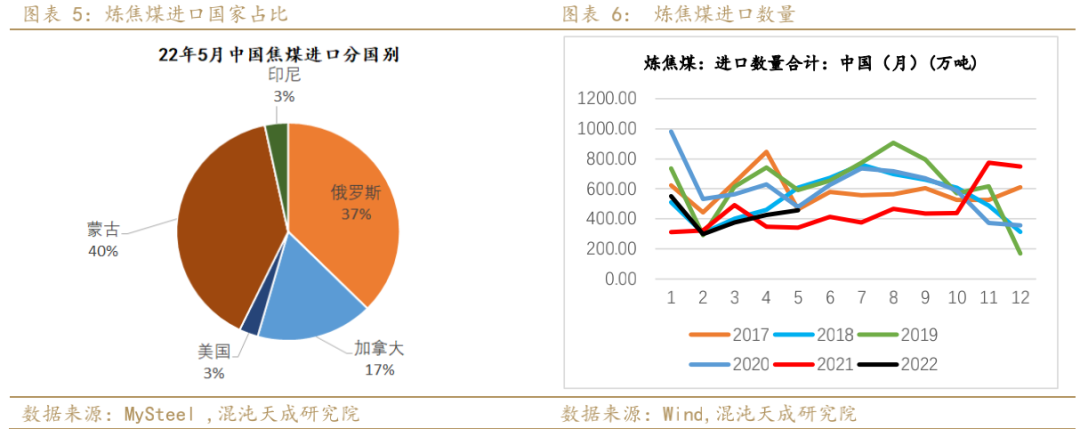

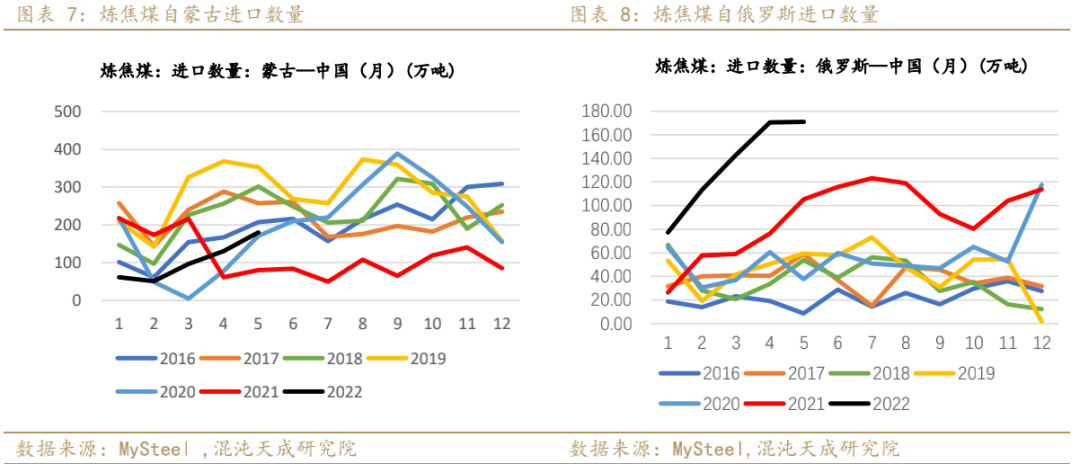

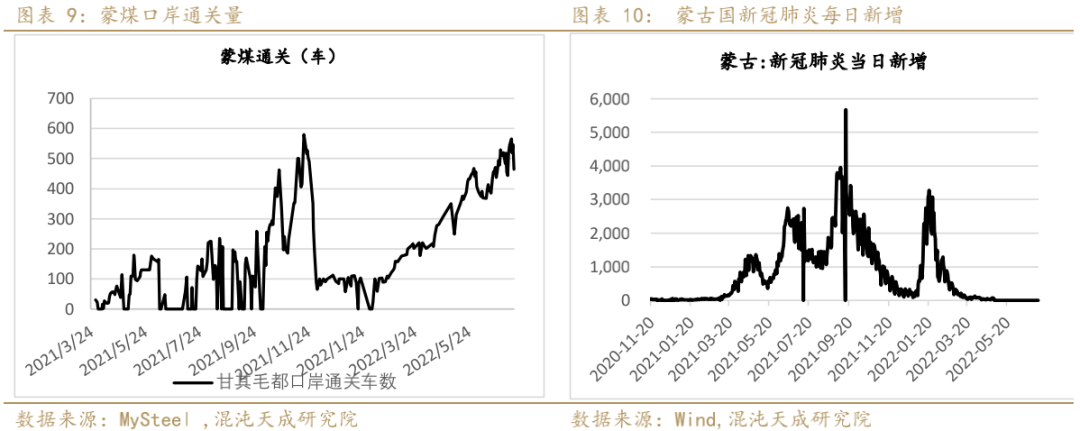

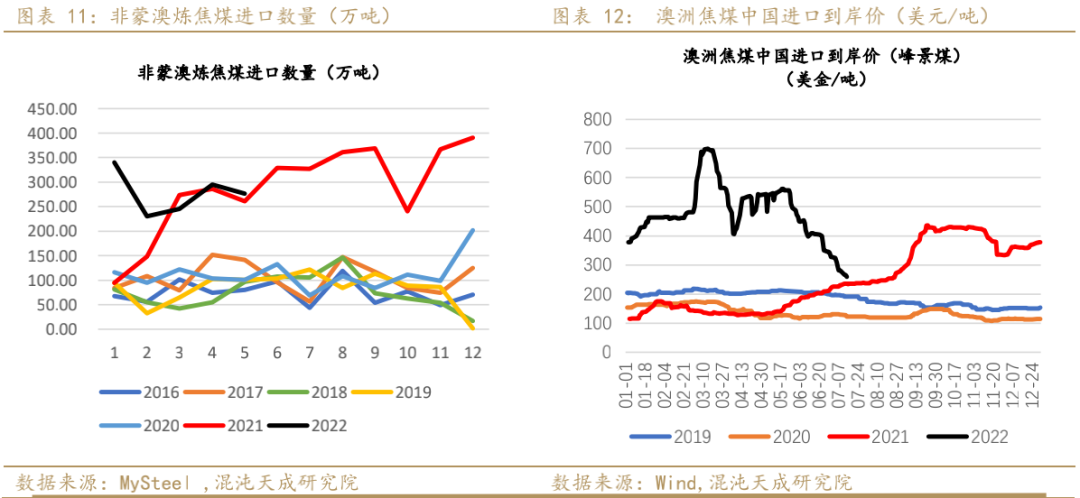

2) 焦煤进口: 澳煤进口预期加强 五月焦煤进口环比增7.3%,蒙煤继续回升,俄罗斯焦煤进口量环比持平。甘其毛都口岸蒙煤通关继续维持高位,由于近期外运暂停,口岸监管区库存累积严重,对通关量造成一定影响,关注后期外运恢复情况。

7月无人驾驶跨境运输模式启动后,甘其毛都口岸蒙煤出口仍有年1000万吨以上增量空间,远期蒙煤供应增量压力较大。

澳洲焦煤价格近期大幅回落,已向历史同期价格靠拢,我国进口澳洲焦煤理论利润继续扩大,若中国取消对澳洲贸易制裁,澳洲焦煤的进口将对国内主焦煤供给造成极大冲击。近期中澳关系的好转使澳煤通关概率增加,据彭博社报道称,随着澳中关系出现缓和迹象,中国有官员建议结束对澳洲煤炭的进口禁令。在7月14日的外交部例行记者会上,中国外交部发言人汪文斌被问及“能否确认中国将会从澳大利亚继续进口煤炭,是否意味着中澳关系将改善?”汪文斌对此回应称:“相关问题建议向主管部门了解。我愿意重申,中方对于同包括澳大利亚在内的各国开展务实合作的立场是一贯、明确的。当前中澳关系面临改善发展的机遇。希望澳方抓住当前契机,付诸实际行动,重塑对华正确认知,同中方相向而行,为改善中澳关系减少负资产,积累正能量,为中澳经贸关系健康稳定发展创造有利条件。” 截至7月15日(周五),本周一线主焦煤FOB价237.5美元,较上周五下跌20.5美元,CFR价350美元,较上周五下跌38.5美元。

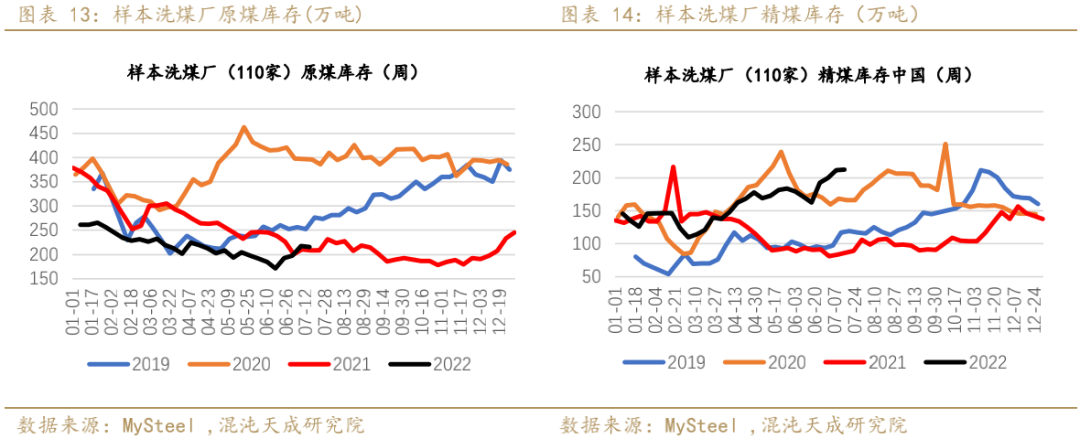

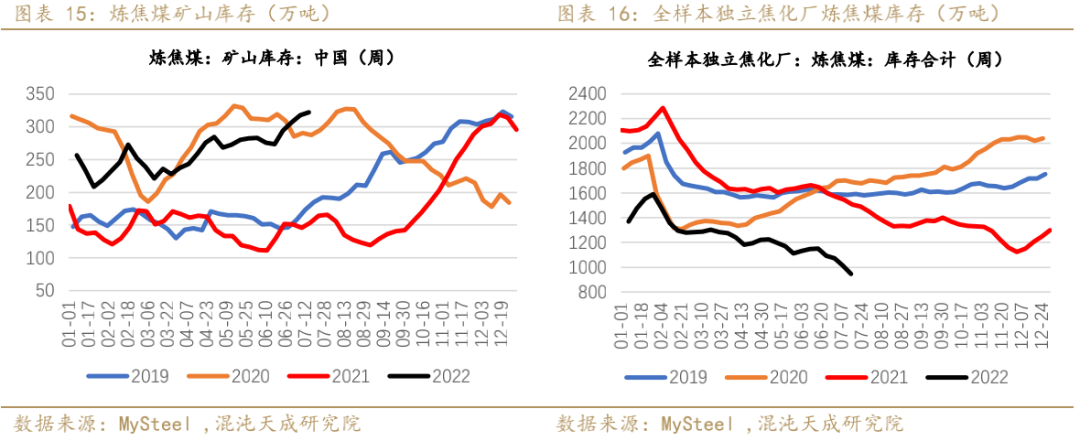

2、 焦煤库存:上游累库,下游仍无补库动力 根据Mysteel,本周洗煤厂原煤库存215.17万吨降1.94万吨;精煤库存212.25万吨增1.13万吨。

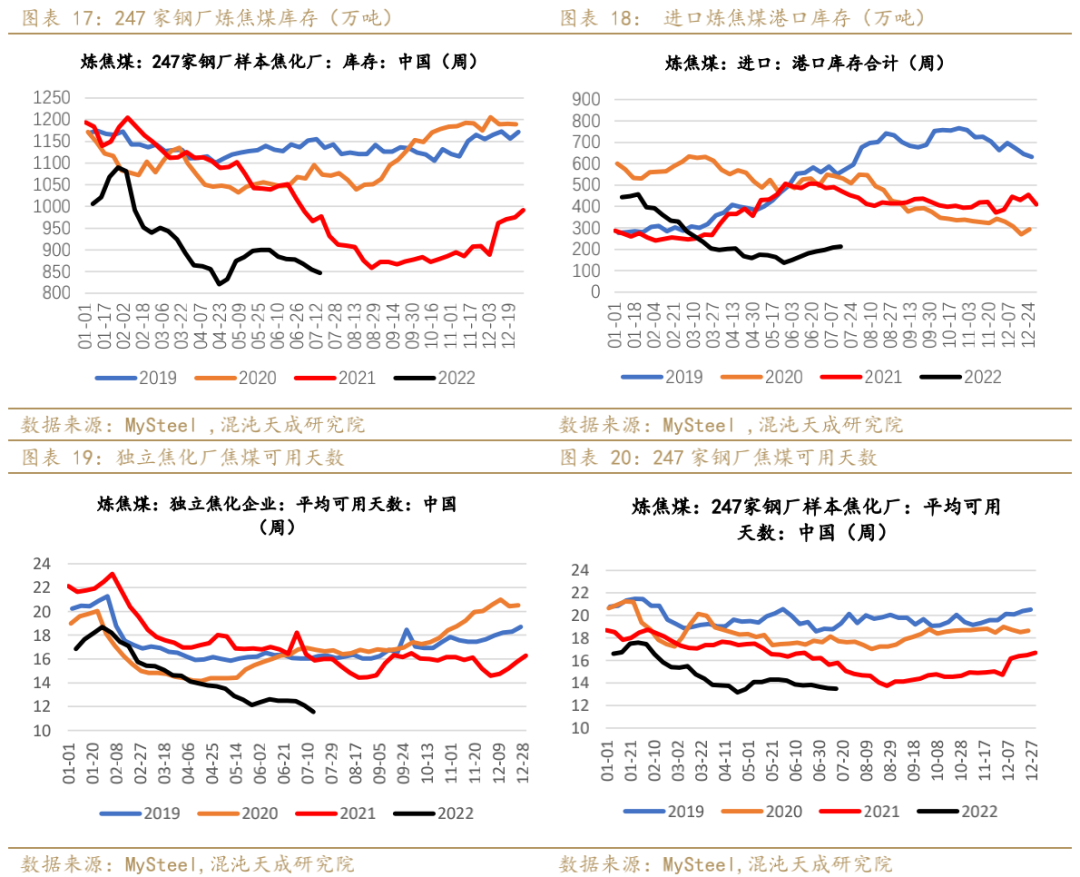

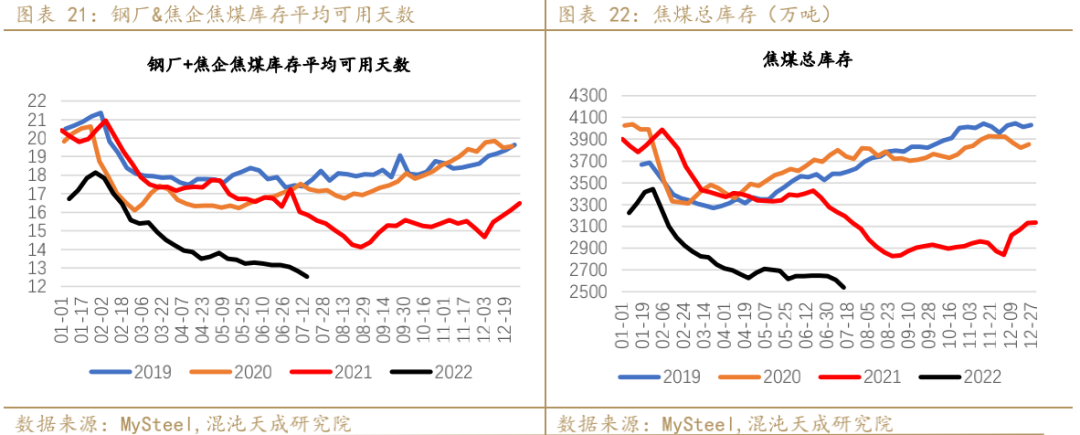

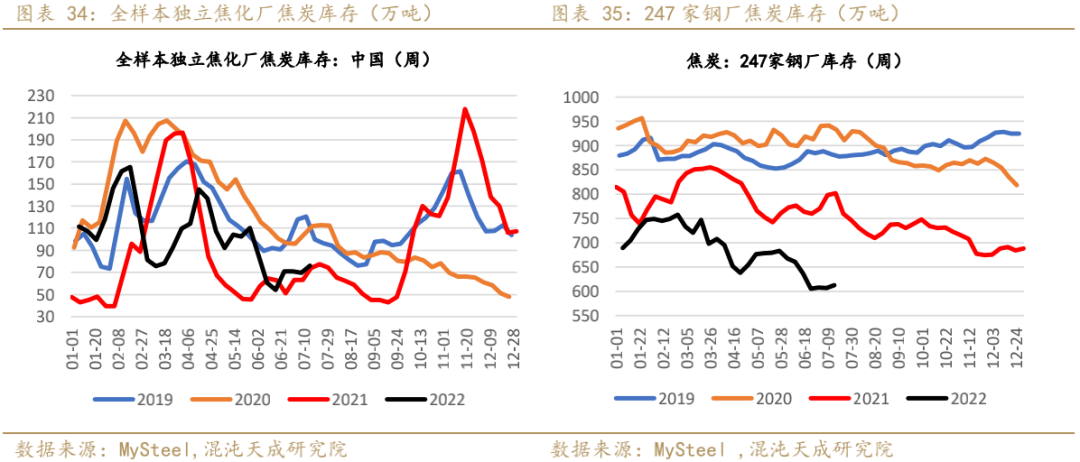

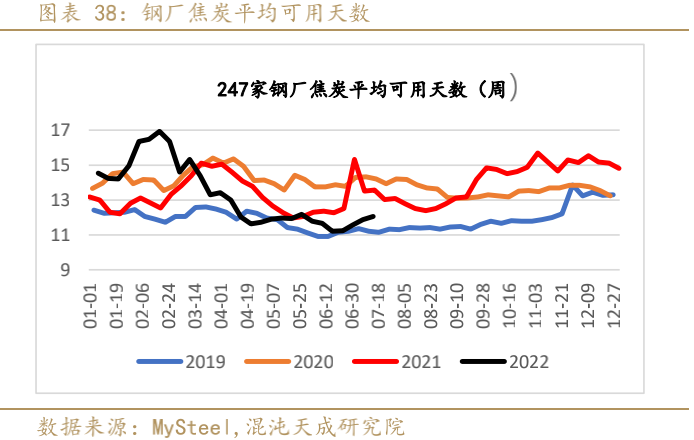

本周焦钢企业补库力度依旧不强,焦煤库存继续累积在上游,下游库存及可用天数依旧处于历史低位。本周全样本独立焦企焦煤库存945.73万吨,降6.81%;平均可用天数11.56天,降4.54%。全国247家钢厂样本炼焦煤库存846.3万吨,降0.94%;平均可用天数13.49天,降0.22%。炼焦煤矿山库存322.2万吨,增1.33%。

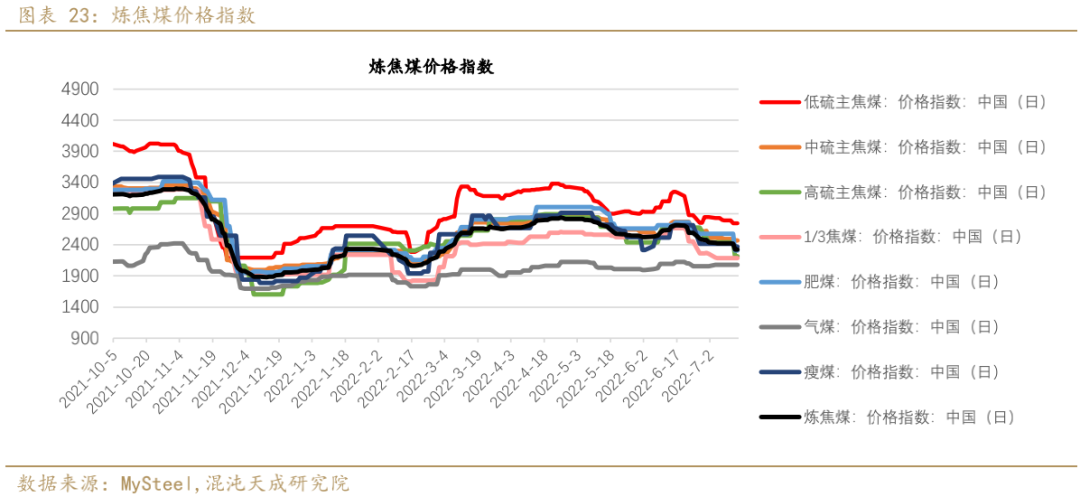

3、 焦煤需求&价格: 本周焦企减产力度扩大,对焦煤采购需求减弱,竞拍情绪走弱,焦煤现货价格下跌。

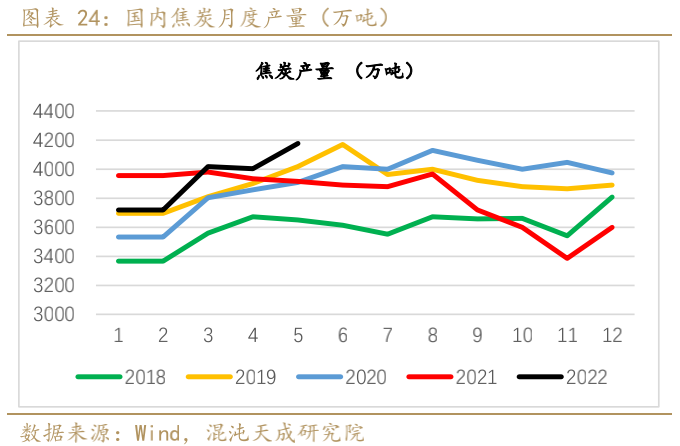

二 焦炭 1、 焦炭供给:焦企因亏损,减产力度扩大,焦炭第三轮降价后,仍有进一步减产空间 1) 国内焦炭供给及焦化利润 5月焦炭产量4176万吨,同比增6.67%。

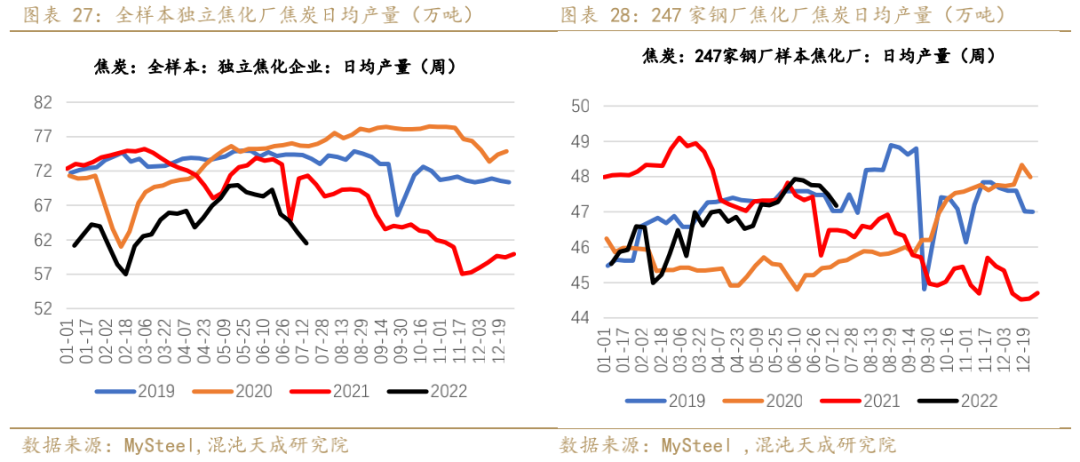

本周独立焦企及钢厂焦化厂产量均下降。全样本独立焦企剔除淘汰产能产能利用率71.98%,降1.75%。全国247家钢厂样本焦化厂剔除淘汰产能利用率87.89%,降0.62%。

本周全样本独立焦企日均焦炭产量61.5万吨,降2.4%;全国247家样本钢厂日均焦炭产量47.17万吨,降0.7%。独立焦企日均产量已降至历史同期低位。

本周Mysteel全国平均吨焦盈利-149元/吨,增35元/吨;本周盘面焦化利润走弱。焦煤下游仍在去库,而焦炭虽在减产,但已步入上下游同时累库局面,焦炭的供需决定了其对于价格话语权的弱势,预计焦企将持续处于被煤矿和钢厂双重压制局面。

焦钢企业利润均下滑,行业利润集中在焦煤端,负反馈仍在持续。

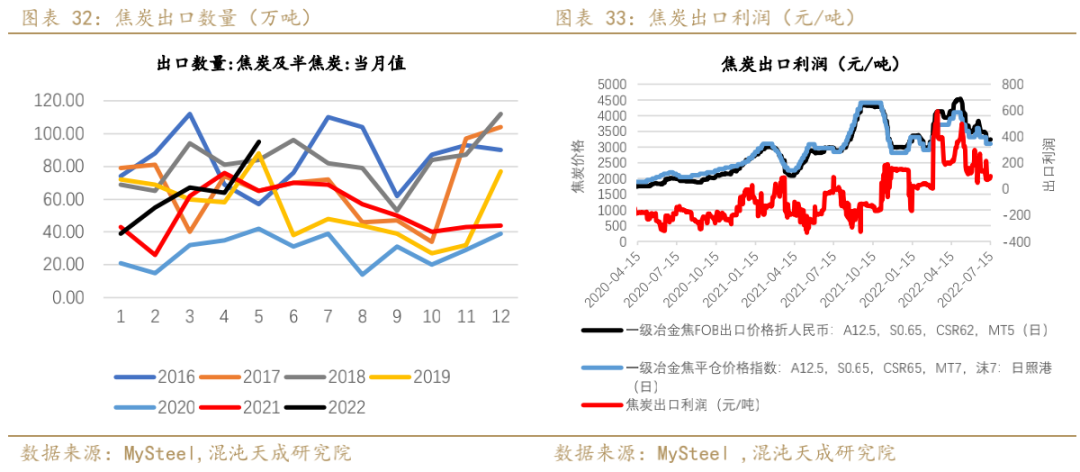

2) 焦炭进出口 当前海外钢铁需求回落带动焦炭需求下降,焦炭出口利润持续回落至低位,海外焦煤价格也大幅回落,预计后期焦炭出口表现一般。

2、 焦炭库存:即便在焦企减产的前提下,焦炭上下游库存还在回升 本周独立焦企焦炭库存76.15万吨,增9.3%;港口库存265万吨,降0.6%。247家钢厂焦炭库存为612.86万吨,增1%;焦炭总库存954万吨,增1.2%。前期贸易商在港口大量囤货,导致库存积压在港口,行情不好只能降价出货,后期或给下游带来累库压力。

本周247家钢厂焦炭平均可用天数12.07天,增1.7%,钢厂难有补库动力。

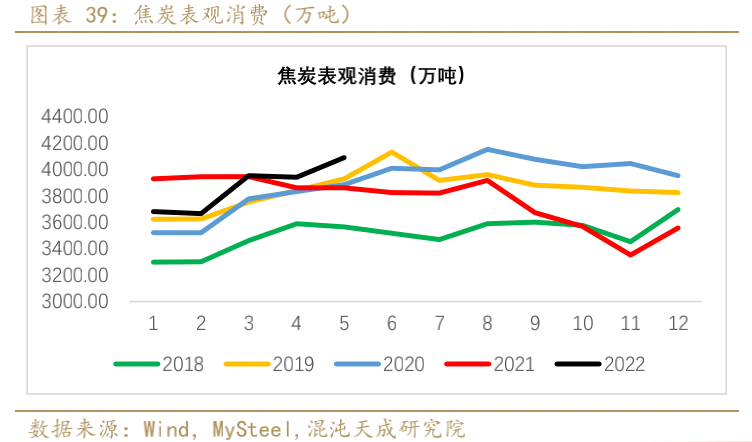

3、 焦炭需求:铁水产量继续下滑 1) 5月焦炭表观消费同比增幅提高

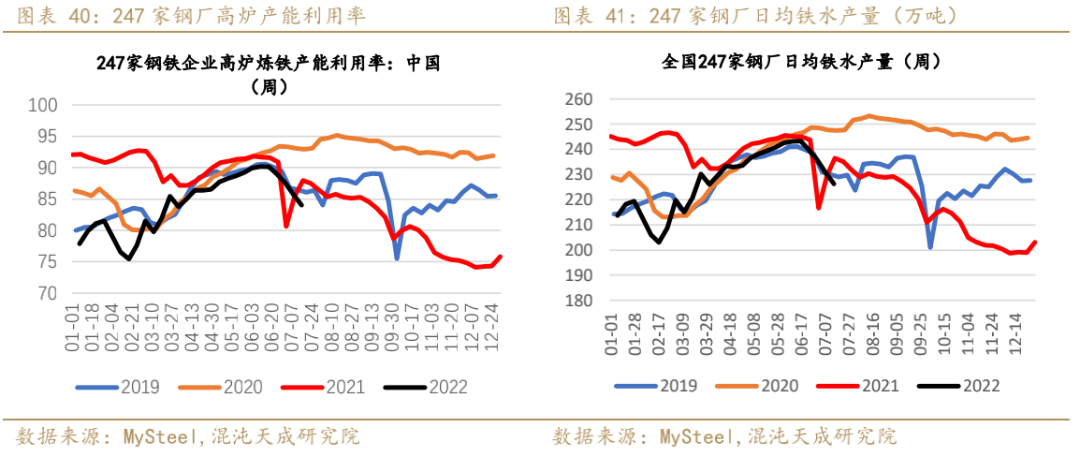

2) 钢厂亏损加重,铁水产量继续大幅下滑 Mysteel调研247家钢厂高炉开工率76.98%,环比上周下降1.55%,同比去年下降6.90%;高炉炼铁产能利用率84.01%,环比下降1.70%,同比下降3.99%;钢厂盈利率13.85%,环比下降3.03%,同比下降68.83%;日均铁水产量226.26万吨,环比下降4.58万吨,同比下降10.14万吨。

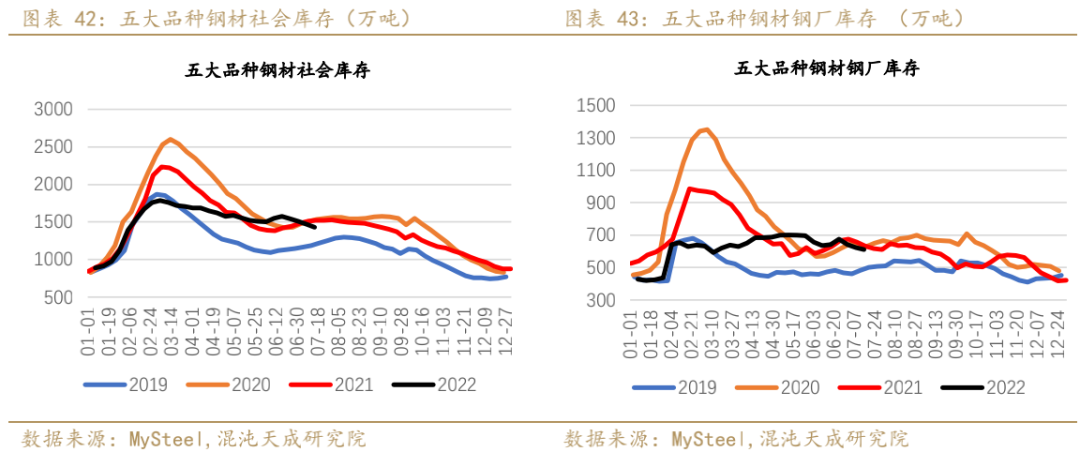

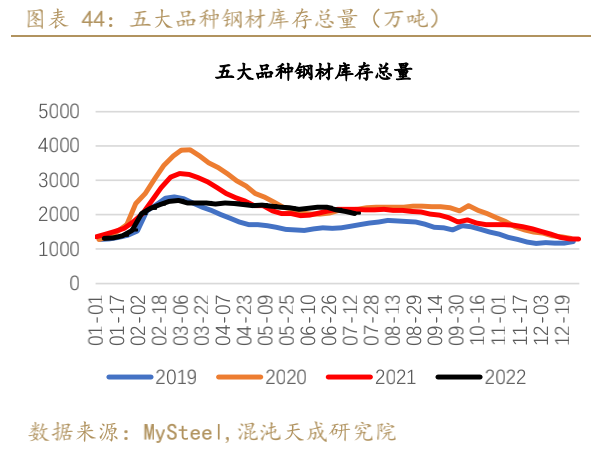

3) 钢厂减产力度增加,钢材库存去化,但表需同样下滑 本周五大品种钢材社会库存1432.74万吨,环比降34.74万吨;五大品种钢厂库存610.28万吨,环比降13.08万吨。五大品种总库存2043.02万吨,环比降47.82万吨。

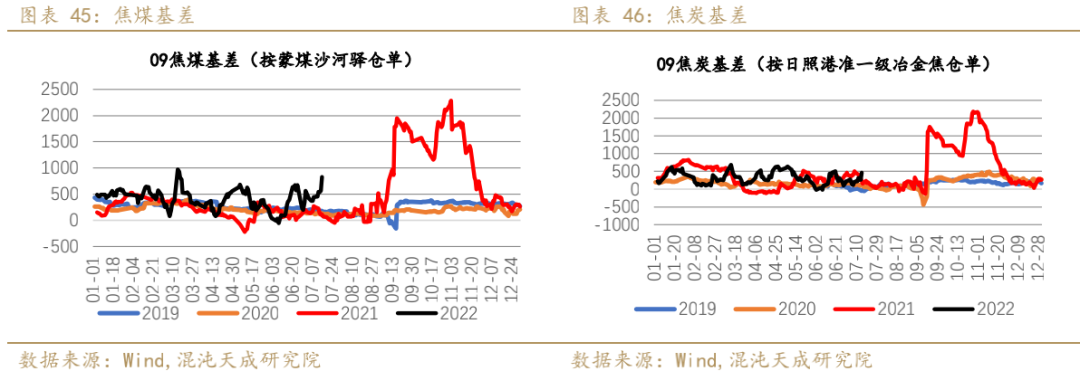

三 价格与价差 1、 本周盘面价格大幅下跌,双焦基差扩大。

2、 近月高基差,远月有供应增量预期,双焦9-1月差走扩,焦煤月差走扩幅度更大

3、 螺焦比、卷焦比低位震荡

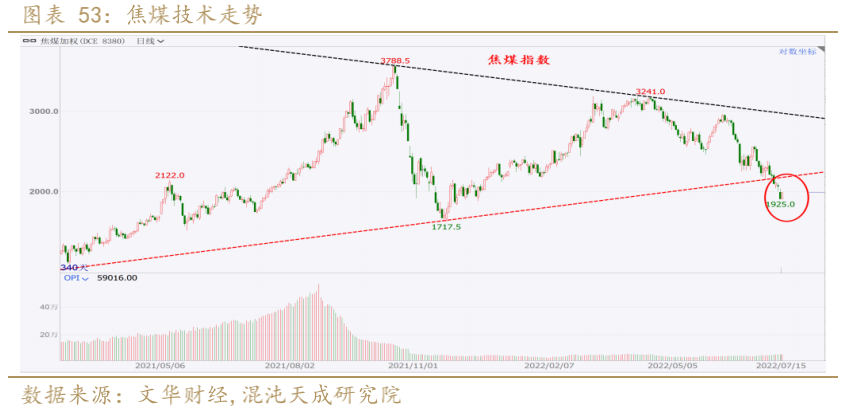

四 技术分析: 1、焦煤技术走势:破位下行

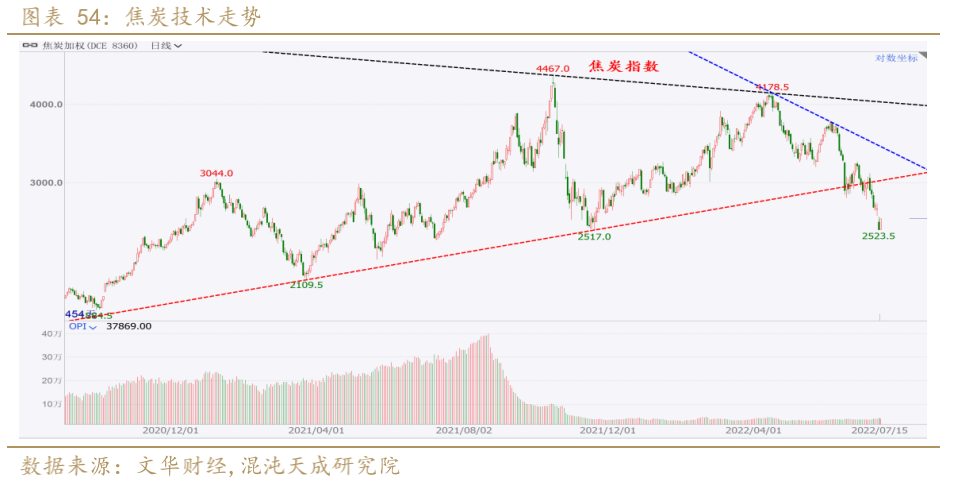

2、焦炭技术走势:破位下行

黑色组: 联系人:王斯雯 18016029264 wangsw@chaosqh.com 从业资格号:F03088500 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);