导语:7月美国农业部供需报告公布后,CBOT大豆

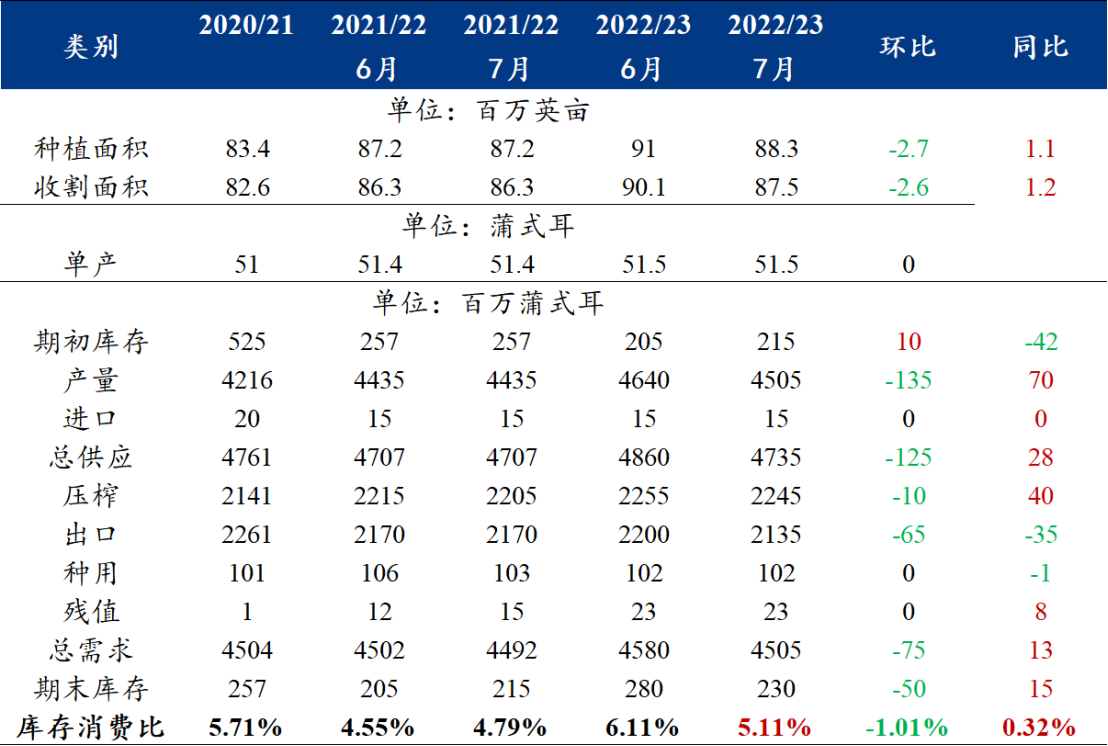

期价跌势加剧,其中新作11月合约报收于1335.5美分/蒲,跌62美分/蒲,跌幅4.42%。其主要原因一方面在于报告自身数据泛善可陈,2022/23年全球大豆期末库存高于市场预期,且美国2021/22和2022/23大豆期末库存也高于市场预期。短期利多兑现不及预期反成利空引发短线大量抛盘。另一方面也受到宏观面美元指数持续走强,原油重挫带来的大宗商品普遍弱势的大环境拖累。 首先看全球大豆供需方面数据,2022/23年度全球大豆期末库存从6月份的10046万吨降至本月的9960万吨,但略高于此前预期均值9937万吨。其中巴西和阿根廷2022/23年度新作大豆产量暂保持不变;2021/22年度旧作大豆方面,巴西大豆产量保持1.26亿吨,但阿根廷大豆调高60万吨至4400万吨,对此前市场交易南美大豆大减产题材继续纠偏。此外,中国方面的2021/22年度大豆进口量调减200万吨至9000万吨,处于近年来低位水平;2022/23年度大豆进口调减100万吨至9800万吨。 总的来说,全球大豆库存重建趋势不改,2022/23年度全球大豆结转库存仍有望回升至1亿吨附近;并且2021/22年度全球大豆结转库存环比上月调增至8873万吨。 其次目前作为市场重头戏的美国大豆方面,从下面平衡表直观的可看到,7月美国大豆环比数据利多,结转库存由6月的2.8亿蒲降至2.3亿蒲,库消比5.11%,美国大豆平衡表呈收紧态势。但需要注意的是,同比数据仍略高于去年同期,由2021/22年度的2.15亿蒲升至2.3亿蒲。笔者个人认为,该次平衡表传达了美国大豆产量仍有不确定性,不排除接下来一至两个月结转库存继续收紧的可能;但同比累库的趋势难改,未来CBOT大豆价格重心必将下移。 具体来看,7月报告种植面积、收割面积均采用6月30日种植面积报告数据8830万英亩和8750万英亩;大豆单产继续沿用趋势单产51.5蒲/英亩,从而令大豆产量降至45.05亿蒲。但也考虑到高价大豆对需求的抑制,以及高压榨量的担忧,所以对大豆出口量和压榨量分别下调0.65亿蒲和0.1亿蒲,令期末库存仍在2亿蒲之上。与此同时,2022/23年度美国大豆实现累库的可能仍在,短期关键在于美国大豆单边的演绎。 2021/22年度旧作方面,美国大豆旧作库存增加0.1蒲,达到2.15亿蒲。数据调整来自于美豆压榨数据调低1000万蒲,但需要注意的是,考虑到美国大豆旧作装船仍有可观数量,需警惕被洗船的风险。

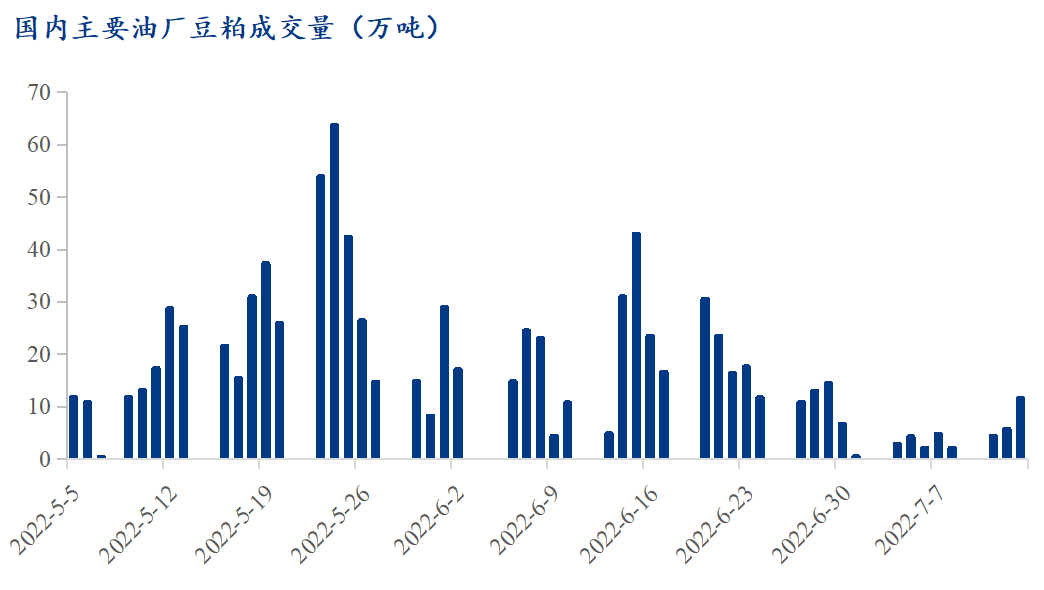

至于国内豆粕

市场方面,从供给端来看,主要矛盾集中在受进口大豆利润倒挂影响,进口大豆采购进度偏慢,预计未来一段时间进口大豆到港量低。据Mysteel农产品数据显示,7-9月进口大豆预计到港量760万吨、650万吨和580万吨。对7-9月国内主要油厂的大豆压榨量预估暂为760万吨、780万吨和770万吨。仅此两项,届时9月底国内大豆去库预计320万吨。考虑到进口大豆拍卖出库150-200万吨,实际去库或在120-170万吨。截止2022年第27周7月8日当周,全国港口大豆库存为695.75万吨,则预计9月底有望降至520-570万吨。总的来说,三季度国内大豆库存将逐步进入到去库存阶段,豆粕将跟随这一趋势,但不会进入极度紧张的局面。 从需求端来看,由于油厂进口大豆压榨利润恶化,且在豆油价格大跌之后,豆粕对榨利的贡献程度提高,因此大多油厂从进口成本的角度对豆粕基差报价,据了解8-9月豆粕基差价格普遍在M2209+200元/吨之上,折算M2301+450元/吨上下;10-1月基差报价普遍在M2301+400元/吨之上。毫无疑问,这样价格豆粕基差对贸易商和饲料企业基本没有吸引力,贸易商和饲料企业保持着躺平状态,继续维持着随用随采,逢低少量回补头寸的采购节奏。相信随着时间的推移,如果国内迟迟给不出进口大豆压榨利润来,那么油厂方同样只能也进入躺平状态,倒逼国际市场降低大豆出口成本。 这一现象可从下图得到验证,据Mysteel农产品统计的国内主要油厂豆粕成交量走势来看,进入6月下旬,特别是7月份以来,油厂豆粕销售一片惨淡。7月1-13日油厂豆粕成交量仅37.77万吨,日均4.2万吨;其中大部分为豆粕现货成交,基差成交几无踪影。

综上所述:随着7月份美国农业供需报告公布,市场将聚焦美国大豆主产区的天气上。在目前美国中西部地区和大平原部分产区炎热干燥的影响下,市场参与者有去交易51.5蒲/英亩的单产能否实现的动机,这或许也是近期国内豆粕期价表现相对抗跌的主要原因。但如果将时间轴拉长来看,经历了天气市题材之后的美国大豆,进入定产季之后,未来的需求问题将凸显出来。以及在全球大豆库存重建的大背景下,如遇价格上涨之后,往往是做空的良机。 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);