1 摘要 2022年上半年棕榈

油价格表现强势,但在进入6月后油脂板块出现明显回调,豆油和棕榈油单月跌幅分别达到12.18%和19.47%,展望下半年市场焦点主要集中于以下几点: 焦点一:极端天气对产量影响有限。下半年发生“拉尼娜”现象仍存在较大概率。对棕榈油而言,历史上发生“拉尼娜”现象时,多次出现产量高于历史均值的情况。对豆油而言,7-8月天气炒作或对豆油价格形成支撑,但目前南美大豆

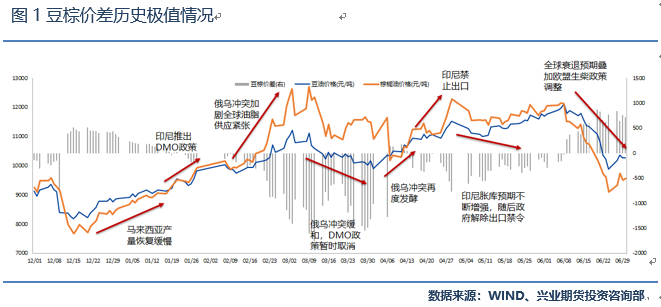

产量已经确认,而种植面积大概率抬升,大豆库存低点已过。 焦点二:印尼胀库压力难消退,出口提速存必要性。目前印尼库存或在800-900万吨,基本接近印尼国内库存上限。在目前的出口政策下,印尼出口量仅能恢复到历史同期,在进入到旺产季后,印尼库存压力或进一步增加,不排除出口政策进一步放松。 焦点三:马来西亚产量修复缓慢,库存小幅抬升。影响马来西亚产量的仍是劳工问题,从目前劳工入境数据来看,1-5月仍较去年同期下降31.62%。预计产量去年难以出现明显增加,但在印尼棕榈油加速出口的情况下,马来西亚国内库存仍将抬升。 焦点四:生柴需求短期难落地,实质性影响有限。近期生柴政策调整主要集中于欧洲和印马,欧洲将减少豆油和棕榈油在生柴上的应用,而印马则将进一步推动棕榈油的使用量。但除了马来西亚年底全面推行B20有望落地外,印尼和欧洲的政策调整均存在一定程度的限制,因此对需求实质性影响有限。 策略建议:下半年供给端将主导油脂行情走势,棕榈油和豆油均将边际转宽松,由于季节性因素三季度棕榈油或更弱势。而从微观角度看,历史上出现单月大幅下跌后,续跌概率为100%,且从绝对价格看豆棕价格均仍处于80分位上方,因此价格仍有续跌空间。 风险因素:美豆产量大幅不及预期;马来西亚超预期减产。 2 2022年上半年油脂行情复盘 2022年上半年油脂价格在供给端恢复较慢、全球库存处于低位且原油价格大幅上涨的带动下表现强势。 一季度受到俄乌冲突的影响,全球油脂供应短缺压力快速抬升。同时马来西亚产量恢复缓慢,印尼推出DMO政策等进一步加剧棕榈油供需紧张格局,棕榈油领涨油脂板块,豆棕价差出现历史性倒挂,幅度一度超过1700元/吨以上。 进入到3月以后,俄乌冲突带来的新增驱动减弱,同时DMO政策被暂时取消转向提高出口税,油脂价格出现阶段性回落,虽然棕榈油一度领跌油脂板块,但豆棕价差维持深度倒挂。 4月初俄乌冲突再度发酵,乌克兰葵花籽油出口贸易问题加剧全球植物油供应短期预期,随后印尼宣布禁止棕榈油出口,再度推升油脂价格,棕榈油现货再度刷新前高。 但由于印尼前期政策多次反复,市场对于印尼出口禁令持续时间存疑,棕油价格进一步上行乏力,而新一季美豆逐步进入种植期,豆棕价差逐步修复。 进入到6月后,在全球衰退预期的推动下,原油价格出现明显回落,叠加棕榈油进入季节性增产期,欧盟生柴政策将淘汰豆油和棕榈油作为原料,油脂板块全线回落,豆棕价差出现快速修复。

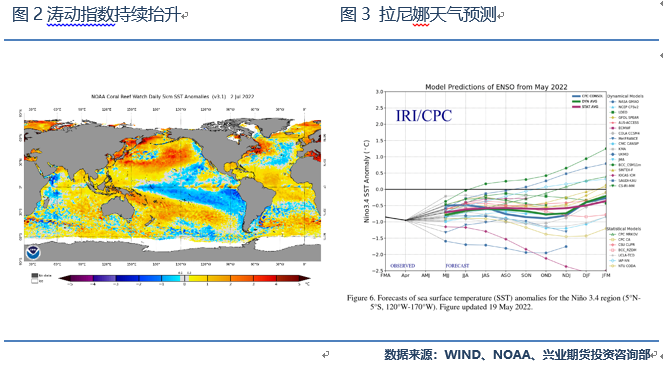

3 供给端:棕油供给加速宽松, 大豆库存低点已过 焦点一: 下半年雨水大概率较多,对产量影响有限 从2020年下半年开始,就出现了拉尼娜天气,并形成了“双拉尼娜”现象,在2021年再度出现拉尼娜天气。根据目前最新的美国海洋与大气管理局预测显示,拉尼娜天气大概率将持续至年底。具体来看,虽然海洋和大气异常有所减弱,但拉尼娜现象是否会在夏季转向中性仍存在不确定性,目前对于7-9月发生拉尼娜现象和转为中性的概率分别为52%和46%,即发生拉尼娜的概率仍略高于中性概率,因此棕榈油主产区东南亚地区的降雨区将大概率继续维持在高位。

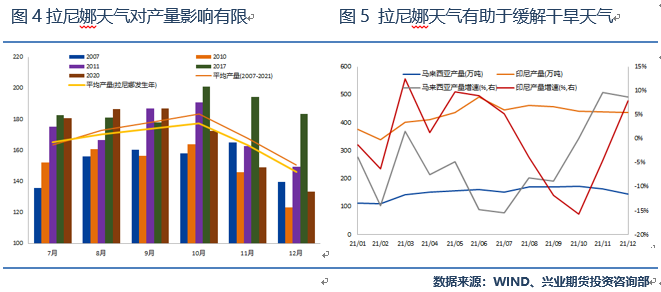

但降水量的增加并不意味着会对棕榈油产量产生负面影响,从历史来看,发生在下半年的拉尼娜现象分别为2007、2010、2011、2017和2020年,而从马来西亚棕榈油产量上来看,2011、2017和2020年产量均高于历史均值。通常来说,只要拉尼娜现象不会造成洪涝灾害,则对当期棕榈油产量的不利影响就较为有限。且多数情况下,拉尼娜天气带来的降雨将对下一年的产量有积极作用,2020年以来的拉尼娜现象明显缓解了干旱发生的情况,2021年马来西亚在旺产季受到劳工问题出现减产,但同时印尼棕榈油产量同比保持较高增速。

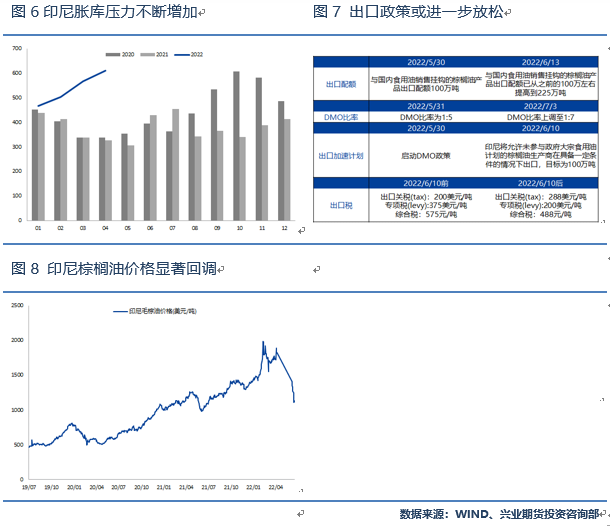

焦点二: 印尼胀库压力不断增强,出口有望进一步加速 印尼作为全球棕榈油最大产区,其政策变动对棕榈油价格有着关键性的影响,2022年上半年棕榈油价格受印尼出口禁令的影响,全球油脂供应紧张问题再度激化,棕榈油价格一度刷新历史新高。但由于印尼国内需求有限,胀库问题日益严重。根据GAPKI数据显示,4月印尼期末库存达到了610万吨,出口禁令发生于4月24日至5月23日,持续时长近1个月,而历史同期单月出口量大约为200-250万吨,因此印尼5月国内库存或将达到800-900万吨。在胀库压力下,印尼棕榈油出口政策在6月份进行了多次放松,先后对出口额度、DMO比率、允许出口生产商范围、出口税等进行调整。但截止6月底,参与DMO的企业在国内销售棕榈油的数量为27万吨,即使在7倍的出口比率下,其出口量最高也仅有189万吨,而在出口加速计划下需要生产商额外支付200美金/吨,成本显著提高的情况下,预计生产商参与意愿有限。因此在目前的政策环境下,乐观预计印尼棕榈油出口量也仅能勉强接近历史同期正常出口量,而对于因出口禁令造成的库存积压仍难以有明显缓解作用。受到印尼出口不断加速的影响,棕榈油价格自高位出现明显回落,后续印尼缓解胀库压力存在必要性,预计出口政策大概率将进一步放松,对价格形成压力。

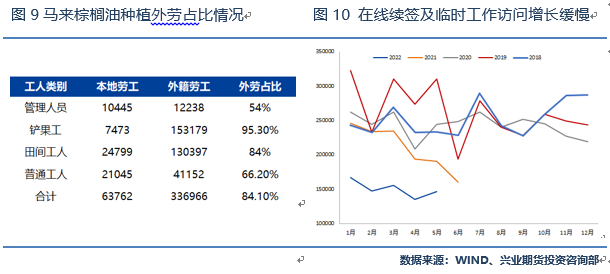

焦点三: 马来劳工问题修复缓慢,产量增量空间有限 马来西亚劳工问题是2021年其国内产量下滑的主要因素,在印尼全年产量较上一年基本持平的情况下,马来西亚产量同比下滑超5%,单月最大下滑发生在旺产季,幅度达到15.47%,因此2022年劳工数量是否能有快速修复将对马来西亚产量形成重要影响。马来西亚种植业约80%以上的劳工来源于其周边国家,其中涉及棕榈油收割工作的占比约95%。马来西亚油棕种植园组织在6月初表示,劳工短缺已经由2021年9月的7.5万人上升至12万人。虽然马来西亚政府正在积极解决劳工短缺问题,包括3.2万名棕榈种植业外籍劳工入境的特别批准、机场隔离中心、完成疫苗接种者入境免隔离等,但从1-5月劳工在线续签以及临时工作访问申请来看,目前较去年同期仍下降了31.62%。马来西亚棕榈油协会预计5.2万名外籍劳工有望在年底前入境,但产出旺季将在9-10月结束,若大批量劳工入境时点晚于旺季则全年产量增长空间或较为有限。在6月初,MPOC将其今年马来西亚棕榈油产量前景从3月预估的1890万吨下调至1860万吨,而2021年产量为1811万吨。

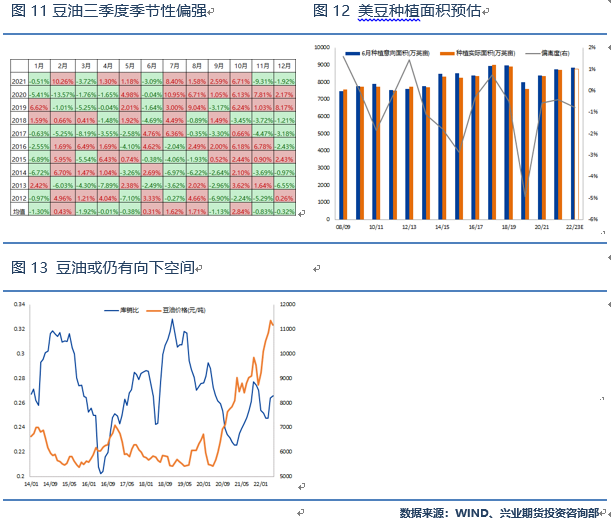

最新SPPOMA数据显示,6月马来西亚棕榈油产量环比增加5.1%,同时在印尼出口加速的背景下,预计6-7月马来西亚库存仍有望进一步累积,有望达到200万吨以上。但后续马来西亚进一步增产空间或较为有限,难以对价格形成趋势性利空。 焦点四: 大豆库存低点已过,天气炒作难改趋势 从本轮油脂下跌来看,豆油整体跌幅略小于棕榈油,除了由于前期涨幅不及棕榈油以外,在美豆进入种植关键期后天气炒作为豆油价格形成支撑,从历史季节性表现来看,豆油价格在7-10月呈现出易涨难跌的特征。但根据6月USDA报告来看,22/23年美豆增产仍是大概率事件,虽然种植面积从3月预估的9095.5万英亩下调至8832.5万英亩,但仍高于去年,且从历史来看,实际种植面积与6月意向面积的偏离度仅为-0.77%,因此22/23年大豆产量预计仍将处于相对高位。21/22年度由于南美大豆减产的因素,库存处于历史低位,但随着南美大豆收获完成,全球大豆库存已经开启了向上修复模式,最新USDA报告将21/22年度大豆库存较上期上调了91万吨。目前USDA预估的全球大豆库销比正在不断向上修正,但同时豆油价格仍处于历史绝对高位,因此虽然下半年仍存在天气炒作预期,但对豆油价格的利多支撑相对有限,在油脂板块整体向下的环境下豆油难有独立上涨行情。

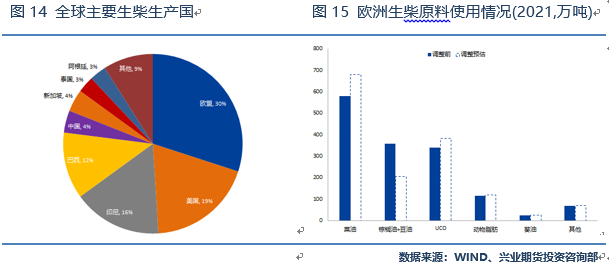

4 需求端:生柴需求变动短期难以兑现, 进口成本主导国内价格 焦点一: 生柴政策调整喜忧参半,短期内难以兑现 目前生柴政策的调整主要集中在棕榈油,美国虽然是生柴主产国之一,但近期政策并未有重要调整,最新公布的新一年掺混任务要求中并未对生物柴油进行调整,从中长期看美国生柴需求将对豆油形成持续支撑,但短期内增量需求有限,难以对油脂价格形成趋势性驱动。 欧洲方面,欧洲议会环境委员会(ENVI)已经投票通过,将基于农作物的生物燃料限制在用于交通运输中的生物燃料总使用量的一半以下,并在2023年前逐步淘汰基于棕榈和大豆的生物燃料。欧洲在2018年发布的RED II中就要求将棕榈油和豆油制成的生物柴油列为高风险能源,且不能再将棕榈油生物燃料计入其可再生能源和气候目标。本次调整对于豆油的使用以及时间做了进一步的明确。根据目前USDA的数据显示,2021年欧盟生物柴油原料使用中棕榈油为263万吨,豆油95万吨,两者合计占比达到23%。由于政策中提到要将基于农产品的生物燃料限制在50%以下,目前菜籽油和葵油两者的累计占比已经达到了41%,因此替代空间预计难以超过100万吨。UCO近年来的使用占比不断提升,但其需要依附于餐饮行业,在目前可双倍计算生物燃料使用量的政策推动下,最高增速也仅有12%,因此在目前的使用量基础上能提供的替代量预计在50万吨以内,难以覆盖限制棕榈油和豆油带来的缺口。因此从目前来看,该政策在实际落地过程中或不及预期。

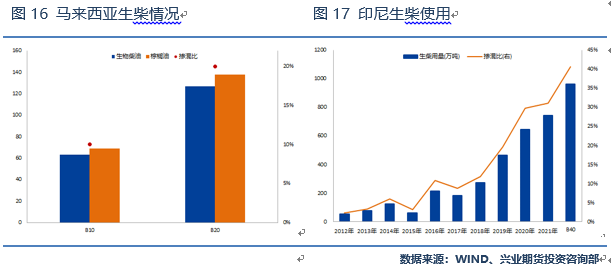

棕榈油主产国印尼和马来西亚方面,马来西亚将在2022年底全面推行B20,预计将增加60-70万吨的棕榈油需求。而印尼方面,目前已经宣布将于7月开始第二次B40测试,虽然印尼官员表示B40的推进将带来250万吨的棕榈油消费,但其测试期为5个月,且是否能成功尚未可知,因此年内B40计划预计难有实质性进展。

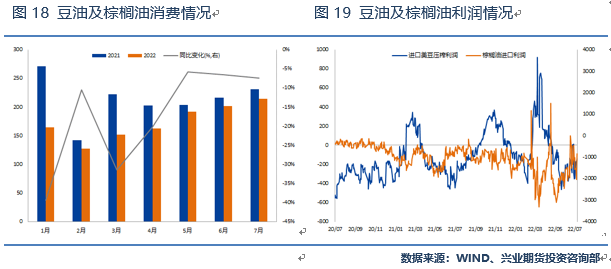

因此综合来看,生物柴油在下半年仍存在一定确定性,但目前在欧洲使用量向下,印马使用量向上的情况下,叠加两地政策推行的完成度均存在较大不确定性,对需求量的实质性影响较为有限。 焦点二: 食用需求仍受疫情拖累,进口成本主导价格 从国内来看,我国油脂消费需求主要集中在食用消费。上半年我国油脂消费出现明显下滑,1-7月豆油和棕榈油消费量同比下滑18.54%,虽然目前下滑幅度有所收敛,但7月消费量同比下滑幅度仍达到7.36%。从目前来看,油脂的高价和疫情是对消费拖累的主要影响,若下半年油脂价格继续维持在高位,国内需求修复预计较为缓慢。而从利润上来看,大豆压榨利润和棕榈油进口利润近期均出现一定程度改善,但仍处于亏损附近,因此难以对进口量形成推动作用,国内油脂价格仍由进口成本主导。

5 策略建议: 供给端主导价格走势,油脂板块跌势开启 从供给端来看,虽然马来西亚产量或仍可能受到劳工问题的影响增产空间相对有限,但印尼棕榈油出口有望进一步提速,减少了马来西亚的出口压力,叠加进入旺产季后,库存有望抬升。而豆油方面,虽然在种植期仍可能因天气炒作存在阶段性利多,但全球大豆库存低点已过,待美豆播种期完成后,预计四季度豆油表现将更为弱势。而需求方面,生物柴油政策喜忧参半,且实际调整在下半年预计难以落地,而食用需求则将继续受制于疫情及高价,修复空间相对有限。从全球植物油供需结构来看,USDA最新报告下调了22/23年度需求量,库消比抬升至13.72%,较上一年度增加了0.11%,全球植物油供需紧张结构预计将出现缓解。

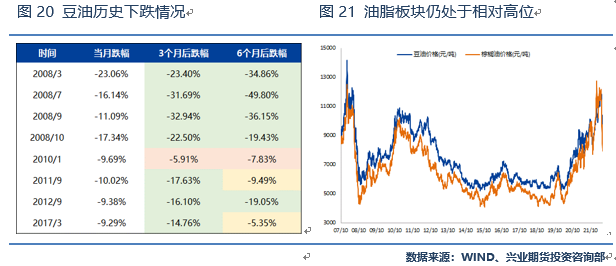

从绝对价格的角度来看,本轮油脂板块下跌速度较快,6月豆油和棕榈油主力合约单月跌幅分别为12.18%和19.47%,但从历史上出现较大单月跌幅的情况来看,随后的3个月和半年内,油脂仍将保持下跌趋势,且存进一步下跌空间。以豆油主力合约为例,2006年至今单月跌幅超过9%的共发生了8次,仅有一次出现了在3个月内就跌幅收窄的情况,在半年内跌幅收窄共发生2次。因此参照历史走势,油脂板块预计难以出现快速止跌的情况。而从绝对价格来看,目前棕榈油和豆油价格均处于80分位上方,下方仍有较大空间,因此下半年油脂价格或进一步下行。

张舒绮 投资咨询从业编号:Z0013114 从业资格编号:F3037345 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);