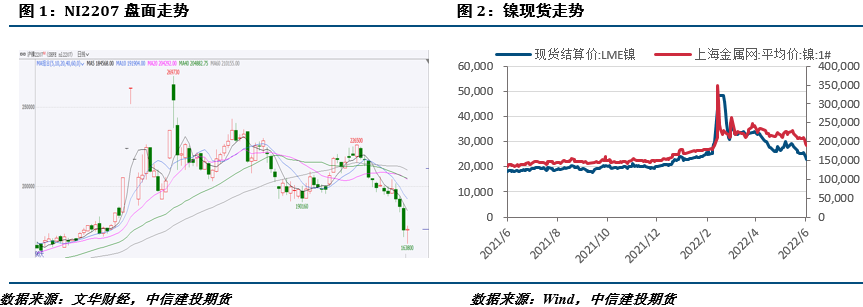

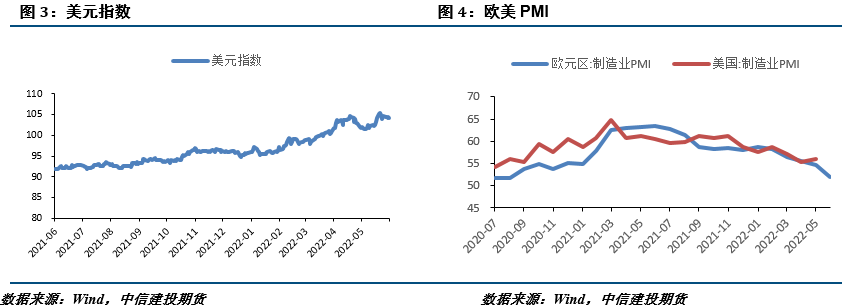

CFC金属研究 重要提示:通过本订阅号发布的观点和信息仅供投资者中符合《证券期货投资者适当性管理办法》规定可参与期货交易的投资者参考。因本订阅号暂时无法设置访问限制,若您并非符合《办法》规定的投资者,为控制投资风险,请您请取消关注,请勿订阅、接收或使用本订阅号中的任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合! 作者 | 王彦青 中信建投期货研究发展部 本报告完成时间 | 2022年6月26日 宏观面,欧美6月Marikit制造业PMI持续走低,且大幅不及预期,市场对经济衰退担忧加剧,拖累整个金属板块。 产业方面,纯镍供应紧张局势稍缓,镍进口窗口打开叠加国内供应增量显现,国内纯镍库存止跌回升。从原料来看,受需求低迷和菲律宾发货量上升影响,镍矿价格持续下行,而镍铁在供应持续增加的背景下,压力更为明显。不锈钢方面,不锈钢生产仍面临亏损压力,钢厂或继续扩大检修减产,同时终端需求依旧疲软,虽然库存有所去化,但去库压力仍存。 总的来说,海外宏观压力继续显现,给镍价带来显著打压,不锈钢受成本支撑,下行相对较缓,考虑到利空情绪大幅释放,短期继续下行空间或有限。沪镍(172800, -7840.00, -4.34%)2207参考区间170000-190000元/吨。SS2208参考区间16500-17200元/吨。 操作上,沪镍前期空单减仓止盈,不锈钢暂观望,多不锈钢空镍的套利策略仍可继续执行。 不确定性风险:俄乌局势、海外经济风险、新能源需求不及预期、不锈钢产能利用率变动 一 行情回顾 本周镍价下行幅度较大,沪镍整周跌幅达12.53%。一方面受宏观压力的影响,另一方面产业链整体较为疲软,上下游价格均有不同程度的下跌。不锈钢方面,需求下行的同时钢厂检修减产,不锈钢价格持续下跌,虽然库存稍有回落,但库存水平整体仍在高位,去库压力仍存。

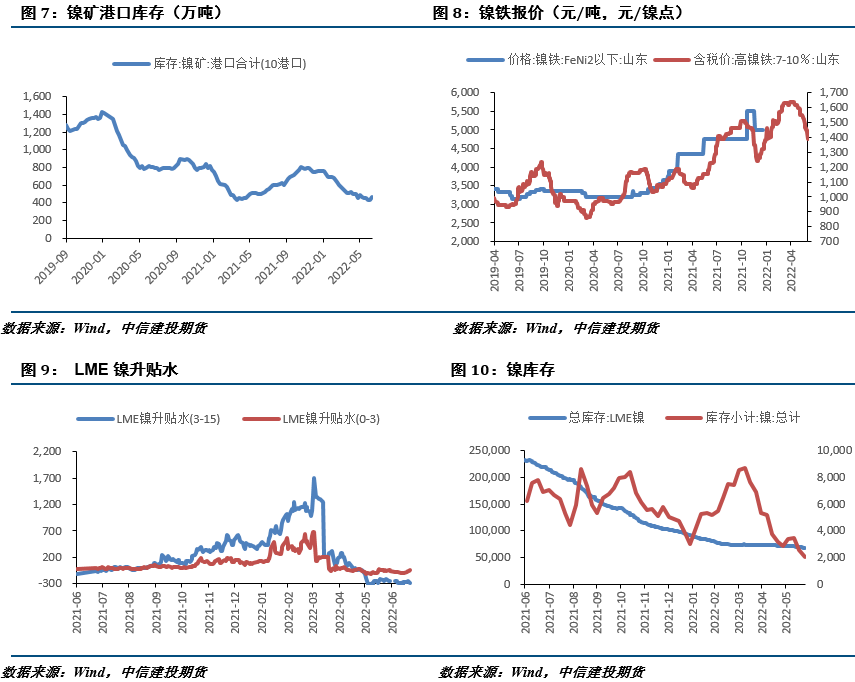

二 价格影响因素分析 1、宏观面 1·1、欧美制造业PMI不及预期

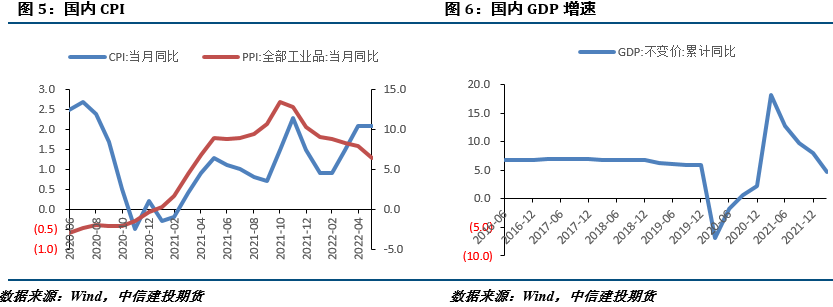

本周欧美PMI公布,不及市场预期,海外宏观压力进一步引发担忧,特别是美国PMI数值下降较快,预期西方主要国家6月经济增速进一步放缓。美国一季度GDP同比增速3.6%,环比折年率-1.5%,二季度可能会加速下滑。整体来看,美国通胀压力尚在,传导到需求端可能会进一步引发需求减弱,考虑到6月加息75BP,可能房地产业也会受到影响。欧洲经济压力主要来自于俄乌冲突、欧洲央行加息等方面,随着战事持续、货币政策进一步收紧等预期显现,欧洲经济不排除面临加速下滑的可能。 国际货币基金组织(IMF)总裁格奥尔基耶娃24日表示,美国经济规避衰退的路径正在变窄,今明两年美国经济面临严重下行风险。格奥尔基耶娃当天在一场远程新闻发布会上表示,根据美联储6月货币政策会议阐述的政策路径,IMF预计美国经济将放缓。IMF将今年美国经济增长预期从4月的3.7%下调至2.9%,2023年增长预期从2.3%下调至1.7%。由此看来,市场对于海外宏观经济仍是偏悲观,同时也不能排除激进加息等紧缩政策出台,会对增速进一步产生压力。 1·2、国内:经济指标边际改善

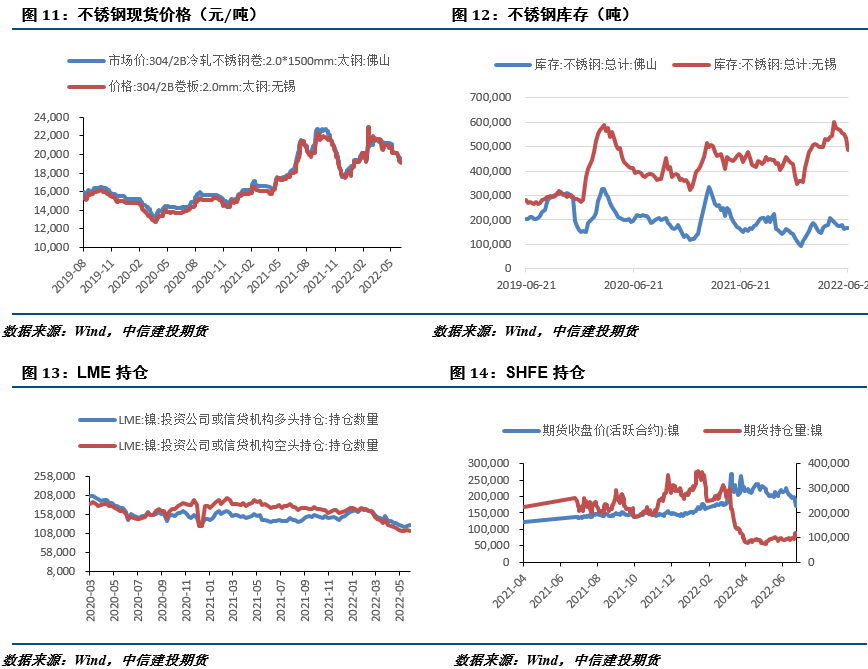

1-5月份全国房地产开发投资下降4.0%,5月份70个大中城市商品住宅销售价格环比总体延续降势,但降势趋缓。 财政部数据显示,2021年土地出让收入占地方一般公共预算收入比重高达78%。这一轮土地出让收入下滑始于去年7月,目前已经连续11个月下滑。 1-5月,汽车制造业固定资产投资同比增长11.2%,与1-4月相比,增速提升0.8个百分点,高于同期全国固定资产投资5.0个百分点。5月汽车制造业工业增加值同比下降7%,降幅比上月收窄24.8个百分点;1-5月,汽车制造业工业增加值同比下降5.7%,比1-4月略有扩大。 5月份新能源汽车产销恢复高速增长水平,我国新能源汽车产销分别完成46.6万辆和44.7万辆,同比均增长1.1倍,快速恢复至疫情前高速增长水平;1-5月,新能源汽车产销累计分别完成207.1万辆和200.3万辆,同比均增长1.1倍。 6月份前三周,上海全社会用电量已恢复至去年同期的92.48%。上海规模以上企业的用电已恢复至去年同期水平的99.59%。其中,石化、汽车、冶金、电子等行业的用电量水平已接近或超过去年同期水平。 2、基本面:纯镍供应稍缓,不锈钢生产续亏 本周纯镍现货采购偏弱,叠加国内产量增加以及进口窗口打开等因素,镍供应紧张情况稍缓,现货升水下调,纯镍库存小幅回升。SMM数据显示,截止6月24日国内纯镍社会库存为5437吨,较上周增加840吨。 从原料端看,镍矿报价小幅下行,主要受终端需求低迷影响,镍铁价格不断下行,对矿价产生压力。供应端菲律宾发货量逐步增加,度过雨季镍矿供应恢复,但港口库存仍在低位,镍矿供应难有大幅过剩。 镍铁方面,受印尼镍铁产量增加影响,过剩预期不改,本周钢厂端出现多笔采购单,但成交价格继续下行,高镍生铁市场报价较上周下调47.5元/镍至1402.5元/镍,近期镍铁成交价在1400元/镍附近。当前钢厂虽有一定刚需,但不锈钢利润承压,不锈钢整体减产背景下,镍铁价格难有支撑。

不锈钢方面,本周不锈钢期货与现货价格均呈回落之势,生产仍面临亏损压力,同时终端需求依旧疲软,钢厂或继续扩大检修减产。虽然从库存看,不锈钢社会库存有所下降,但目前不锈钢社会库存水平依然在较高位置,贸易商降价出货的心态明显。从终端来看,订单下降的趋势持续,生产有所放缓,不锈钢需求短期或难有明显复苏。据Mysteel数据,6月23日全国主流市场不锈钢社会库存总量84.54万吨,较上周减4.99万吨,周环比下降5.57%,年同比增加13.13%。其中300系库存总量44.92万吨,周环比下降8.77%,年同比增加15.69%。

策略 宏观面,欧美6月Marikit制造业PMI持续走低,且大幅不及预期,市场对经济衰退担忧加剧,拖累整个金属板块。产业方面,纯镍供应紧张局势稍缓,镍进口窗口打开叠加国内供应增量显现,国内纯镍库存止跌回升。从原料来看,受需求低迷和菲律宾发货量上升影响,镍矿价格持续下行,而镍铁在供应持续增加的背景下,压力更为明显。不锈钢方面,不锈钢生产仍面临亏损压力,钢厂或继续扩大检修减产,同时终端需求依旧疲软,虽然库存有所去化,但去库压力仍存。总的来说,海外宏观压力继续显现,给镍价带来显著打压,不锈钢受成本支撑,下行相对较缓,考虑到利空情绪大幅释放,短期继续下行空间或有限。沪镍2207参考区间170000-190000元/吨。SS2208参考区间16500-17200元/吨。 操作上,沪镍前期空单减仓止盈,不锈钢暂观望,多不锈钢空镍的套利策略仍可继续执行。 作者姓名:王彦青 期货投资咨询号:Z0014569 电话:023-81157292 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);