CFC金属研究 重要提示:通过本订阅号发布的观点和信息仅供投资者中符合《证券期货投资者适当性管理办法》规定可参与期货交易的投资者参考。因本订阅号暂时无法设置访问限制,若您并非符合《办法》规定的投资者,为控制投资风险,请您请取消关注,请勿订阅、接收或使用本订阅号中的任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

中信建投期货黑色组 本报告完成时间 | 2022年06月26日 本期策略

利多因素: 1.稳增长政策逐步发力,终端低价补库需求显现; 2.双焦整体库存低位且仍在下滑; 3.洗煤厂、焦化厂限产,焦钢产量比转降; 利空因素: 1.疫情改善后,地产、基建亦难有起色; 2.日均铁水产量高位,仍有下滑空间; 3.蒙煤口岸日通关量持续回升; 不确定性风险: 疫情形势严峻、终端需求不及预期、进口蒙煤增量、海运煤增量、铁水减量超预期等

01 行情回顾

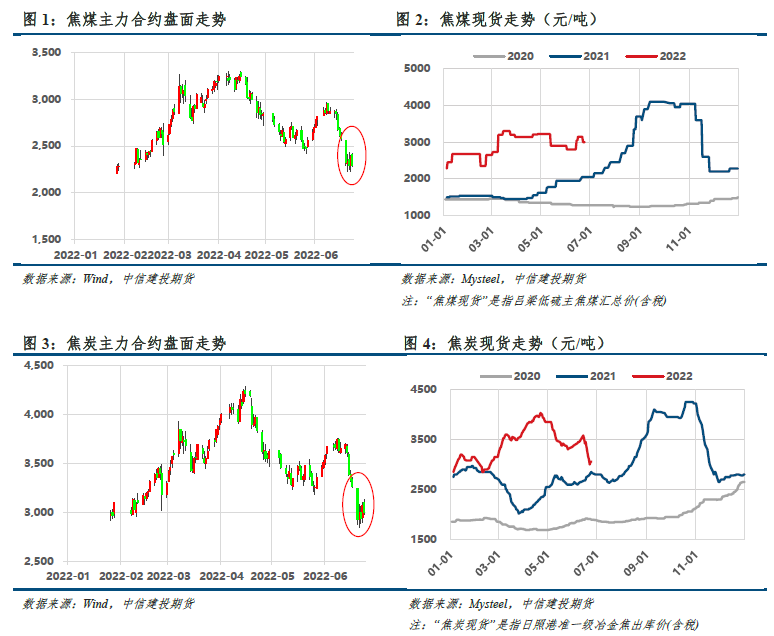

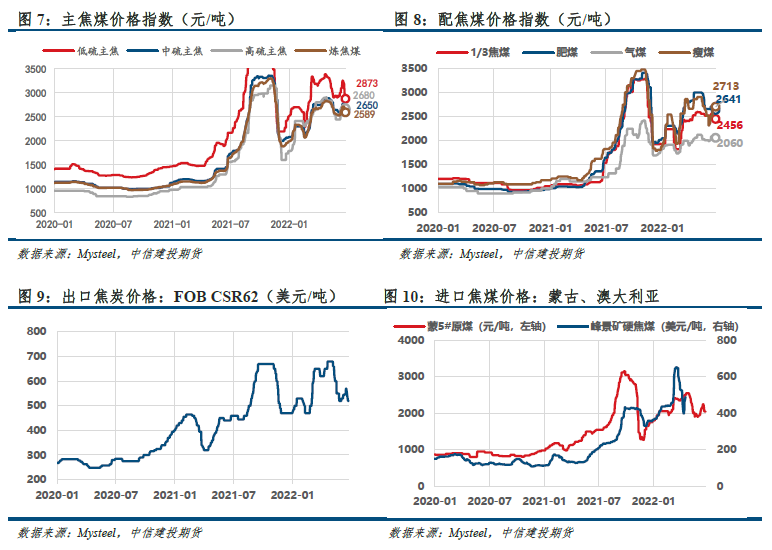

本周,焦价首轮调降300元/吨落地,周五第二轮调降200元/吨开启,主流钢厂暂无回应;炼焦煤(2356, 16.00, 0.68%)线上竞拍频频流拍;铁水减量预期兑现,双焦盘面止跌企稳。 截至6月24日,盘面焦煤主力合约收盘价2288点,环比上周-11.2%,吕梁低硫主焦煤汇总价3000元/吨,环比上周-150元/吨;盘面焦炭(3062,15.00, 0.49%)主力合约收盘价3000点,环比上周-8.07%,日照港准一级冶金焦出库价3060元/吨,环比上周-390元/吨。 本周,焦炭出口外贸订单价格、蒙5#原煤报价转头下跌。

02 宏观数据

03 双焦基本面数据

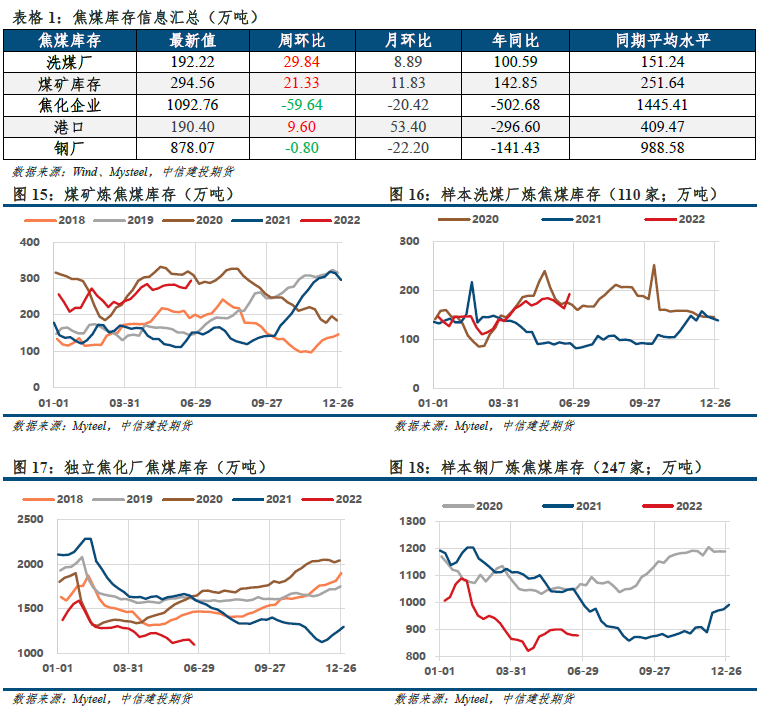

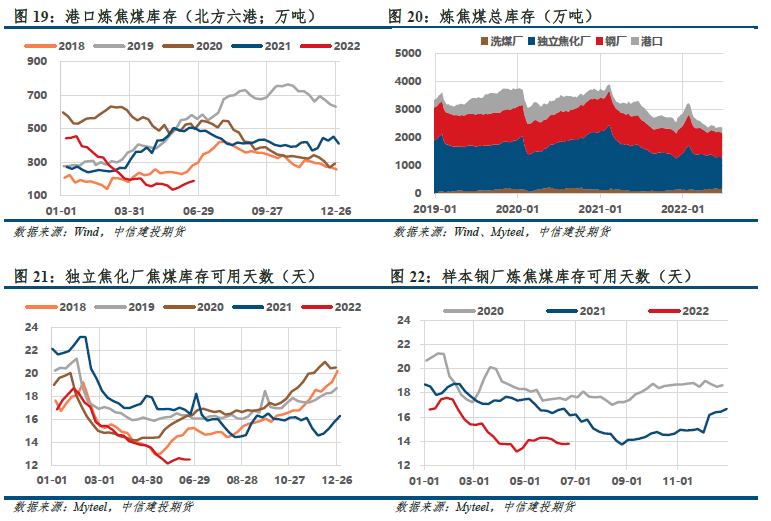

3.1 上游被动累库,下游主动去库 焦煤:本周,煤矿、洗煤厂被动累库、库存转增,钢厂库存降幅收窄,焦化厂主动去库、库存大幅下降,港口累库放缓;整体库存下滑,焦煤库存驱动中性。

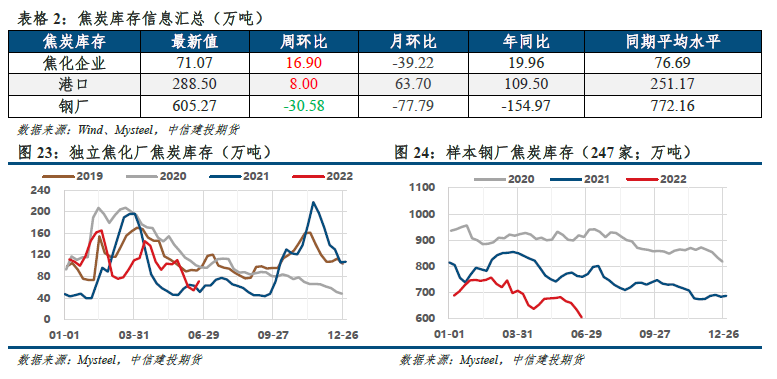

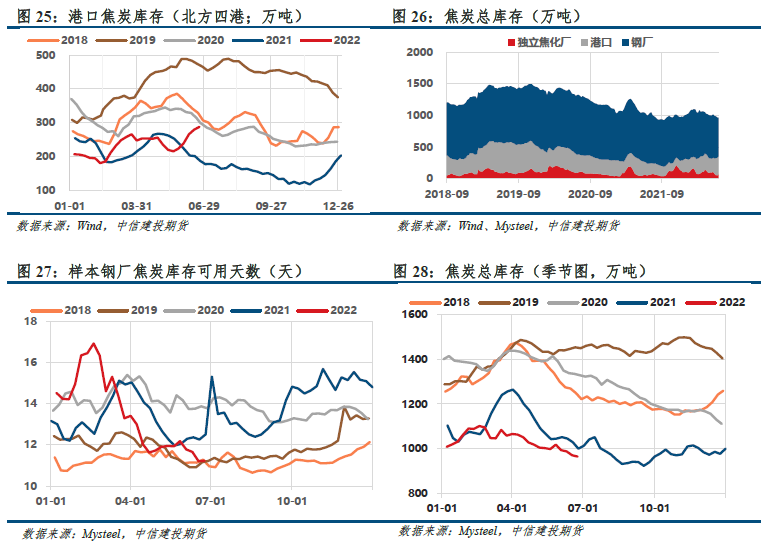

焦炭:焦企被动累库、库存转增,钢厂主动去库、库存降幅扩大、降至600万吨附近,港口累库放缓;整体库存延续下滑,且低于往年同期,焦炭库存驱动中性。

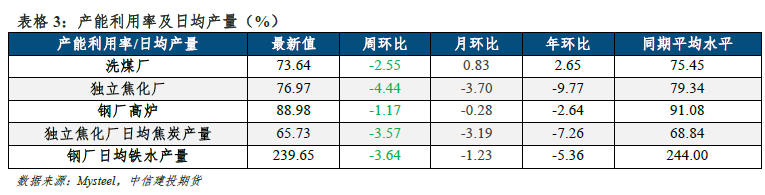

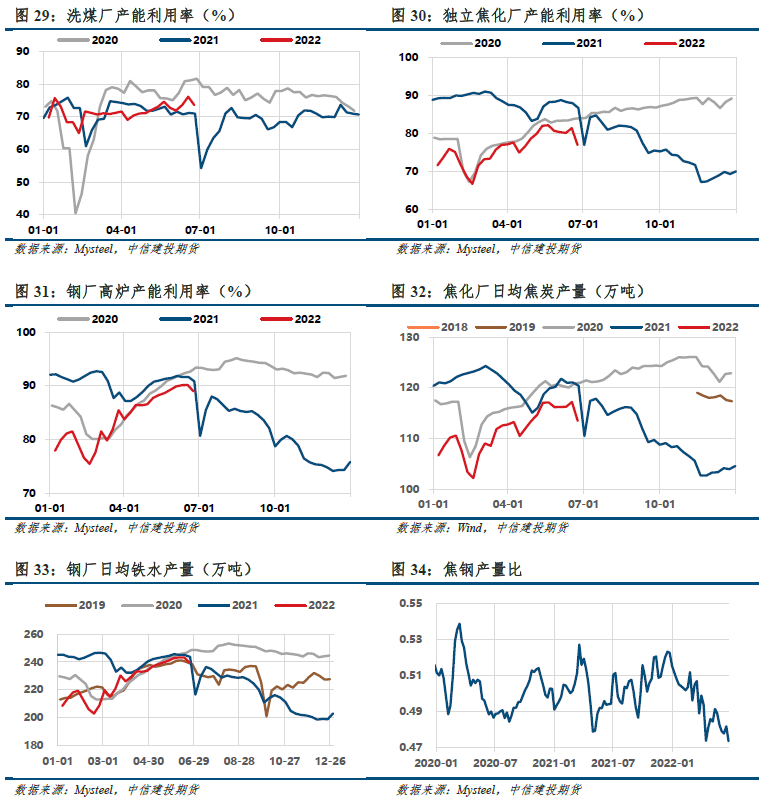

3.2 钢材负反馈向上传递,各环节均减产 本周,钢厂高炉、焦化厂、洗煤厂产能利用率不同程度下滑。现全国样本企业共有11座在检高炉、铁水日产量减少3.08万吨;吕梁部分焦企有30-50%不等的限产,焦钢产量比转降;洗煤厂入洗成本较高,开工有所下滑。

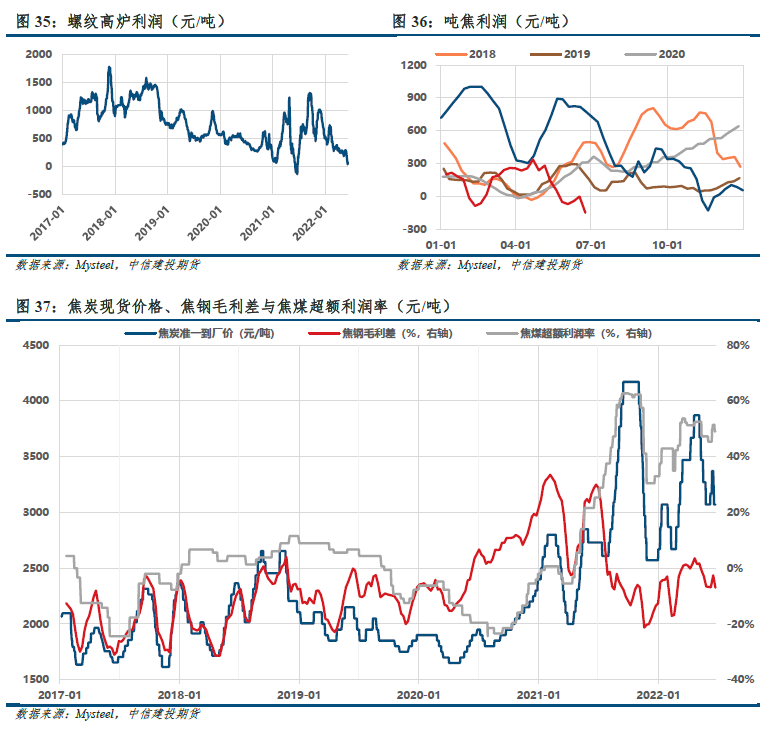

3.3 负反馈开始,焦煤利润回吐进行时 利润能否从原料煤端传导至下游,有赖于两方面:其一,炉料需求是否持续羸弱;其二,主焦煤供应端能否有明显增量。对于前者,钢厂亏损扩大,铁水减量预期增强。至于后者,国内供应增量数据不透明,在预期之外,跟踪进口增量更为现实;对于进口蒙煤,甘其毛都口岸日通关量恢复至450车以上,后续有望增加至600车/日。与此同时,甘其毛都口岸即将首次启用AGV无人驾驶车辆技术,蒙煤进口增量预期进一步增强。 总体而言,排除短期的政策预期后,年内经济下行压力较大,蒙煤进口增量确定性较强,利润再分配进程虽有阻力,但趋势难改。

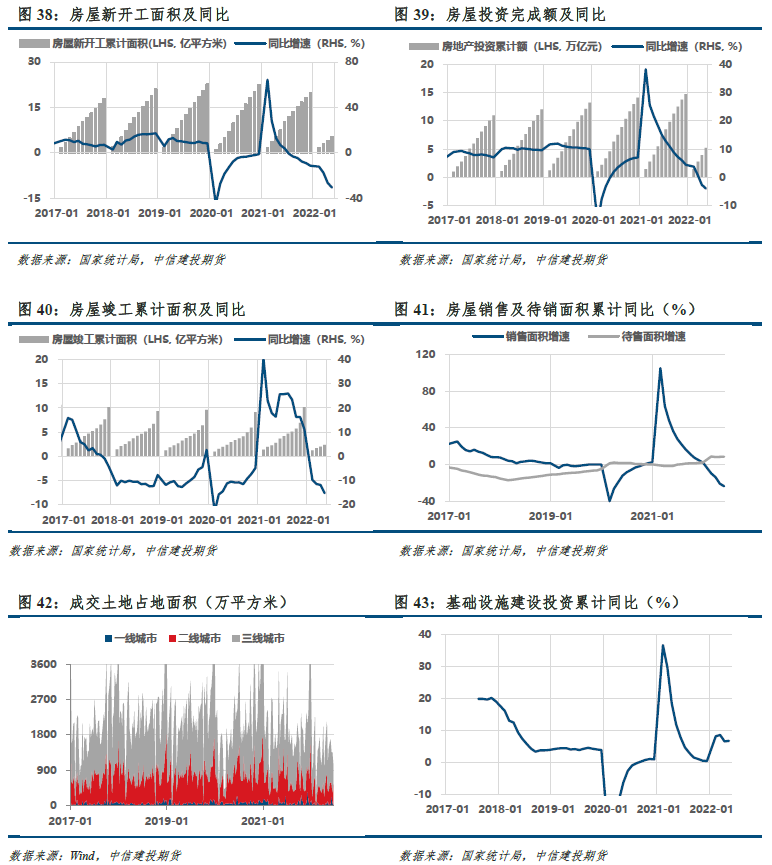

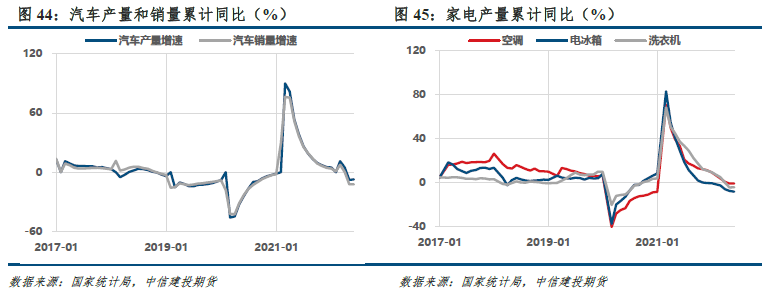

3.4 终端需求不容乐观

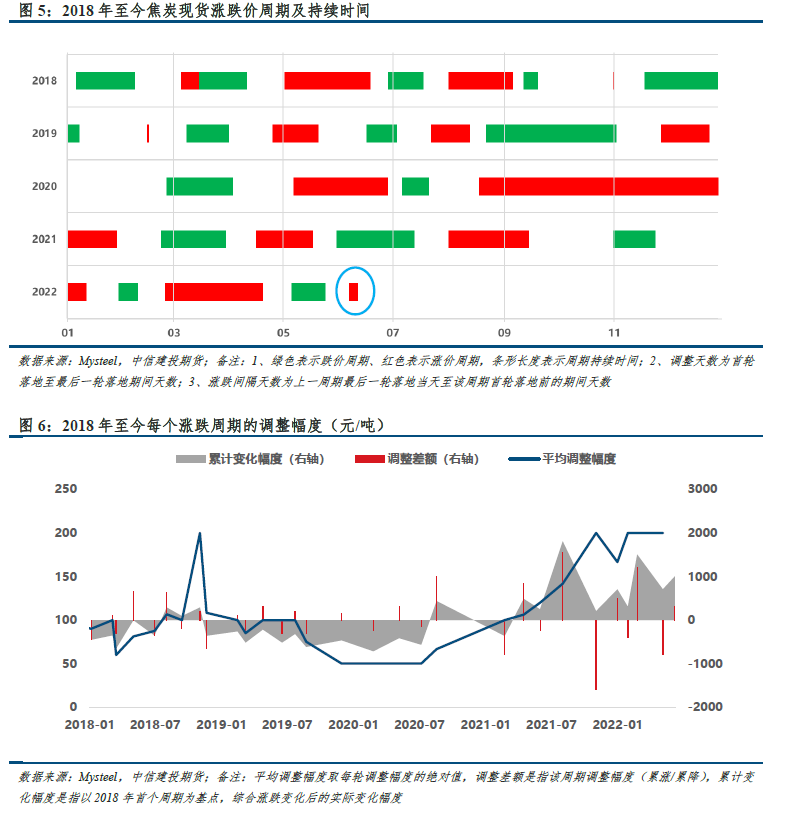

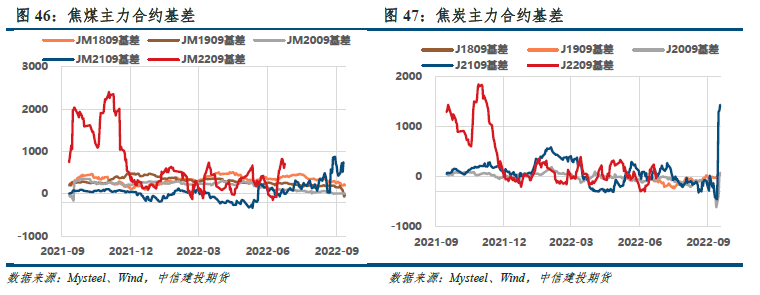

3.5 双焦基差小幅走弱,盘面焦化利润走扩 基差方面,焦价首轮调降300元/吨落地,周五第二轮调降200元/吨开启,主流钢厂暂无回应;炼焦煤线上竞拍频频流拍;铁水减量预期兑现,双焦盘面止跌企稳,当前煤焦基差小幅走弱,符合上周判断(基差历史分位:JM09 96%,J09 72%)。 现实:焦炭方面,钢厂利润严重倒挂,限产也逐步增多;焦企开工开始下滑,生产积极性一般,整体库存低位,焦钢产量比转降;大幅降价导致焦化厂面临严重亏损。焦煤方面,市场观望情绪渐浓,矿方销售压力渐显;钢厂限产在即,焦企已停止采购焦煤,多数贸易商退出市场;洗煤厂入洗成本较高,开工有所下滑。 需求预期:1)价格下移后,终端补库需求边际好转,但持续性不强;2)假设剩余月份产量平控,则2-4季度的日均铁水产量约为223万吨;更乐观一点,假设全年产量平控,则日均铁水产量约为232至235万吨。但最新数据240万吨,仍有下降空间。3)6月底-7月份唐山及周边共计7家钢企10座高炉计划检修减产,日均影响铁水产量3.47万吨。 供应预期:1)288口岸若发现阳性,通关车数将下降至350车;每周无阳性则恢复通关,预计年内日通关增至600辆;中盘重启后,补充查干哈达堆场库存,然通关仍受防疫政策限制;甘其毛都口岸即将首次启用AGV无人驾驶车辆技术,蒙煤进口增量预期进一步增强;2)中澳关系有缓和迹象,澳煤重新通关担忧渐起,但暂无确切消息。 当前焦炭对标现货3050,焦炭盘面基本平水,焦炭仓单均价3330,相当于盘面超跌300;焦炭现货第二轮调降200开启,预计跌三轮,焦炭短期下方空间有限。我们预计铁水减量预期兑现,而对于①需求持续不及预期,②蒙煤增量显著,③澳煤恢复通关,这三者任何一个若无法如期兑现,双焦盘面反弹概率较大。我们预计短期内基差或将走弱。

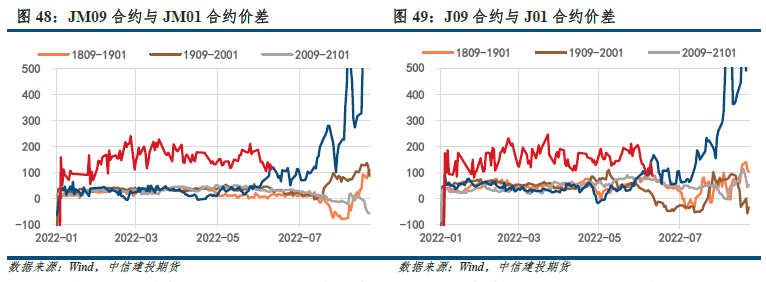

期差方面,近期铁水下降预期兑现在即,进口增量担忧四起,近月合约恐慌情绪增强。然01合约流动性不足,不推荐跨期套利。

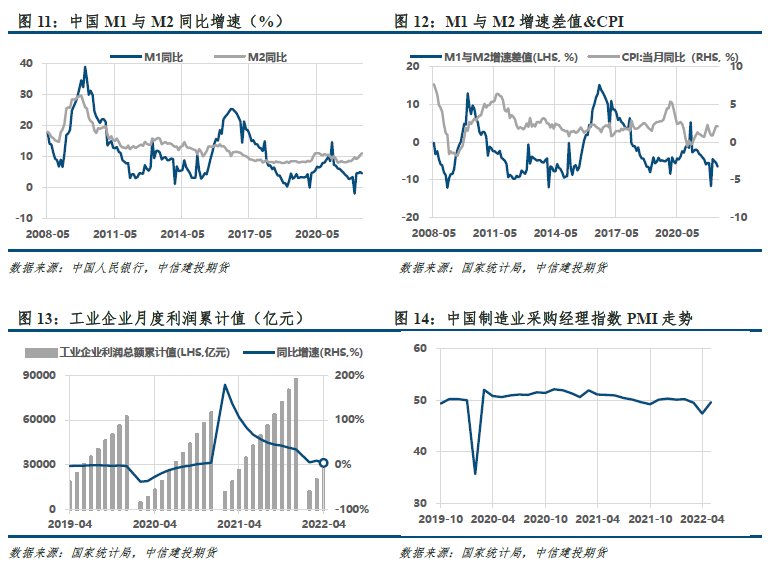

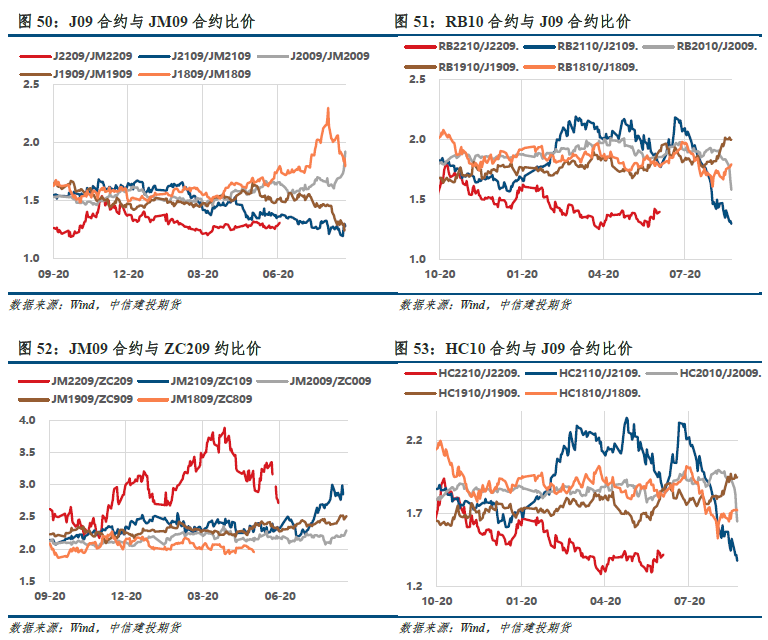

比价方面,煤焦比1.311,位于历史中高位(64%);钢焦比1.396,位于历史中位(49%)。铁水减量逐步兑现,多钢厂利润头寸继续盈利;焦煤超额利润回吐进行时,多焦化利润开始盈利。 全国社会面新增低位震荡,稳增长预期下的反弹基本见顶;在“就业优先”的政策基调下,预计疫情改善后地产、基建亦难有起色;钢厂开始减产,铁水逐步减量。焦企已停止采购焦煤,多数贸易商退出市场;蒙煤主要口岸日通关量逐日增加,疫情边际好转或带来新增通关量;中澳关系有缓和迹象,澳煤重新通关担忧渐起。我们预计铁水减量逐步兑现,而对于①需求持续不及预期,②蒙煤增量显著,③澳煤恢复通关,这三者任何一个若无法如期兑现,双焦盘面反弹概率较大。操作上,单边短线建议轻仓参与反弹,中线偏中性,长线等待逢高沽空机会。 利润能否从原料煤端传导至下游,有赖于两方面:其一,炉料需求是否持续羸弱;其二,主焦煤供应端能否有明显增量。排除短期的政策预期后,年内经济下行压力较大,焦煤超额利润回吐为大概率事件;近期利润再分配进程虽有阻力,但趋势难改。套利策略,建议继续持有多焦化利润头寸,设好止盈。

建投黑色团队 黑色金属分析师:张少达 期货投资咨询从业证书号:Z0017566 研究助理:唐惠珽 期货从业资格证书号:F3080720 电话:023-81157289 近期报告 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);