弘业期货

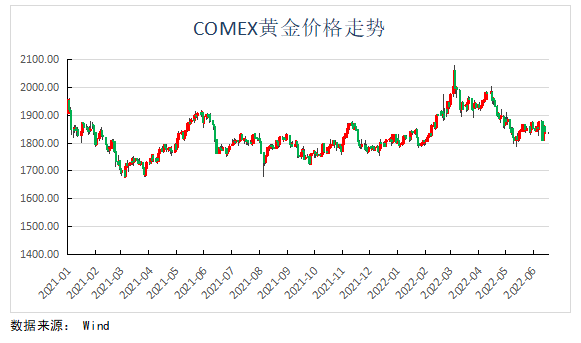

文:唐凌甄 从业资格号: F3025407 1. 贵金属短期震荡走势 上周美国CPI再度爆表之后,美联储如期进行了加息,加息幅度为75个基点,这是1994年以来首次出现如此大幅度的加息。随着美联储快速收紧货币,其他发达国家央行跟随美联储的脚步,纷纷收紧货币政策。贵金属价格在周五凌晨反弹至日内高点后震荡回落,COMEX黄金现回到1850美元下方,COMEX白银跌破21.5美元。短期发达国家通胀依然高企,但各国央行积极收紧货币政策,美债收益率持续走强,贵金属维持震荡走势。

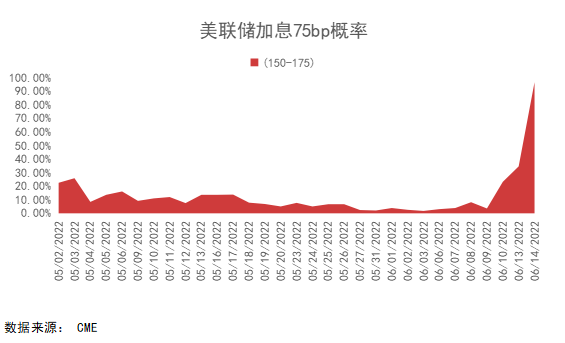

2. 美联储激进加息 本次美联储的行动节奏与市场预期的较为一致,为加息75bp,这是1994年以来首次出现如此大幅度的加息,显示出了美联储对于通胀的警惕和货币紧缩的迫切性。本次会议美联储主要传递出了以下几方面的信息,首先是货币紧缩非常紧迫,第二是未来加息的空间较大。三是不惜以经济为代价也要控制通胀。 本月初,市场对本次会议加息的预期还停留在50个基点,但随着6月10日公布的5月通胀数据超出预期,以及随后公布消费者通胀预期数据维持高位,市场对加息的预期迅速提升至75个基点。我们可以从fedwatch上看到,6月加息75个基点的概率在议息会议当周开始快速提升。鲍威尔在讲话中表示,持续高企的通胀预期是导致美联储官员改变想法的主要原因。联邦基金利率升至1.5~1.75%区间,表明美联储已无法容忍当前的通胀水平。但是对于未来加息的节奏,我们认为75个基点的加息并不会成为日常,仅仅在近期有可能会持续采用。

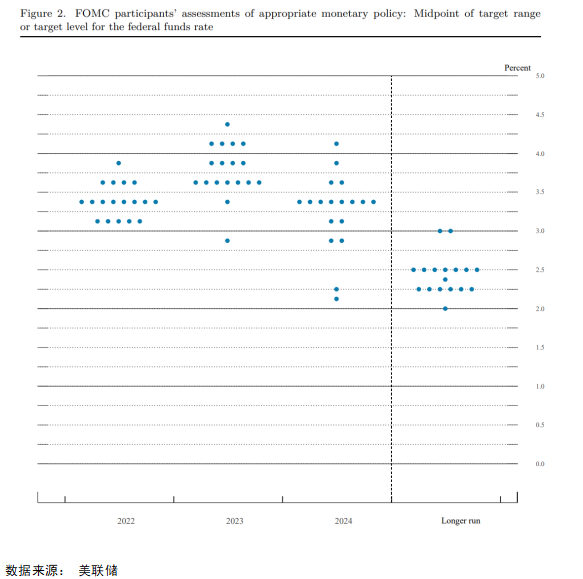

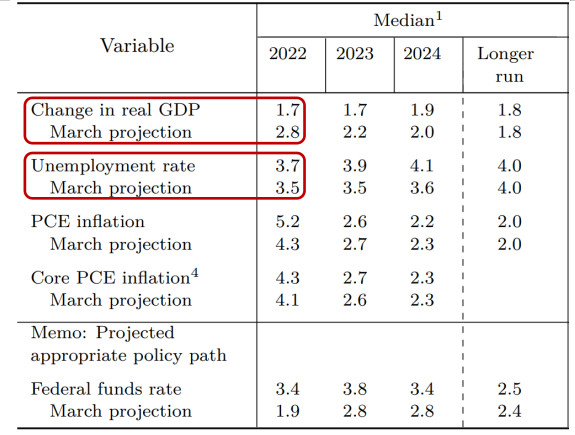

在议息会议公布的声明中,我们看到美联储官员们大幅上调了对未来利率水平的预测。根据点阵图,2022年底联邦政策利率中值预测升至3.4%,2023年底升至3.8%,远高于美联储认为的2.5%的中性利率。这意味着美联储希望以利率大幅加息的方式来控制通胀。值得注意的是,点阵图显示2023年联邦基金利率的最高预测达到4.5%,且有5名官员认为利率将达到4%以上,表明不少官员认为加息还应更加激进。美联储面对如此压力,我们认为我们认为不应低估美国利率上行空间。2022年美国的高通胀是十分棘手的,除了“通胀—工资螺旋”、供给瓶颈外,通胀已经全面向更加“坚挺”的服务业和住房价格蔓延,而这二者在美国CPI中的权重分别为29%和31%,合起来的权重超过了一半。

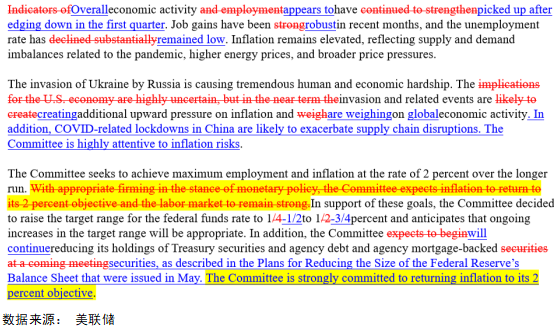

联储在本次议息会议的货币政策声明中删除了“随着货币政策收紧,委员会预计通胀率将回到2%的目标,且劳动力市场将保持强劲”的表述,并且增加了“委员会坚定地致力于(strongly committed)将通胀率恢复到2%的目标”的表述。这一表述显示美联储试图重建公信力。在此之前,美联储曾一度认为通胀会在小幅紧缩后自行回落,但随着通胀持续走高,自行回落已变得几乎不可能,美联储的公信力也遭受损害。我们认为接下来美联储会尽全力对抗通胀,如果需要一场经济衰退来换取物价稳定,美联储可能也会选择这么做。

6月美联储也在预测材料中下调对于2022年经济增速的预测至1.7%(3月为2.8%),上调对于失业率的预测至3.7%(3月为3.5%)。大幅的加息加上经济进入转折期,未来经济增长速度将会降低。尽管美联储对于经济韧性充满信心,但我们依旧认为2022年大幅加息下美国经济很难重现1994年的“软着陆”。鲍威尔在讲话中承认,想要实现“软着陆”并不容易,单靠货币政策不一定能够做到。这是因为导致通胀上升的因素中有许多外生因素,比如油价大幅上涨以及疫情带来的供应链瓶颈。对于这些因素,美联储无法掌控,所以“软着陆”还需要运气。

3. 发达国家央行跟随美联储脚步 瑞士央行意外加息50个基点,将政策利率上调至-0.25%,这是瑞士央行自2007年以来首次加息,并且不排除未来继续紧缩的可能性。英国央行同样宣布加息,幅度为25个基点,这是英国央行连续第五次加息,英国政策利率上调至1.25%。除宣布加息外,英国央行还发布了新的政策指引,强调在必要时会采取“更强有力的”行动。英国央行首席经济学家表示,如果有证据表明高通胀正在推高工资或物价,英国央行可能会单次加息50个基点。 4. 相关数据

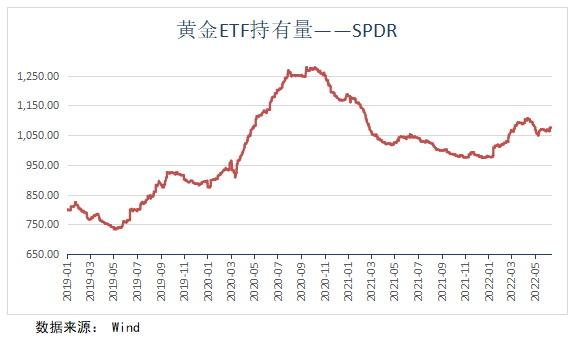

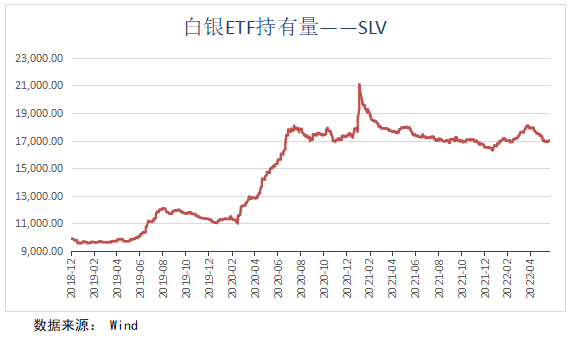

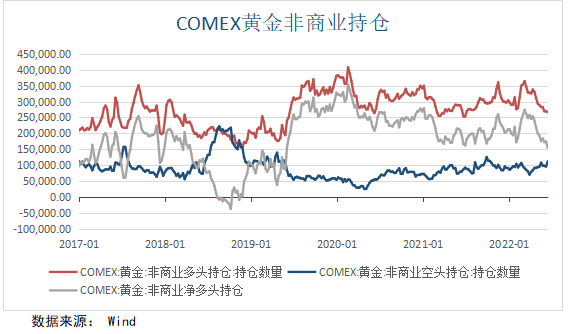

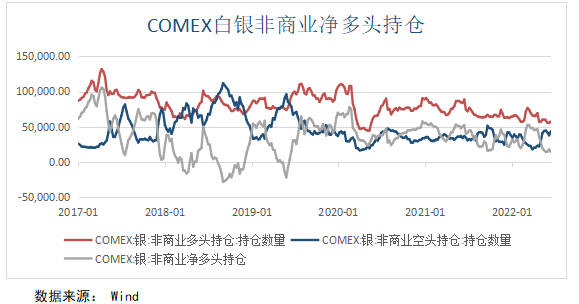

5. 后市展望 美联储加息75个基点后贵金属出现“靴子落地”走势,但随后随着各国的加息贵金属震荡回落。短期来看高企的通胀和不稳定的地缘政治因素给与贵金属市场一定的支撑,另一方面较强的货币紧缩令贵金属无法走强,短期市场维持震荡。金银比方面,短期金银比依然维持80点上方波动。在经济前景不明朗的背景下维持偏强判断。 分析师声明 作者具有中国期货业协会授予的期货投资咨询执业资格或相当的专业胜任能力,保证报告所采用的数据均来自合规渠道,分析逻辑基于作者的职业理解,本报告清晰准确地反映了作者的研究观点,力求独立、客观和公正,结论不受任何第三方的授意或影响,特此声明。 免责声明 本报告中的信息均来源于公开资料,我公司对这些信息的准确性和完整性不作任何保证,也不保证所包含的信息和建议不会发生变更。 我们已力求报告内容的客观和公正,但文中的观点和建议仅供参考,客户应审慎考量本身需求。我公司及其雇员对使用本报告及其内容所引发的任何直接或间接损失概不负责。 |

|

|  |

|

微信:

微信: QQ:

QQ: