策略摘要 铁矿

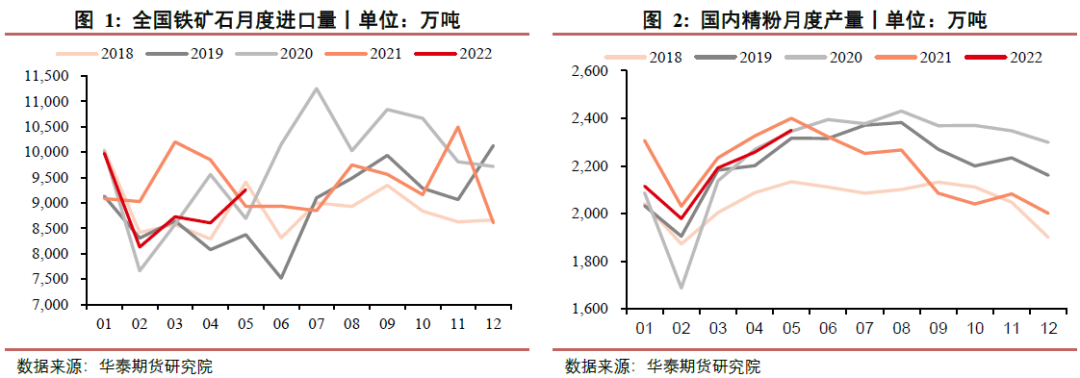

石品种:短期来看,铁矿石基本面向好的趋势未变,但中期由于国内压产政策的推进,铁矿石偏紧的格局有望得到扭转。 核心观点 市场分析 供给减少,废钢丢失,铁矿石消费维持旺盛。据测算,1-5月,我国铁矿石进口4.47亿吨,较去年下降2,393万吨,累计同比下降5.10%;国产铁矿精粉1.09亿吨,累计同比降404万吨或-3.60%;受疫情影响,国内废钢累计消费近1.1亿吨,累计同比大幅下降2,192万吨或-16.7%;1-5月我国生铁产量3.59亿吨,基本与去年持平。其中5月份生铁产量7,967万吨,同比大幅增长9.4%。整体来看,1-5月份国内粗钢产量减少,主要源于废钢消费的丢失,铁矿石消费当前仍维持向好的态势。 粗钢产量压减,成为近两年行业调节的重要手段。2021年,全国粗钢产量压减3000万吨政策是贯穿去年全年的主线之一,对去年整个产业链产生深远影响。今年以来,各权威部门或人士明确表示,今年仍将继续实施新一轮粗钢产量压减政策。目前虽未明确具体时间,但今年压产时间线仍可参照去年。预计政策实施后粗钢产量将难以保持当前的高位,而是出现环比的产量回落,且降幅较为可观,铁水产量环比下降空间也较大,铁矿石需求将环比大幅下降。 中国压产&海外需求转弱,铁矿供需格局有望得到扭转。在俄乌战争和美联储加息背景下,海外钢材消费将延续下降趋势。综合考虑各方面因素后评估,预计2022年全年海外粗钢消费下滑5.2%,粗钢产量下降5.7%;而海外全铁产量同比下降近3,500万吨,折铁矿石消费减少近5,600万吨。疫情防控取得成效,预计后期国内废钢供给将与2020年疫后类似呈缓慢回升态势,随着下半年废钢供给回升必将部分替代铁矿石消费。而在压产条件下,对铁矿石库存进行推演,铁矿石供需偏紧格局发生转变,下半年开始,港口库存将陆续重回累库趋势。 综上所述,短期来看,铁矿石基本面向好的趋势未变,但中期由于国内压产政策的推进,铁矿石偏紧的格局有望得到扭转。 策略 中期做多钢厂利润 风险 全球经济形势,地产及宏观经济改善情况、全国疫情变化、俄乌战争影响、压产政策推进不及市场预期等。 报告全文 1.供给减少,废钢丢失,铁矿石消费维持旺盛 1.1 进口和国产均减少,铁矿石供给减量明显 进口矿方面:2022年1-5月,我国铁矿石进口4.47亿吨,较去年下降2,393万吨,累计同比下降5.10%,降幅较上月有所收窄;其中5月份进口铁矿石9,258万吨,当月同比增长3.70%,这是今年一月以来首次正增长;国产矿方面:1-5月份,我国国产铁矿精粉1.09亿吨,累计同比降404万吨或-3.60%。综合来看,我国1-5月份铁矿石总供给减少近2,800万吨,累计同比降4.80%。

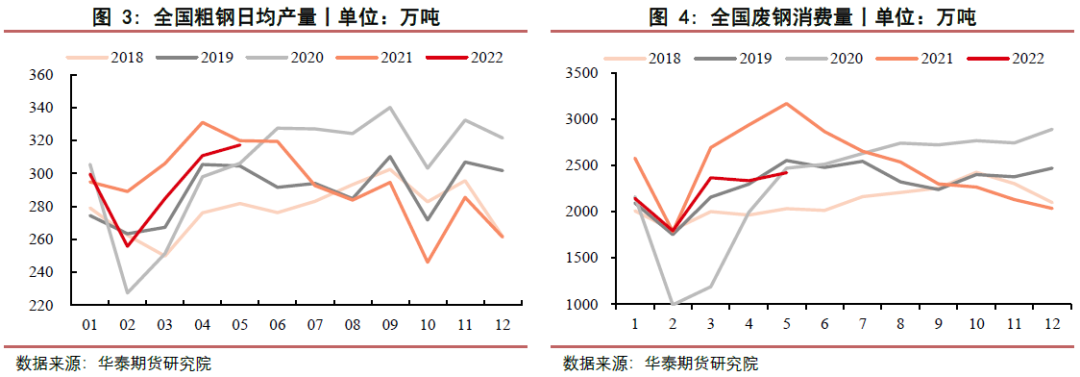

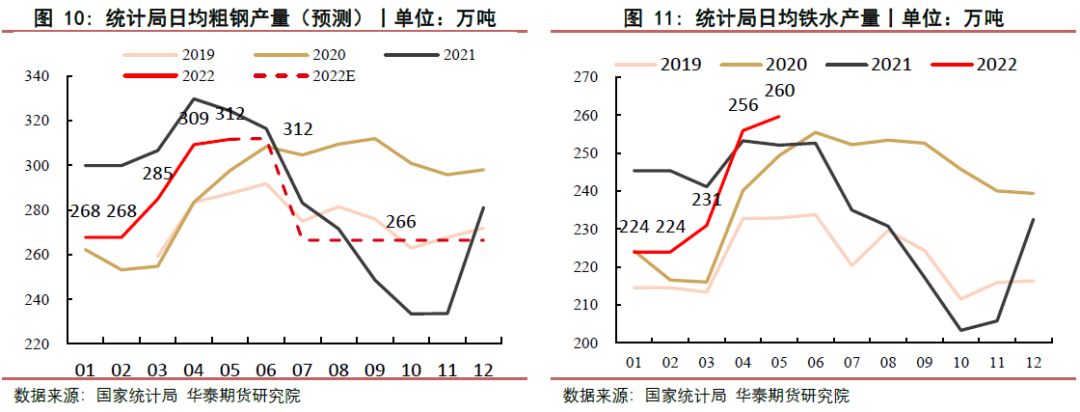

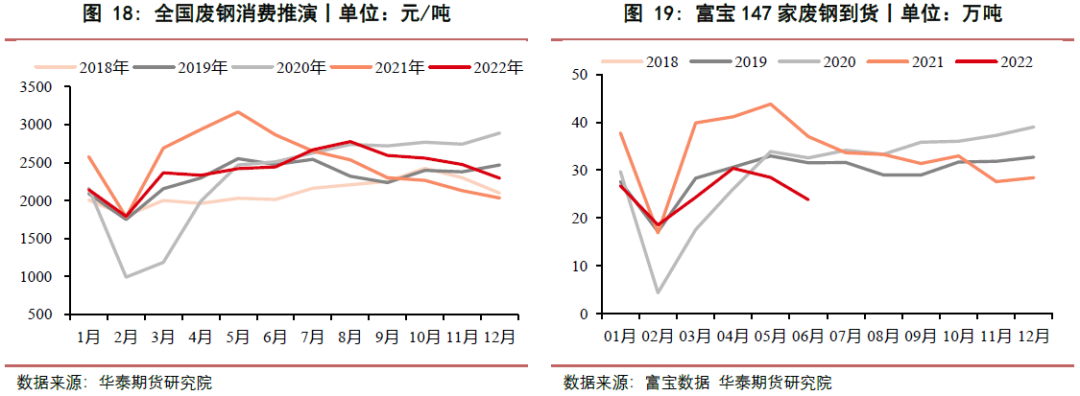

1.2 粗钢产量回升,废钢消费减少,铁矿石消费环比大幅增加 据华泰期货研究院测算,2022年1-5月,国内粗钢累计产量4.44亿吨,累计同比降2,219万吨或-4.8%,5月份粗钢产量9,819万吨,同比下降1.0%,降幅呈连续收缩态势;1-5月,累计废钢消费近1.1亿吨,累计同比大幅下降2,192万吨或-16.7%,受疫情影响,4月和5月份加工废钢和社会回收废钢供给受到明显影响,致使4月和5月废钢供给大幅减量,废钢消费下降幅度加大,4月和5月分别增长-21.1%和-24.2%;与此同时,随着秋冬采暖季和冬奥会限产措施的退出,我国铁水产量自一季度后回升较快,据测算,1-5月我国生铁产量3.59亿吨,基本与去年持平。其中5月份生铁产量7,967万吨,同比大幅增长9.4%;整体来看,1-5月份国内粗钢产量减少,主要源于废钢消费的丢失,铁矿石消费当前仍维持向好的态势。

1.3 铁矿石需求环比改善,铁元素库存连续去化 自去年11月以来,国内钢材消费环比回升,带动原料消费大幅增加。通过对全口径铁矿石库存和“铁元素”库存数据监测,今年消费淡季铁矿石总库存和“铁元素”累库幅度大幅不及往年同期。而一旦钢材消费启动后,铁矿石总库存和“铁元素”均处于快速去库状态,这就使得铁矿石价格在今年一季度出现明显上涨。 进入4月以来,疫情的蔓延使得国内管控措施加大,钢材消费出现明显下滑,但是由于铁素资源供给受到多重因素影响,“铁元素”在钢材需求不振下,依然维持强劲去库趋势。同时,疫情下国内废钢回收受到明显影响,废钢供给出现短缺,废钢的高价格使得铁水具有较好的性价比,在钢厂低利润甚至亏损的情况下,钢厂加大铁水产量,铁矿石消费环比增加,铁矿石总库存连续去化。展望后市,短期铁矿石基本面向好的趋势不变,但中长期来看,随着国内粗钢产量压减政策的稳步推进和废钢供给的回归,铁矿石供需偏紧的格局有望转变。

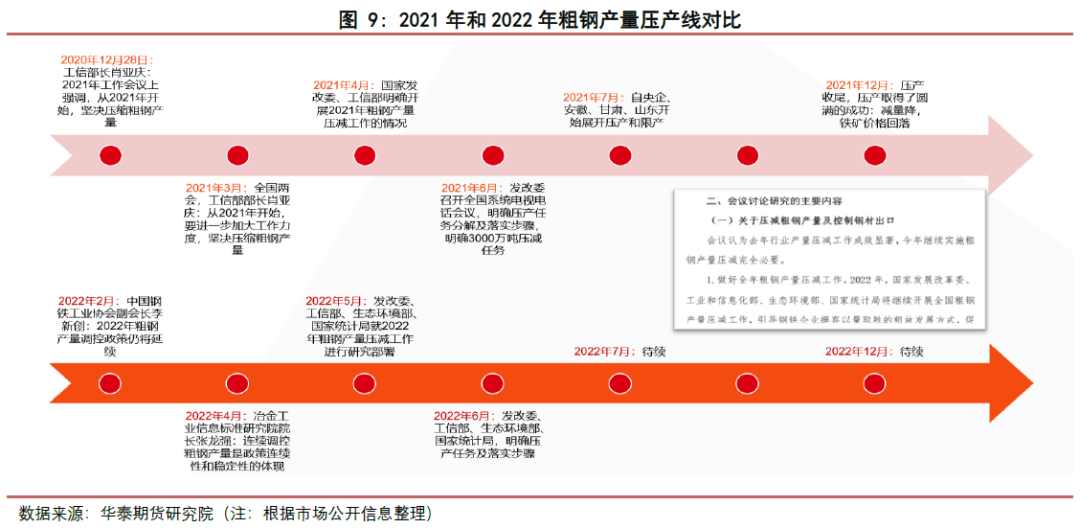

2.粗钢产量压减,成为近两年行业调节的重要手段 2.1 压产政策渐渐清晰,近期有望全面落地 2021年,全国粗钢产量压减3000万吨政策是贯穿去年全年的主线之一,对去年整个产业链产生深远影响。而今年以来,各权威部门或人士明确表示,今年仍将继续实施新一轮粗钢产量压减政策。随后,国家发改委多次明确继续开展2022年全国粗钢产量压减工作,并向各地下发2022年粗钢产量压减考核基数核对工作通知。目前虽未明确具体时间,但今年压产时间线仍可参照去年(图9)。

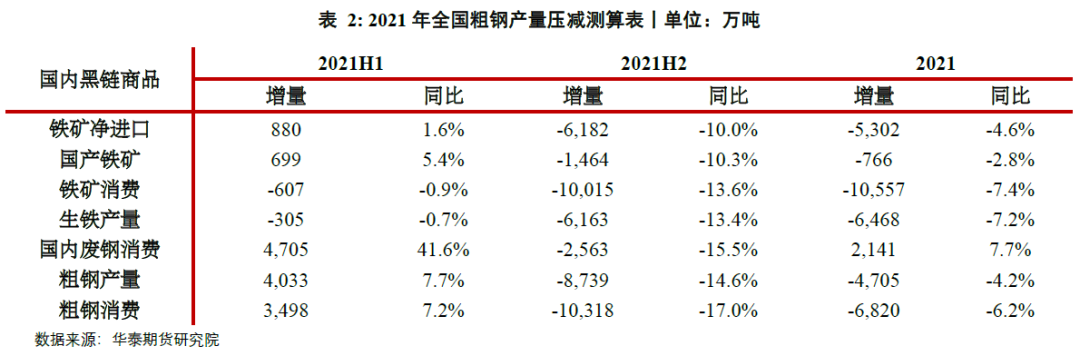

2.2 全国粗钢产量压减,铁矿石需求将受较大影响 2021年,国内粗钢产量压减任务取得完美收官。按照统计局数据(表1),可以看到去年1-6月份国内国内粗钢产量大幅增加5,900万吨,生铁产量增加2,370万吨。粗钢产量压减从7月份开始,在上半年产量大幅增加和全年压减3,000万吨目标下,去年7-12月国内粗钢产量同比下降9,110万吨,生铁产量下降4,265万吨,折铁矿石大幅下降6,824万吨。

据华泰期货研究院测算(表2),2021年1-6月,我国粗钢产量增4,033万吨,生铁产量减少305万吨,主要是因为废钢消费大幅增加4,705万吨;7月压产开始后,去年下半年国内粗钢产量同比下降8,739万吨,生铁产量下降6,163万吨,折铁矿石大幅下降10,015万吨。由上可知,不论是统计局数据口径或华泰期货研究院的评估,2021年下半年由于粗钢产量压减政策的推进,国内铁矿石消费均出现大幅下降。

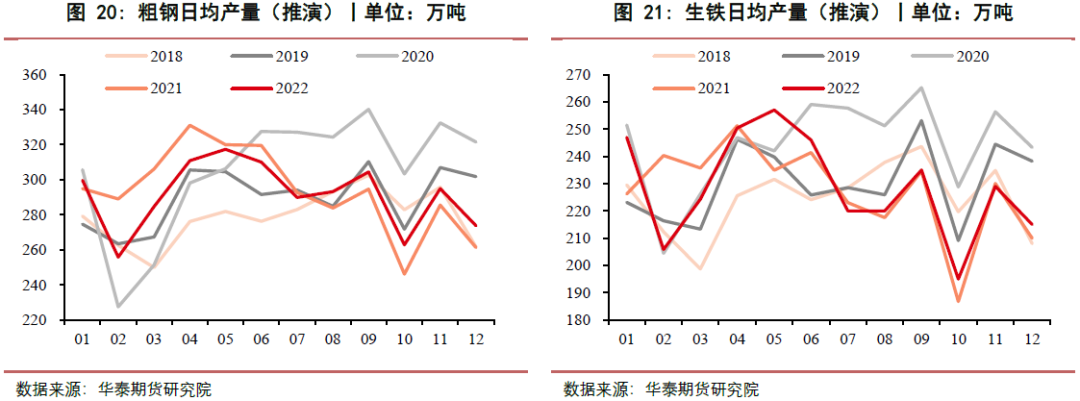

从近期官方表态来看,压产政策将继续成为影响今年粗钢供应的重要因素之一。据统计局数据,2022年1-5月份全国粗钢累计产量为43,502万吨,同比减少4,145万吨,1-5月份日均粗钢产量288万吨,日产同比减少27万吨。 假设全年压减目标为1,500万吨,则6-12月份粗钢产量将同比增加2,645万吨。按照日均粗钢产量来算,6-12月份日均粗钢产量维持在272万吨的水平,就能保证完成全年粗钢压减任务,由于5月份粗钢产量较高及去年下半年产量基数偏低,后续月份呈现环比回落39万吨,同比增加12万吨。基于以上假设,尽管今年1-5月份粗钢产量已经同比大幅下降,但受制于粗钢产量压减政策及去年下半年的低基数,后续月份粗钢产量将难以保持当前的高位,而是出现环比的产量回落,且降幅较为可观,同比仍然是大幅增长,整体钢材供给呈向下压缩态势,铁水产量环比下降空间也较大,铁矿消费环比下降不可避免。

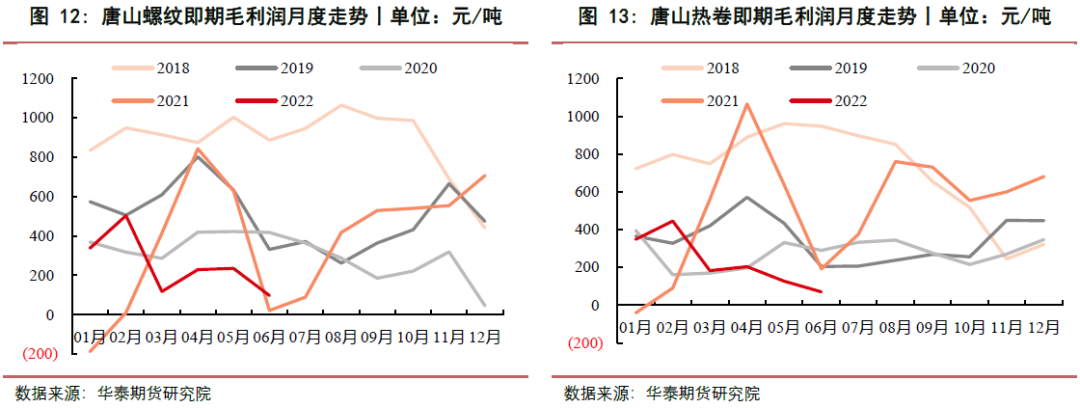

2.3 需求不振钢厂亏损,压产政策有望加速推进 自2015年钢铁行业供给侧改革以来,钢厂利润一直维持较好水平。2022年,疫情的反复对国内钢材消费产生较大影响,致使4-5月钢材消费旺季丢失。同时,海外爆发战争,世界格局发生重变,原料供给受到影响后价格一直居高不下。在需求不振和原料价格高企共同推动下,钢铁行业行业陷入全面亏损状况。在钢厂亏损背景下,压产政策将有望加速推进。

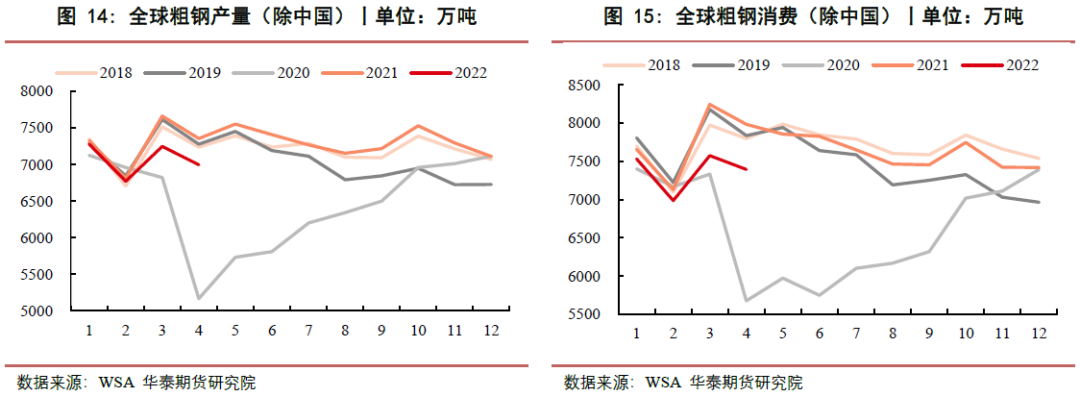

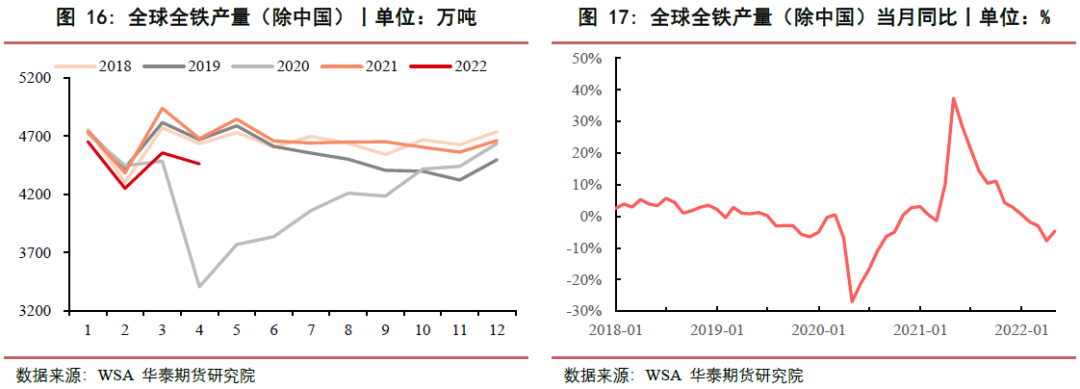

3.中国压产&海外需求转弱,铁矿供需格局有望得到扭转 3.1 美联储加息叠加战争,海外消费难见环比改善 据国际钢协统计数据,今年1-4月份,海外粗钢累计产量2.83亿吨,累计同比下降3.0%;粗钢累计消费2.95亿吨,同比下降4.9%;俄乌战争爆发后,3-4月份海外产销下降幅度加大,3月、4月产量分别同比下降5.4%和4.9%,消费量下降8.1%和7.4%。2022年1-4月,海外全铁累计产量1.79亿吨,同比减少822万吨,累计同比下降4.40%,折铁矿消费同比减少1,314万吨;展望2022年后期,在俄乌战争和美联储加息背景下,海外钢材消费将延续下降趋势。综合考虑各方面因素后评估,预计2022年全年海外粗钢消费下滑5.2%,粗钢产量下降5.7%;而海外全铁产量同比下降近3,500万吨,折铁矿石消费减少近5,600万吨。

3.2 国内疫情得到有效控制,废钢供给下半年有望改善 从废钢产生来源来看,废钢产生主要来自三方面:1、厂内废钢。2、加工废钢。3、老旧回收废钢。中长期来看,回收废钢的产生量取决于若干年前钢材消费量,因此其产生量应该稳定;但从短期来看,其产生量仍然受到废钢价格、季节、房地产拆迁、拆解补贴等方面影响。 受疫情影响,今年1-5月份,国内废钢消费大幅减少。而疫情对于废钢供给的影响主要在加工废钢和社会废钢回收减量上。此轮疫情始于3月,爆发于3月底,疫情使得上海整个4-5月份处于全面封控状态,然上海在我国产业链和供应链当中扮演重要角色,同时长三角地区又是我国社会废钢的主回收地之一,受此影响4-5月废钢供给减量明显。6月份,上海的全面解封和全国疫情防控态势向好发展,我们预计后期国内废钢供给将与2020年疫后类似呈缓慢回升态势,随着下半年废钢供给回升必将部分替代铁矿石消费。

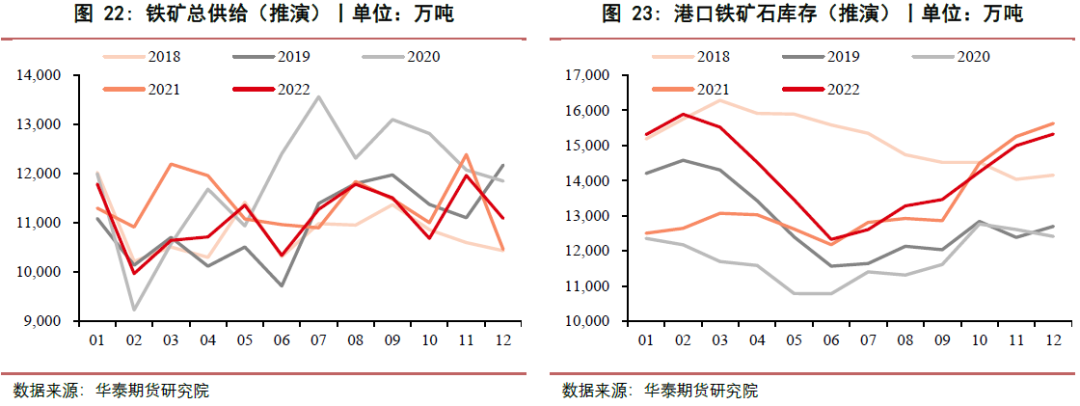

3.3 国内压产叠加海外需求不振,铁矿偏紧格局有望得到扭转 前文,在全年压产1,500万吨的情况下,我们测算了统计局口径下,粗钢产量和铁水产量都将出现环比大幅下降(7-12月粗钢日均产量环比6月下降46万吨)。若参照2021年压产时间线,全国粗钢产量压减政策从7月份起开始实施,据华泰期货研究院平衡表测算,预计7-12月份的日均粗钢产量将从6月的310万吨降至286万吨,环比降幅达到24万吨,同比增9万吨;日均铁水产量将从6月的246万吨至219万吨,环比降幅达到27万吨,同比增2万吨。需注意的是,2021年由于7月以后集中压产,致使当年7-12月国内粗钢日均产量和日均铁水产量均处于近年绝对低位(图20、图21)。 基于压产和钢材消费中性偏乐观的假设下,同时考虑到俄乌战争和印度上调冶金商品的出口税对全球“铁元素”供给的影响,对原料端供应做出假设: √ 钢材消费2022年H1下降4.3%,H2增1.7%,全年下降0.9%;钢材产量2022年H1下降4.3%,H2增3.3%,全年微降0.7% √ 1-5月全球铁矿石产量减少4,900+万吨,预计全年全球铁矿石产量丢失近9,000万吨 √ 1-5月国内废钢消费降低2,200万吨左右,预计H1降2,500+,H2废钢消费有所回升同比增1,400+万吨,全年废钢消费降近1,100万吨 √ 1-5月国内生铁产量基本持平,H1生铁产量微增122万吨,H2增376万吨,全年产量增近500万吨,或0.6%,折铁矿石消费增加1,250万吨 √ 铁矿石进口H1减少3,119万吨,或-5.7%,H2微降165万吨,全年进口矿减少近3,300万吨;国产矿供给基本持平 基于压产条件下,对铁矿石库存进行推演(详见图23),可以看到铁矿石供需偏紧格局发生转变,下半年开始,港口库存将重回累库趋势。

4.结论 供给减少,废钢丢失,铁矿石消费维持旺盛。据测算,1-5月,我国铁矿石进口4.47亿吨,较去年下降2,393万吨,累计同比下降5.10%;国产铁矿精粉1.09亿吨,累计同比降404万吨或-3.60%;受疫情影响,国内废钢累计消费近1.1亿吨,累计同比大幅下降2,192万吨或-16.7%;1-5月我国生铁产量3.59亿吨,基本与去年持平。其中5月份生铁产量7,967万吨,同比大幅增长9.4%。整体来看,1-5月份国内粗钢产量减少,主要源于废钢消费的丢失,铁矿石消费当前仍维持向好的态势。 粗钢产量压减,成为近两年行业调节的重要手段。2021年,全国粗钢产量压减3000万吨政策是贯穿去年全年的主线之一,对去年整个产业链产生深远影响。今年以来,各权威部门或人士明确表示,今年仍将继续实施新一轮粗钢产量压减政策。目前虽未明确具体时间,但今年压产时间线仍可参照去年。预计政策实施后粗钢产量将难以保持当前的高位,而是出现环比的产量回落,且降幅较为可观,铁水产量环比下降空间也较大,铁矿石需求将环比大幅下降。 中国压产&海外需求转弱,铁矿供需格局有望得到扭转。在俄乌战争和美联储加息背景下,海外钢材消费将延续下降趋势。综合考虑各方面因素后评估,预计2022年全年海外粗钢消费下滑5.2%,粗钢产量下降5.7%;而海外全铁产量同比下降近3,500万吨,折铁矿石消费减少近5,600万吨。疫情防控取得成效,预计后期国内废钢供给将与2020年疫后类似呈缓慢回升态势,随着下半年废钢供给回升必将部分替代铁矿石消费。而在压产条件下,对铁矿石库存进行推演,铁矿石供需偏紧格局发生转变,下半年开始,港口库存将重回累库趋势。 综上所述,短期来看,铁矿石基本面向好的趋势未变,但中期由于国内压产政策的推进,铁矿石偏紧的格局有望得到扭转。 ■策略 中期做多钢厂利润 ■风险 全球经济形势,地产及宏观经济改善情况、全国疫情变化、俄乌战争影响、压产政策推进不及市场预期等。 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);