摘要: 自美国5月通胀数据继续创新高以来,市场似乎又出现了“紧缩恐慌”。果然6月全球流动性加快收紧,美联储5月和6月分别加息50个BP和75个BP。铜价在加息压力下迅速下行,LME铜价自6月7日的9750美元/吨跌至6月17日的8947美元/吨;SHFE铜价也从72930元/吨跌破69000元/吨。什么力量驱动了如此迅猛的短期跌幅?基本面有没有出现结构性矛盾?中期趋势的方向转为下跌了?为了回答这些疑问,本文通过扫描铜的宏观背景以及整个产业链上下游的变化,来给出这些问题的答案。 1,近期行情回顾 第一阶段2022.1.4至2022.2.24。这个阶段里市场对美联储3月开启加息周期的预期迅速升温,LME铜价围绕9400-10200美元/吨高位震荡;第二阶段2022.2.24至2022.3.28。这个阶段里俄乌战争爆发,战争对铜的供需产生扰动,LME铜创出历史新高10845美元/吨后回落;第三阶段2022.3.28至2022.6.5。这个阶段里上海封城至物流受阻,国内升水高企,内强外弱。随着美国5月加息50BP落地,货币政策加速收紧,加上4月国内经济增速下滑,铜价承压下行沪铜跌破69000元/吨。5月中旬上海疫情拐点出现,市场开始交易疫情后的复苏行情,沪铜逐步反弹至73000元/吨;第四阶段2022.6.05至今。这个阶段里美国5月CPI8.6%,超过3月峰值的8.5%通胀数据再次创新高令市场出现紧缩恐慌,市场普遍预期美联储6月加息75BP。6月16 日美联储如期加息75BP,符合市场预期也显示了美联储抗击通胀的决心,铜价加速下行,沪铜跌破69000元/吨,LME铜价跌破9200美元/吨。

2,供给端扫描——铜精矿(矿山扰动减弱、新增项目下半年集中爬产) 我们统计了19座全球大型铜矿山在2021年及2022年第一季度的产铜情况。重点铜矿在2022第一季度的铜产量合计为1876千吨。同比下降2.8%,环比下降9.4%。同比减产的主要铜矿有Escondida和Collahuasi。

2022年一季度铜产量下降的原因主要集中在品味下降、社区扰动、天气、新冠疫情等方面。2022年后续精铜矿的产量下滑贡献度主要关注表1中的四座矿山。 2022年一季度位于智利的矿山Escondida、Collahuasi和Los Pelambres都受到了品位下降的影响而减产。由于开采时间的增长,智利和秘鲁两个老牌铜资源国的铜矿品位不可避免的下降,所以这三座矿山的问题短期内并不会得到有效的解决。Las Bambas由于社区扰动二季度停产了60天,6月11日MMG(五矿资源)宣布Las Bambas复产但是由于其过长运输路线的投诉问题以及矿山周边涉及到太多的社区利益分歧,因此2022年下半年及的投产情况仍然不容乐观。

由于铜价的高企,2022年在建、投产和爬产的项目充足。图3显示了2022年全球铜矿增产项目的来源。其中Quellaveco和Quebrada Blanca 2 将在2022年下半年投产,它们预估带来的年产能预估分别为310千吨和250千吨。另外2022年爬产的项目中紫金矿业(9.52 -0.83%,诊股)在刚果的矿山Kamoa-Kakula今年的生产指导被设定在290至380千吨之间;自由港在印尼的矿山Grasberg和必和必拓的Spence也处于加速爬产之中。根据最新的铜企财报数据我们统计了全球主要的21座铜企的2022年的预期增量合计为528.1千吨,由于扰动因素比年前预估下降了177.5千吨。不过整体来看2022年的供应相比于2021年已经大幅好转,下半年的铜精矿的供应压力会逐步加码。

3,供给端扫描—精炼铜(进口修复,冶炼厂高利润) 据ICSG数据,21年全球精炼铜产量2483万吨,同比增长1.1%,产能利用率达到82.6%。国内精炼铜产量占全球比重已超过40%,2021年3月精炼铜产能利用率继续攀升至85%,全球基本走出了疫情时代对产能的影响。 2021年由于国内外基本面差异造成的外强内弱的局面令国内精炼铜进口数量大幅下滑。2022年4月精铜进口量为27.03万吨,同比减少10.8%;2022年1-4月份累计进口112.48万吨,同比减少4.2%。2022年前四个月进口数量同比继续下滑的主要原因为国内疫情导致的物流受阻和需求疲软。随着国外经济进入衰退期的预期深化,后续国内外基本面差异料有所修复,下半年的精炼铜进口量预估会有较强的提升预期。

2022年铜精矿长单加工费Benchmark敲定为65美元/吨与6.5美分/磅,较2021年上涨5.5美元/吨与0.55美分/。由于精铜矿供应持续好转,截至2022年6月10日现货TC上涨至75美元/吨。按照当前的加工费计算折合人民币约3700元/吨,而中国铜冶炼成本为1790-2500元/吨,铜冶炼行业正处于盈利改善周期。另外硫酸作为铜冶炼的副产品也是铜冶炼企业的重要收入来源,自2020年下半年以来硫酸价格持续攀升至950元/吨。与其加工成本110-200元相比,硫酸正成为铜冶炼企业利润的重要来源。综合来看,按照加工1吨铜产出1吨硫酸来计算,目前铜冶炼厂利润约为2300元/吨。

高利润驱使着国内铜冶炼厂拉高开工率及其产能,国内下半年的精炼铜产量预计维持高增速。根据SMM的数据21 年国内精炼铜产能为 1387 万吨,22 年 预计新增 76 万吨粗炼产能,96万吨精炼产能,产能进一步增长。

4,需求端扫描—全球宏观(美联储加息带动宏观背景转为抑制) 根据泰勒规则,当通胀率超过2%或实际GDP增长超过2.2%时,美联储将提高目标联邦基金利率,而当两者中的任何一个低于各自的目标时,美联储将降低目标利率。在2020年美国抗击疫情期间美联储又更新了平均通胀2%货币政策目标,旨在通过零利率的货币政策来刺激经济复苏。 美国4月核心PCE物价指数录得4.9%,是美联储通胀目标的近2.5倍,另外非农就业数据也持续好转。美联储于2022年3月16日正式宣布加息。5月和6月更是分别加息50个BP和75个BP,作为全球通用货币—美元的供给者美联储抗击通胀的决定不会改变,其货币政策转变为引导核心PCE回归至2%附近。由于铜价和美国核心PCE通胀指数的高度相关性,铜价亦会承压下行。

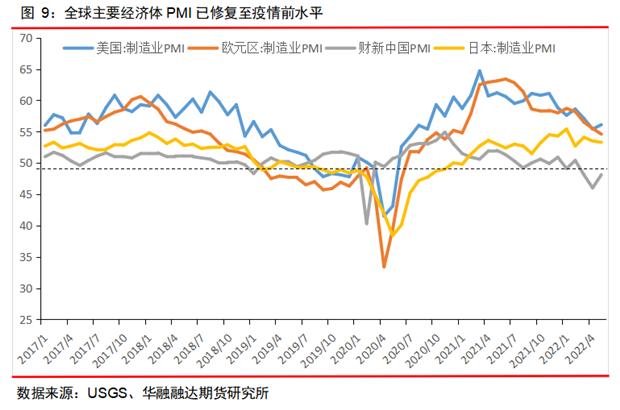

美国5月份制造业PMI为56.1%,比4月份的55.4%上升了0.7个百分点。这一数据表明,继2020年4月和5月的收缩之后,整体经济连续24个月扩张。欧元区和日本5月份PMI也都处于50%荣枯线之上。中国5月制造业PMI录得49.6,虽然较前值大幅上行2.2个百分点,但是处于荣枯线之下,国内经济已连续3个月位于荣枯线之下。 整体来看,海外经济体PMI表现为需求驱动但供应端产量受限,主要受到俄乌战争和中国疫情的扰动。目前海外疫后复苏效应的逐渐减退,美国、欧元区的PMI都出现趋势性下滑,预计2022年下半年,海内外基本面差异缩小,全球经济增速将有所回落。

5,需求端扫描—内需(传统消费领域无亮点,国内经济增速下滑) 根据ICSG数据显示,2021年全球精炼铜消费量为2498.9万吨,其中中国消费量为1422.9万吨,占全球消费量的56%,铜消费量位于世界第一。2020年中国铜终端消费需求主要来自电力、建筑、家电、交通运输、和电子领域,占比分别为46%、18%、16%、11%和7%。由此可见,电力基建、房地产及其后周期构成了国内主要的铜消费需求。 6月2日,国家电网有限公司(下称国家电网)发布全力服务扎实稳住经济的八项举措,其中包括加大电网投入,发挥投资拉动作用。国家电网表示,2022年电网投资5000亿元以上,预计带动社会投资超过1万亿元。这是该公司年度电网投资计划首次突破5000亿元,达历史最高水平,同比增长8.84%。今年南方电网固定资产计划投资1250亿元,超出往年两成。以此计算,今年两大电网公司的投资额达6250亿元。 根据国家统计局数据显示电网基本建设投资完成额累计同比增长3.1%、发电设备产量累计同比增长8.4%、电源基本建设投资完成额累计同比增长5.7%。稳定的电力需求一直是国内铜消费量最主要支撑因素,根据国家最新的政策2022年下半年电网投资将出现明显增长。

根据中汽协数据显示2022年1-5月的国内汽车累计生产994万辆,同比下降7.2%。在缺芯以及国内疫情封控的背景下,这样的数据符合预期。后续汽车产量增速料修复回升,但预计主要增量会来自于新能源汽车。 但是国内房地产及其后周期的家电消费却不容乐观。根据国家统计局数据显示国内2022年1-5月房屋新开工面积累计51628万平方米,同比下降30.6%。房地产行业的疲软影响着其后周期的家用电冰箱产量累计同比下滑8.1%,空调产量累计同比下滑0.8%。当前房地产行业处于供给收缩、需求观望状态,预计下半年政策宽松力度会持续加码,房地产相关行业会迎来一定的修复,但整体来看房地产下行压力仍然较大,对铜的需求带来较大的负面影响。

根据wind数据显示,2022年1-5月新能源汽车产量为207.1万辆,同比增长114.2%,太阳能(8.39 -1.87%,诊股)累计产量887.19亿千瓦,同比增长12.9%。风电累计产量2873亿千瓦,同比增长5.6%。其中新能源电动汽车使用90公斤以上的铜,是传统汽车的3~4倍。,光伏装机按照铜的需求强度约5300吨/GW,海上风电铜需求强度为12700吨/GW,陆上风电铜需求强度为4700吨/GW。虽然目前全球新能源、光伏及风电铜消费占比仅为6%,但根据花旗银行的预测,到2030年新能源行业的消费量将增加670万吨,占总消费量增长880万吨的75%。在经历了低基数的高同比增长后,新能源行业进入了为铜稳定贡献新增消费量的时代。

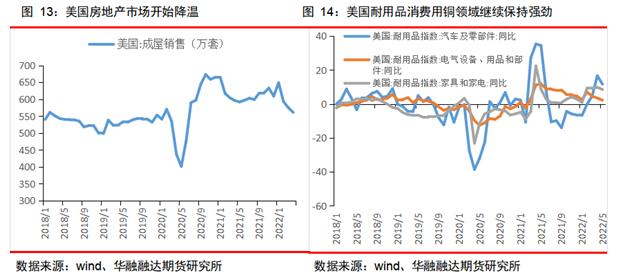

6,需求端扫描—外需(海外需求进入由强转弱的稳定状态,增量有限) 美国现房销售反映了美国已建房屋的总销量。这是一个跟踪美国住房市场的滞后指标,美国住房市场受到抵押贷款利率变化的影响。随着市场利率的提升,在经历了疫情期间的繁荣后,美国的住房市场开始逐渐降温,美国现房销售目前为561万套,低于上月的575万套,也低于一年前的596万套。与前一个月相比-2.43%,与1年前相比-5.87%。 在冠状病毒病大流行期间,由于美国的财政补贴政策,居民的可支配收入明显提升,美国对耐用品的购买明显增加。在铜消费领域体现在汽车及其零部件、电气设备、家具家电等耐用品指数的高同比增速上。 目前美国耐用品用铜消费领域继续保持强劲,房地产市场料继续降温,整体来看海外需求处于稳定阶段,在全球经济放缓的预期之下,继续增长空间有限。

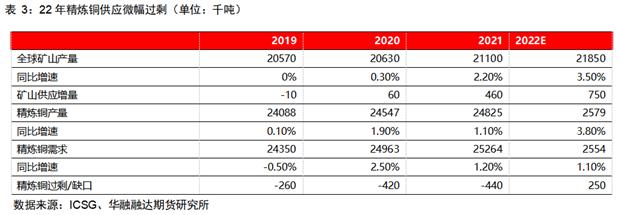

7,结论与展望——铜价下行的驱动力(838275,诊股)及其未来? 我们认为铜价中期向下的核心驱动力为——全球宏观环境转为抑制加上国内经济增速下滑导致的需求衰减。价格中期仍然会下跌,但是支撑因素仍存,价格料仍有反复。中期支撑位58000-60000,短期支撑位65000-68000。 ►宏观转为抑制 由于通胀数据的高企,海外大部分国家的央行的货币政策已转为紧缩,加息成为今年的主题。做为全球通用货币—美元的供给者美联储抗击通胀的决定不会改变,其货币政策转变为引导核心PCE回归至2%附近。另外拜登政府为抗通胀也动作频出包括:降低中国关税以刺激国内终端消费品价格下降;默许伊朗、委内瑞达出口石油至欧洲并计划7月访问沙特;战略石油储备(SPR)招标中提供4500万桶原油; 总之,美国抗击通胀的决心不会变,政策也会逐渐加码。由于铜价和美国核心PCE通胀指数的高度相关性,铜价亦会承压下行。 ►基本面由强转弱—弱共振 供给端来看,铜价的高企,加速了在建矿山的投产和新投产的矿山的快速爬产,2022年全球矿山的新增产量预期料大幅增加。另外矿企上半年的产量料不及预期,所以为了完成年度的产量指引,2022年下半年大部分铜企的铜精矿开采料加速。矿山下游精炼铜产能利用率维持高位,国内外基本面差异缩小后下半年精铜进口量料回升,另外高利润驱使着国内铜冶炼厂拉高开工率及其产能,国内下半年的精炼铜产量预计维持高增速。 需求端来看,疫情对整个传统领域以及新能源领域的冲击都较为负面。房地产领域及其后周期更是今年铜消费的主要拖累项,虽然电力投资以及新能源领域的稳定增长,但是今年国内经济增速下滑的局面,料让整个精铜消费增速出现停止甚至下滑。 总体来看,我们预估今年的基本面格局为上游矿山和冶炼端高增速,下游消费低增速的局面。整体精炼铜微幅过剩约为250千吨。但是并没有明显的结构性矛盾。

►风险提示:支撑因素仍然客观存在 1,铜的显性库存仍然处于低位 近一年的价格起伏及需求减弱预期并没有让我们看到库存有明显的累积,反而三大交易所加上上海保税库的库存合计较去年同比减少337千吨,同比下降-42.8%。低库存支撑逻辑仍在,我们需要密切关注价格回落以后精铜进口以及冶炼厂产量有没有让库存回升。

2,俄乌战争仍然可能会继续发酵 俄罗斯是精炼铜的重要生产国,产量约占全球产量的4%。在此背景下,西方制裁预计将对LME铜库存产生负面影响。乌克兰危机也会在中短期内对世界经济产生重大影响。战争会增加铜的需求,扰动铜的供需,直接加剧了能源和大宗商品价格的高企,以及供应链和贸易的进一步中断,它还会导致铜市场的不确定性,从而可能会推动铜价格的更高波动性。 |

|

|  |

|