弘业期货 从业资格号: F0230158 一、引言 隔夜,美豆大涨,盘中创十年高点1784美分/蒲,距2012年九月的历史高点1789美分触手可及;同时,市场观点多关注于供应的下滑和需求的增长,且USDA也预期2022/23年度世界大豆

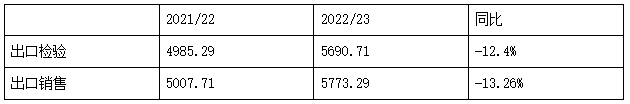

将有较大幅度的增长;那么,驱动美豆上涨的动力是否真是良好需求的驱动、还是商品通胀大形势下的资金推动呢?厘清此点或对于后市的风险控制至关重要。 二、从美豆出口看需求 首先,从美豆的出口数据看,大豆的需求实际上是下滑的。下表1是美豆止6月2日的2021/22年度出口检验和出口销售数据,从表1 可看到,2021/22年度美豆的出口检验和出口销售分别下滑12.4%和13.26%。 表1:美国大豆出口检验和出口销售(万吨)

其次,与此相对应的中国进口,中国进口最主要是美国和巴西。据海关数据,中国2022年1-5月的大豆进口同比,但同时国内进口大豆库存却快速累积,相应的库存消费比也升至0.277的五年最高,如下表2所示。 表2:中国大豆进口和期末库存(万吨)

*期末库存、库存/消费数据为大豆市场年度数据。 三、从国内豆粕

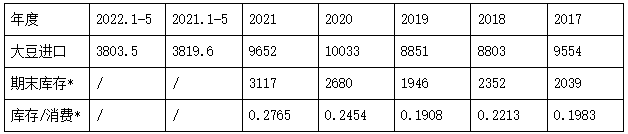

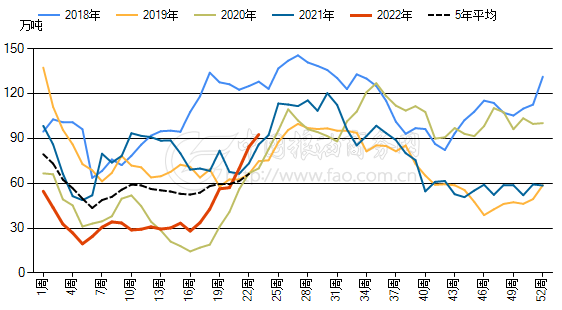

产量消费看需求 再次,看下游的豆粕产量和消费。国内豆粕的产量如下图1。 图1:2018年以来国内油厂大豆周度加工量  数据来源:中国粮油商务网,弘业期货研究院

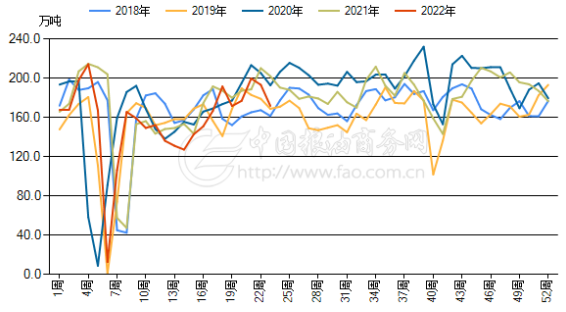

从上图1可看出,2022年迄今,国内油厂的大豆周度加工量大致处于历年略低水平,这意味着豆粕的产量也略低;2018年以来的五年时间段来看,大豆加工量大致处于140-210万吨的一个稳定变化的区间,其中看不出加工量的趋势性增长,也就是说五年来中国豆粕产量总体上维持平稳的态势。 而消费方面,2018年以来油厂豆粕周度合同量同样呈现总体平稳的走势,如下图2所示。合同量在2018年8月份左右趋势性下滑,至2019年年初到达波谷,然后开始回升,至2020年年中和2021年5月左右分别形成两个峰值,之后再度下滑,大致对应了2018年国内非洲猪瘟以及猪瘟之后的生猪行业的复苏——收缩进程。 图2:2018-2022年23周全国油厂豆粕库存及合同量  数据来源:中国粮油商务网,弘业期货研究院

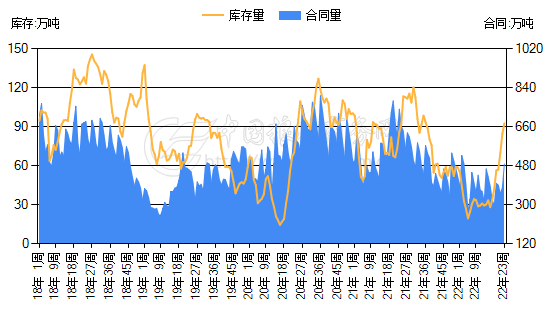

此外,2018年以来,豆粕周度库存走势也反应出类似情形,2018年因非洲猪瘟,总体库存水平偏高,2019年呈现高开低走之势,2020年呈现前低后高特点,2021年则呈现两头低中间高特点,2022年迄今走势和2020年非常相似,年初因大豆供应不足而库存偏低,此后随着大豆到港增加而回升,总体上五年来同样看不出库存的长期趋势性下滑。 图3:2018年以来油厂豆粕周度库存对比  数据来源:中国粮油商务网,弘业期货研究院

综合上述大豆压榨产量(对应于豆粕产量)、豆粕周度合同量以及库存情况来看,看不出豆粕需求的长期增长态势。 四、油脂的“供应紧缺” 另一方面,由于国际原油价格上涨对生柴行业的推动、加拿大油菜籽的减产、俄乌冲突带来的俄乌农产品出口的阻滞、东南亚棕榈

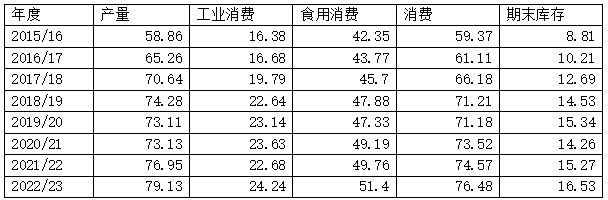

油强势等因素的影响,油脂板块“供应紧缺”热度很高。 事实上,这些因素也确实对油脂产生了利多影响。 然而,与此相关的一些因素也被忽视,这些因素主要有: 1)东南亚棕榈油的供应实际上处于增长态势;2015/16年度以来,世界棕榈油产量和消费同步增长,其中消费增长主要因生柴消费(工业消费)的增长,同时库存也呈现同步增长之势,如下表3: 表3:世界棕榈油供需(百万吨)  数据来源:USDA,弘业期货研究院

2)南美巴西干旱影响或被夸大; 从收获后的产量预估来看,南美巴西干旱对产量的影响或被夸大。6月8日,巴西两大机构巴西国家商品供应公司(Conab)和巴西植物油行业协会(Abiove)分别上调该国大豆产量预估至1.2427亿吨(此前1.2383亿吨)和1.255亿吨(此前1.254亿吨),同时下调出口预估至7523万吨(此前7700万吨)和7700万吨(此前7720万吨),暗示之前预估或过于悲观。 3)乌克兰农产品出口恢复之后的利空影响; 近期关于俄罗斯开发乌克兰农产品出口通道的谈判牵动着市场的神经。从实质性的影响来看,市场对最坏的结果(即乌克兰农产品出口受阻)已达预期,故一旦谈判成功,此利多因素将反转为利空。 4)新冠疫情对需求的打击被低估; 新冠疫情对中国油脂需求的打击存在严重低估的可能。相对应的旅游以及餐饮业、乃至行业上市公司数据均反应出而油脂需求增长相背的结果。 5)不出现严重天气灾害的背景下世界大豆供应快速增加; 从USDA的报告来看,2022/23年度世界两大大豆生产国大豆种植面积均创历史新高,最大消费国中国的大豆种植预期也增长10%以上,世界大豆产量预估将达3.9469亿吨,在不出现严重天气灾害的情形下,大豆供应将十分宽裕。 五、小结和建议 综上所述,当前的豆类上涨主要是通胀背景下的资金堆积效应,实际需求驱动微弱。而通胀拉动区别于产业的发展(需求驱动)稳定增长的特点、更多地显示出价格的周期性的高涨和回落,因此在风险控制上更应注意资金随机性波动率的放大和行情的突然反转风险。 |

|

|  |

|

微信:

微信: QQ:

QQ: