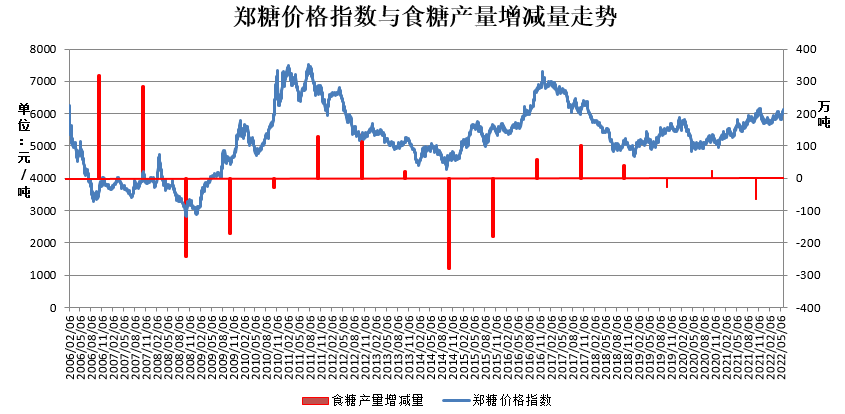

瑞达期货研究院 5月13日开始,郑糖2209合约价格呈现快速拉涨,再到缓慢爬升,高点触及6129元/吨,半个月时间不到涨幅约5%,近日受外糖价格重挫拖累,郑糖期价出现回调,但仍站稳6000元/吨大关。笔者认为,国内食糖减产、进口糖倒挂进口受阻,郑糖期价仍有创高点的可能。 1、郑糖价格指数与食糖产量增减关系密切,主导中长期价格变化 郑糖2006年1月6日上市以来已走过完整的多个周期,期间经历了多个次牛熊周期,“三年熊市,三年牛市”周期规律仍在续写,直到2019年开始,白糖(6041, -61.00, -1.00%)周期性减弱。开始上市至2007/08榨季结束,三年熊市郑糖指数下跌3716元/吨,跌幅60%。2008/09榨季至2010/11榨季末期,三年牛市郑糖指数大涨5464元/吨,涨幅220%。2011/12榨季至2013/14榨季结束,三年熊市郑糖指数下跌4116元/吨,跌幅107%;2014/15榨季至2015/16榨季((拐点延迟),两年牛市郑糖指数上涨3118元/吨,涨幅约为73.8%;2016/17榨季至2018/19榨季,三年熊市郑糖指数下跌了2666元/吨,跌幅36.3%;19/20年度处于小幅减产状态,该年度郑糖期价上涨了1246元/吨,涨幅约为26.7%;20/21榨季处于小幅增产状态,该年度郑糖指数下跌了1038元/吨,跌幅为-17.50%;21/22榨季处于减产年份,中长期郑糖指数重心上移,且按照本年度食糖较上年度减产66万吨左右预期测算,后市郑糖期价仍有300-800元/吨的上涨空间。  数据来源:中糖协、瑞达期货研究院

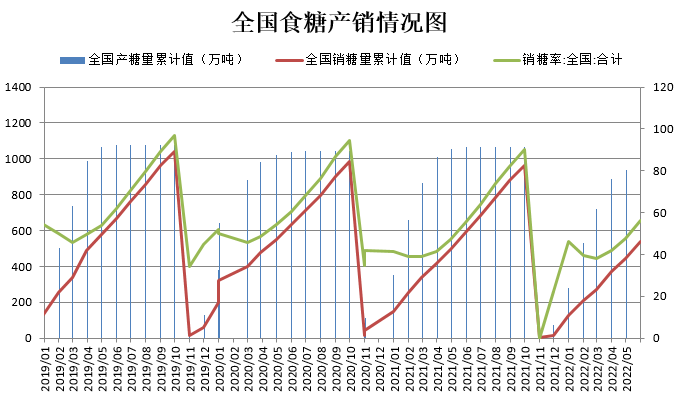

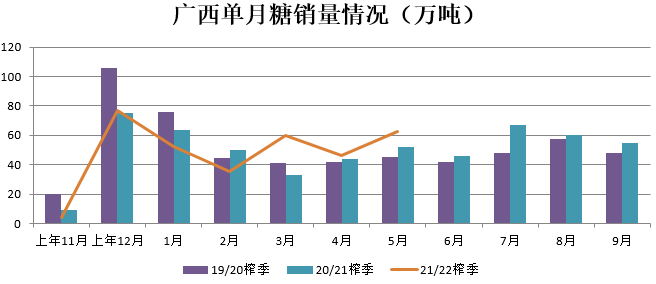

2、本年度食糖减产预期,对糖价形成支撑 中糖协对21/22年度全国食糖产量预估为1031万吨,较上年同期下调35万吨左右,目前南方糖厂基本进入收榨尾声,预计本年度食糖产量预估仍有下调空间。 中糖协产销简报:2021/22年制糖期全国制糖生产已进入尾声,除云南省糖厂尚在生产外,其他省(区)糖厂停榨。截至5月底,本制糖期全国共生产食糖952.67万吨,累计销售食糖537.28万吨,累计销糖率56.4%。截止目前全国食糖产糖量仍低于去年,且处于1000万吨以下,加之目前剩下部分云南糖厂在压榨中,预计本年度食糖供应收缩明显,加之5月食糖销量继续回暖,数据利多糖价。  数据来源:中糖协、瑞达期货研究院

数据来源:WIND、瑞达期货研究院

数据来源:中糖协、瑞达期货研究院

数据来源:中糖协、瑞达期货研究院

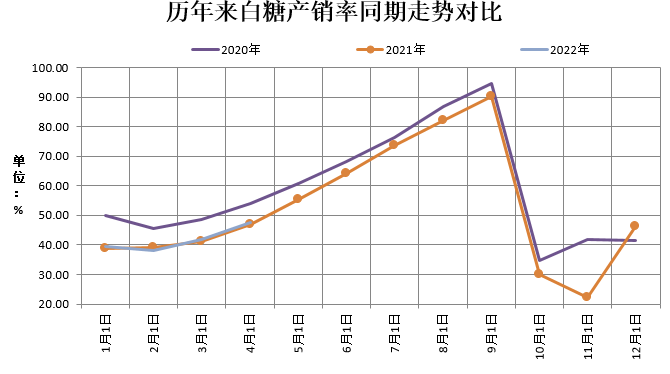

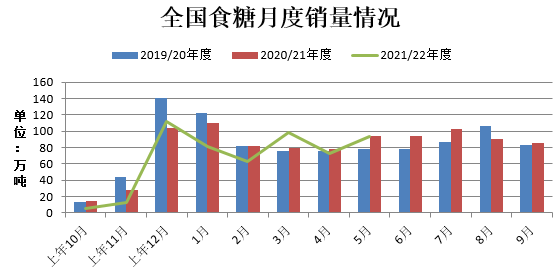

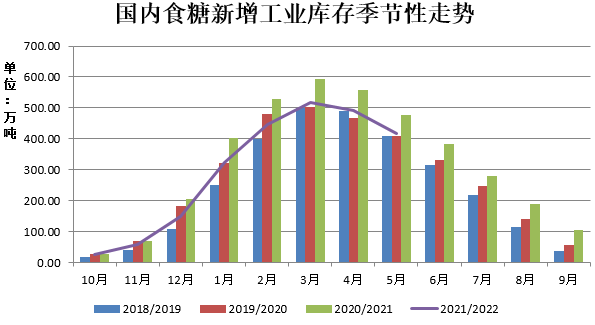

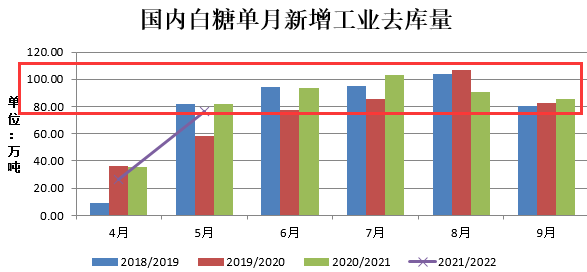

未来三个月食糖需求预期向好,具体来看,1-5月广西当月销糖量保持在250万吨附近,销糖数据表现良好,加之一年当中食糖最大消费旺季在中秋前后,预计三季度食糖销量在150万吨以上,那么食糖去库显得愈发顺畅。另外,各地管控放宽,嫁娶等事宜增加,成品糖需求增加,叠加进入6月之后,各地气温升高明显,饮料需求逐步回暖可能,预计后市食糖销量有所扩大可能,大大提升了库存消耗进度。 中长期来看,国内白糖产销率具备明显季节性趋势,其中1月-9月食糖产销率的上升期,主要需求来源于夏季饮料等用糖旺季,市场看好后市食糖季节性需求备货。 3、食糖新增工业库存压力不大 5月当月食糖工业库存月度消耗量尚可,加之市场看好三季度,预计三季度食糖消耗量在200-250万吨,剩余最大库存量为200万吨附近,全国食糖库存压力较小。截止2022年5月份,国内食糖新增工业库存为415.39万吨,环比减少15.46%,同比减少12.8%。食糖新增工业库存去库率有所加快,随着各地疫情得到遏制,下游消费逐步回暖,整体食糖库存压力不大。  数据来源:wind、瑞达期货研究院

数据来源:wind、瑞达期货研究院 4、内外糖价差倒挂严重,降低加工厂进口意愿 进口巴西糖及泰国糖配额外利润仍处于负值状态,且亏损达500元/吨以上,在一定程度上间接提升国产糖定价权,对国内现货市场价格支撑作用增强。据海关总署,2022年1-4月份我国累计进口食糖136万吨,同比减少6万吨或4.4%。进口糖配额外利润萎缩明显,但目前配额内糖仍有一定利润空间,且年度配额为194.5万吨。截止2022年6月9日,进口巴西糖配额内成本5158元/吨,进口巴西糖配额外成本为6575元/吨,与国内柳州白糖价格相比,进口巴西糖配额外利润为-620元/吨。与此同时,进口泰国糖配额内成本为5180元/吨,进口泰国糖配额外成本为6604元/吨,与国内广西柳州白糖相比,进口泰国糖配额外利润为-651元/吨。 综合上,国内食糖减产预期扩大及内外糖价差倒挂严重均对糖价形成支撑。加之国内下游消费即将迎来旺季,且食糖处于纯销售期,预计郑糖期价仍有上涨空间,建议短期在调整过程中适时介入多单为主,第一目标看至6250元/吨,止损参考6050元/吨。 |

|

|  |

|