展望后市,乙二醇的供应新增主要关注新装置的投产进度。而老装置的供应与利润挂钩,如果烯烃链利润全面修复,那么可能会看到开工率全面回升。因此,从长线看,乙二将维持偏弱局面。

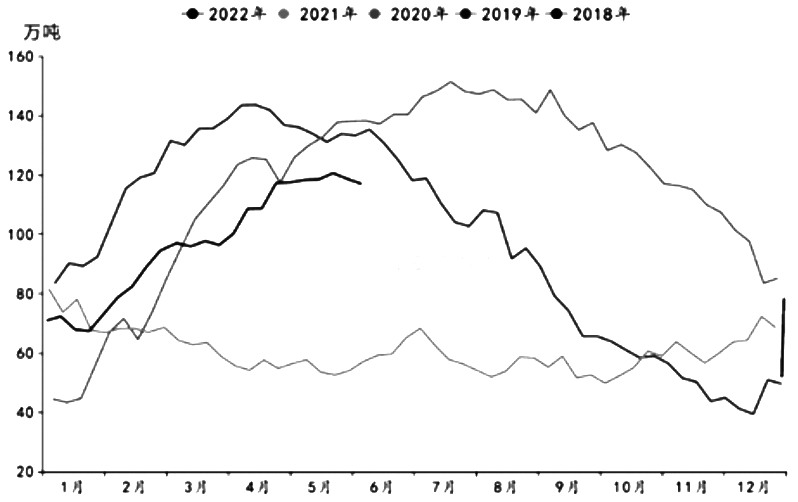

5月下旬,乙二醇价格先抑后扬。期货主力2209合约跌至4900元/吨附近后振荡回升,端午节后回到5000元/吨以上,价格依旧处于年内振荡区间。不过,乙二醇估值却在悄然修复,主要因为原料走势偏弱,叠加需求回升预期,短期市场基本面回暖。在此背景下,乙二醇价格重心缓慢抬升,中长期供应充裕的预期将限制乙二醇的弹性。 烯烃偏弱产生拖累 4月以来,烯烃和芳烃市场出现分化。其中,乙烯和丙烯等轻质化工原料走势偏弱,而纯苯、MX、PX等芳烃类价格持续上涨。尤其是5月中旬以来,芳烃市场加速上涨,烯烃跌势难止,导致PTA价格走势持续强于乙二醇。6月初,CFR东北亚乙烯价格跌至1030美元/吨附近,较4月初的1400美元/吨下跌370美元/吨,跌幅达到26%;芳烃中的纯苯价格从4月的1150美元/吨以下涨至1490美元/吨附近,涨幅近30%,PX涨幅也在25%以上。 烯烃和芳烃持续“劈叉”,主要因为北半球夏季出行旺季导致汽油需求增长,提振芳烃类的调油需求,导致芳烃持续走强。在成品油利润持续好转的同时,炼厂开工的提升导致轻质石脑油产量增加,叠加需求偏弱,烯烃类跌势难止。烯烃类弱势对轻质石脑油的拖累明显,导致石脑油价格持续走低。整体来看,上游石脑油和烯烃的弱势导致乙二醇的成本重心下移,对其产生明显的拖累。乙二醇价格围绕5000元/吨上下波动,加工利润却在悄然修复,石脑油一体化制乙二醇的单吨利润从-280美元回升至90美元附近,外采乙烯法的单吨利润从-270美元修复至-100美元附近。 除了石脑油和乙烯外,国内乙二醇还存在合成气法及甲醇MTO路线,这两种都是与煤价密切关联的乙二醇生产工艺。而国内煤价走势相对平稳,也没有表现出明显的成本推动。 港口库存水平上升 今年以来,乙二醇港口库存水平持续上升。5月,乙二醇港口库存达到120万吨。虽然与150万吨历史高位相比并不高,但是在国产化的进程中,乙二醇的进口依存度持续下滑。据统计,5月,乙二醇月度进口量从2020年100万吨左右的高位降至70万吨以下,而4月的进口量只有57万吨。国内厂对厂的供应增加,工厂自有罐容也有所上升,所以对港口储罐的需求有所下降,仓储企业也对乙二醇罐容进行了一定压缩。因此,对国产化不断提高的乙二醇市场来说,120万吨左右的港口库存已经是偏高水平。这意味着目前市场货源充裕,压制乙二醇市场的弹性。 市场销售稳中向好 端午节后,北京和上海两大城市恢复正常生活生产秩序,有力提振了市场情绪,物流和商超的恢复为消费回升提供了前提条件。近期,乙二醇下游的聚酯涤纶产品销售逐渐好转,企业库存有所下降。截至上周五,POY库存指数为27.4天,DTY库存指数为34天,FDY库存指数为26.6天,比5月下旬的高点下降1—2天。聚酯行业整体开工率已经从4月底的80%以下恢复至84%,整体处于缓慢恢复的过程中。 从时间上看,目前已经进入行业的传统淡季,高温、限电等在往年会成为限制夏季终端开工率的因素。今年“金三银四”的旺季已经结束,从服装的季节性看,目前处于秋装的生产周期,但是今年部分春装库存可以在秋季销售。因此,上半年旺季生产与销售的缺失可能不会在淡季回补,对下游需求更多是寄希望于下半年的旺季。因此,从需求角度看,最困难的时期已经过去,后市将维持稳中向好走势,对乙二醇的需求也将同步回升。 综上所述,因原料偏弱对乙二醇的拖累明显,叠加港口库存处于偏高水平,限制乙二醇价格的弹性。乙二醇相比PTA表现偏弱,至今维持5000元/吨上下波动的局面。不过,近期随着成本持续走低,而需求预期回升,乙二醇估值在悄然修复。展望后市,乙二醇的供应新增主要关注三江100万吨新装置的投产进度,老装置的供应与利润挂钩,如果烯烃链利润全面修复,那么可能会看到开工率全面回升。因此,从长线看,乙二醇供应充裕,后市将维持偏弱局面。(作者期货投资咨询证编号Z0011355) |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);