作者 | 中信建投期货 田亚雄 本报告完成时间 | 2022年06月05日 前言:需要在不充分的条件下得出结论,因此,投研被称之为艺术。在投研博弈过程中,我们非常有必要去处理信息,而过往经验里的以视觉信息为主的即时加工过程在大多数领域是有效的,比如高速路上的刹车,这是物种进化过程中被筛选保留在基因里的趋利避害的抉择,但很遗憾,在具体的投研里需要摒弃这类决策机制,这也让投研难度直线上升。——即时的反应领先于随后的逻辑推理思维过程。 本周我们仍旧很难观察到基本面的指引,大量的交易仍旧集中在相对价值的重新界定上,美豆较美玉米

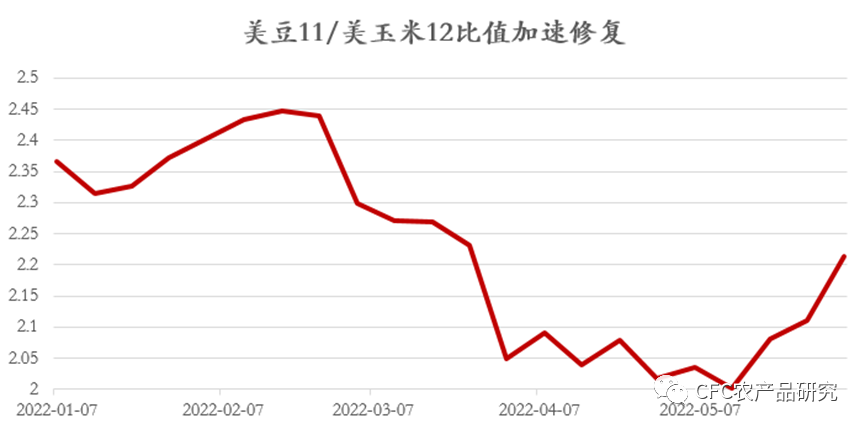

的低估被加速修复,从年内比值最低点2.0向上修复至2.2左右,但较之于2.4-2.55的差距仍有一定距离。  数据来源:CFC农产品研究

在非常长的历史数据观测里,比价关系很难出现趋势性的变动,回归方式多是以涨幅过大的标的下跌修复,但基于当前的环境以及豆棕价差的前车之鉴,我们理解统计意义在短期仍旧失效,更多交易应该着眼于现实的角度,并在预期走弱的时间点珍惜倒车接人的机会入场。 目前全球农产品的讨论仍旧集中在谷物市场,本文也以此为开端。 本周早些时候: l俄罗斯总统弗拉基米尔·普京否认俄罗斯阻止乌克兰港口出口谷物。 l塞内加尔总统表示,俄罗斯准备允许乌克兰谷物出口,以缓解全球粮食危机,这场危机对非洲的打击尤为严重。 l莫斯科农业咨询公司Sovecon将7月至6月新销售季俄罗斯小麦出口预测上调130万吨,至创纪录的4230万吨。 本周突出的基本面是市场聚集乌克兰谷物出口的转机机会。联合国相关人员正在莫斯科讨论为黑海港口的粮食和其他食品出口扫清道路。乌克兰是世界第四大玉米出口国和第六大小麦出口国,俄方称只要西方国家接触对白俄罗斯的制裁,乌克兰完全可以通过白俄罗斯运往德国,波兰等其他国家。日前,俄罗斯军队已经占领了乌克兰南部大部分海岸线。 但对于后续全球粮食的前景,我们仍旧是谨慎的。在乌克兰谷物出口的现实和乌克兰今年的产量上,我们仍持谨慎的态度,目前国际谷物市场大幅下跌后已经出现了严重的超卖,而本作物季美国玉米小麦的产量很难对全球平衡表的宽松产生正的贡献。 因此,我们理解更值得把握逢低做多的机会。 第一个推论是,一旦乌克兰的出口局势没有按预期缓解,全球谷物市场将迎来反弹,700美分左右就是本轮回调的极限。 第二个推论是,本轮回调之于大豆

和豆粕

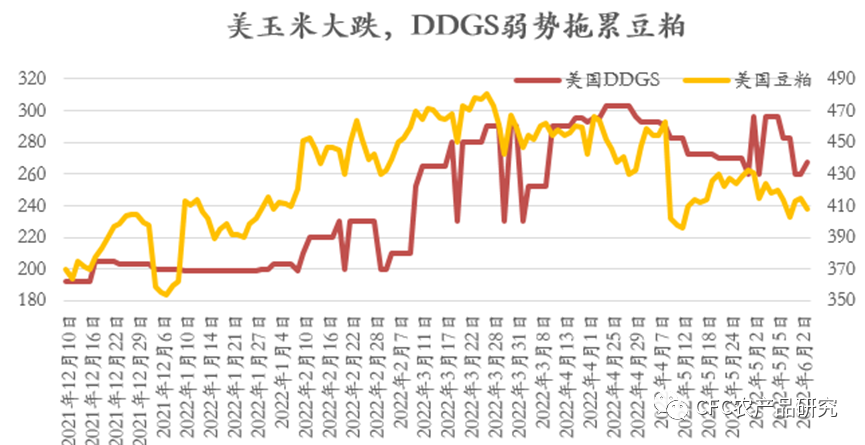

的向上驱动并不强势。 本周基本面的边际信息: 01-生柴预期柳暗花明,美豆油阶段利空出尽 美豆的供需变化乏善可陈,最重要的消息是在6月3日公布的RVOs最终方案中,EPA对2021及2022年的掺混义务作了一些调整,将2021年可再生燃料总掺混义务上调至188.4亿加仑,但下调了对高级生物燃料及纤维素燃料的掺混要求;将2022年可再生燃料掺混义务下调至206.3亿加仑,减量全部来自高级生物燃料中的纤维素燃料。换句话说,美国对生物柴油的支持态度仍旧坚决,这让油粕比价再次获得向上弹性。 02-国内大豆压榨亏损,7-8月或再迎结构性大豆缺口 目前大豆进口成本对比国内油粕现货压榨利润,理论上的近月压榨利润在-100到-220元每吨之间,因此国内压榨厂在近月的大豆采购上并不积极。 五月底,标普全球普氏将中国6月船期的大豆进口需求由780万吨调降至700万吨。7月船期需求预估从760万吨调低到710万吨,8月船期大豆需求从730万吨下调到700万吨,并预估7月船期大豆进口任务已经完成约40%,8月船期进口任务完成35%。去年同期大多数的压榨厂会提前一个月完成70%-80%的采购任务。我的农产品网数据显示,本周国内压榨仅164万吨,此前一周为188万吨。压榨减量也侧面印证后续到港不足的预期。这或将制约6-7月的国内基差低点。 03-美玉米大跌,DDGS拖累美豆粕 玉米酒糟是玉米乙醇生产的副产品。美国乙醇工厂拥有超过170亿加仑的乙醇和3500万吨DDG的产能。产自玉米的DDGs富含约30%的蛋白质、10%的脂肪和7%的纤维。每蒲式耳玉米生产大约18磅的DDGs(10%水分含量),它是重要的豆粕替代品,价格也与豆粕相互影响,二者相关系数高达近70%。  数据来源:CFC农产品研究

玉米价格大幅下跌后,伊利诺伊的DDGs现货价格下跌近7%,这将显著抑制豆粕性价比优势。 04-补种加速,美国中西部天气有利于作物生长 截止5月底,美豆种植进度基本追平往年水平。在未来10天的展望中,凉爽的气温将布泽美国主要农作物区,并伴随着不同程度的降雨。未来10天,玉米种植带大部分地区的温度将比正常温度低6-12华氏度。从德克萨斯州北部到俄亥俄州的10天总降雨量将比正常降雨量多25-100毫米(约1-4英寸),最潮湿的情况集中在密苏里州。北部和南部的地区将更加区域化,但在同一时期将获得25毫米(~1英寸)的正常降雨量。这种通常凉爽/潮湿的天气模式将非常有利于6月中旬的早期作物发育,密苏里北部的后期种植都应该能够继续进行。 面向未来的思考: 市场正逐步强化我们此前的预期:在超预期的干旱出现之前,我们或很难看到多头显著上破1760左右的前高,即使美豆有相对强势的表现,更多的体现为豆油的走强。压榨利润亏损下,油厂的购买速度不及预期,美豆的大幅回落或都将被阶段性视为油厂采购买点,不支持美豆大幅下跌。 在美玉米驱动放缓后,交易转向了估值修复,但不论是油粕比还是大豆-玉米价差这样的修复逻辑很难被落地成交易计划。

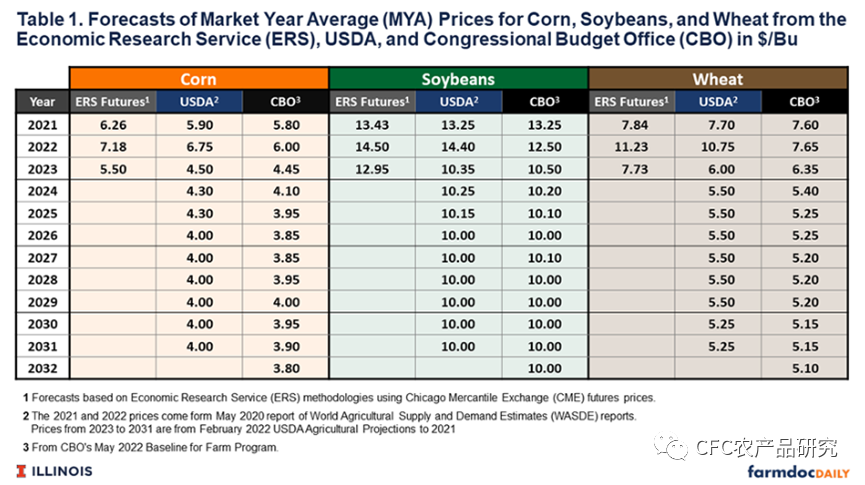

在非常长期的观点里,机构已经有些迫不及待地回答美豆重新回到13美元,甚至10美元的可能性。虽然这个趋势仍旧显得比较左侧,但这很可能值得成为内心长期诉求,并在市场看多情绪亢奋的时候择时入场,因为这配得上足够左侧的定义,并利于设置止损,一旦实现,便是对勇气的馈赠。 我们曾经不断讨论理性选择的标准,比如: A.基于决策者目前的资产,不仅是金钱,还包括生理状态,心理能力,社会关系和感觉 B.基于选择的可能结果 C.当选择结果不确定,可以用概率论的基本原理评价结果的可能性。在约束下,评判每一个选择的概率,价值和满意度 但在实践中发现,我们通常不会以此决策,常用的决策程序与理性标准没有直接关联,这些被实践的决策程序多来自于:1、习惯;2.与大多数人的一致性,或者模仿自己所钦佩的人所做的选择。 因此,在投研过程里的大多数时间,我更倾向努力分享问题,而非共享答案,并倾向于直面和展示过程中的无知与惶恐。 大多数研究过于强调边际信息,从而放弃了对于总量的讨论,因此在波动面前,研究很容易变成墙头草。研究观点定力一定来自于框架,而构建研究框架的柱子来自于对周期的复盘思考,来自于不断试错,不断自我否定后的被挫败强化回忆,也来自于研究员所获得的通识教育。 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);