摘要 高炉炼铁是焦炭

最主要的消费领域,自2018年焦化产业实施供给侧改革以来,焦炭话语权有所增强,但是在大多数情况下依旧处于买方市场。在这种环境中,焦炭现货形成了独特的定价机制——通过轮数定价。焦炭现货的涨跌是焦炭与钢厂博弈的结果,反映了其背后的利润再分配。 为摸清利润分配与焦炭涨跌价之间的规律,我们提出两个指标辅助研究,焦钢毛利差与焦煤

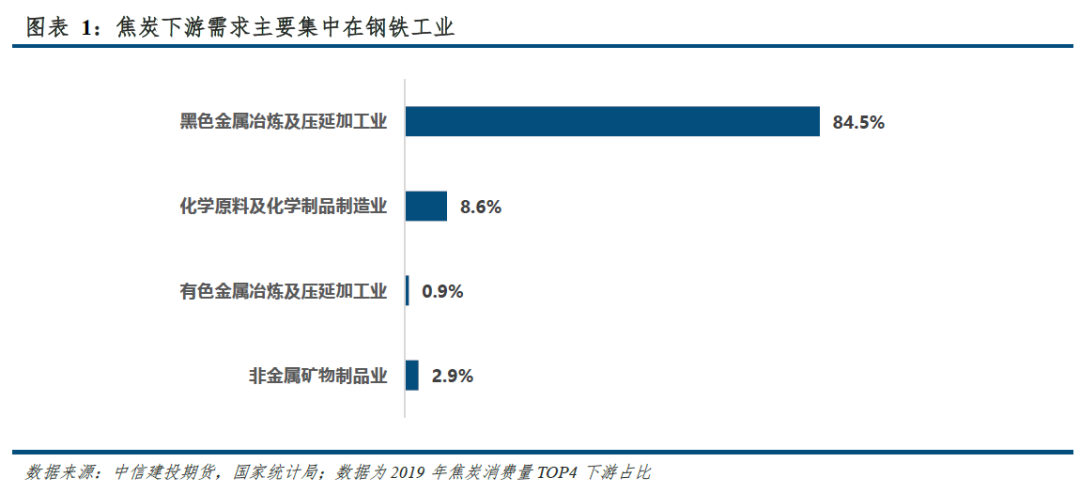

超额利润率。研究发现:(1)通常情况下,焦炭价格走势与焦钢毛利差曲线的吻合度是极高,但后者不是领先指标;(2)焦钢毛利差通常在0轴下方,超常规的供给侧改革是扰动因素;(3)去年焦炭价格与焦钢毛利差曾出现过劈叉,根源在于焦煤对焦钢利润的侵蚀。 结合上述规律,我们判断未来焦钢毛利差或将继续在0轴以下运行,焦钢毛利差越高,做空焦炭现货的边际风险越低。此外,焦煤获得超额利润的驱动正在减弱,未来焦煤超额利润率有望下滑至27%(去年末的低点)以下,对应低硫焦煤价格2190元/吨,意味着成本端至少有700元的下降空间,焦炭现货年内跌回2500指日可待。 现阶段J2209合约短期反弹,但上方3500—3650元/吨一线存在压力;长时间尺度看,投资者可适量逢高布局空单。 正文 01 焦炭市场多为买方市场 焦炭,重要的冶金原材料,由焦煤(烟煤)在隔绝空气的条件下高温干馏炼焦所制得。焦炭下游需求主要集中在钢铁工业(占比85%),涉及烧结、高炉、铁合金生产等细分工序,其中高炉炼铁是焦炭最主要的消费领域。大中型钢厂有自备焦化设施,不足部分需要外采,从市场上采购量比例在40%左右;中小型钢厂则主要依赖外采。因此,市场上流通的现货基本上是独立焦化厂生产的焦炭。 自2018年焦化产业实施供给侧改革以来,焦炭话语权有所增强,但是在大多数情况下依旧处于买方市场。在这种环境中,焦炭现货形成了独特的定价机制——通过轮数定价。若焦炭现货供应宽松,钢厂根据生产销售情况,通过几轮向焦化厂提出降价的通知,焦化厂也根据自身的利润情况决定接受与否。换句话说,焦炭现货的涨跌是焦炭与钢厂博弈的结果,反映了其背后的利润再分配。本文统计了2018年以来焦炭现货的30个涨跌价周期,并站在利润分配的角度研究其涨跌的内在逻辑。

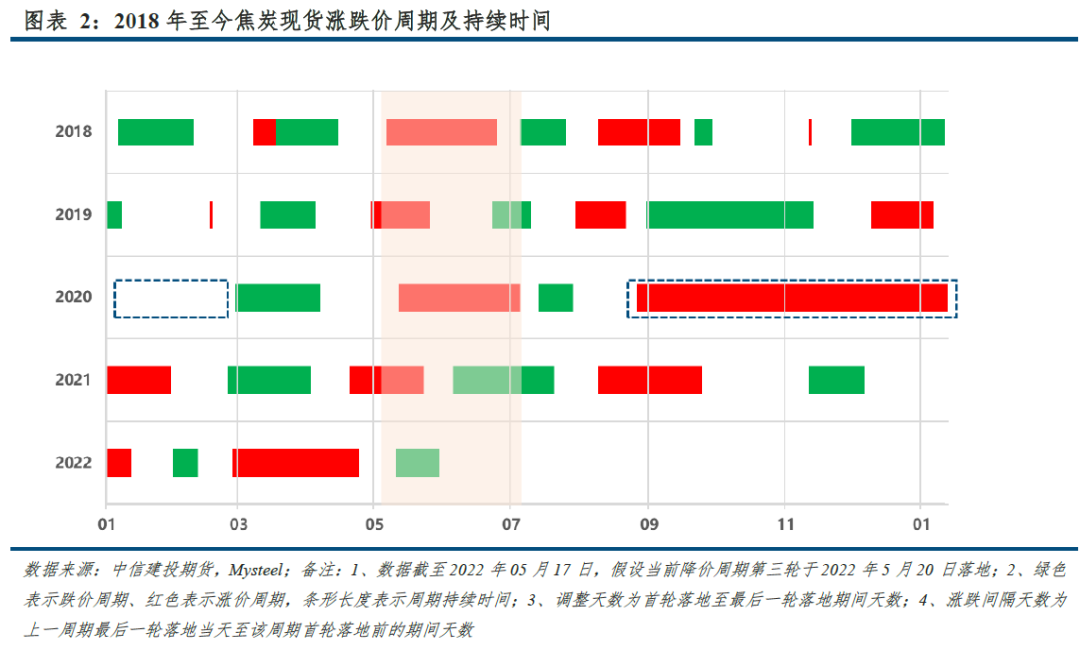

02 涨价周期长于跌价周期 从涨跌周期窥见交易心理。2018年以来,焦炭现货总计出现30个涨跌价周期:整体来看,每个周期平均调整天数33天(中位数27天),持续时间最长的周期出现在2020年下半年,由大批淘汰落后产能驱动,持续163天,落地15轮提涨,累涨1000元/吨。此外,涨跌周期之间通常存在间隔,平均间隔22天(中位数19天),最长间隔出现在2020年初新冠疫情爆发期间,距上一涨价周期61天后,进入跌价周期。 若区分涨跌周期,涨价周期(均值38天)通常长于跌价周期(均值29天),表明下跌时市场抛售情绪严重;而涨前间隔(均值26天)也长于跌前间隔(均值19天),可见悲观情绪后信心重建需要更多时间,而涨价周期尾部会快速滋生恐高情绪。不过,若拉长时间尺度,我们认为涨价周期长于跌价周期,主要源于本文摘取的数据阶段处于焦化产业供给侧改革进程,焦炭估值修复是主流趋势。 分月份来看,季节性规律似乎无法沿用,这源于外部因素扰动:过去四年3月至4月通常有一个跌价周期,但今年却出现涨价周期;同理,往年5月多为涨价周期,而当前正值5月,市场却正在经历跌价周期,我们倾向将这种逆季节性归因于宏观周期以及疫情的扰动。

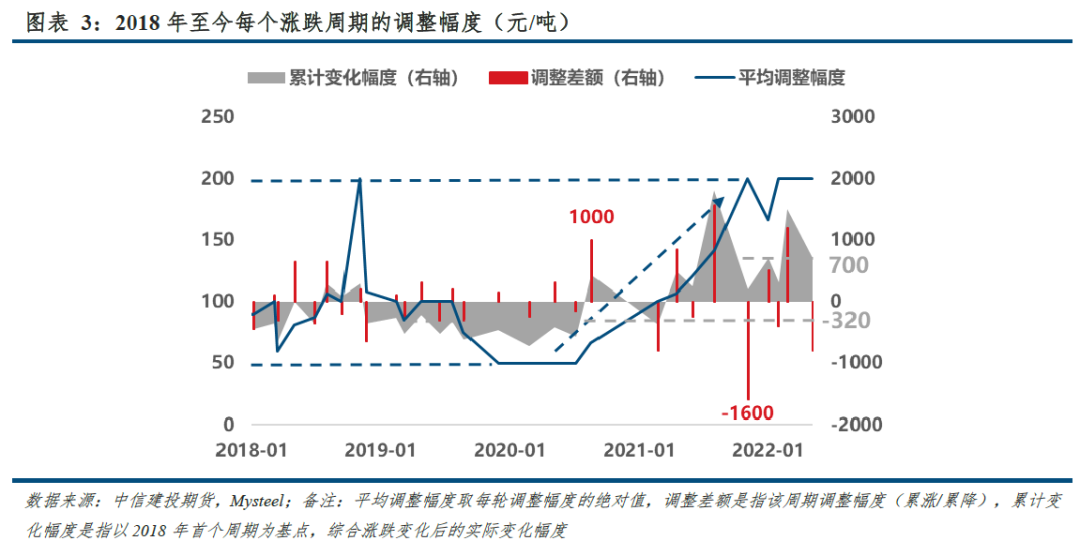

焦价波动增加,价格中枢上移。观察这30个涨跌周期,我们容易发现每个周期单轮的平均调整幅度有明显的区间,均在50~200元/吨/轮;自2020年8月起(累涨15轮),单轮平均调整幅度逐步上行,至2021年末基本稳定在200元/吨。 2020年下半年,由大规模淘汰落后产能驱动的涨价周期提升了市场对焦炭价格调整的容忍度,在此后的每个涨跌周期,调整差额的绝对值基本在1000元/吨上下波动,最高调整差额达到-1600元/吨(2021年11月)。 若以2018年的首个周期为基点(2365元),在这30个涨跌周期调整过程中,2020年8月以前,尽管经历多轮涨跌,但相较于基点,焦炭现货价格中枢维持在下移320元左右;2020年8月之后,价格中枢逐步上移,在始于2021年8月这轮涨价周期中,焦价中枢最高上移了1800元,随后价格中枢回落;时至今日,焦价中枢较基点上移幅度已回落至700元左右。

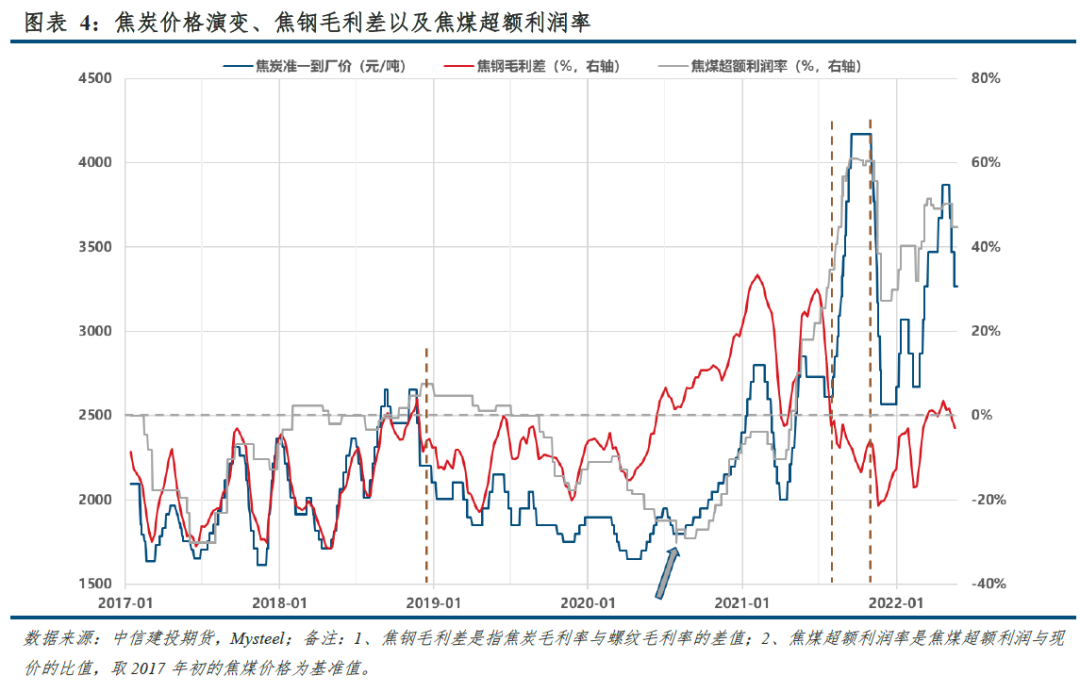

03 焦钢毛利差如何释放做空信号? 为摸清利润分配与焦炭涨跌价之间的规律,我们提出两个指标辅助研究,焦钢毛利差与焦煤超额利润率。 若将焦钢毛利差与焦炭现货价格做对比,我们发现三个有意思的点:其一,2019年以前,焦炭价格走势与焦钢毛利差曲线吻合度极高;其二,2019年起至2021年8月,两者走势仍保持一致,但焦钢毛利差曲线较焦炭价格曲线明显上移,我们认为这是供给侧改革背景下,焦炭话语权显著增强带来的必然结果;其三,2021年8月之后,两条曲线劈叉,焦钢毛利差重回0轴下方,2021年11月两条曲线走势恢复一致。 对于第三点,为了解释两条曲线劈叉,我们不得不引入第三条曲线——焦煤超额利润率,以衡量焦煤对于下游利润的侵蚀。不难发现,2020年8月起,焦煤超额利润率曲线与焦炭价格曲线愈发贴合,我们的解释是2020年3月内蒙古启动涉煤腐败“倒查20年”,该事件效果滞后了5个月才显现。同年10月澳煤滞留港口无法通关,亦加强了焦煤对焦炭价格的支撑作用。后疫情时代需求刺激下,2021年4月起,由焦煤推动的行情愈演愈烈,焦煤超额利润率也从2021年初的-5.3%,最高升至60%。由此,我们判断“两条曲线劈叉”的原因在于焦煤对于焦钢利润均产生了侵蚀,且价格上涨由焦煤主导。 那么如何解释“焦钢毛利差重回0轴下方”?事实上,焦钢毛利差大部分时间都在0轴以下,这符合“焦炭市场通常为买方市场”的判断。明显突破0轴的时间区间为2020年6月至2021年8月,最高一度飙升至34%附近,也就意味着当时焦企的毛利率比钢厂高出34%。我们判断,焦钢毛利差的有效突破,来自焦化厂话语权的提高,而这是由焦化产能集中淘汰关停所驱动的。此后的触顶回落,则是来自政策端的压力——粗钢压减政策,它削弱弱了焦炭的话语权,加之焦化产能进入动态置换期,焦钢毛利差重回0轴下方也不难理解。 此外,我们发现焦钢毛利差无法作为判断价格走势的领先指标,因为大部分时候两者是同步的,有时前者甚至是滞后的,因为本文选取的利润数据是即期利润,而非即时利润。 综上所述,我们精炼出三个要点:(1)通常情况下,焦炭价格走势与焦钢毛利差曲线的吻合度是极高,但后者不是领先指标;(2)焦钢毛利差通常在0轴下方,超常规的供给侧改革是扰动因素;(3)去年焦炭价格与焦钢毛利差曾出现过劈叉,根源在于焦煤对焦钢利润的侵蚀。

结合当前的实际情况,我们认为粗钢压减政策下,焦炭在产业链中的话语权难有突破,只能寄希望于第二次的“产能集中淘汰”,但目前焦化产能已进入动态置换期,“一刀切”式的集中淘汰不符合国家政策,因此焦钢毛利差未来将继续在0轴以下运行,否则做空焦炭现货的边际收益将增加。 此外,焦煤获得超额利润的驱动正在减弱,一方面后疫情下的需求不在,取而代之的是疲弱的地产和持续的粗钢压减,另一方面,蒙煤进口增量正在逐步显现。近期,288口岸通车量回升至400车附近,我们预计今年恢复至600车的概率较大,折算出日通关量8.4万吨。据悉,288口岸进口量占进口蒙煤的40%,占进口蒙古主焦煤的80%,这意味600车的日通关量将填补至少16万吨的日均铁水产量,对国内市场冲击明显,焦煤超额利润率有望下滑至27%(去年末的低点)以下,对应焦煤价格2190元/吨,意味着成本端至少有700元的下降空间,焦炭现货年内跌回2500指日可待。 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);