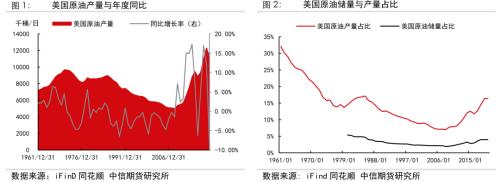

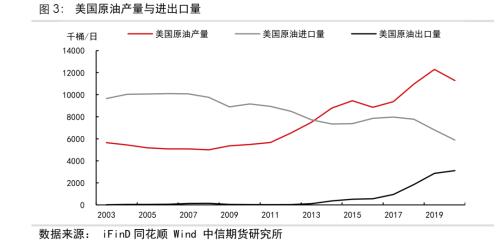

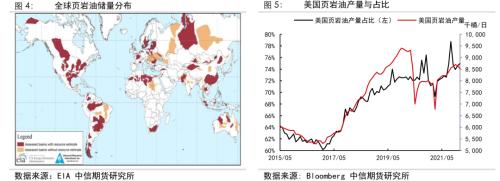

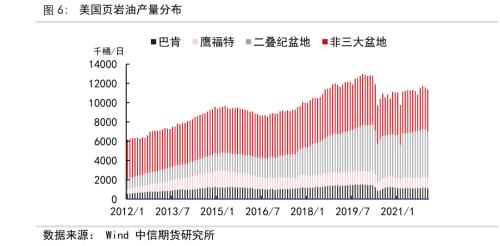

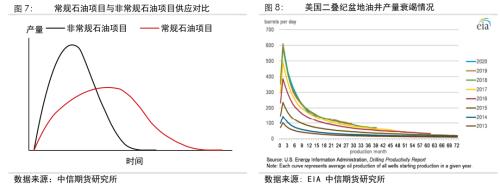

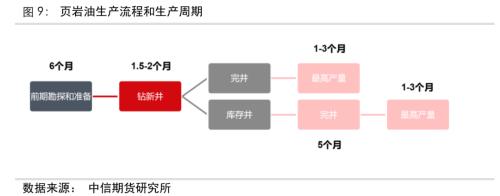

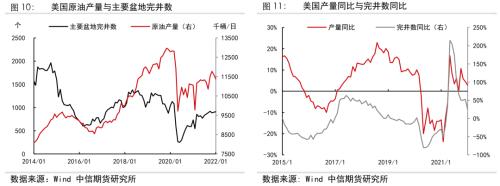

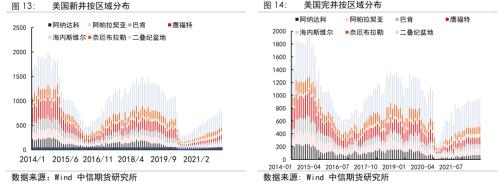

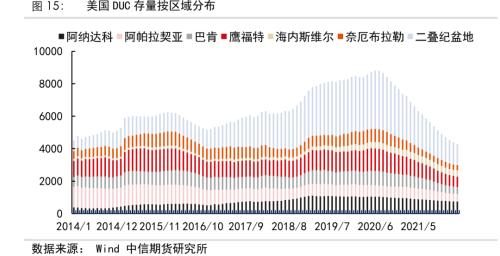

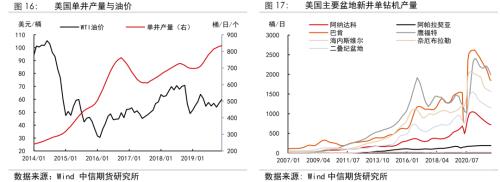

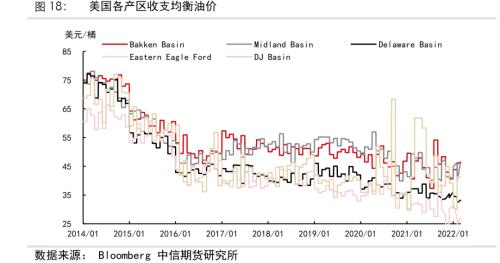

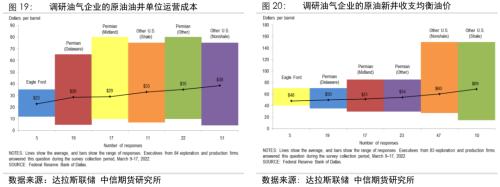

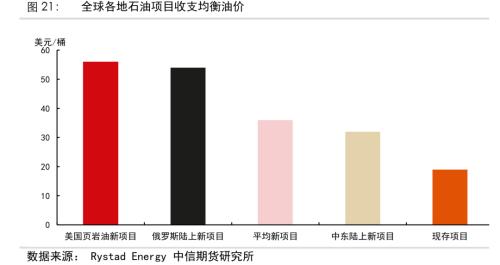

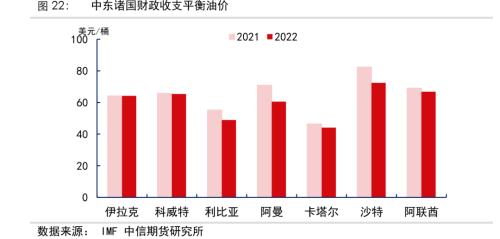

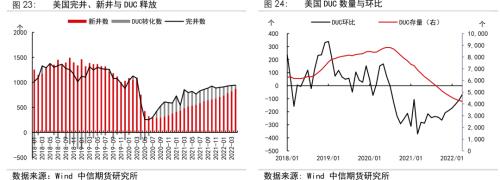

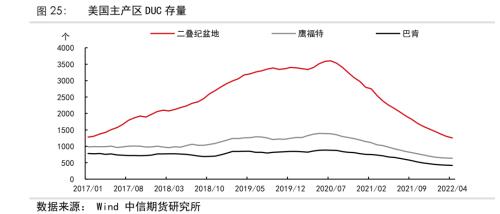

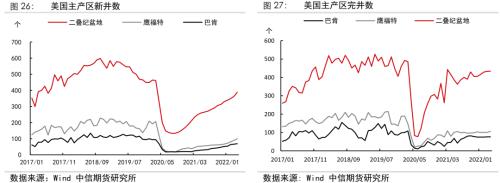

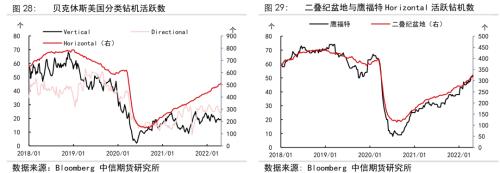

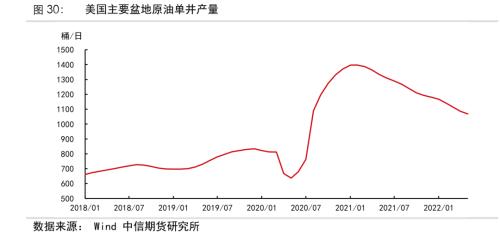

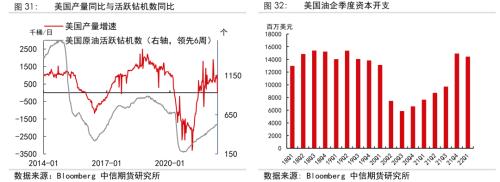

报告要点 本文主要以钻井为抓手,分析了美国原油后期增产节奏。高衰竭模式下美国原油增产依赖钻井数的扩张。疫情后DUC被大量消耗,后续增产需要新井的持续投入。高油价环境下美国增产能力无明显限制,但意愿有限,钻机、钻井与资本开支恢复速度均偏慢,预计美国增产预期或将兑现于四季度甚至明年。 摘要 页岩油革命助力美国原油产量回升:2012年页岩油革命后,美国原油产量迅速上升,2019年美国原油产量为1229万桶/日,产量与市场份额均较2011年增长一倍。目前美国原油产量中页岩油占比接近75%。按产地来看,二叠纪盆地、鹰福特与巴肯三大产地的合计产量占比超过60%。 高衰竭模式下美国增产依赖钻井的持续投入:页岩油的生产过程包括3-4个步骤,平均周期仅需6-9个月。但页岩油的油井产量衰竭速度极快,一般在开始生产1-3个月后达到其产量巅峰,随后产量下滑。高衰竭模式下美国增产需要钻井的持续投入。美国钻井完井一般由新钻井贡献,但低景气时期依赖于DUC释放。美国油井单井产量与油价相关性系数为-0.51,显示当油价处于高区间时,油企的增产意愿强烈,大量新钻井迅速投入生产导致基数增大,单井产量相对较低;而当油价偏低时,企业收缩开支,优先选择DUC或品质优异的井口进行生产以降低单位成本,因此单井产量上升。 页岩油生产成本持续下滑,但仍处于全球偏高水平:原油的生产成本包括收支平衡成本和运营成本,高周转的生产特点导致收支平衡成本对页岩油影响较大。随着生产技术的进步,2021年末美国各产区页岩油收支平衡油价较2014年下降37%至55%不等。但目前页岩油新项目的收支均衡油价为56美元/桶,仍高于全球均值47美元/桶。 高油价刺激美国油企增产,但产量或更多兑现于四季度:当前高油价下,美国油企收支均衡油价远低于当前油价水平,油企现金流相对充足,增产能力无明显限制。当前美国主产区DUC已被大量消耗,且单井生产效率已回归至常规水平,后续增产需要新钻井的持续投入。目前完井结构持续改善,新井占比不断提升,但新井数、完井数与活跃钻机数与疫情前水平仍有差距;且按照当前速度,预计需要九月才可恢复至疫情前水平。尽管2022年一季度油价大涨,但美国上市油企资本开支环比去年四季度下降3.2%,页岩油企业增产意愿偏弱。综上,预测美国增产预期或更多兑现于四季度甚至明年。 风险因素:地缘政治、经济衰退、能源政策转型 正文 一、页岩油革命助力美国原油产量登顶 1、美国是全球第一大原油生产国和主要出口国 美国是全球第一大原油生产国。美国原油储量占比常年不足5%,但美国一直是主要产油国之一。1961年,美国原油产量占比一度超过30%,但随着OPEC等石油生产国的崛起,美国的产量下滑且市场份额被压缩,2008年产量仅500万桶/日,市场份额7%。随着页岩油开采技术的成熟,美国原油产量从2012年起步入快速上升通道,2019年美国原油产量为1229万桶/日,市场份额接近16.33%,产量与市场份额均较2011年增长一倍,成为全球原油产量最多的国家。  美国原油对外依存度不断下降。作为全球第一大石油消费国,美国曾常年进口大量原油。随着“页岩油革命”的成功,2012年起美国原油产量超越美国原油进口量,2020年美国本土原油产量已是进口量的一倍。随着美国本土产量的增长,美国原油出口量亦快速上升,2012年至2020年美国原油出口量年均同比增长率超过100%,截至2020年,美国原油出口占全球7.56%,排名全球第四。  2、美国页岩油储量丰富 美国页岩油储量丰富,产量占比接近75%。页岩油在全球各地均有分布,其中储量占比较高的国家有俄罗斯、美国与中国,EIA数据显示,全球页岩油总储量约为3400亿桶,其中美国占比约为17%,仅次于俄罗斯。由于俄罗斯传统油气资源丰富且页岩油开采难度较大,而美国是唯一从技术层面可大规模开发页岩油的国家,因此美国是实际上全球最大的页岩油开采国。近年来,美国原油产量中页岩油的占比不断上升,从2016年初的60%迅速上升至2021年末的75%左右。因此,页岩油的生产表现决定了美国原油产量的增减。  目前美国原油产量集中于巴肯、鹰福特和二叠纪盆地三大产区。当前页岩油产区主要有七个,包括阿纳达科、阿帕拉契亚、巴肯、鹰福特、海内斯维尔、奈厄布拉勒和二叠纪盆地。2012年初,巴肯、鹰福特与二叠纪盆地三大产地合计原油产量在美国总产量中的占比仅为34.5%;而2022年初,仅二叠纪盆地的产量占比便已达到42.3%,三大产地合计产量占比高达61.9%,较2012年初增长近一倍,其中二叠纪盆地产量增幅最大。  二、高衰竭模式下美国增产依赖钻井的持续投入 1、页岩油单井衰竭快,而生产周期短 页岩油单井产量衰竭快、寿命短。与常规石油不同,页岩油的油井产量衰竭速度极快,一般在开始生产1-3个月后达到其产量巅峰,随后产量下滑。一年后单井产量衰减60%-70%,第二年再衰减30%-40%,第三至第五年每年再衰减25%-30%,五年后基本进入低产期,单井的有效寿命约3-5年。  页岩油的生产过程包括3-4个步骤,周期约6-9个月。页岩油生产过程一般包括3-4个步骤,前期勘探和准备大约需要6个月,其中包括申请土地许可证等;从开始钻井到生产约1.5-2个月,钻成新井后可转化为完井,也可选择转化为已钻未完成钻井(即DUC,或库存井)。钻成的新井需要经过套管、水泥固定、射孔、压裂、生产测试等一系列工序后方可转化成为可生产的完井,产前工序需要耗费的时间并不长。但由于美国油企的钻井业务多数外包至油服公司,而钻井与完井所涉及的技术设备与工人由不同工组负责,所以钻井与完井间存在时间差,叠加经济性的考虑,部分新钻井被转化成为DUC。DUC转化为完井的平均周期为5个月,而超过2年以上未被使用的DUC则可被视为废井或无效井。  2、美国钻井与产量正相关,不同周期钻井结构不同 美国原油增产有赖于钻井的持续扩张和生产技术的改进。由于油井衰竭速度快,美国原油增产需要钻井的持续投入。从历史数据来看,美国原油产量与钻井数量高度相关,美国产量的扩张期往往对应新增钻井数与完井数的上升期,2015年至今产量同比与完井数同比的相关性系数为0.456,关联性较强。在2017-2018年出现了产量同比上升而完井同比下滑的情况,这主要是因为在经历了2014-2016年的低油价后,页岩油企业致力于加大技术投入,提高了单井生产的最大产量,导致完井增速有所放缓。  完井一般由新钻井贡献,而低景气时期依赖于DUC释放。一般情况下,完井主要由新井转化而来,2014年至今美国主要盆地完井数与新井数的相关性系数高达0.94。我们将页岩油钻井活动分为扩张期、收缩期和恢复期。 1)扩张期新井、完井和DUC同步增长:由于钻井工序的限制,部分新井未能及时转化成为完井;同时,出于经济性的考虑,美国油企倾向于保持大量的DUC用来维持长期供应弹性,因此在扩张期,新井数、完井数与DUC存量往往保持同步增长的态势。 2)收缩期完井大幅减少,大量新井被转化为DUC:当油价快速下跌时,油企进行完井工序的意愿降低,但由于钻井任务多数外包至油服公司,合同约束下钻井活动仍在持续,新井数大体维持稳定,完井数大幅下降,而大量新井被转化成为DUC,DUC存量增幅加快。2020年疫情期间是例外,外部冲击导致钻井活动被迫暂停,新井数亦大幅下滑,但由于油企完井意愿低,完井数下滑幅度大于新井,DUC存量仍加速上行。 3)恢复期新井、完井缓慢增长而DUC减少:当油价探底后,出于节约支出的考虑,新井增长缓慢,油企将现存DUC转化成为完井以维持生产,完井数的上升有赖于DUC的持续释放,进而出现新井、完井缓慢增长,而DUC大幅减少的情况。 疫情导致美国完井转化主要来自DUC。由于新井在疫情的冲击下锐减,后疫情时代美国油企不得不依赖于DUC转化为完井以维持产量。2020年6月起,美国DUC数量从8835个的历史最高位开始回落,2022年4月的现存DUC数量为4223个,一年半的时间内DUC数量减少超过一半。  新井、完井的区域分布与产量接近,DUC的区域分布相对均匀。按区域来看,作为产量占比最高的盆地,二叠纪盆地的新井数占比长期维持最高水平,进入2017年后基本稳定在40%以上,产量前三的二叠纪盆地、鹰福特与巴肯的合计新井占比基本保持在60%-70%之间,与产量的占比结构接近。由于多数时间里完井主要由新井构成,完井的分布结构与新井较为类似,三大主产区的占比长期维持在60%-70%之间。而DUC的分布相对更为均匀,二叠纪的占比仅有约一年的时间里超过40%,除海内斯维尔与奈厄布拉勒外,其他区域多数占比维持10%,而前三大产地的DUC合计占比仍超过50%。   3、页岩油单井产量与油价负相关,不同地区生产效率差异较大 单井产量与油价多呈负相关性。页岩油革命后,美国主产区原油单井产量与油价往往呈负相关性,2014年至2019年的相关性系数为-0.51。当油价处于高区间时,油企的增产意愿强烈,开采活动积极,大量新钻井迅速投入生产,由于活跃钻井的基数增大,品质参差不齐,单井产量相对较低。而当油价偏低时,企业收缩开支,优先选择DUC或品质优异的井口进行生产以降低单位成本,因此单井产量上升。 不同盆地新井单钻机产量差异较大,甜油区生产效率较高。页岩油革命后,除以产天然气为主的海内斯维尔外,其余美国主要盆地的新井单钻机产量均增长三倍以上。但不同盆地的新井单钻机产量差异较大,“甜油区”的开采活动相对更为容易,单井产量亦更高。巴肯、鹰福特和奈厄布拉勒是单井产量前三高的产区,即“甜油区”,疫情前,巴肯地区单井产量超过1500桶/日,2019年这三个产区的平均单井产量是另外四个产区的2倍;而效率最低的海内斯维尔单井产量仅为19桶/日左右。 主产区新井单钻机产量高位回落。疫情后,为节省运营成本,油企纷纷减少开采活动,优先开发品质优异的“甜油点”,新井单钻机产量大幅上升。经历了接近一年半的开发后,“甜油点”被大量消耗,高单井产量的生产方式无以为继,目前主要产区的新井单钻机产量均处于快速回落状态。长期来看,“甜油点”的耗尽意味着生产效率的持续回落,或对页岩油的增产能力造成一定冲击。  三、页岩油生产成本有所下降 原油的生产成本包括收支平衡成本和运营成本。在衡量油企是否应该生产时,一般需要考虑两个成本:1)收支平衡成本(也称收支平衡油价),判断一个新项目是否应该投产的标准,即项目收入至少应大于其成本。2)运营成本,判断一个在产项目是否需要关停的标准,即市场油价至少应高于其运营成本。 收支平衡成本对页岩油增产影响较大,运营成本则对常规石油增产影响较大。由于收支平衡成本中考虑了资本开支(CAPEX)和运营成本(OPEX),因此对于增产高度依赖CAPEX的页岩油项目,当油价高于收支平衡成本时,油企有较强的意愿增产。相对而言,常规石油项目前期CAPEX较高,且大部分投入转化为未来3-5年的产量;但因钻井寿命长,后期成本以OPEX为主,如果油价下跌,企业可以减少CAPEX,将OPEX控制在油价下方就可以实现盈利。 1、页岩油近年生产成本持续下滑,当前油价已大幅高于成本 近几年页岩油各产区生产成本持续下滑,主产区成本偏低。由于生产技术进步,页岩油产量增长且生产效率提升,促进美国页岩油各大产区收支平衡油价自2014年的60-75美元/桶下降至2021年最低25-40美元/桶,下降幅度在37%至55%不等。2022年3月收支均衡油价较2021年小幅回升至23-45美元/桶;其中,成本最低的是East Eagle Ford,仅为23美元/桶, Permian的Delaware和Midland分别约39美元/桶和41美元/桶,低成本与高产量相对应。  当前油价下,现存井和新增井的生产成本均可被覆盖。2022年美国平均运营成本34美元/桶,新钻井平均完全成本56美元/桶。根据达拉斯联储2022年3月对本土油气企业进行的调研,对于现存油井,受访企业平均需要34美元/桶的WTI油价以覆盖其运营开支,运营成本约为23-38美元/桶。对于新钻油井,受访企业平均需要56美元/桶的WTI油价以实现新钻井的盈利,完全成本约为48-69美元/桶;其中产量超过1万桶/日的大企业需要49美元/桶,而剩余的小企业需要59美元/桶。  2、页岩油生产成本略高于常规项目,但低于OPEC财政收支平衡成本 美国页岩油新项目成本高于其他常规石油项目。根据Rystad Energy测算,2021年全球在产资源平均收支平衡油价为19美元/桶,新增石油项目为47美元/桶,较2020年下降8%,较2014年下降40%。其中,中东陆地资源仅32美元/桶,俄罗斯新开发陆上项目54美元/桶。相比之下,页岩油56美元/桶的新项目成本略高于其他项目。  美国油企收支均衡油价低于OPEC财政收支平衡油价。中东产油国依赖石油产销收入补贴其他领域的支出(例如政府投资和国防等),因此常以财政收支平衡油价衡量其成本。IMF数据显示,2022年中东OPEC国家的财政收支平衡油价均超过60美元/桶,其中沙特更是超过70美元/桶,美国油企的收支均衡油价相对中东OPEC国家仍有一定优势,因此从挺价意愿上看,OPEC强于美国。  四、高油价刺激美国油企增产,但产量或更多兑现于四季度后 1、总体钻井增长仍然缓慢,但完井结构持续改善 当前美国钻井增速仍然偏低。截至2022年4月末,美国区域内油井完井数为944个,约为疫情前水平的90%,与2019年同期有将近300个的差距;新增钻井为874个,仍低于疫情水平208个。从高频钻机增速看,今年3月后,活跃钻机周度平均增长率接近0.7%,压裂井周度平均增长率为0%,各自增速较前两个 月下滑0.3%与2.7%,扩张速度边际放缓。 完井结构持续改善。从结构来看,随着新增钻井的回归,DUC的释放速度放缓,且在完井数的占比也持续下滑,从2020年的30%下降至2022年4月的7%。尽管当前新增钻井仍不足以覆盖完井,且增速有所放缓,也反映了当下产量增长缓慢的现实,但结构改善为后期增产奠定基础。  2、主产区DUC已被大量消耗,完井恢复状况好于新井 主产区DUC已被大量消耗,截至2022年4月,二叠纪盆地现存DUC数量为1256个,较其疫情前的高位减少超过2000个,而巴肯与鹰福特的合计现存DUC数量仅为1000个左右,不足疫情前水平的一半,DUC持续释放量能力有限。  主产区新井增速整体偏慢。截至2022年4月,二叠纪盆地新钻井数为388个,较疫情前水平仍有73个的差距,而鹰福特的新钻井数仅为100个,不足疫情前水平的50%,巴肯的恢复情况稍好,仅低于疫情前水平25个。总体来看,新井开采活动仍未恢复至疫情前的水平。 主产区完井数恢复情况好于新井数。截至2022年4月,二叠纪盆地完井数为434个,较疫情前水平低52个;鹰福特的完井数为106个,比疫情前低41个;巴肯完井数为76个,低于疫情前水平32个,仅巴肯的完井数恢复情况不如新井。但随着DUC存量的大幅下滑,后续完井数增长依赖新井数的扩张。根据哈里伯顿等油服企业提供的信息,目前美国主产区钻井数的增长主要由小企业与私营企业贡献,上市油企生产活动恢复相对偏慢。  水平钻机虽持续回升但仍低于疫情前水平,且主产区恢复偏慢。美国目前活跃的钻机有三大类,其中Vertical钻机是早期使用的垂直开采钻机,Directional钻机一般用于定向打井,实际中美国页岩油生产主要使用Horizontal钻机。一般情况下,Horizontal钻机占比超过85%,而Vertical与Directional各占7%左右。三类钻机数均在疫情期间腰斩,但随后走势出现分化。Vertical与Directional钻机数在短暂恢复后维持震荡,而Horizontal则持续回升。截至2022年4月末,美国活跃Vertical钻机为19个,活跃Directional钻机为23个,均与一年前水平接近。活跃Horizontal钻机数为510个,较一年前增加近200个,但距离疫情前水平仍有100个的差距,距离2019年初的高峰更是有超过250个的差距。在两大主要产区二叠纪盆地与鹰福特,活跃Horizontal钻机数距离疫情前水平约有20%的差距,恢复速度略低于全国平均值。  3、单井生产效率持续回落,后期增产动能改善 单井生产效率持续下降。疫情期间,为控制生产成本,美国油企选择减少钻井数量、提高单井效率的生产模式,优先开发DUC以及品质优异的井口。2021年初最高峰时主要盆地的平均单井产量一度接近1400桶/日,但目前的单井产量已回落至1000桶/日左右,仅比疫情前水平高200桶/日,显示增产动能在逐步改善。  4、资本开支和钻机钻井增长偏慢,页岩油产量兑现或推迟至四季度后 短期内美国增产能力无明显限制。参考我们在《页岩油系列一:从页岩油企业财务状况看美国页岩油产量增长前景如何》专题报告中的研究显示,短期内,美国油企收支均衡油价远低于当前油价水平,且油企现金流相对充足。而随着美国油企经营状况的改善,油企外部融资环境已趋于好转,油企增产能力无明显限制。当前美国主产区DUC已被大量消耗,且单井生产效率持续下滑,后续增产需要新钻井的持续投入,而新钻井数的上升需要资本开支的持续投入。因此,美国原油后续增产节奏取决于油企追加资本支出的意愿。 意愿压制下资本开支恢复速度偏慢。目前美国油企追加资本开支的意愿面临经济衰退风险与碳中和两大要素制约,增产意愿相对偏弱。从31家美国独立油企的财务数据来看,尽管2022年一季度油价再次大幅上涨,但22年一季度美国油企的资本开支环比下降3.22%,而股利分红小幅上升2.34%,长期债务偿还额为205.32亿美元,环比大幅上升57.6%,显示企业仍优先考虑资本回报,资本支出意愿依旧偏低。而页岩油企业的资本开支一般需要6-12个月才可兑现成为产量,短期内美国原油产量难以快速上升。 活跃钻机数恢复速度亦偏慢。目前美国本土活跃钻机数的增长速度仍偏慢,若按照年初至今的周度平均增长率预测,美国本土活跃钻机数到九月才能恢复至疫情前水平,而活跃钻机数的增长一般领先原油产量1.5-2个月,若钻机增长 速度无法加快,增产实际兑现或更为偏后。 因此,从资本开支和钻井增长两个角度分析,预计美国增产预期更多在四季度至明年兑现。  |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);