导语 研究鸡蛋

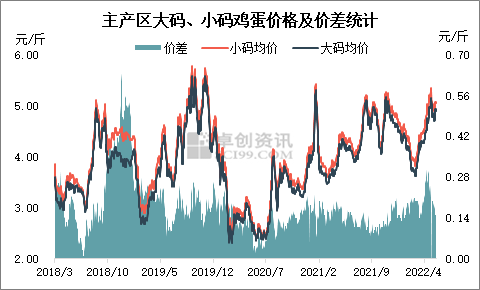

价格通常会用到一些量化指标,如补栏量、存栏量、存栏结构、发货量等。又因样本量、计算方法、统计口径等问题,验证过程中会存在阻碍,相对而言,价格更具客观性、真实性。根据实际应用场景,大小鸡蛋价差在预判市场趋势方面有一定研究价值。 关键词:鸡蛋价差、鸡苗销量、存栏量、市场研究 大小码鸡蛋价差合理范围 蛋鸡开产后,随着日龄增大,鸡蛋克重增加,所以市场上就会出现大码、中码、小码三种不同规格的鸡蛋。因小码鸡蛋供应量要明显少于大码蛋,所以通常情况下小码蛋价格要高于大码蛋,“物以稀为贵”。而大码蛋产量最大,在市场上占据优势,所以大码蛋价格主导市场趋势。从图1中可以看出,大小码鸡蛋价格变化趋势较为一致,相关性系数高达0.99,属高度正相关关系。但两者的价差不是固定不变的,最高值达到0.56元/斤,最低值仅有0.01元/斤,几乎同价。从图中还可以看出,多数时间内小码鸡蛋价格要高于大码鸡蛋。通过数据分析可知,2018年3月至今,大小码鸡蛋价差的众数是0.17元/斤,相当于0.15-0.20元/斤。即大小码鸡蛋价差在0.15-0.20元/斤这个范围内是比较合理的。(小码蛋指1斤10个以上,俗称“10个头”)  图1

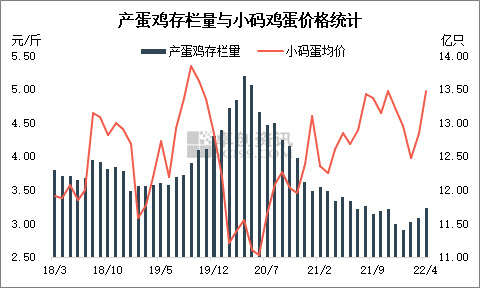

小码鸡蛋价格与产蛋鸡存栏量密切相关 鸡蛋价格是供需博弈的结果,所以小码鸡蛋与产蛋鸡存栏量有一定关系。通过数据分析得出:小码蛋价格与产蛋鸡存栏量的相关性系数为-0.58,属于中低度负相关关系;大码蛋价格与产蛋鸡存栏量的相关性系数为-0.67,接近中高度负相关关系。可见供应量对价格的影响。2020年4月至今,产蛋鸡存栏量整体处于下行趋势,小码蛋价格则是整体走高。其中产蛋鸡存栏量最大降幅为16.72%,小码蛋价格最大涨幅达96.84%,相当于产蛋鸡存栏量每降低1%,小码蛋价格最大涨幅接近6%。  图2

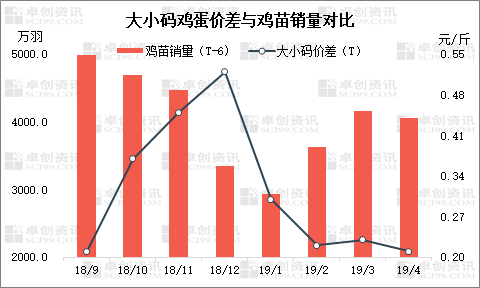

产能损失多带动大小码鸡蛋价差走阔 2018年9月至2019年4月大小码鸡蛋价差明显高出正常范围,主因对应生长周期内的鸡苗补栏量发生较大变化。从图3可以看出,2018年9-12月,6个月之前的补栏量最大跌幅32.99%,大小码价差最大涨幅147.62%;2019年1-4月对应的补栏量最大涨幅38.16%,价差最大跌幅30.00%。可见补栏量减少对应的价差涨幅明显大于补栏量增加对应的价差跌幅。补栏量少也意味着新增产能减少,对应图2中2018年9-12月的产蛋鸡存栏量是减少趋势,而2019年1-4月存栏量缓慢提升。综合来看,大小码价差若高于正常值,则说明对应周期内补栏量减少,产蛋鸡存栏量大概率处于阶段性较低位,如图中2018年9月至2019年4月。(小码蛋对应的蛋鸡日龄是180-250天,所以鸡苗销量要早于价差6个月)  图3

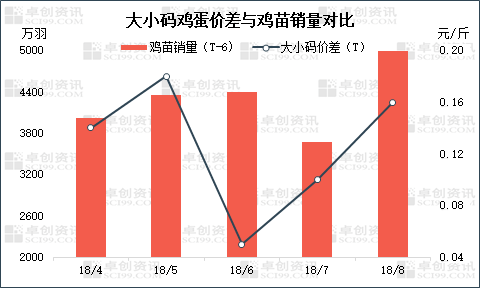

2018年4-8月,大小码价差均在0.20元/斤以下,最低值仅有0.04元/斤,明显低于正常值。这也将通过鸡苗销量得到验证。从图4可以看出,2018年4-8月鸡苗销量整体是稳步增长趋势,导致小码蛋供应较充足,大小码价差明显收窄。4-6月对应的鸡苗销量最大涨幅9.31%,价差最大跌幅达64.29%。除此之外,小码蛋价格较低还与季节性需求有关。每年二季度是鸡蛋需求的恢复阶段,市场中累库与去库共存,鸡蛋行情整体表现偏弱。2018年7-8月价差扩大且接近正常值水平,与供需均有关系,一是补栏量少叠加“歇伏期”,二是进入传统需求旺季。  图4

综上所述,大小码鸡蛋价差可以作为预判市场趋势的先行指标,正常范围是0.15-0.20元/斤。若持续大于正常值,则代表对应周期内鸡苗补栏量降低,产蛋鸡存栏量有减少趋势,且存在阶段性低位的可能;若持续低于正常值,则说明对应周期内补栏量增加,产蛋鸡存栏量有提升概率;若处于正常范围内,则要重点研究供需关系。 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);