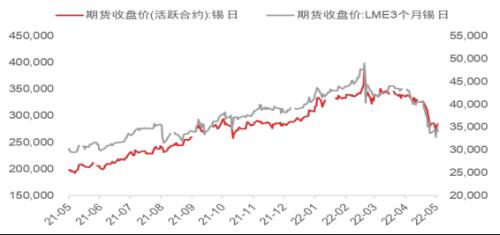

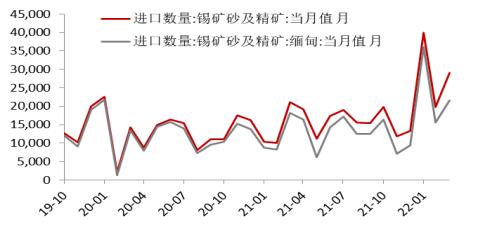

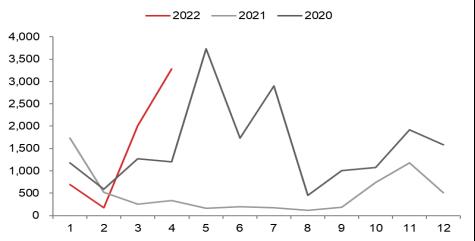

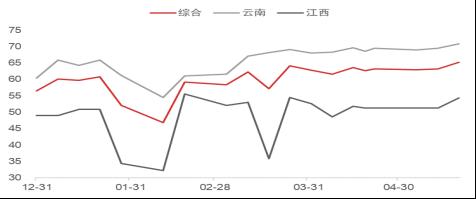

要点 矿端:虽然缅甸地区4月进口矿数量环比大幅减少,但据市场消息反馈口岸5月中下旬预计将逐渐恢复正常,预期5月缅甸锡矿进口量将出现明显回升。 冶炼端:进入5月国内主流冶炼厂生产稳定,此前部分受到设备检修影响生产的企业目前均已恢复正常。5月国内冶炼厂开工率有走高预期。 精锡进出口:进口盈利窗口持续开启导致截止4月国内精炼锡仍维持净进口状态。 库存:海外的LME库存持续累库,年后海外精炼锡消费趋弱,LME锡库存经过近三个月的累库,截止5.20日已达到3285吨,为2021年以来的最高水平。 结论:国内4月锡锭产量同比小幅减少但是依旧处于历史同期较高位置。随着国内价格下挫,进口利润虽有所缩窄,但是预计5月继续维持净进口格局,国内总供应量将明显增加。集中在长三角的一些半导体产业生产受限,导致电子板块的终端需求较弱。海外仍维持累库状态,供应的增加可能将给予锡价持续的压力。 操作建议:谨慎看空 风险因素:国内疫情影响运输,缅甸矿端进口 1 行情回顾 截至 5.20 日,沪锡主力收 2814600 元/吨,月度跌幅 14.7%,这是近两年的最大单月跌幅。伦锡方面,收34120美元/吨,月度跌幅 15.9%。 图1 内外价格走势回顾  资料来源:Wind,东海期货研究所整理 2 锡矿:缅甸疫情扰动下4月锡精矿进口总量环比大减 5月20日海关数据显示,2022年4月份锡矿砂及精矿进口量15811吨,同比变动-17.14%;1-4月累计进口量104541吨,同比变动72.13%。从进口分国别来看,4月份锡矿主要从缅甸、刚果(金)、尼日利亚、澳大利亚等国家进口。其中,从缅甸进口9448吨,按平均品位25%折算,缅甸进口金属量约2362吨;从其他国家进口量约为6363吨,按照平均品位50%折算,进口金属量约为3182吨。两者相加,4月份进口锡矿折合金属量合计约为5544吨。 缅甸地区4月进口数据环比出现明显降幅,环比3月降幅已超5成。造成缅甸进口锡矿大量减少的主要原因在于,缅甸地区4月再受疫情扰动,进出口岸封闭人员流动受阻仅允许货物进出。而较为严格的管控举措使得货物流通效率下降。另一方面,其他国家4月进口总量出现了预期内的环比小幅回落表现。短期来看,虽然缅甸地区4月进口矿数量环比大幅减少,但据市场消息反馈口岸5月中下旬预计将逐渐恢复正常,因此市场预期5月缅甸锡矿进口量将出现明显回升。 图2 锡矿价格  资料来源:Wind,东海期货研究所整理 图3 锡矿进口量(单位:吨)  资料来源:Wind,东海期货研究所整理 3 精锡 3.1产量:国内4月精炼锡产量持稳, 5月产量预期环比微增 4月份国内精炼锡产量为15103吨,较3月份环比变动-0.61%,同比变动-2.59%,1-4月累计产量同比变动-2.75%。进入4月国内多地受到疫情扰动但主流冶炼厂开工率基本维持平稳,保证了国内产量持稳的状态。分地区来看,【云南】冶炼厂产量环比出现小幅回落,区域内主要冶炼厂目前处于正常生产状态。4月产量减少的主要原因为区域内个别冶炼厂短期设备检修造成该厂近3成的月度产量缩减。【广西】企业产量环比增加,产量恢复的主要原因在于个别企业4月中旬结束检修恢复生产。【江西】冶炼厂产量环比小幅回升,整体看来区域内产量较大冶炼厂生产维持平稳运行。 进入5月国内主流冶炼厂生产稳定,此前部分受到设备检修影响生产的企业目前均已恢复正常,5月国内冶炼厂开工率有走高预期。 3.2进出口:截止4月国内精炼锡仍维持净进口状态 5月20日海关数据显示,2022年4月份精炼锡进口总量3280吨,1-4月累计进口同比变动155.72%。出口总量为610吨,1-4月累计进口同比变动-14.81%。从进口分国别看,印尼与马来西亚精炼锡进口量同步出现预期内增加的情况,其中马来西亚进口更是环比增幅涨超770%。4月出口量环比出现大幅回落。进口盈利窗口持续开启截止4月国内精炼锡仍维持净进口状态,考虑到进入5月需求端表现疲软现货市场出货表现转差,国内品牌下调报价使得进口产品低价出货优势减弱,因此预计未来进口增量将逐步放缓。 图4 国内精锡产量(单位:万吨)  资料来源:Wind,东海期货研究所整理 图5 精锡进口量(单位:吨)  资料来源:Wind,东海期货研究所整理 4 近期锡价大跌原因 4.1供应:锡矿和精炼锡进口量均处于历史高位 一季度国内锡矿进口量为88730吨,同比增加113%;精炼锡进口量从去年净出口9426吨转为一季度净进口248吨,表现国外的锡消费情况在逐渐趋弱。而国内锡矿产量则保持稳定状态,一季度平均月产量为5801.5吨,去年平均月产量为6257吨,降幅约为7.28%。不过冶炼厂加工费开始逐渐走高,以云南40%精矿加工费用为例,目前已升高至25000元/吨至27000元/吨左右,表现锡矿的紧张状态逐步缓解。 4.2库存:LME锡库存升至2021年以来的高位 进入2021年12月后,海外的LME库存持续累库,年后海外精炼锡消费趋弱,LME锡库存经过近三个月的累库,截止5.20日已达到3285吨,为2021年以来的最高水平。受此影响,伦锡价近期也呈现出较弱走势,这也影响了沪锡走势较弱。而沪伦比值在三月份后逐渐走高,精炼锡进口盈利随之上涨,近期虽有回落,但仍然保持6500元/吨至15000元/吨之间的水平。 4.3 加工费走高:冶炼厂开工率回升 国内云南锡矿加工费进一步走高至27000元/金属吨,如果只考虑锡炼厂纯加工利润,单吨锡冶炼厂利润在8000-10000附近,所以云南江西冶炼厂开工稳步爬升,且高锡价也会刺激大量尾矿开采以及废锡的回收,原料缺的问题同比去年有明显改善。 截止5.20日,云南地区当周开工率微增。云南地区主流冶炼厂生产平稳,区域内冶炼厂开工率增量贡献主要来自于个别产量较低冶炼厂阶段性产品产出。江西地区当周开工率小幅上涨。区域内产量偏大冶炼厂生产均保持正常,而个别产量较低冶炼厂原料偏紧情况缓解,短期原料充裕带动了产量增加。目前国内锡精矿加工费维持高位,缅甸疫情缓解使得原料供给出现宽松预期,预计短期内冶炼厂开工率将维持平稳运行。 图6 LME锡库存(单位:吨)  资料来源:Wind,东海期货研究所整理 图7 云南江西两省冶炼厂周度开工率(单位:%)  资料来源:Wind,东海期货研究所整理 |

|

|  |

|

微信:

微信: QQ:

QQ: