2022年5月21日 工业品:双焦 刚需补库支撑价格,市场心态稍有回暖 观点概述: 焦煤

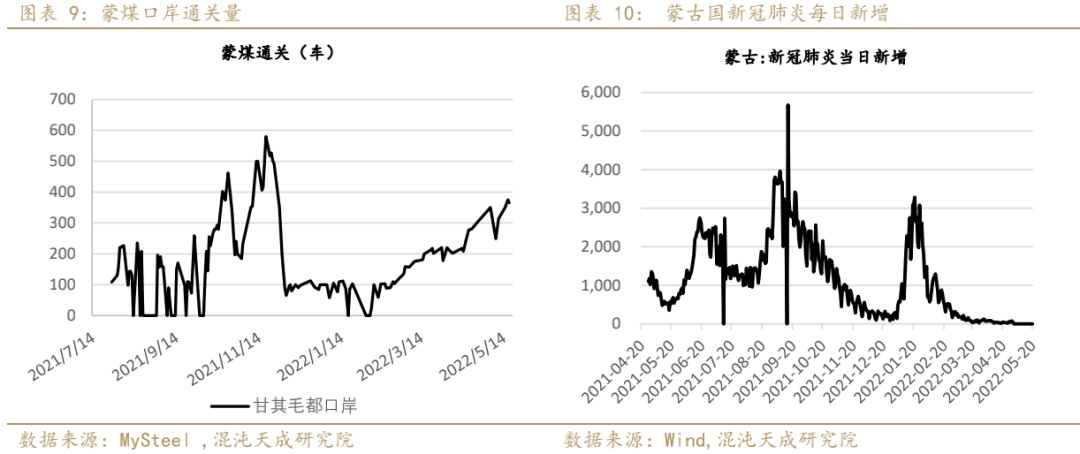

供应端,国产焦煤产量小幅上升,但仍处历史低位,后期国产焦煤增量有限,且配煤供给或有所收紧。下半年我国焦煤供给边际增量将主要体现在进口端,粗略估算,甘其毛都口岸通关增量对焦煤月供给潜在拉动约1.6%,策克口岸约0.9%,铁路最大潜在拉动约5.2%,因此下半年蒙煤通关增量是否如期实现尤为关键。上周俄罗斯至中国煤炭发运有所回落,但由于欧洲已停止采购俄罗斯焦煤,预计后期大趋势俄罗斯焦煤性价比将逐步体现,发运也会有进一步增量。 需求端,经历前期负反馈,下游库存仍在历史低位,铁水产量仍在高位。随着前期价格下调,以及宏观情绪升温,下游开始对低价资源进行采购,焦煤竞拍有所回暖,流拍率降低。虽然部分配煤价格仍在调降,但优质主焦煤资源已出现小幅上涨。 综上,短期下游焦煤库存可用天数偏低,或仍有一定补库需求,对价格起支撑。长期从边际上看,进口供给边际增加,铁水无论从季节性来看,还是粗钢压减对铁水增长空间的压制来看,即便后期出现需求“淡季不淡”的情况,铁水产量6月中旬后见顶回落概率都较高,因此随着日耗下降,焦煤库存可用天数可能会呈现被动回升趋势。预计焦煤缺口将维持至6月,7月后或逐步收窄。短期来看,二季度长协价格起到强支撑,盘面或维持宽幅震荡状态。 焦炭

供应端,焦炭产量持稳为主,后期关注焦企亏损后是否减产。 需求端,上海疫情明显控制,疫情防控将逐步放宽,加之宏观层面利好不断,5年期以上LPR超预期下降15BP至4.45%,将对降低居民负债、稳地产促销售起到拉动作用。虽然稳地产政策不断,但当前居民消费信心不足,地产高频销售数据仍无起色,后期销售是否回升仍有待观察。疫情防控放宽后,需求仍有边际回升空间,市场短期或将交易需求底部回升预期;短期在盘面反弹带动下,焦炭投机贸易需求显现,港口出库价小幅回升。而对于焦炭下游表现来说,虽然板材需求在汽车产量回升拉动下有一定上升空间,但淡季下地产开工边际回升的力度,以及北京防控仍偏紧下钢材去库幅度仍有待考量。 综上,焦炭在铁水高位、下游补库,以及盘面贴水修复带动下,短期有一定反弹动力,预计第四轮提降难度将有所加大。当前盘面价格已接近第三轮提降后现货仓单成本。后期盘面是否将打出升水,并进一步拉动现货仍有待进一步驱动,但从长期角度来看,当前基本面处境与年初不同点在于,年初铁水在冬奥会后有边际大幅回升预期,而当下大概率铁水将呈边际回落趋势,因此除非有更大的宏观利好驱动,盘面升水拉动现货的动力或不及年初时期,下游补库的持续性也有待进一步考量。预计短期宽幅震荡为主,上方关注3530现货第三轮提降后仓单成本,下方关注第四轮提降对应仓单成本3320支撑。 策略建议: 短期区间操作,长期偏空 风险提示: 1. 俄罗斯焦煤、蒙煤进口不及预期; 2. 国产焦煤停产; 3. 其他宏观层面扰动

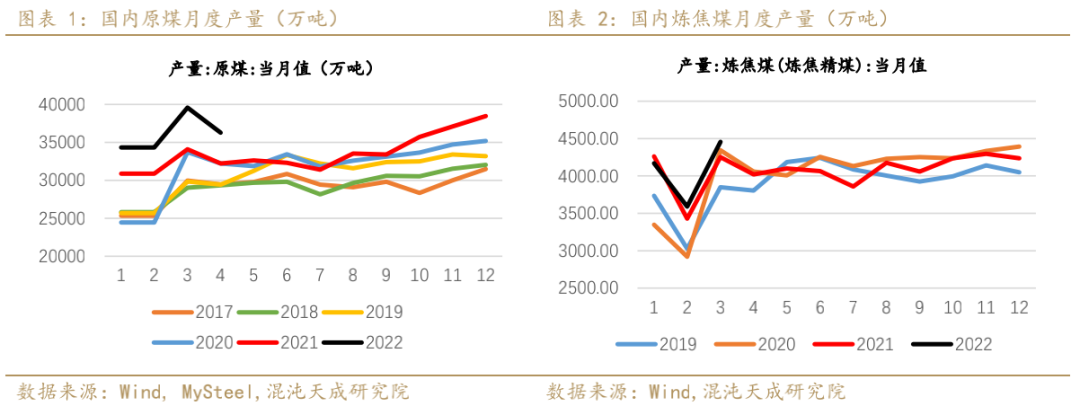

一 焦煤 1、 焦煤供给:4月俄罗斯及蒙煤增量显著,后期仍有提升空间 1) 国内焦煤供给 4月原煤产量36279.6万吨,同比增12.59%;日均产量1209万吨,环比降5.3%,自去年11月至今年3月增至1277万吨后开始回落。 汾渭统计周度焦煤原煤产量939.52万吨,环比增9.42万吨,近期增量主要来自山西事故煤矿复产,国产焦煤产量仍处历史同期低位。随着复工复产,电厂日耗回升,动力煤

需求增加,配煤供给可能再次有所偏紧。另外,发改委昨日发文,就如何界定动力煤等重点问题进行交流研讨,煤炭生产经营企业销售的热值低于6000千卡煤炭,如无明确合同、发票等证据证明其最终用于炼焦、化工等非动力用途,一般可视为动力煤。该规定一方面可视为对动力煤的变相保供,不利于跨界煤种流向焦煤;另一方面也把煤价调控政策打压范围和焦煤划清了界限。

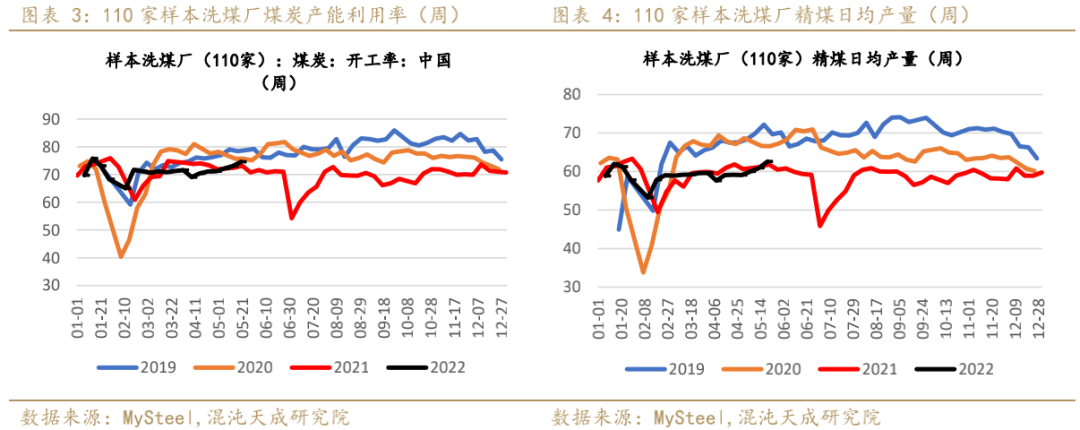

本周洗煤厂开工及精煤日产继续小幅上升;Mysteel统计全国110家洗煤厂样本:开工率74.63%,较上期值涨1.57%;日均产量62.60万吨,涨1.67万吨。

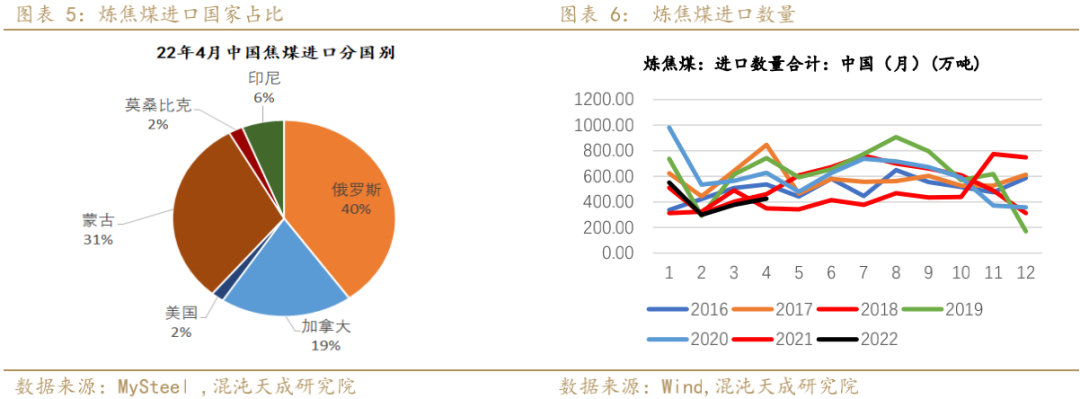

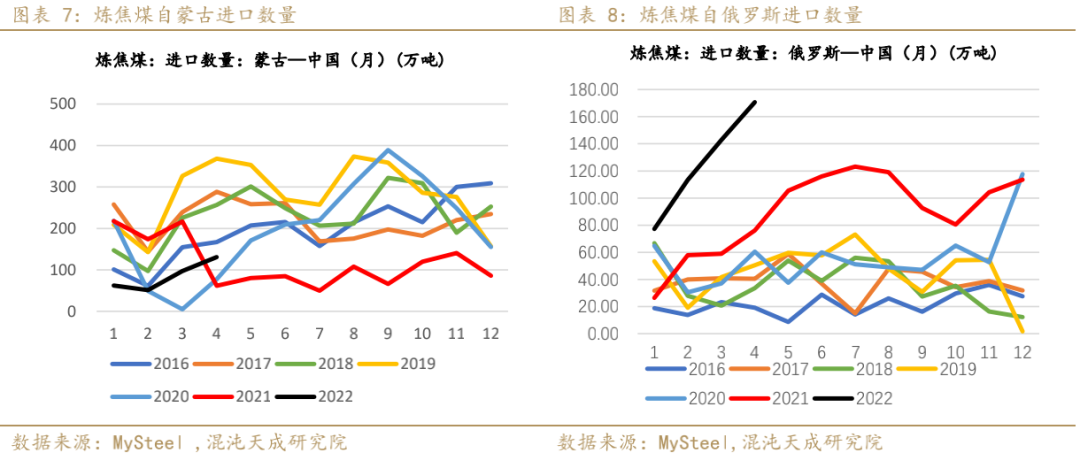

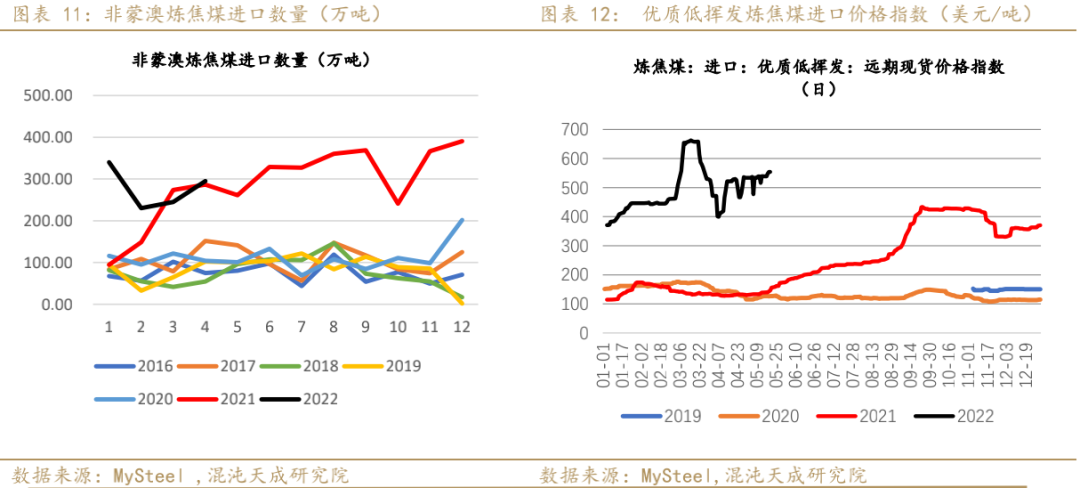

2) 焦煤进口: 4月进口明显增长 海关总署最新数据显示,4月我国进口焦煤425.6万吨,同比增加22.2%、环比增加13.1%。与去年同期相比,4月自俄罗斯进口增加124.2%至170.7万吨、自加拿大进口增加29.4%至81.6万吨、自蒙古进口增加112%至130.8万吨。与今年3月相比,自俄罗斯进口增加19.5%、自加拿大进口增加57.5%、自蒙古进口增加35%。今年前4个月,我国进口焦煤1650.5万吨,同比增加12%;其中自俄罗斯进口增加134%至504万吨、自加拿大进口减少7.6%至240.5万吨、自美国进口增加20%至265.4万吨、自蒙古进口减少49%至341万吨。 当前我国进口量占比最高的是俄罗斯焦煤(40%)),其次是蒙煤(31%),已卸港澳煤已经通关完毕。

查干哈达堆场库存压力减轻,中蒙双方同意于5月25日(下周三)启动中盘运输,5月31日启动散装车运输。后期蒙煤进口仍取决于短盘运输及口岸通关情况,若司机无阳性病例,蒙煤进口或进一步增加。另外,策克口岸也有望在月底通关,TT矿至甘其毛都口岸铁路建设状况也值得关注。粗略估算,甘其毛都口岸通关对焦煤月供给潜在拉动约1.6%,策克口岸约0.9%,铁路最大潜在拉动约5.2%,因此下半年蒙煤通关增量是否如期实现尤为关键。

上周俄罗斯至中国焦煤发运有所回落,但由于欧洲已停止采购俄罗斯焦煤,预计后期大趋势俄罗斯焦煤性价比将逐步体现,发运也会有进一步增量。由于俄罗斯焦煤可与国产配煤混煤替代主焦煤,因此俄罗斯焦煤虽质量标准上不及主焦煤,但在下游使用中具有一定性价比,其后期进口增量值得关注。 澳洲发运受降雨影响,加之短期欧洲、日韩对澳煤及北美焦煤补库使海外焦煤价格坚挺,但前置补库需求不一定长期持续,澳洲焦煤产能在提升,全球钢铁需求下滑带动海外焦煤需求转弱,长期海外焦煤价格或有松动。 本周国内进口到岸价和海外FOB价格出现分化;由于市场担忧澳煤发运受天气影响,一线主焦煤FOB价525美元,较上周五上涨9.75美元;CFR价439美元,较上周五下跌17美元,进口利润处于盈亏平衡附近。

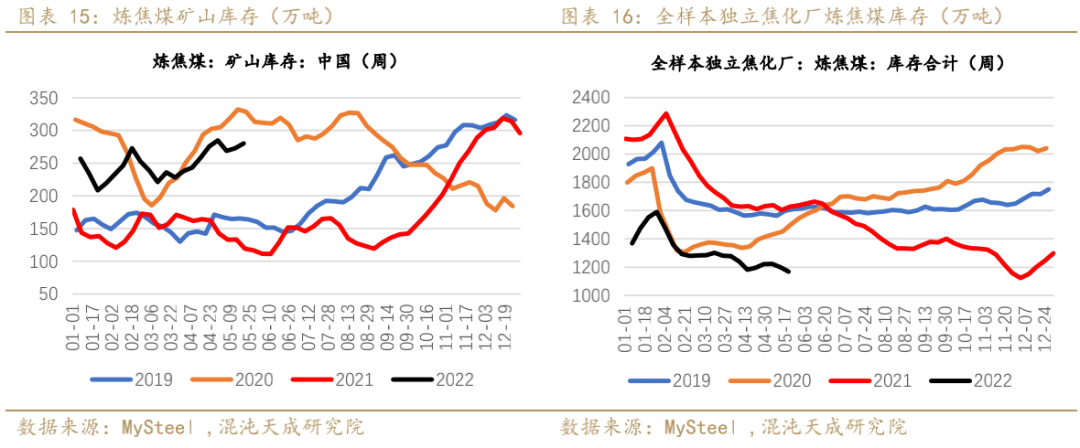

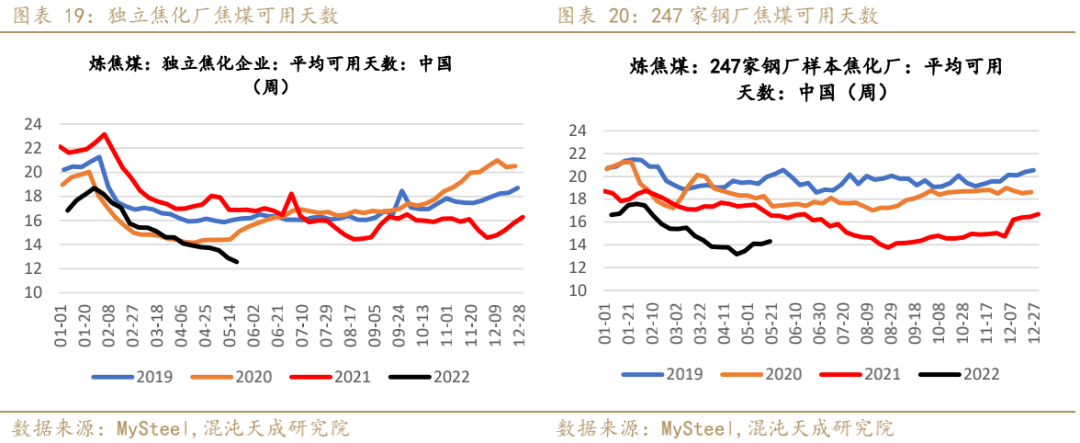

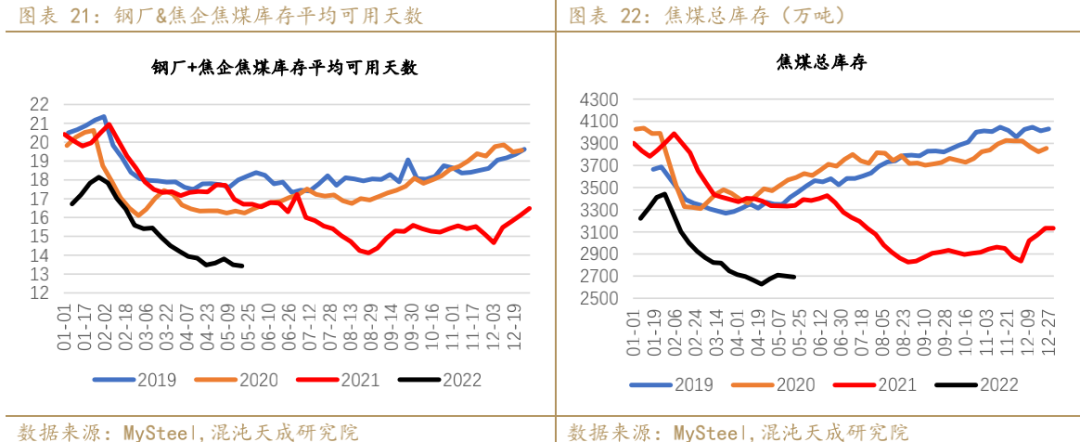

2、 焦煤库存:总库存再次回落,下游库存仍在低位 根据Mysteel,本周洗煤厂原煤库存204.26万吨增10.65万吨;精煤库存181.74万吨增9.05万吨。

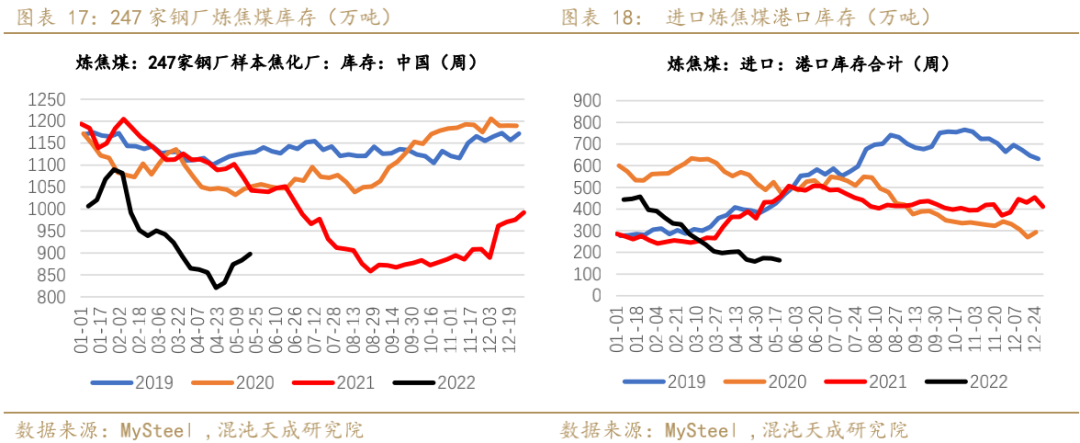

前两周由于运输恢复后,中间环节积压库存释放,导致总库存有所累积;本周随着积压库存基本释放完毕,加之港口库存由于上周北美及俄罗斯焦煤发运下滑而下降,总库存再次转降。本周全样本独立焦企焦煤库存1168.41万吨,降2.6%;平均可用天数12.56天,降2.7%。全国247家钢厂样本炼焦煤库存897.67万吨,增1.6%;平均可用天数14.3天,增1.6%。炼焦煤矿山库存280.28万吨,增2.8%。焦煤港口库存163万吨,降5.2%。焦煤总库存(包含矿山)2691.1万吨,降0.3%。

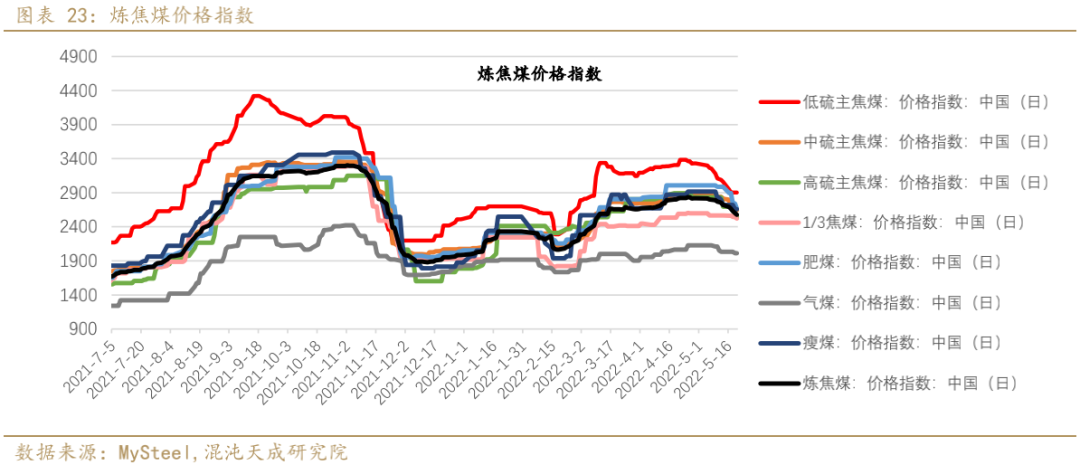

3、 焦煤需求&价格: 本周随着焦煤现货价格下调,下游开始对低价资源进行采购,焦煤竞拍有所回暖,流拍率降低。虽然部分配煤价格仍在调降,但优质主焦资源已出现小幅上涨。

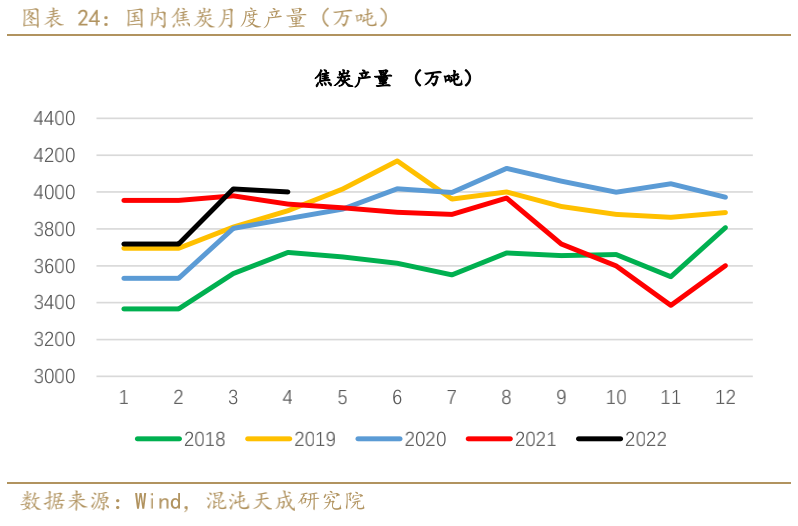

二 焦炭 1、 焦炭供给:本周焦炭产量持稳为主,后期关注焦企亏损后是否减产 1) 国内焦炭供给及焦化利润 4月焦炭产量4001万吨,同比增1.7%,环比降0.4%。

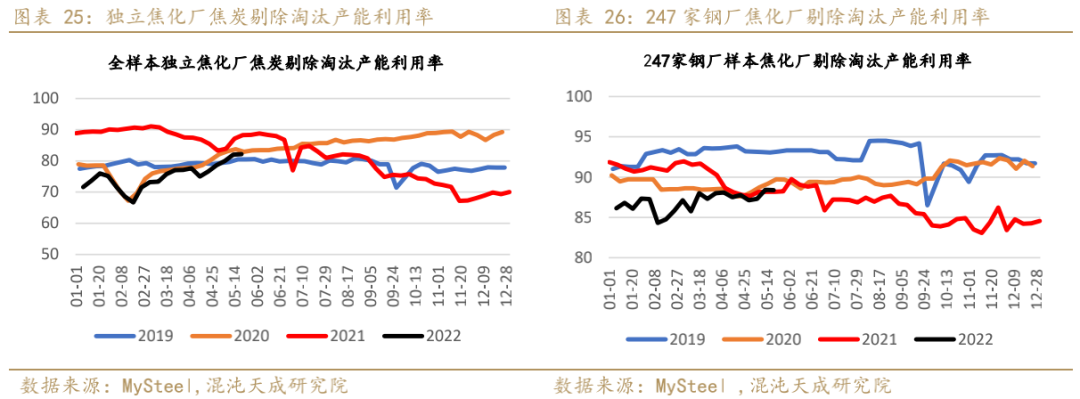

本周焦炭产量持稳为主,焦企目前保持正常生产,而焦炭第三轮提降后,部分焦企陷入亏损,后期或有减产状况出现。全样本独立焦企剔除淘汰产能产能利用率82.16%,增0.13%。全国247家钢厂样本焦化厂剔除淘汰产能利用率88.39%,降0.03%。

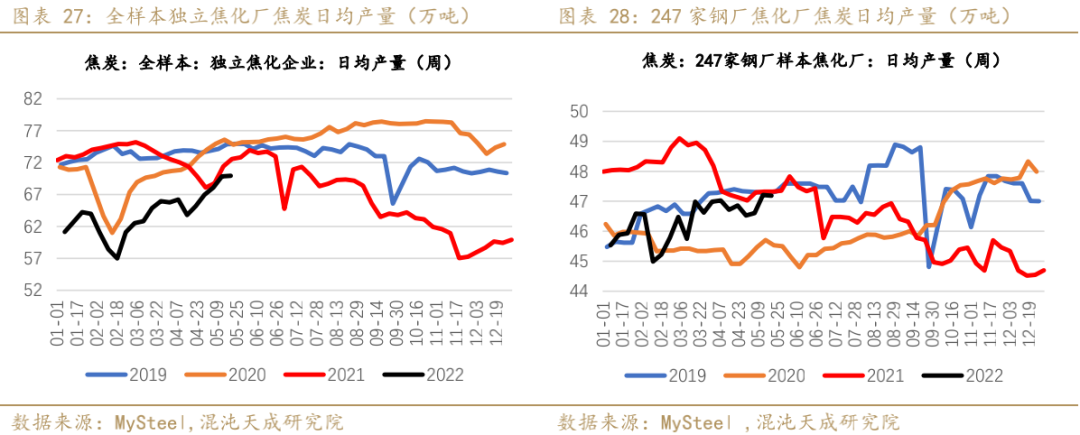

本周全样本独立焦企日均焦炭产量69.94万吨,增0.2%;全国247家样本钢厂日均焦炭产量47.19万吨,降0.04%。

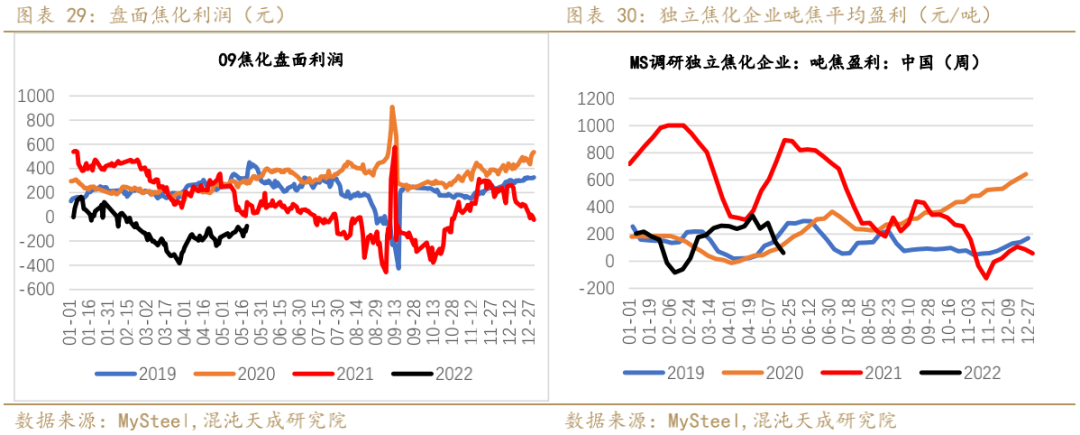

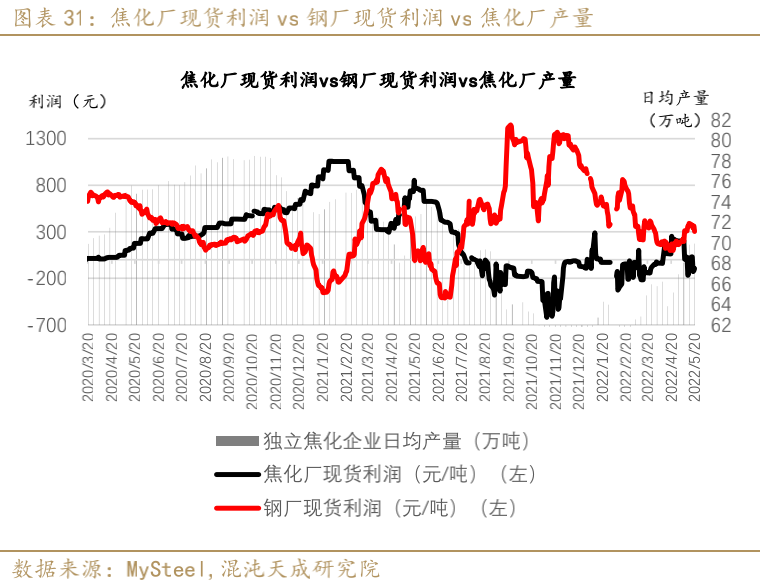

本周Mysteel全国平均吨焦盈利62元/吨,降79元/吨,盘面焦化利润小幅回升。

随着前期负反馈下,上游利润向下游转移,钢厂利润有所回升,而焦企陷入亏损。然而成材销售状况依旧不佳,导致部分钢厂仍处于亏损状态,检修量有所增加,因此当下陷入焦企、钢厂双亏损状态,焦炭第四轮提降博弈难度或有所增加。

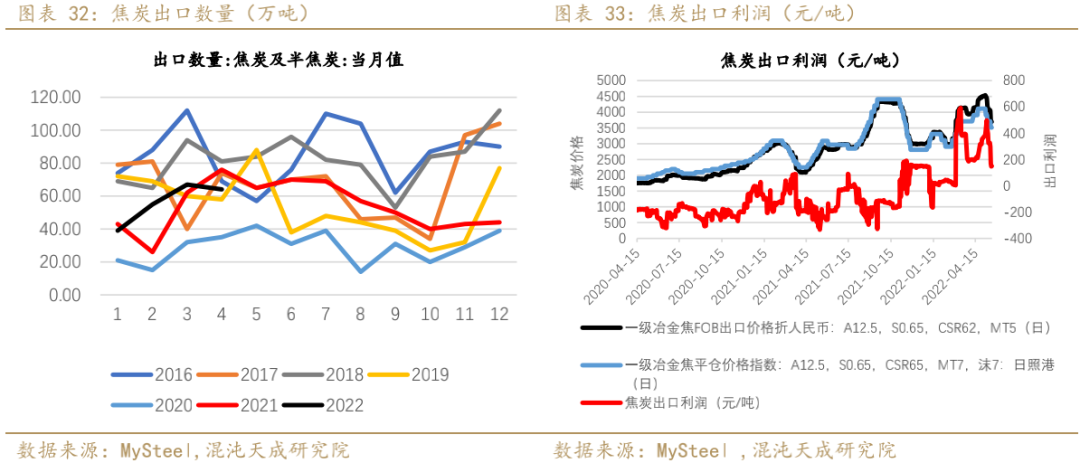

2) 焦炭进出口 4月焦炭出口量64万吨,同比降15.79%,环比降4.5%,焦炭出口利润从高位显著回落。

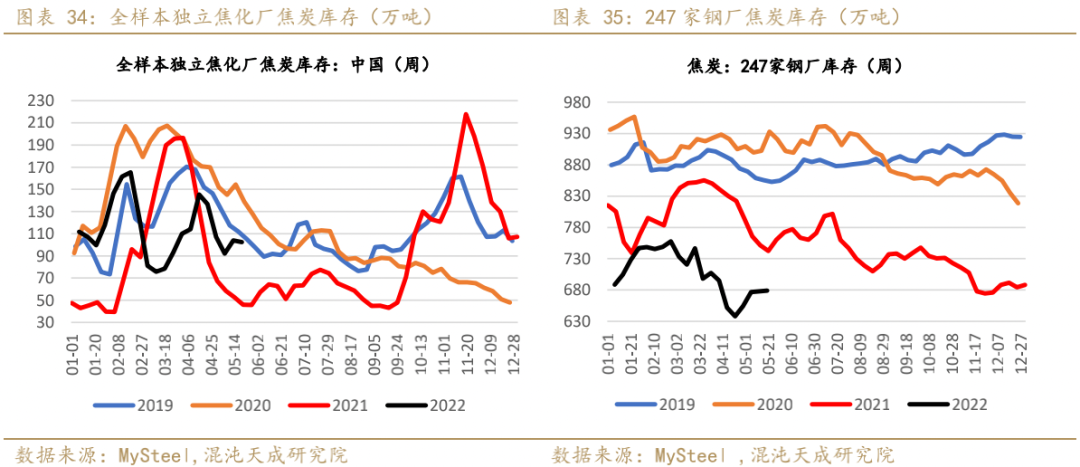

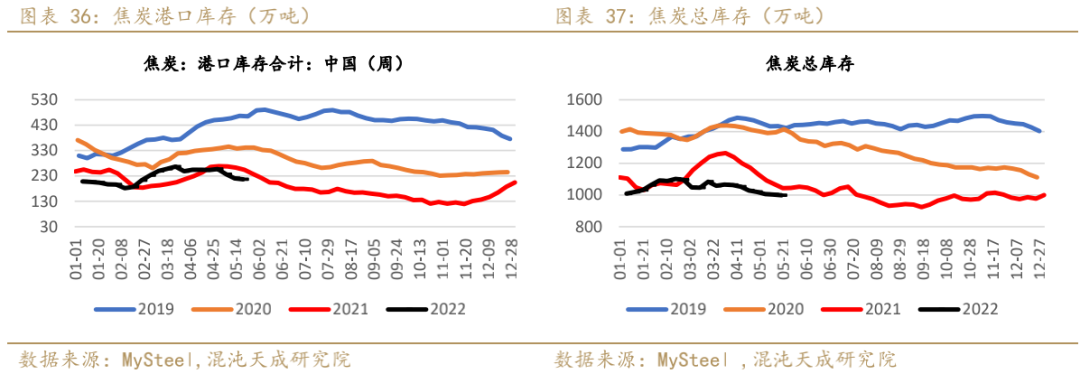

2、 焦炭库存:上游小幅去化,下游小幅回升 本周独立焦企焦炭库存102.49万吨,降1.4%;港口库存216.4万吨,降2%。247家钢厂焦炭库存为679.12万吨,增0.2%。焦炭总库存998.01万吨,降0.5%。

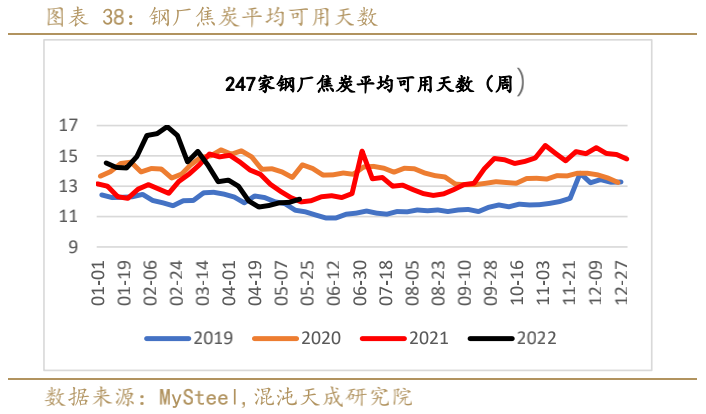

本周247家钢厂焦炭平均可用天数12.15天,增1.7%;钢厂焦炭库存可用天数达去年同期水平。

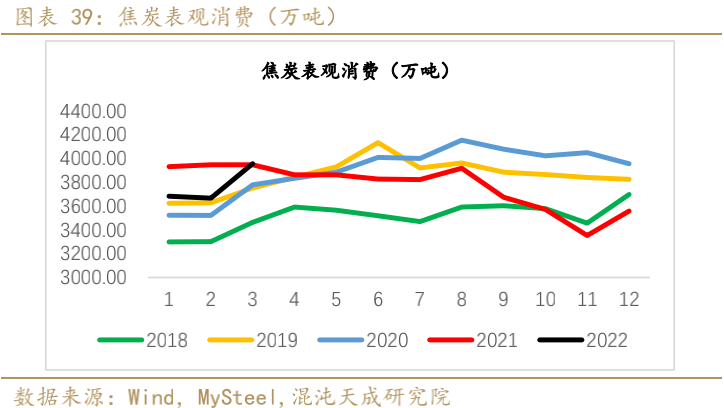

3、 焦炭需求:铁水产量继续回升,钢厂按需补库 1) 3月焦炭表观消费同比略增

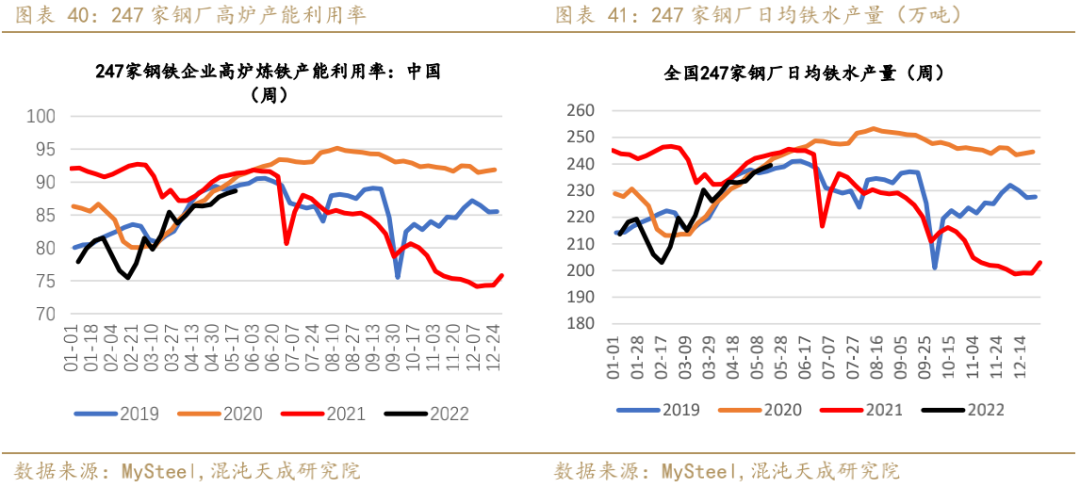

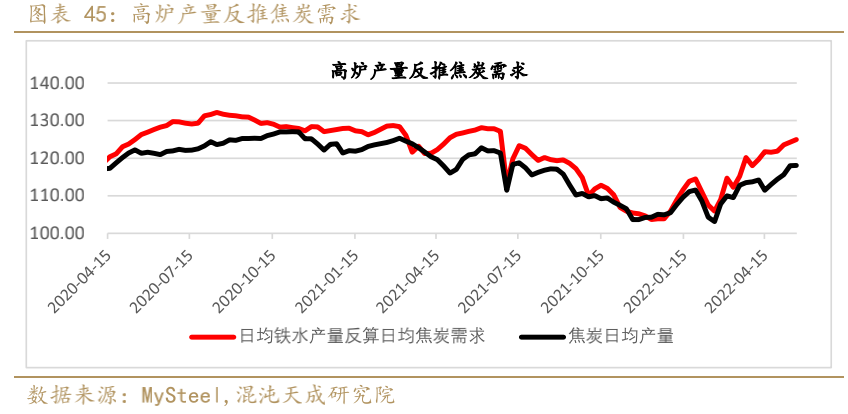

2) 铁水边际回升,6月中旬后或开始回落 Mysteel调研247家钢厂高炉开工率83.01%,环比上周增加0.40%,同比去年下降4.22%;高炉炼铁产能利用率88.66%,环比增加0.38%,同比下降2.68%;日均铁水产量239.53万吨,环比增加1.35万吨,同比下降4.16万吨。

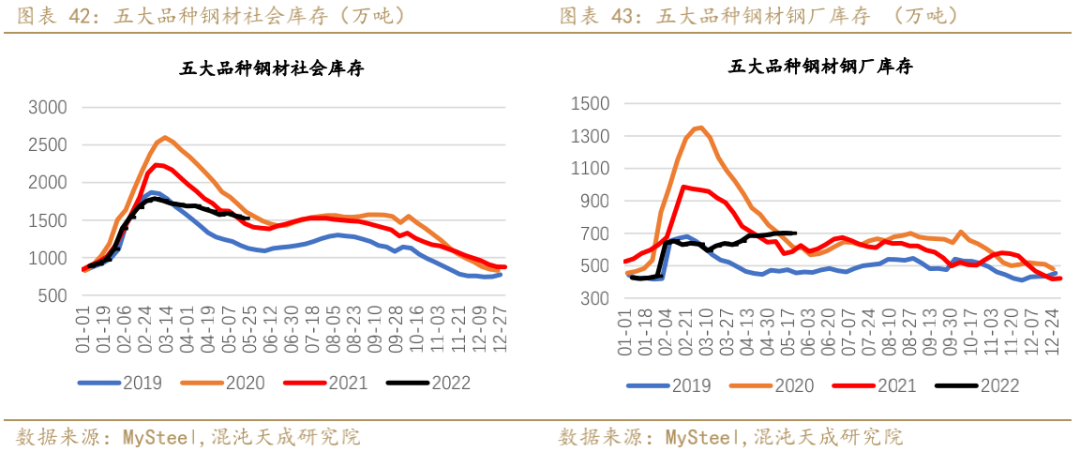

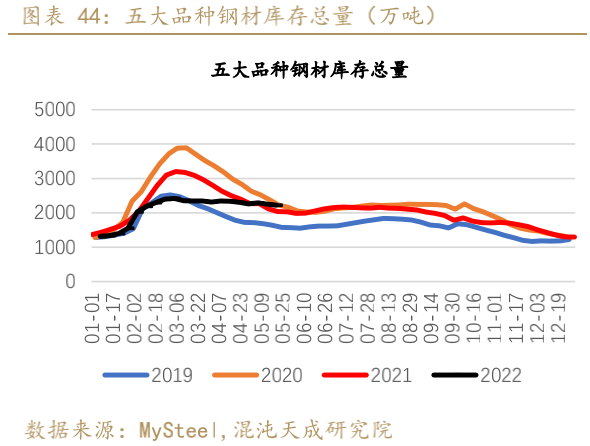

3) 五大品种钢材总库存下降,厂库压力仍较高 本周五大品种钢材社会库存1524.99万吨,环比降29.16万吨;五大品种钢厂库存699.16万吨,环比降1.43万吨。五大品种总库存2224.15万吨,环比降30.59万吨。

4) 本周日均铁水产量反推焦炭需求高于焦炭产量。

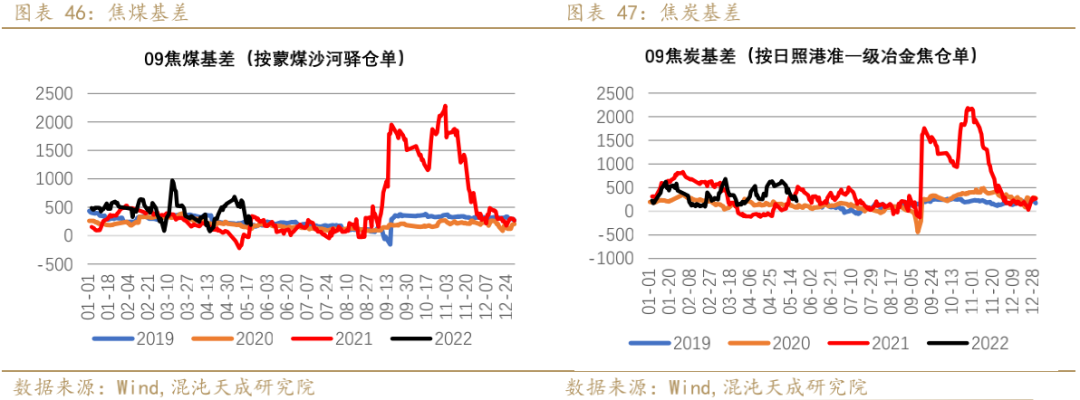

三 价格与价差 1、 本周双焦修复前期高贴水,基差明显回落

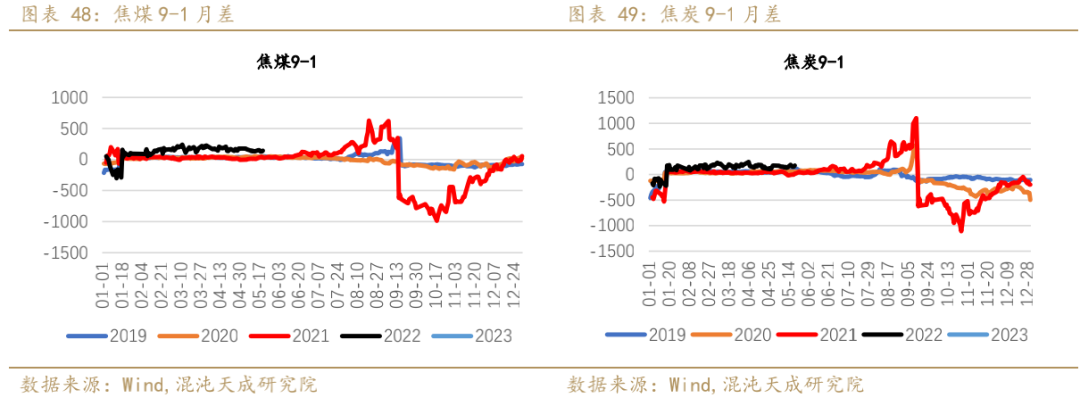

2、 双焦9-1月差高位震荡

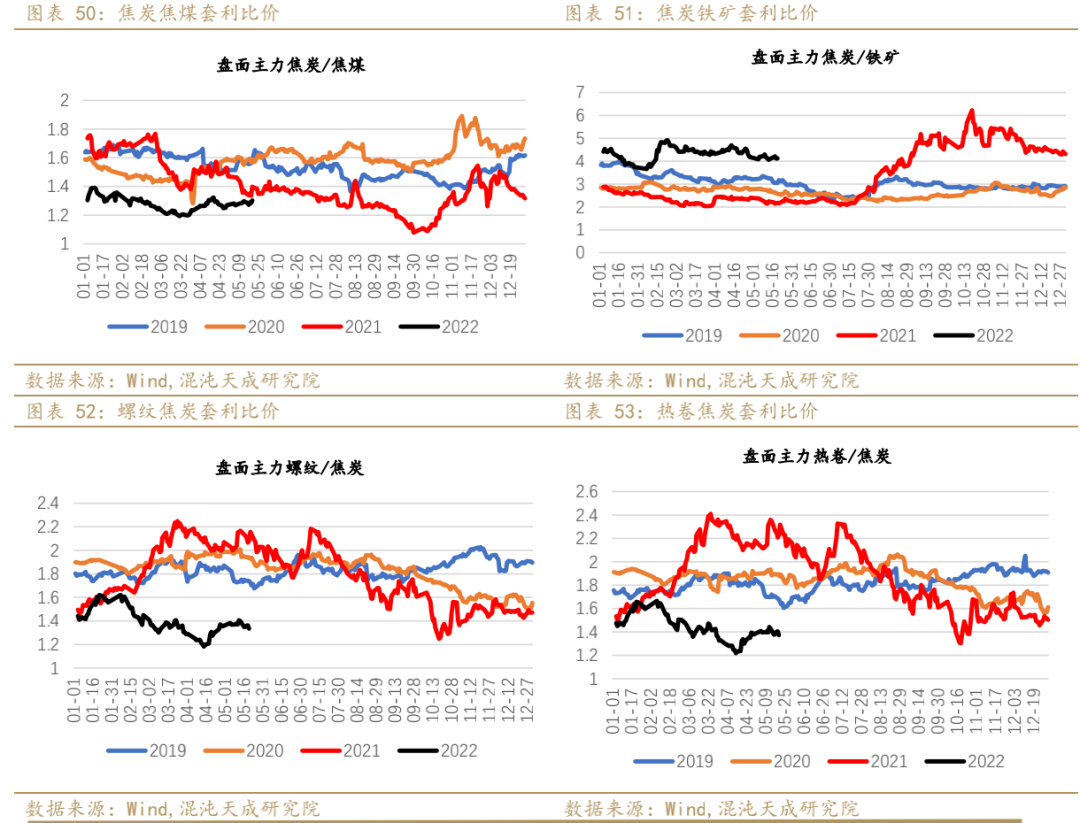

3、 焦矿比高位震荡,螺焦比小幅回落

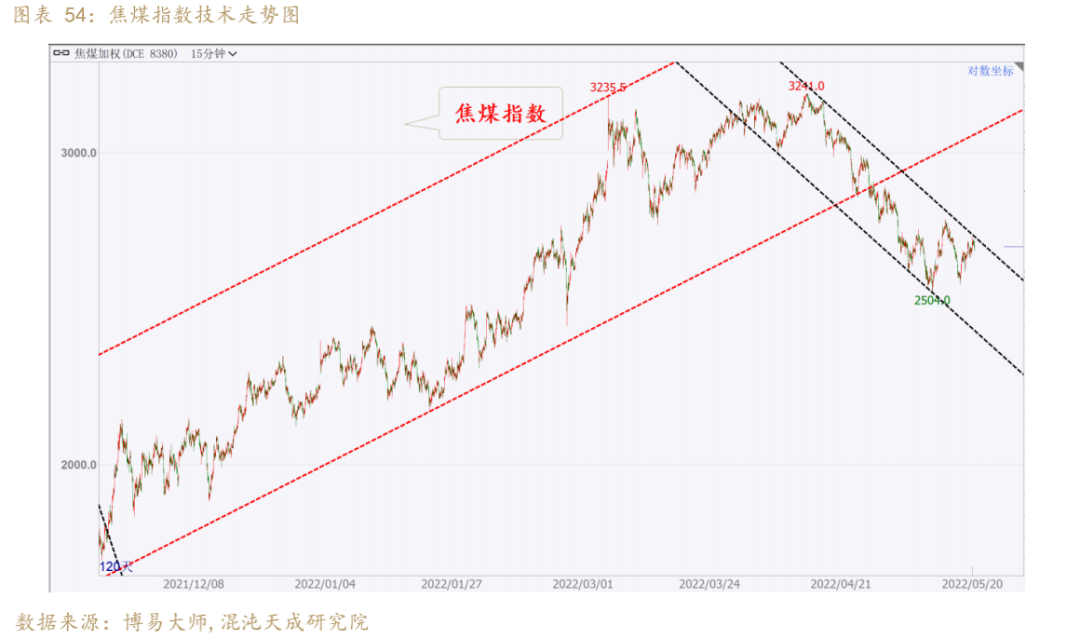

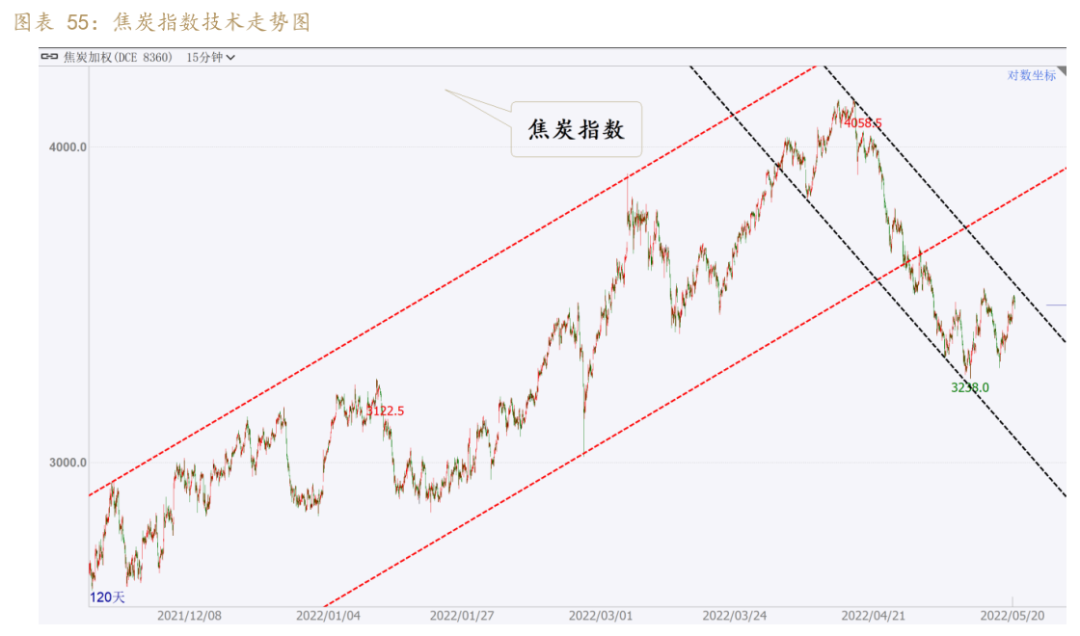

四 技术分析:

黑色组: 联系人:王斯雯 18016029264 wangsw@chaosqh.com 从业资格号:F03088500

求真/细节/科技/无界 混沌天成研究院是一家有理想的大宗商品及全球宏观研究院。 在这个研究平台上,我们鼓励跨商品、跨资产、跨领域的交叉研究,传统数据和高科技结合,致广大而尽精微,用买方的态度去分析问题,真理至上,关注细节,策略导向。 中国拥有全世界最全面的工业体系,产业链上下游完整,各类原材料和副产品把产业链连接成复杂的产业网。扎根于中国,我们有着产业研究最肥沃的土壤;深度研究中国也一定可以建立投资全球的优势。 中国的期货市场正趋于专业化和机构化,我们坚信这样求真的研究也必将给投资者带来有效的服务和真正的价值。 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);