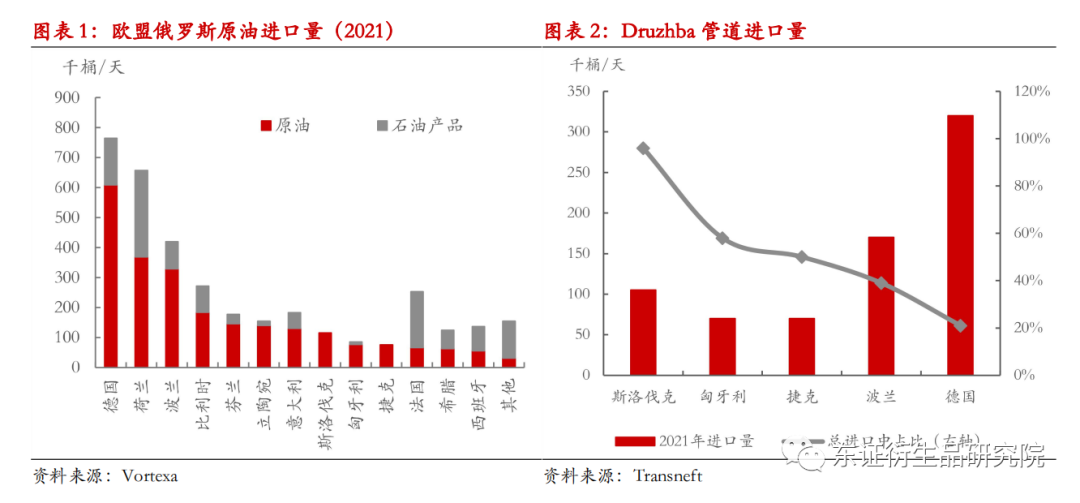

走势评级:原油:震荡 报告日期:2022年5月18日 ★欧盟制裁悬而未决,俄罗斯发货量暂平稳 欧盟制裁目前仍处于悬而未决的状态。匈牙利等国对俄油的依赖程度较高是目前欧盟达成一致的最大阻力。4月俄罗斯原油发货量不降反增,得益于价格优势吸引到亚洲买家以及有长约的欧洲买家提前采购。贸易流调节可能受运距延长和运能限制,一旦欧盟对俄罗斯石油禁运落地,中期来看俄罗斯出口仍然面临被动下降的局面。 美国和欧洲的商业原油库存在4月末较2月低点上升约3200万桶,美国SPR库存下降置换为商业库存,并开始向全球其他地区出口,贸易流变化和美国SPR的持续释放,短期内缓和了原油供给端的紧缺。 ★中国需求预期改善,高通胀担忧持续 中国市场需求预期将逐渐修复,上海疫情逐步得到控制并开始推进复工复产,但“清零政策”对出行需求仍然有一定限制,因此预计国内需求将见底反弹,恢复尚需时日。伴随着欧美汽柴油延续去库存的趋势,裂解价差大幅上升。海外终端需求尚有韧性,但边际出现一定的转弱迹象。 ★投资建议 原油市场维持多空因素交织的状况,俄罗斯供应下降风险未完全消除,欧盟制裁若落地将加剧供给短缺的预期,并给油价带来风险溢价。中国需求预计见底回升,海外成品油库存持续下降表明通过挤出需求实现再平衡还没有实现。短期来看,地缘冲突作为支撑,油价大幅下跌风险相对有限,多空博弈将导致价格波动加剧,预计油价维持震荡偏强趋势。 ★风险提示 地缘冲突升级将导致油价上行风险显著上升。 1 欧盟制裁悬而未决,俄罗斯发货量暂平稳 原油价格经过上周初的大幅下跌后修复失地,Brent回到110美元/桶以上水平,价格维持高波动,对俄罗斯的供应担忧以及全球市场风险偏好下降导致油价处于多空博弈状态。 俄乌冲突至今,欧洲大陆与俄罗斯切断能源联结的预期持续影响市场,冲突前,欧洲进口俄罗斯原油约250万桶/天,其中大概80万桶/天是通过管道进口。欧盟在5月初提议在今年内分阶段禁运俄罗斯原油和石油产品,目前由于匈牙利的公开反对,仍处于悬而未决的状态,媒体报道欧盟官员将继续说服匈牙利并在5月份落地制裁。匈牙利、捷克、斯洛伐克等国进口俄罗斯原油的规模虽然不大,但依赖程度较高,且当地炼厂与俄罗斯管道直接相连,寻找替代资源的难度会增加。为争取匈牙利等国的同意,欧盟制裁提案中有意给这些国家一定的时间豁免,匈牙利缓冲期延长到2024年底,捷克和斯洛伐克至2024年中。从进口量来看,德国、荷兰是2021年进口俄罗斯石油较多的国家,但依赖程度在30-35%左右,降低依赖的难度相对偏低。欧盟提案需所有成员国一致同意后才能生效,因此说服高依赖度国家是目前最大的阻力。 媒体报道美国财政部官员表示,计划在七国集团(G7)金融会议上提议,欧洲国家对俄罗斯石油征收关税,作为直接石油禁运的更快替代方案,目的是保持俄罗斯对市场的供应,限制价格飙升,同时限制出口给俄罗斯带来的收入。从对俄罗斯出口的影响程度来看,禁运对出口的限制程度要大于关税。俄罗斯对欧洲的出口未来仍面临下滑,但幅度不及采取禁运,改为征收关税可能仍然无法避免欧洲能源成本的上涨。

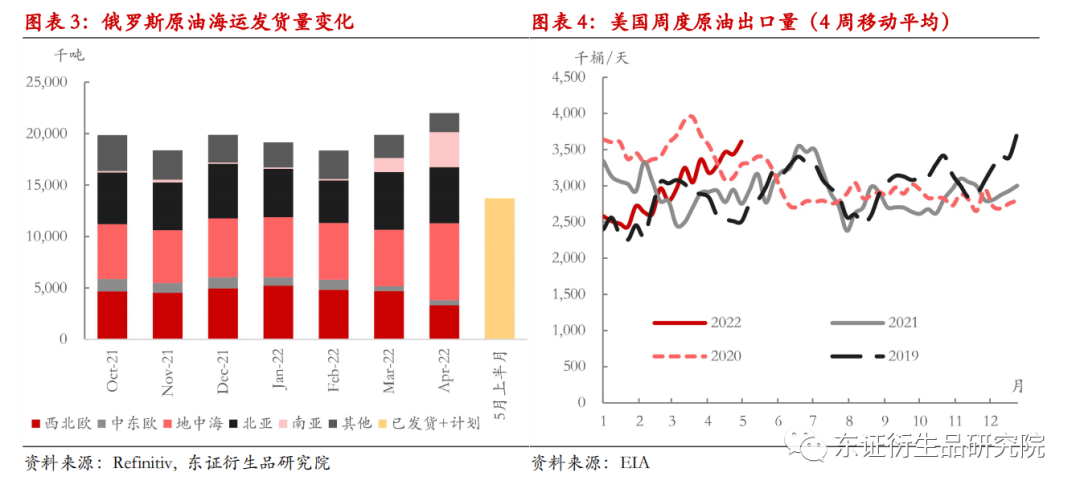

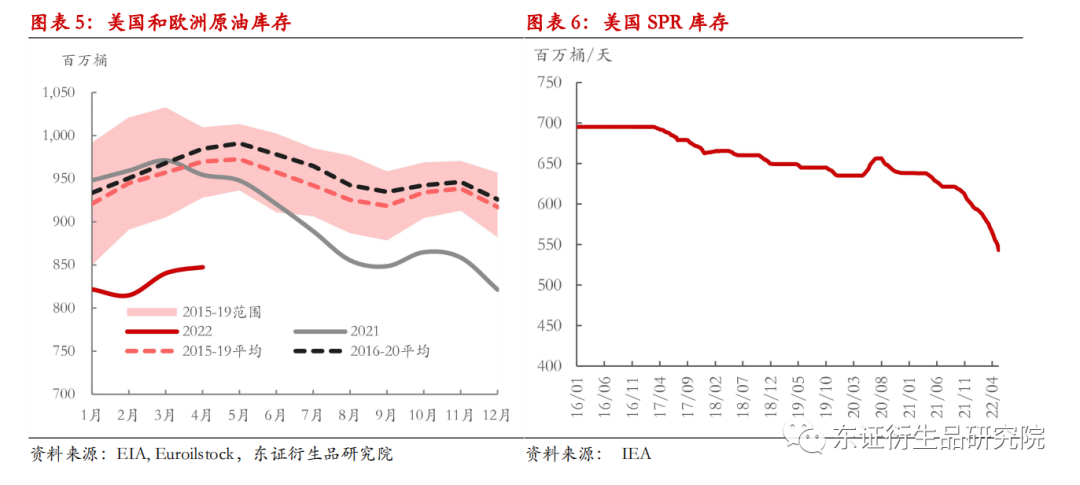

以目前西方国家对俄罗斯的制裁程度,对俄罗斯原油发货量的影响暂有限,根据路透的船期数据,4月俄罗斯原油发货量不降反增。分流向来说,对西北欧发货量的降幅是最明显的,但是对南亚和地中海地区的发货增长明显,对北亚的发货略微下降,主要是日本和韩国方向的下降,对中国的发货量平稳略有增加。南亚的增幅主要依靠印度的贡献,价格吸引力导致印度的采购显著增加。另外,有长约的欧洲买家在面对断供风险的情况下提前采购导致向欧洲某些区域的发货量增加。这可能成为未来短时间的趋势,制裁预计有半年左右的缓冲期,贸易流调节能够起到缓冲作用。从目前趋势来说,俄罗斯向亚洲的发货增加,美国向欧洲的出口增加,是已观测到的贸易流变化。这些调节的一个特点是运输时间较传统贸易流延长,俄罗斯部分港口去印度的单程船期在30天以上,而去欧洲约10天左右,因此,产地和消费地的错配,以及运力瓶颈都可能会限制未来贸易量调节的空间,俄罗斯石油出口面临被动下滑风险。若欧盟对俄罗斯石油禁运最终落地,将加剧全球供给偏紧的局面。 从库存的角度,美国和欧洲的商业原油库存在4月末较2月低点上升约3200万桶,主要的增幅出现在欧洲。IEA成员国按计划开始释放石油战略储备,美国全部为原油,欧洲70%为成品油。5月第一周美国SPR库存比2月末水平下降3,500万桶左右,其他已知的释放包括韩国释放230万桶原油,德国和法国合计释放640万桶中间馏分油。美国SPR库存下降置换为商业库存,并开始向全球其他地区出口,特别是向欧洲市场流出,从周度数据来看,美国原油出口量已经接近历史高点。贸易流变化和美国SPR的持续释放,短期内缓和了原油供给端的紧缺。

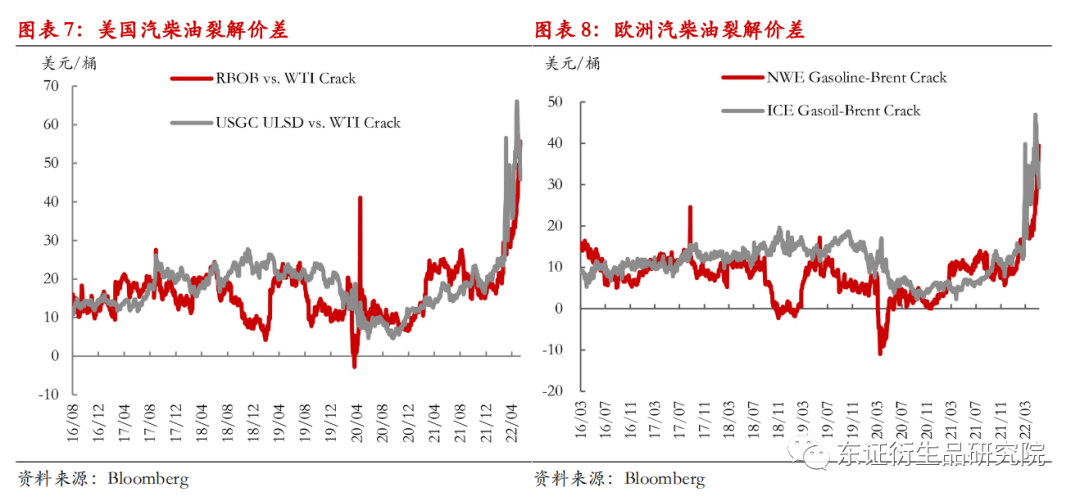

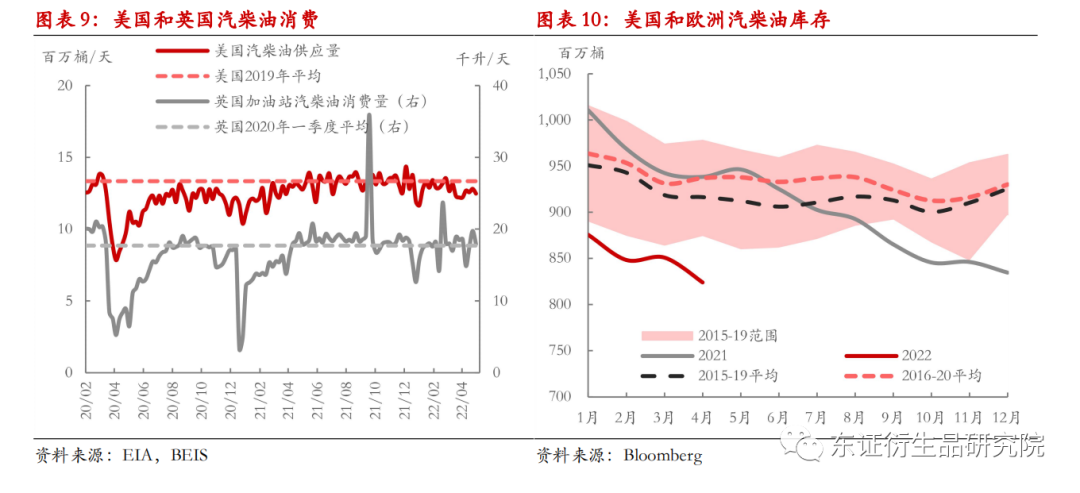

2 中国需求预期改善,高通胀担忧持续 中国市场需求预期将逐渐修复,上海疫情逐步得到控制并开始推进复工复产,预计6月开始全面恢复正常生活秩序。全国范围内仍有散发疫情,在“清零政策”下,短期内各地完全放松管控的可能性较小,对出行需求仍然有一定限制。因此预计国内需求将见底反弹,但恢复尚需时日。 全球持续的通胀压力导致市场对需求下滑的担忧加剧。近阶段,成品油市场的紧缺程度胜于原油,尽管不同市场间的分化较明显。美国和欧洲汽柴油裂解价差在俄乌冲突以来大幅上升至历史新高的水平,与之相对应的是欧美汽柴油延续去库存的趋势,截止4月末显著低于2015年以来水平。造成库存下降的原因主要是炼厂的供给增长慢于终端需求恢复。欧美炼油产能在疫情后出现下降导致现阶段原油加工量虽因高利润而持续回升,但仍偏低于2019年水平,而道路出行需求已接近疫情前。跟踪美国和英国汽柴油高频需求数据发现,美国自3月中旬以来消费量出现边际下滑,4月至5月初偏低2019年同期约80万桶/天,英国基本维持在2020年一季度平均水平上下波动,传统消费旺季临近,以及基本面现状表明海外终端需求尚有一定韧性。成品油价格的强势对终端需求的负面影响预计将持续,最终可能通过挤出需求来调节供需平衡和缓解通胀压力,去库意味着通过挤出需求再平衡还没有实现。

3 投资建议 原油市场维持多空因素交织的状况,俄罗斯的供应暂平稳,但风险未完全消除,欧盟制裁若落地将加剧供给紧张的预期,并给油价带来风险溢价。中国疫情好转将促使需求预期修复,海外成品油库存持续下降表明终端需求尚有一定韧性,但全球高通胀对需求的负面影响将持续,最终实现平衡可能需要挤出需求。短期来看,地缘冲突作为支撑,油价大幅下跌风险相对有限,多空博弈将导致价格波动加剧,预计油价维持震荡偏强趋势。 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);