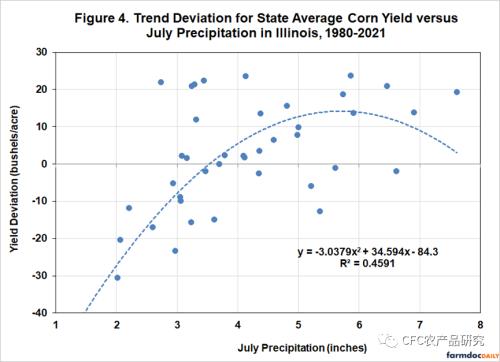

截至5月8日,美玉米种植进度仅22%,去年同期64%,5年均值50%。受天气对田间作业的限制,玉米正面临非常严重的播种被迫延迟,这是否会造成本年度美玉米的单产严重不及基线预期,备受关注,此外本文还将就弃耕赔付的决策进行讨论。 Farmdoc Daily最近的一篇文章研究了晚播对美国平均玉米产量的影响。回归估计表明,晚播增加10%会导致美国平均玉米产量每英亩减少约2蒲式耳。结果表明,晚播的影响相对有限,其导致全美玉米产量在大多数年份偏离趋势不超过3蒲式耳,但这跟农业试验田存在比较显著的结论差异。田间试验显示五月中旬后种植玉米将面临亩产大幅降低的风险。  数据来源:Farmdoc Daily,中信建投(22.35 -0.67%,诊股)期货整理 上图显示了从1980年到2021年伊利诺伊州晚播玉米的百分比,平均而言,晚播率为15.7%,大部分观测值在5%至20%之间。其中1995年、2002年、2009年和2019年四年的晚播水平异常高,而2019年的74%的晚播率最为显著。没有证据表明玉米种植者刻意调整晚熟种植比例。 晚播对全美玉米亩产的影响评估 下图显示了1980年至2021年伊利诺伊州玉米单产的趋势偏差与玉米种植晚播面积之间的关系。趋势偏差是根据这一时期伊利诺伊州玉米单产的线性趋势与实际单产计算出来的。该图显示,晚播和玉米趋势单产偏离之间总体呈负相关。 具体来说,晚播每增加10%,伊利诺伊州的平均玉米产量每英亩减少约1.3蒲式耳。相比之下,严重的延迟播种造成的产量损失更为显著。例如,2019年74%的晚播水平将导致实际单产较趋势单产低7.3蒲式耳每英亩。然而,晚播的总体影响是相当温和的,延迟播种导致的伊利诺伊州玉米产量在大多数年份偏离趋势不超过两蒲式耳。  数据来源:Farmdoc Daily,中信建投期货整理 试验田里的不同结果 下图展示了2007年至2021年伊利诺伊州中部和北部42个田间试验点的结果。这些实验数据揭示了两个结论: 1.在伊利诺伊州种植玉米并期待“正常”产量的时间窗口相对较宽。这个时间段大约从四月初到五月初。  数据来源:Farmdoc Daily,中信建投期货整理 2.产量损失是非线性的,对于5月中旬以后的种植,产量损失急剧增加,降幅高达10%至20%。如果我们假设伊利诺伊州2022年玉米的平均趋势产量为每英亩195蒲式耳,那么这可以用于预测5月中旬以后种植的玉米的产量将比趋势产量低20至40蒲式耳,从而对伊利诺伊州的玉米平均产量产生巨大影响。 此外如下图所示,趋势单产是否被实际单产水平超越非常依赖于7月的降雨水平,换言之生长期的降雨对单产形成的意义较播种时间更为显著。  数据来源:Farmdoc Daily,中信建投期货整理

弃耕赔付与2022年度种植意向的相互作用机制:迫在眉睫的问题

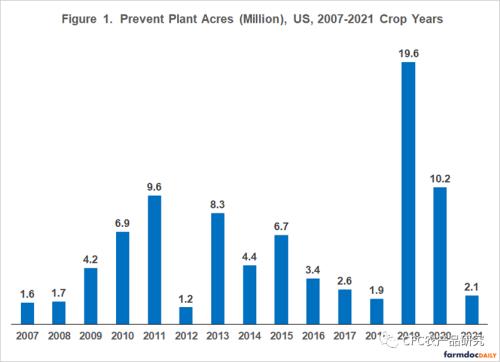

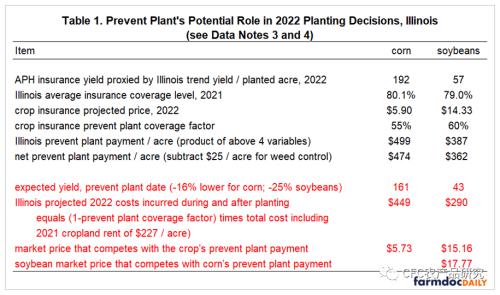

低于预期的南美大豆产量,乌克兰-俄罗斯战争,以及几乎没有增加2022年美国主要农作物种植预期,引致了美国和全球谷物和油籽供需紧张的局面。鉴于目前的形势,农作物保险中的弃耕条款是一个潜在的影响种植意向的重要问题。 弃耕赔付条款 弃耕条款合同的保险费由美国政府补贴。具体来说,若降雨过多导致延迟种植,直到USDA、RMA(美国农业部、风险管理机构)设定最后种植日期仍未完成播种,农民可以决定: (1)继续推进待种植的进度 (2)不再种植作物并接受弃耕赔付 (3)接受部分弃耕赔付并种植有限制的作物。 本文主要讨论前两种选择。经验证据表明它们是最常见的,也是最明显的选择。实际上,弃耕是农民的一个有条件的土地预留决定。对于许多春季种植的作物来说,RMA规定的最后种植日在5月下旬至6月下旬(各地区的玉米和大豆日期略有不同)。 历史视角下的弃耕决策: 自2007年以来,平均的年度弃耕面积为560万英亩,数据可从USDA、FSA(美国农业部、农场服务局)获得。弃耕面积的波动多取决于播种期天气的作用。其波动区间从2012年的120万英亩到2019年的1960万英亩。 在美国农业部2022年3月的种植面积报告中,美国农民计划种植2.487亿英亩的玉米、棉花(两种类型)、水稻、高粱、大豆和小麦。这些作物占FSA弃耕面积的99%,其中玉米、小麦和大豆分别占44%、24%和20%。  数据来源:Farmdoc Daily,中信建投期货整理 2022年弃耕赔付的金额估计 2022年伊利诺伊州玉米和大豆的平均弃耕赔付:减去每英亩杂草控制费用25美元后,每英亩分别为474美元(玉米)和362美元(大豆)。  数据来源:Farmdoc Daily,中信建投期货整理 上表的底部(红色字体)是收支平衡所需的市场价格估计值。目前,RMA分析已确定55%的玉米和60%的大豆费用(包括土地费用)是在种植前发生的。换句话说,45%的玉米和40%的大豆费用,包括土地费用,都是在种植期间和之后发生的,换句话说,后一部分成本可以通过不种植来避免。 若农民选择在错过种植期后继续种植并获得高于弃耕赔付的收入,这可以简单推算出必要的作物市场价格。假设在最后种植日之后播种,玉米的预期产量比趋势产量低16%,大豆的预期产量低25%,玉米的价格需要超过5.73美元,大豆的价格需要超过15.16美元,继续推进种植才将是一个理性的竞争决策。 作物的弃耕覆盖系数对于所有符合条件的作物都是相同的。如果种植前发生的费用占比低于RMA的预防植物覆盖系数,弃耕赔付将更有吸引力。当届时种植的边际收益不确定性更大时,即使不存在弃耕赔付,农民在种植前尽量减少支出也是管理理性的。 因此,毫不奇怪,自2017年以来,发生在北达科他州和南达科他州的弃耕面积占全年美国玉米和大豆种植面积的34%,但这两个州玉米和大豆的种植面积仅占美国总种植面积的11%。这便是其地域差异带来的弃耕赔付吸引力的增强。 另一种有趣的情况是讨论没有债务的自有土地。RMA将100%的土地成本视为种植前发生的成本,但除了房地产税和保险之外,无债务的土地没有现金成本。在作物上市后,农民可能会给这块土地分配一个剩余价值,这样就把土地当作种植后发生的费用。如果假设土地是种植后产生的成本,那么使用RMA的数据,玉米的弃耕赔付覆盖系数为27%,大豆为22%。玉米和大豆的盈亏平衡价格分别为7.46美元和21.70美元。这一讨论说明了农民可能更愿意在自有土地上选择弃耕赔付,而非租用土地。 总结及思考: 鉴于2022年谷物和油籽的供需形势紧张,且最后种植日正步步逼近,现在到了讨论农民是否会接受弃耕赔付的重要时候。 农作物保险的弃耕赔付条款是恰当的公共政策吗? 研究发现,如果天气使种植延迟致使播种晚于最后播种日(RMA与USDA联合设定,多在5月底到6月中),基于经济性考虑,接受弃耕赔付将存在重大可能,尤其是大豆。 弃耕赔付政策需要被重新思考。如果没有弃耕赔付的制度安排,即便种植延迟也不代表所有土地都会停止耕作。赔付体系扼杀了潜在的产量出现的可能性,也间接导致谷物油料市场的供应紧缺加剧,并给下游消费者带来更大的经济负担,尤其影响贫苦者的福利水平,如果这类情景出现,那么弃耕赔付将带来严重的负面政策效应。  数据来源:中信建投期货 从策略层面去观测玉米,海外市场仍旧偏紧,且受到了播种延迟的现实担忧。虽然我们有观测到乌克兰的贸易封锁在远期有解除的可能,但从基本面上美玉米仍具备高位的底气。22-23年度我们预计期末库存有望将至10亿蒲附近,这一方面在整体上支撑CBOT品种的高位震荡,另一方面也对国内玉米价格有中期的边际支持。且目前10亿蒲的期末库存预估非常依赖于181蒲每英亩的趋势单产实现,而当下严重的播种滞后或将单产预期向175以下调整,届时或有新高的机会。 参考资料 The Impact of Late Planting on the StateAverage Yield of Corn in Illinois,Scott Irwin,Department of Agricultural and Consumer Economics,University of Illinois Nielsen, R.L. “The Planting Date Conundrumfor Corn.” Corny News Network Articles, Department of Agronomy, PurdueUniversity, May 5, 2015. |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);