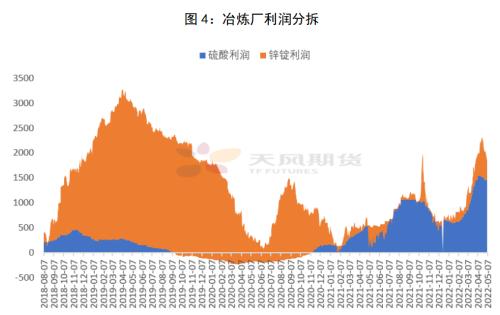

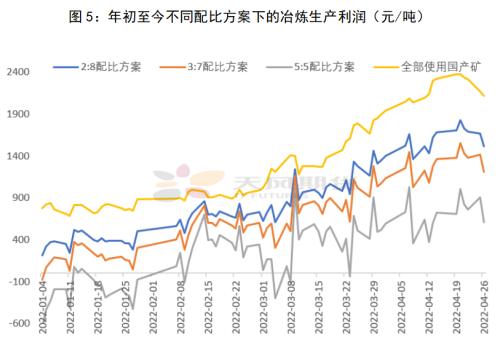

进入3月份以来,锌精矿进口亏损中枢下移,由多数情况下的1000元/吨附近一度扩大到3000元/吨附近,直到5月上旬,伦锌接连下跌修复沪伦比值后,亏损才逐渐抹平。本文讨论了在锌精矿进口亏损逐渐放大的情况下,冶炼厂使用进口矿的可行性、不同配比方案下的冶炼生产利润,进口矿亏损潜在的变化情况及其对冶炼厂生产计划的影响。 主要观点: 1. 冶炼厂使用国产矿比使用进口矿更具成本优势,但我国锌精矿并不能自给自足。近期价格高企的副产品为冶炼厂让渡部分利润、使用成本更高的进口矿创造可能性。 2. 经过测算,尽管3、4月锌精矿进口亏损中枢逐渐下移,但采用20%、30%甚至50%的进口矿搭配国产矿生产带来的利润对中大型冶炼厂来说仍然具有吸引力。 3. 冶炼厂可使用的进口矿数量存在硬性约束:①设备技术方面的限制。从历史上进口矿更具成本优势的年份(2017-2020)来看,我国冶炼厂设备目前可吞吐的进口矿比例一般在30%以下。②今年全球矿端偏紧的情况也决定了冶炼厂可得的进口矿总量相对有限。 4. 外强内弱的基本面格局持续,锌精矿进口窗口关闭的概率仍存,处于锌精矿自给率较低的区域、成本更高的冶炼厂开工率上行承压;而对在进口矿亏损较大时仍可采用两矿混搭的生产方案的冶炼厂来说,其开工率又主要受到运输不畅、原料紧张的限制。 一 冶炼厂使用亏损进口矿的可行性 对冶炼厂而言,使用国产矿更具成本优势,但我国锌精矿并不能自给自足(现行锌精矿自给率在70%左右),部分冶炼厂原料需要用进口锌精矿来补充。 以4月29日数据为例,冶炼厂使用国产矿的成本是21510元/吨,而获得进口锌精矿的成本是22916元/金属吨,锌精矿进口亏损达到1406元/金属吨左右。理想情况下,冶炼厂倾向于使用国产矿以赚取更多的利润。然而,我国自产锌精矿的数量并不能完全满足冶炼厂的需求,自去年9月份开始持续下降的国产矿加工费也进一步佐证了当下矿端的议价能力更强、国内原料相较于冶炼需求偏紧的格局。   数据来源:天风期货研究所 副产品售价高企,为冶炼厂让渡部分吨利润、使用成本更高的进口矿提供空间。鉴于目前国产矿较为紧缺,冶炼厂只能①根据可获得的国产矿以较低的开工率生产,或者②使用成本更高的进口矿作为原料补充。考虑到冶炼副产品硫酸的价格自年初开始攀升,近940元/吨的价格创下了近四年的新高,贡献着超过70%的冶炼厂生产利润,冶炼厂或许可以使用部分进口矿搭配国产矿作为原料来维持更高的开工率,这种做法会让吨冶炼利润下降,但若比例控制得当,其产生的总利润可能仍然优于直接降低生产率带来的总利润。  数据来源:天风风云  数据来源:天风期货研究所 二 讨论不同原料配比下的盈利情况 考虑到我国目前的锌精矿自给率一般在70%左右,本文主要讨论进口矿与国产矿的比例为2:8、3:7、5:5时冶炼厂的生产利润情况。 表1以4月29日相关数据为例进行演示,其计算结果以及测算出的年初至今不同配比方案的利润曲线图如下:   数据来源:天风期货研究所 以当日锌价和汇率折算出的国产矿和进口矿价格作为基准,可以算出不同搭配比例之下的混合矿价格(假定两种矿按比例均匀混合),此为原料成本,再加上冶炼、制酸等环节的其他成本,可得到各配比方案下的总成本;冶炼厂生产收入则主要考虑锌锭及硫酸售价;后者减去前者即可得到各搭配情境下的吨生产利润。 基于上述方法,以4月29日的锌价和汇率为基准,可以得出当进口矿和国产矿的比例分别为2:8、3:7、5:5时,冶炼厂的平均生产利润分别约为1832.71元/吨、1692.07元/吨、1410.78元/吨。即使是在亏损较为严重、将近3012.7元/吨时,若使用的进口矿和国产矿之比分别为2:8、3:7、5:5,冶炼厂的平均生产利润也可分别达到1515元/吨、1214元/吨、612元/吨。 注意:此处测算的是行业平均利润。那些处于锌精矿自给率较低的区域、成本更高的冶炼厂可能在锌精矿亏损拉大的过程中就逐步退出生产,而对处于锌精矿自给率较高的地区、利润层较厚的冶炼厂来说,尽管3、4月的锌精矿进口亏损中枢逐渐下移,采用20%、30%甚至50%的进口矿搭配国产矿生产带来的利润仍然具有吸引力。 三 冶炼厂使用进口矿的硬性约束 1.冶炼厂设备技术限制 然而,考虑到现实中冶炼厂还会面临设备技术的限制(并不是每一台冶炼设备都可以吞吐进口矿),实际能使用的进口矿比例或许并不能达到理论值。从历史上进口矿更具成本优势(进口矿盈利更多时)的年份,即2017-2020年,可以看出,我国冶炼厂目前可吞吐的进口矿的比例基本在30%以下。   数据来源:天风期货研究所 2.全球矿端偏紧的限制 除了国内冶炼设备方面的约束,今年全球相对冶炼产能偏紧的矿端也是另一个限制。根据我们对2022年全球矿山产量变动的统计,国内的矿产增量相对较少,中性预计在2万吨左右,乐观预计下可能不超过5万吨(若在此基础上再考虑矿山品位下滑的因素,则国内矿产几乎很难有明显增量);海外方面,供应端存在部分大型矿山品位下降或寿命将尽、计划在近两年关闭,以及头部矿企下调产量预期的情况,预计海外矿山产量增长在13万吨(中性)附近或19万吨(乐观)附近;海外需求则维持强劲,欧洲冶炼厂的能源成本风险告一段落,部分海外大型矿山在上周下调其加工费,这也反映了海外矿端逐渐出现收紧的势头。相对今年全球新增的大约20万吨的冶炼需求,若海外矿山增产情况乐观(产量释放达到80%以上),则全球原料供需格局可维持勉强宽松;否则全球矿端大概率依然呈现紧平衡。今年1-3月国内冶炼厂的原料库存天数显著低于历史同期,矿石原料紧张程度可见一斑。这也决定了即使部分冶炼厂对进口矿亏损的承受能力较高,但其可得的进口矿总量相对有限。  数据来源:天风风云  数据来源:天风期货研究所 四 潜在变化及对冶炼厂开工率的影响 影响锌精矿进口亏损的最重要的因素即内外TC、内外锌价及其比值。 1. 假设TC不变,锌价变化: 截至5月5日,锌精矿进口亏损已经抹平,这主要是因为劳动节假日期间,外盘锌价受宏观因素压制,跌幅深于内盘;沪伦比值在三个交易日内迅速回升至7附近。从基本面来看,海外仍然维持较强的消费,虽然LME亚洲库存在5月6日有1200吨的锌锭入库(自我国天津出口),但海外库存低位去化的趋势只是暂时被打断而非发生了扭转,反观国内社库居高难下,当下海外基本面仍然强于国内,沪伦比值持续上修的可能性较小,锌精矿进口亏损存在再度拉大的风险,锌精矿自给率较低地区的部分冶炼厂可能难以承受随之提高的成本,被迫减产。 2. 假设锌价不变,TC变化: 1)国产TC 国产矿加工费自年初至今一路向下,截至5月6日,已经下降至3500元/金属吨,来到2018年7月份至今的最低点。而考虑到今年国内矿端大概率几无增量,料国产TC仍然有一定下行空间。假设国产TC继续下降至3200元/金属吨,则国产矿成本上升,进口矿亏损相对缩小150元/吨至1256元/吨(以4.29数据为基准),进口矿和国产矿之间的成本差异变小,而冶炼厂的生产利润则会在现有基础上进一步下降,可能会有更多冶炼厂被迫提前检修。 2)进口TC 与持续下降的国产TC相反,由于过去一段时间内俄乌冲突导致欧洲能源成本一度飙升,部分欧洲冶炼厂检修,进口矿端相对国产矿端略显宽松,年初至今的进口TC呈现上升的趋势,截至5.6,进口TC达到250美元/干吨。但当下能源风险的影响边际减弱,经测算的欧洲冶炼厂利润水平尚可,且上周海外大型矿山的加工费出现下调,反映出海外矿端也在逐渐收紧,进口TC进一步上涨的空间较小,难以支撑进口矿亏损持续上行。 总体而言,由于外强内弱的基本面格局未有明显变化,短期内锌精矿进口窗口开启的情况或将难以持续。当进口矿的经济性弱于国产矿时,对于原料自给率偏低的区域,当地的冶炼厂原料压力依然会较为显著;而对于自有矿山或周边资源丰富的冶炼厂而言,即便混用部分亏损的进口矿也依然有所盈利,但目前国内疫情对于物流运输仍有阻碍,短期内国内冶炼厂原料压力依然较大。 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);