在“伦镍逼空”事件发酵时,钴镍业巨头华友钴业(603799)(603799,SH)也被波及,有传闻称公司积累了大量空头头寸,有爆仓风险。二级市场上,华友钴业股价连续两个交易日跌停。此后,公司对外表示风险可控。随着华友钴业2022年一季报的披露,公司在这场事件中的“战绩”也有所浮现。一季报显示,期末公司持仓镍期货套保合约形成的浮亏导致公司衍生金融负债激增近14倍至15.68亿元。 衍生金融负债激增 据华友钴业公告,公司一季度实现营收132.12亿元,同比增长105.66%;实现净利润12.06亿元,同比增长84.40%。 值得一提的是,报告期末,华友钴业衍生金融负债高达15.68亿元,较去年年末的1.05亿元增长1395.79%。对此,上市公司称是源于“期末公司持仓镍期货套保合约形成的浮亏所致”。从公司2021年年报来看,华友钴业持有的衍生金融负债属于以公允价值计量且其变动计入当期损益的金融负债,主要计量公司尚未平仓或交割的套保期货合约价值。由于华友钴业主要采用上海期货交易所镍期货合约或LME镍期货合约进行套期,这可能在一定程度上透露出华友钴业在“伦镍逼空”事件的“战绩”。  图片来源:华友钴业一季度报截图

3月初,伦敦金属交易所(LME)上演的镍逼空“大战”让人们见识到了期货市场的腥风血雨。北京时间3月7日16点,伦敦金属交易所(LME)基准镍价(下称“伦镍”)刚开盘不久突然连续拉涨,一度飚涨逾88%,触及55000美元/吨,创历史新高。当日晚间,网络传闻称,因市场内的外资多头逼空,青山控股20万吨空单岌岌可危,后者正筹钱补足保证金,而伴随镍价大涨,青山控股浮亏超80亿美元。到了北京时间8日,镍主力合约盘中突破10万美元大关,两个交易日累计大涨248%,刷新纪录。至此,青山控股的空单理论上浮亏已在120亿美元以上。 期间,作为青山控股重要合作伙伴的华友钴业也被波及,有报道称公司在镍的衍生品市场上积累了大量空头头寸、公司印尼镍资源开发项目可能受到影响。3月8日、9日,公司股价连续跌停。

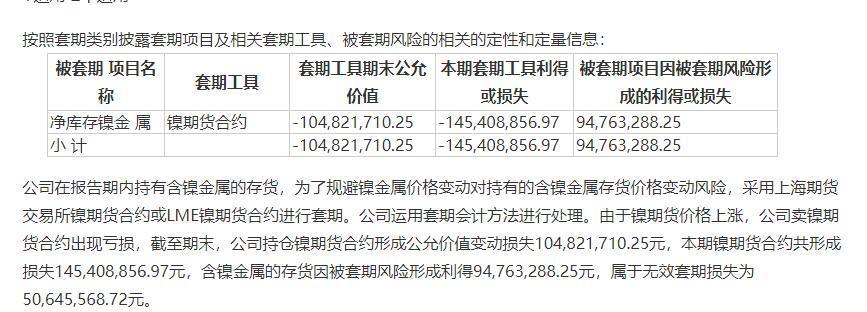

9日晚,青山控股宣布,用旗下高冰镍置换国内金属镍板,已通过多种渠道调配到充足现货进行交割。华友钴业也发布澄清公告表示,公司尚未出现被强制平仓的情况,风险可控。但公司也称镍期货未来走势存在不确定性,存在可能导致公司套期保值业务出现亏损的风险。 今年拟最高投85亿元做期货套保 华友钴业主要业务为生产和销售钴产品、铜产品、镍产品等等。公司曾在2021年年报中透露,公司持有含镍金属的存货,为了规避镍金属价格变动对持有的含镍金属存货价格变动风险,采用上海期货交易所镍期货合约或LME镍期货合约进行套期。 截至2021年年末,华友钴业持仓镍期货合约形成公允价值变动损失1.05亿元,本期镍期货合约共形成损失1.45亿元,含镍金属的存货因被套期风险形成利得9476.33万元,属于无效套期损失为5064.56万元。  图片来源:华友钴业年报截图

在《关于开展2022年度套期保值业务的公告》中,华友钴业表示,公司董事会审议通过议案,同意公司及子公司开展生产经营所需原材料镍、钴、铜、锂及大宗商品贸易的套期保值业务,减少因价格波动对公司生产经营带来的影响和风险。 据称,华友钴业生产经营所需原材料的套期保值规模应与当年现货产量以及资金实力相匹配。根据公司原材料需求情况,公司及控股子公司开展生产经营所需原材料套期保值业务的保证金占用总额不超过80亿元人民币或等值外币,有效期间内循环使用;同时,公司及控股子公司开展大宗商品贸易套期保值业务的保证金占用总额不超过5亿元人民币或等值外币。 |

|

|  |

|