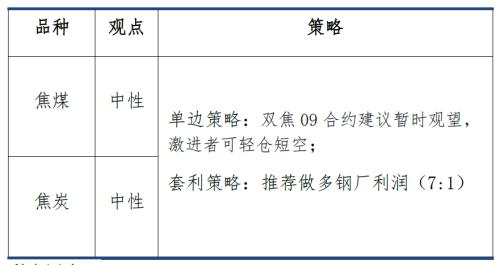

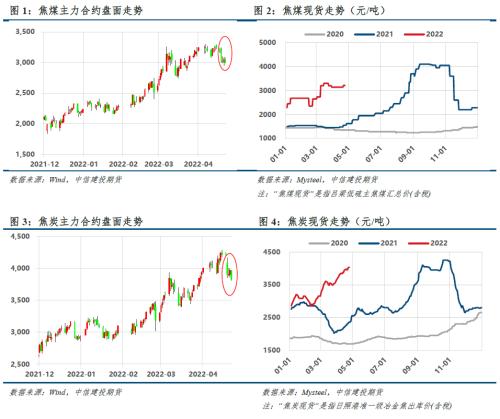

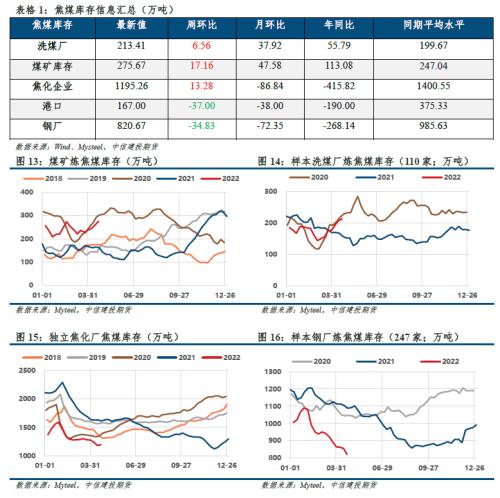

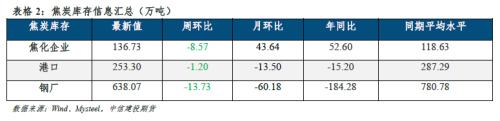

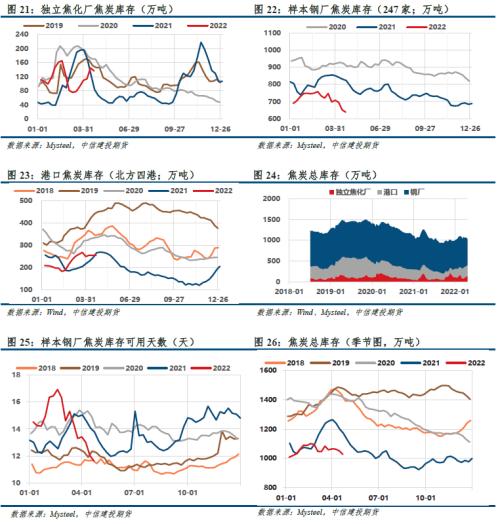

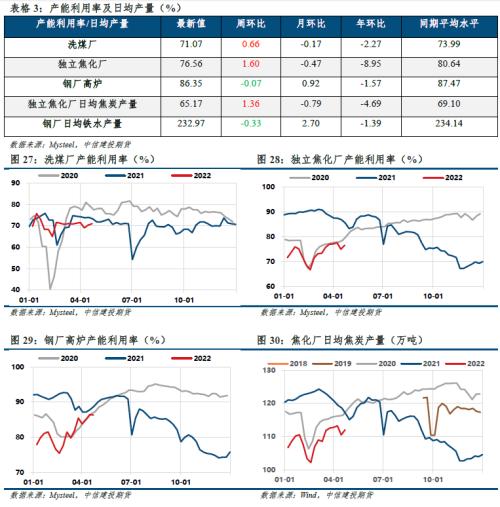

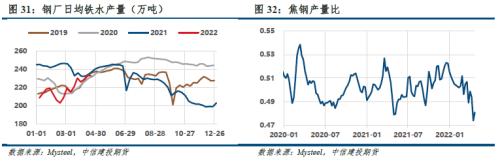

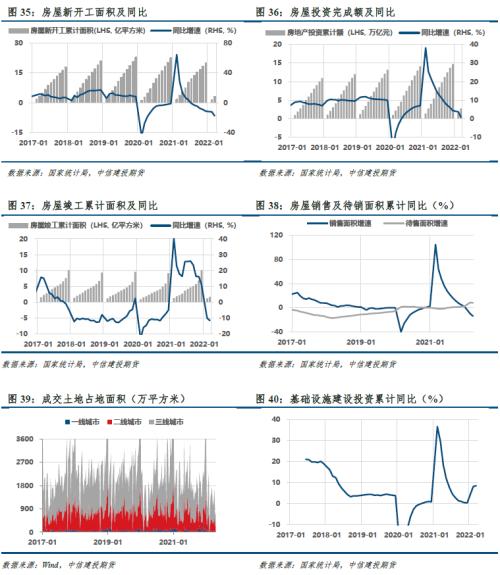

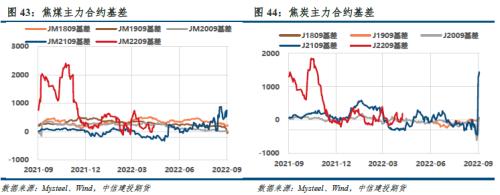

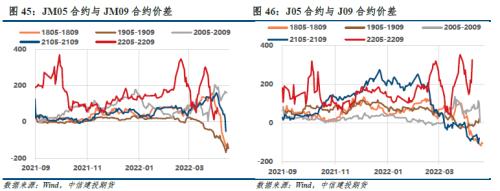

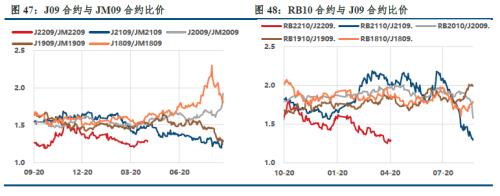

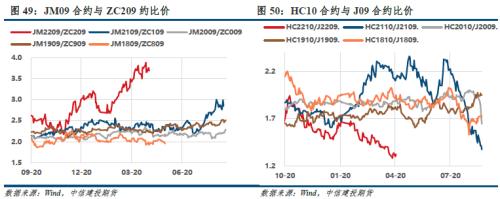

摘要 本期策略  利多因素: 1.唐山解封下游积极复产,钢厂采购意愿旺盛; 2.供应链条不畅,焦炭区域错配加剧; 3.双焦库存及可用天数均处于绝对低位; 利空因素: 1.最新日均铁水产量为233万吨,已接近上限(235); 2.疫情拖累成材需求,削弱高炉复产积极性; 3.焦炭利润处于同期中位,但钢厂利润已被严重挤压; 4.物流畅通后或出现产成品抛售和焦企积极生产; 不确定性风险: 疫情形势严峻、终端需求不及预期、进口蒙煤增量、海运煤增量等 正文 01 行情回顾 本周,焦煤现货企稳回升,焦炭第六轮提涨全面落地;发改委要确保实现2022年全国粗钢产量同比下降,盘面主力切换为09合约,市场开始交易粗钢压减逻辑,双焦期货跌幅显著。 截至4月22日,盘面焦煤主力合约收盘价3000.5点,环比上周-7.38%,吕梁低硫主焦煤汇总价3210元/吨,环比上周+70元/吨;盘面焦炭主力合约收盘价3830点,环比上周-9.18%,日照港(2.75 -5.17%,诊股)准一级冶金焦出库价4030元/吨,环比上周+80元/吨。 本周,焦炭出口外贸订单价格继续回升,海内外价差扩大;蒙5#原煤报价上涨,海运澳煤价格深V反弹。   02 宏观数据 本周,国家统计局公布了一系列一季度宏观经济数据。总的来说,疫情是扰动一季度宏观经济增长的主要因素。总量上看,2022年一季度GDP实际同比增速虽较去年四季度有所回升,但剔除基数效应后一季度GDP增速低于去年四季度;生产端看,工业增加值总体呈现前高后低的增速表现,在高出口型行业及上游行业表现较好,在其他行业表现较差;需求端看,价格与疫情均是造成3月社零同比负增长的不利因素。地产投资同比增速加速下滑,基建投资持续稳定发力。 展望二季度,我们认为疫情形势将有所好转,但仍面临更大的增长挑战。一是因为四月传统生产旺季,疫情已造成人员与物资的流动的不通畅,对经济的影响也将从消费领域传导至投资等领域;二是当前城镇调查失业率已达高位,6-7月将有1000多万毕业生加入工作,就业仍面临较大挑战。结合近期央行表现出极强的政策定力情况,我们认为在疫情得到控制后,若宏观经济复苏仍较慢,货币政策边际宽松的概率将有所增加。  03 双焦基本面数据 3.1 双焦整体继续去库,部分库存在途 焦煤:本周,煤矿库存继续堆积,洗煤厂累库幅度减小,焦化厂库存转增,钢厂降库放缓,港口去库显著;独立焦化厂库存绝对值位于去年11月水平,钢厂库存已降至近三年的历史最低位,港口炼焦煤库存降至近五年最低,焦钢库存可用天数远低于同期水平。整体加速去库,焦煤库存驱动向上。   焦炭:本周,山西省内运输略有好转,发往唐山企业运输受阻,大量库存可能因物流受阻而滞留在途,焦企库存转降,钢厂库存降幅收窄,港口库存略降。钢厂日均铁水产量回落至232.97万吨,厂内焦炭可用天数下降至11.63天,达到近4年来最低水平。整体库存降幅继续扩大,且远低于往年同期,焦炭库存驱动向上。   3.2 钢厂复产仍受疫情扰动 本周,洗煤厂、钢厂高炉产能利用率继续回升,焦化厂产能利用率转降。日均铁水产量回升至233.3万吨,部分钢厂复产稳步推进,补库节奏加快;焦企整体开工有所下滑,因原料煤拉运受阻,山西多家焦企有主动限产现象,普遍在20-30%,个别在40%-50%,焦钢产量比下降至0.474;山西受疫情影响煤矿库存堆积,内蒙因环保检查产量下降,原料煤到厂不及预期。   3.3焦钢利润现状对煤焦价格形成负反馈 钢厂利润微薄,叠加疫情形势严峻,终端需求羸弱,难以支撑煤焦价格继续走高。与此同时,市场担忧蒙煤、俄煤增量,焦煤强势不再,无法给焦炭提供上涨动能;一旦物流运输缓解,当前吨焦利润将驱动焦化厂提产,焦炭资源紧张现状或得以缓解。目前产业链利润已开启再分配。  3.4 稳需求预期强、兑现慢,市场情绪波动   3.5 双焦基差震荡,期差反弹,比价有转向趋势 基差方面,焦煤现货企稳回升,焦炭第六轮提涨全面落地;发改委要确保实现2022年全国粗钢产量同比下降,盘面主力切换为09合约,市场开始交易粗钢压减逻辑,双焦期货跌幅显著。当前双焦盘面偏弱震荡,煤焦期货主力大幅贴水(基差历史分位:JM09 43%,J09 68%)。 现实:焦炭方面,原料运输受阻严重,唐山钢厂库存告急,有焖炉检修迹象;山西区域物流有所好转,焦企焦炭库存明显下降,焦钢产量比转增;港口焦炭紧俏,焦炭议价能力增强。焦煤方面,山西省内运输略有好转,发往唐山企业运输受阻,内蒙多数露天矿仍停产;原料煤到厂改善,焦企生产有所恢复;进口蒙煤通关车数小幅增长,海运煤价企稳反弹。 预期:1)假设剩余月份产量平控,则2-4季度的日均铁水产量约为223万吨;更乐观一点,假设全年产量平控,则日均铁水产量约为232至235万吨。但最新数据233万吨已接近上限。2)疫情拖累螺纹旺季表现,宏观稳增长预期再次延后,也需警惕终端需求羸弱打击高炉复产积极性。4月蒙煤通关中枢稳定在300车的预期落空,俄煤到港消息尚无进展。展望后市,主力合约盘面短期无上涨动能,现货触顶回落概率增大,期现套利机会较少。  期差方面,焦炭近远价差明显反弹至历史高位,焦煤期差地位暂稳,这与我们上周的判断基本一致。 现货方面,焦炭累计落地六轮提涨,约1200元/吨,利润处于同期中低位,但钢厂利润已被严重挤压。当前焦炭供需双弱,港口恐慌情绪增加,现货价格或面临下行压力。 双焦主力已切换为09合约,主要交易预期。预期方面,剔除压减政策的影响,疫情拖累螺纹旺季表现,宏观稳增长预期再次延后,也需警惕终端需求羸弱打击高炉复产积极性。对于焦煤而言,此前对蒙煤通关中枢稳定在300车的预期落空,俄煤到港消息尚无进展,但焦煤盘面已连续4周弱势跟随,可见国内供需并无尖锐矛盾。  比价方面,煤焦比1.28,位于历史中位(27%);钢焦比1.30,位于历史极低位(5%)。 前期双焦上涨的主要动能为铁水增量预期,如今盘面转而开始交易粗钢压减逻辑和成材需求。因粗钢压减确定性较强,原料成为短期空配,做多钢厂利润头寸开始盈利,后期动能建议关注防疫成效与宏观政策落地情况。对双焦而言,“铁水顶”的利空仍需市场消化,疫情扰动下双焦供应亦有减量,然物流畅通后,前期累库低成本产成品可能出现抛售,可观利润驱动焦化厂积极生产,或再次对焦炭价格形成负反馈,我们认为本轮双焦下跌为实质转向,而非短期回调,能否重返前高有赖于成材需求。 粗钢压减确定性较强,原料成为短期空配,推荐做多钢厂利润(7:1),后期动能建议关注防疫成效与宏观政策落地情况。单边策略方面,铁水顶的利空仍需市场消化,物流畅通后的抛售和积极生产,或再次对焦炭价格形成负反馈。操作上,双焦09合约建议暂时观望,激进者可轻仓短空。   |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);