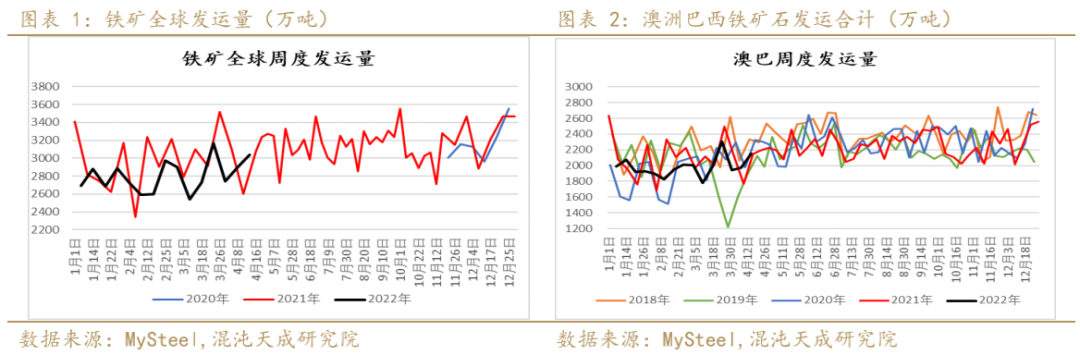

2022年4月23日 工业品-矿钢 粗钢产量压减再提,铁矿(836, -54.00, -6.07%)开启下行 观点概述: 近期国外铁矿发运及国内矿产量均有回升,但当前高炉开工及铁水也升至正常水平,叠加五一节前的钢厂补库需求,整体铁矿供需双增。不过,值得注意的是,本周发改委提出今年将继续压减粗钢产量,在3月宏观数据不佳且疫情导致终端需求下滑的情况下,重申压产政策,意味着后期钢厂增产空间有限,对铁矿需求趋于下滑,受此影响,预计下周矿价将延续震荡下行。 1) 供应端,近期全球发运持续回升,澳巴发运也回到正常区间,北方疫情缓解后国内矿产量也有明显增加,整体铁矿供应表现趋增。 2) 需求端,虽然部分地区因疫情管控物流受限仍有焖炉减产,但整体高炉开工率及铁水产量变动不大,叠加五一节前补库,预计铁矿需求仍将维持在较高水平。 3) 库存端,本周港口库存续降,钢厂库存续增,国内矿库存微增。 4) 利润端,美元货落地利润依然为负,显示当前国外需求仍强于国内。 随着疫情管控下保供保物流政策的落实,近期各地复工复产增多,叠加五一节前下游补库需求释放,当前钢材市场呈现供需双增格局。但3月宏观经济数据表现较差,且随着金三银四的旺季进入尾声,叠加各地仍时有疫情发生导致需求的不确定性较大,后期钢材需求持续性存疑,预计下周钢价可能延续震荡偏弱的走势。 1) 供应端,本周钢材产量延续小幅增长,虽长流程产量微降,但短流程产量仍有增加。尽管受疫情及利润影响,近期钢厂仍有复产,短期钢材产量可能延续小幅增长。 2) 需求端,随着部分地区疫情缓解,各地复工复产增多,叠加五一节前的补库需求,本周钢材表需延续回升,但在各地疫情仍时有发生的情况下,预计短期钢材消费仍难有放量,且近期板材出口也有所转弱,预计钢材需求维持小幅回升态势。 3) 库存端,社会库存续降,钢厂库存微降,总库存降幅略扩大。 4) 利润端,目前长、短流程生产均有亏损,现货成材也有部分亏损,但盘面利润震荡略升。 策略建议: 1. 单边可考虑铁矿逢高布空。 2. 前期铁矿5-9正套可逐步止盈。 风险提示: 1. 铁矿:海外矿山供应大幅减少,国内外需求放量。 2. 钢材:疫情缓解早于预期,需求释放超预期。 第一部分 铁矿市场 1. 铁矿进口及发运:上周全球发运环比继续回升132.6万吨,仍处同期正常区间。同时,澳巴发运环比也增加了177.4万吨,回到近年同期的正常发运水平。

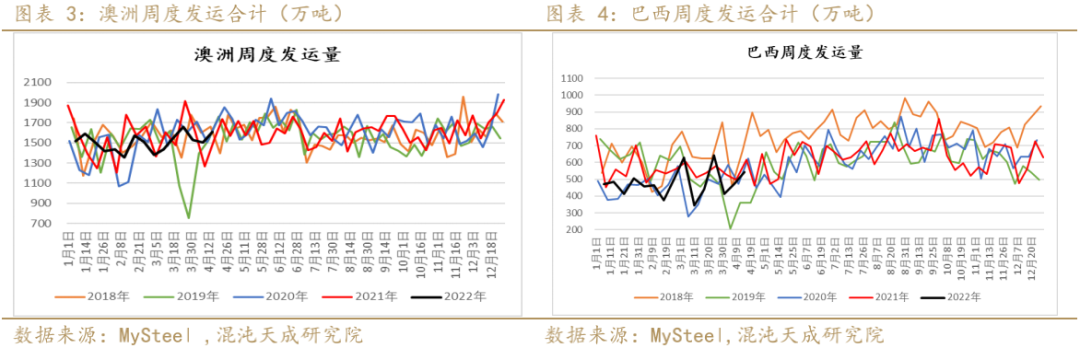

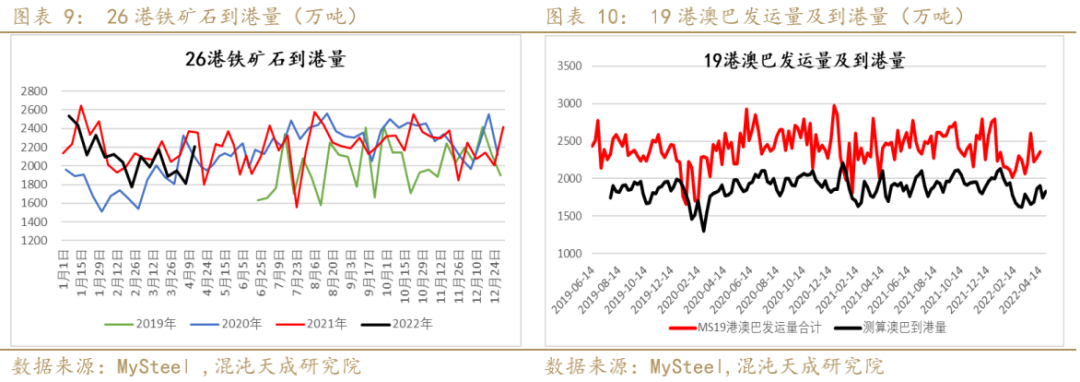

上周澳洲发运有所回升,环比增102.5万吨;巴西发运也继续增加,环比上升74.9万吨。

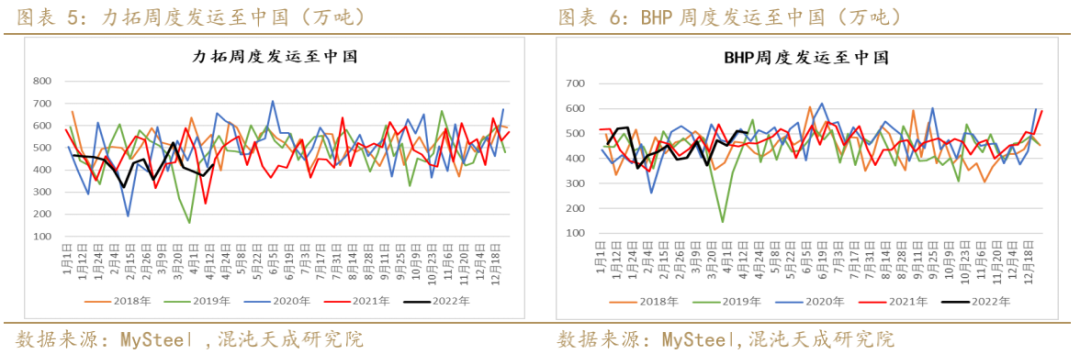

上周力拓发运至中国的量小幅回升但仍处低位;BHP至中国的发运量略有下降仍处高位。

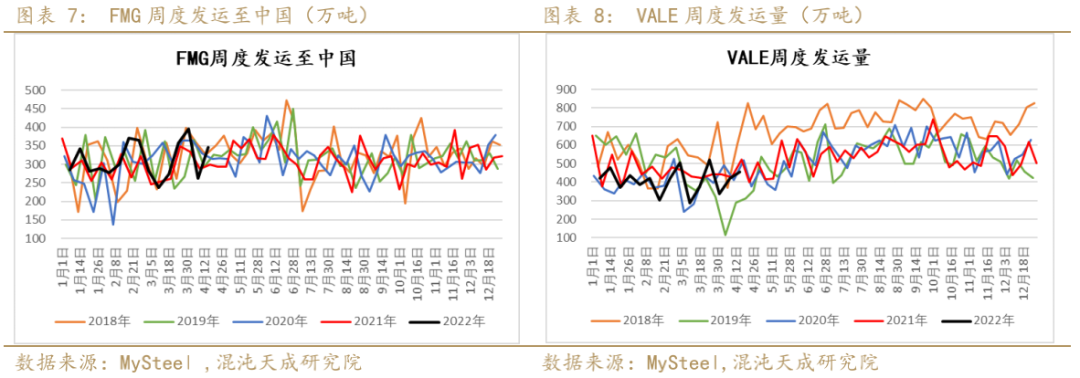

上周FMG发运至中国的量大幅回升至同期最高,VALE发运量继续小幅增加,处正常区间。

2. 进口矿到港:上周45港到港量环比大增357.7万吨至2243.5万吨,其中26港到港量环比大增400万吨。但根据前期澳巴发运推算,近两周国内铁矿到货资源依然不高,处正常区间。

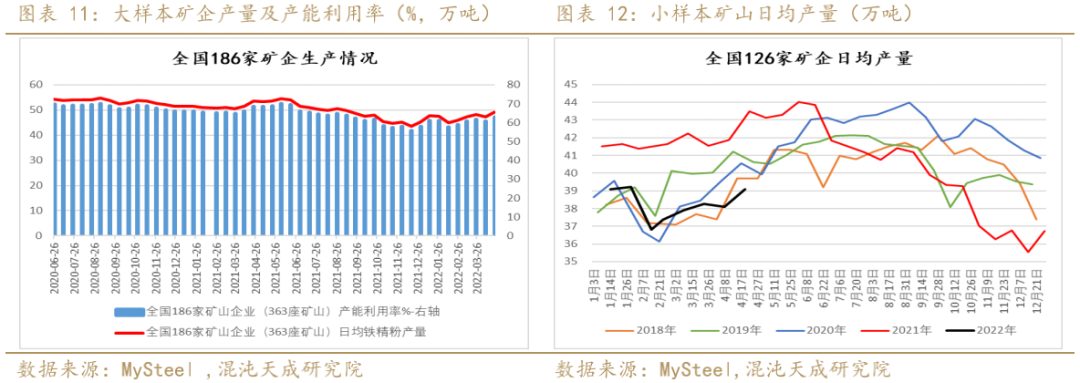

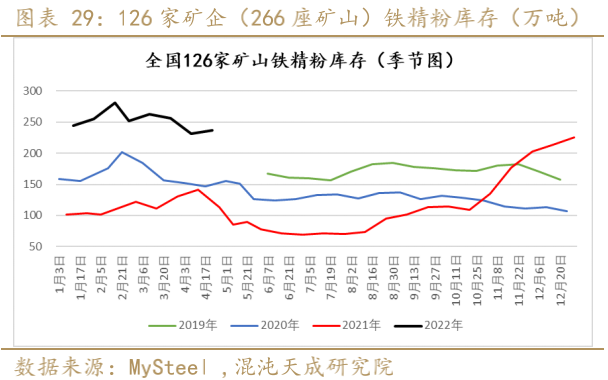

3. 国产矿供应:随着北方疫情有所缓解,近期国内矿产能利用率开始小幅回升,矿企的铁精粉日均产量也有明显增加,但目前国内矿产量水平仍处近年同期低位。

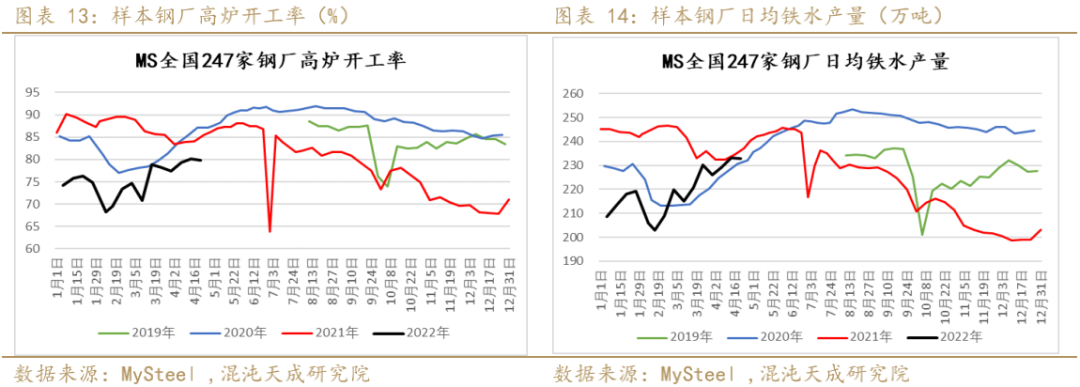

1. 高炉生产情况:本周高炉开工率小幅回落0.31%至79.8%,但日均铁水产量环比仅微降0.33万吨至232.97万吨,无论高炉开工率还是铁水产量都较前期变动不大。

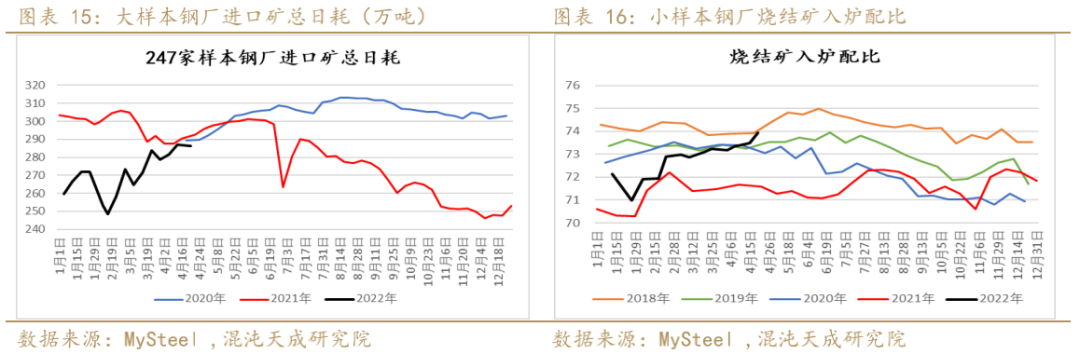

2. 钢厂配比使用:由于部分地区疫情影响,本周大样本钢厂进口矿总日耗环比微降0.61万吨,但小样本钢厂的烧结矿入炉配比回升0.46万吨,目前二者均处于同期相对偏高水平。

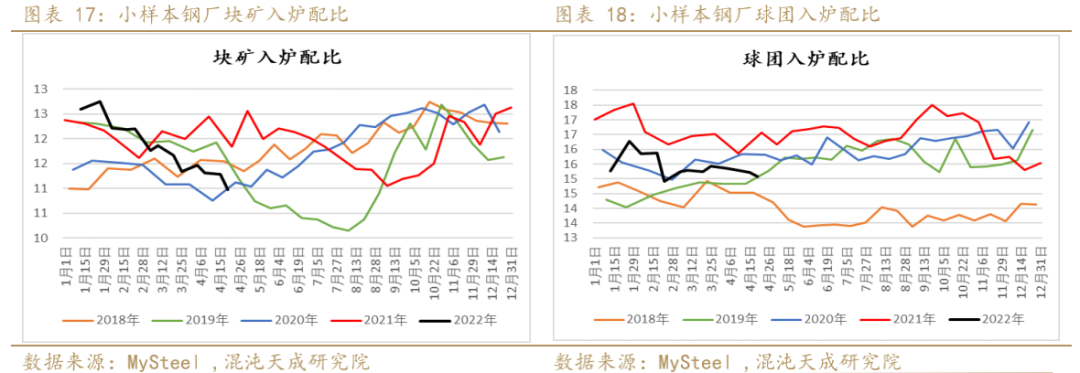

因季节性需求下降,本周块矿入炉配比继续回落,球团入炉配比也延续小幅减少态势。

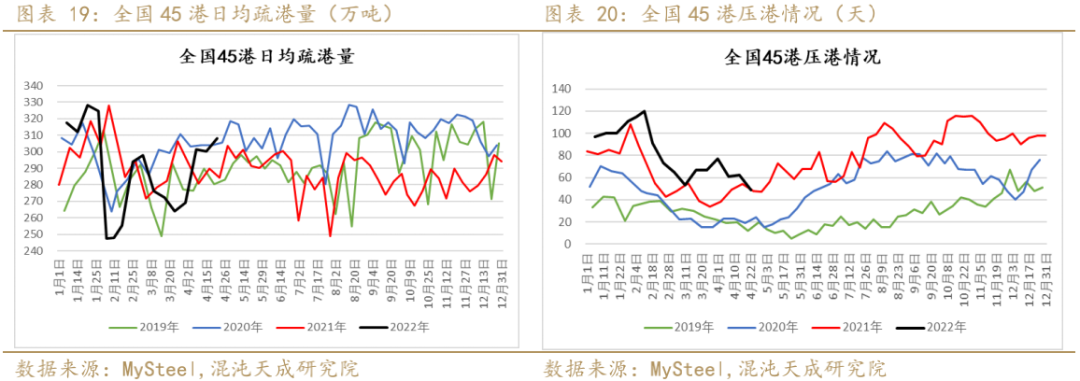

3. 疏港情况:本周日均疏港环比增加7.89万吨至308.25万吨,压港天数降13天至49天。

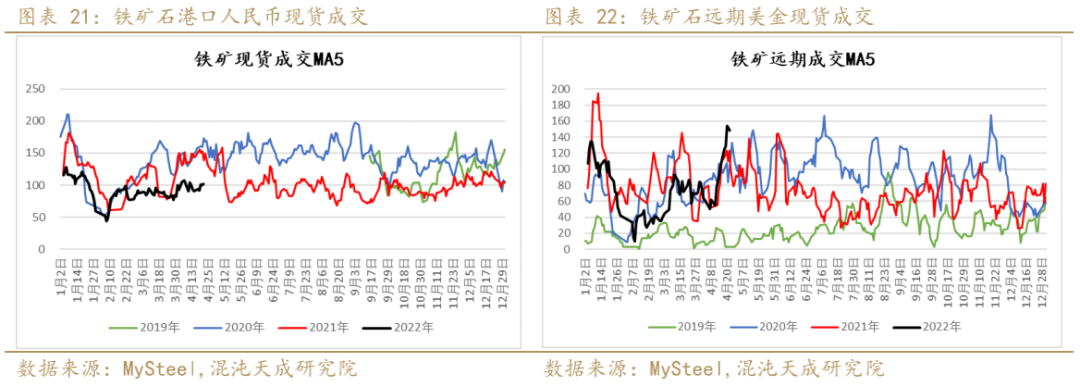

4. 成交情况:本周铁矿港口现货成交稳中略升,但远期美元货成交延续大幅回升态势至同期最高。

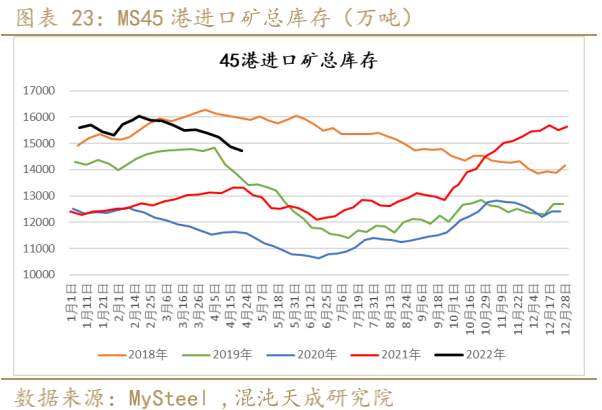

三 铁矿库存 1. 总库存:尽管到港量有明显回升,但因疏港也处于同期高位,本周45港总库存延续下降趋势,环比减少147.1万吨至14725.4万吨,目前库存总量仍处于同期相对偏高水平。

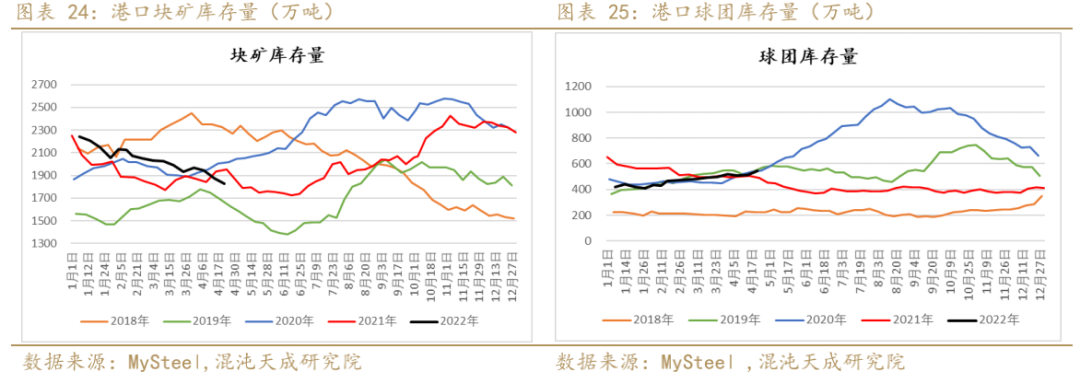

2. 分品种库存:块矿库存减少45.96万吨,降幅2.45%;球团库存增29.6万吨,增幅5.76%。

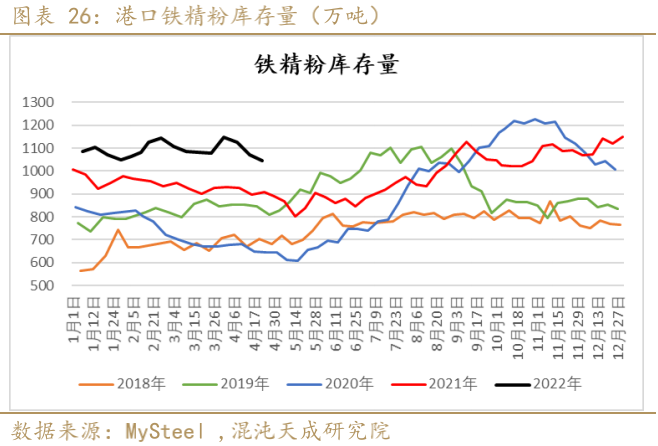

铁精粉库存下降22.4万吨,降幅2.1%。本周除球团库存继续表现增加外,块矿、铁精粉库存都有一定量的减少,其中块矿库存降幅较大。

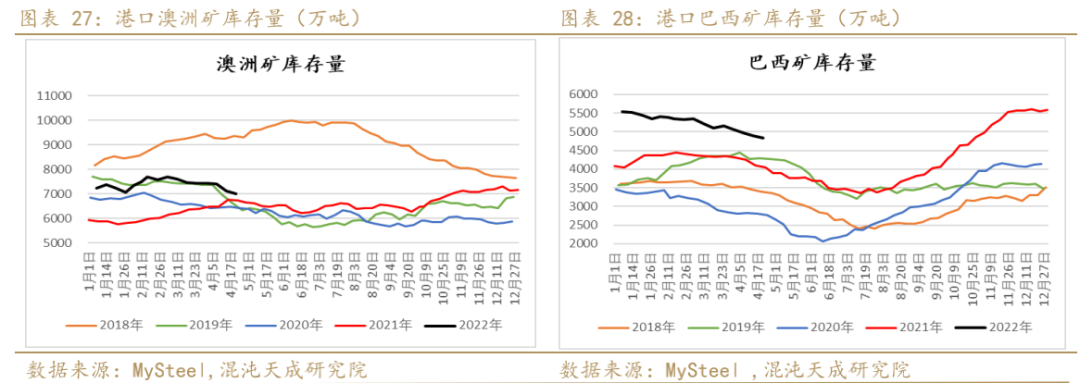

3. 澳巴库存:本周澳矿库存环比继续下降140.7万吨,但澳矿库存仍处于近年同期相对偏高水平;巴西矿库存环比减少55.4万吨,也依然处于历史同期的高位。

4. 国内矿库存:因矿山复产但运输依然受限,近期国内铁精粉库存有小幅增加。

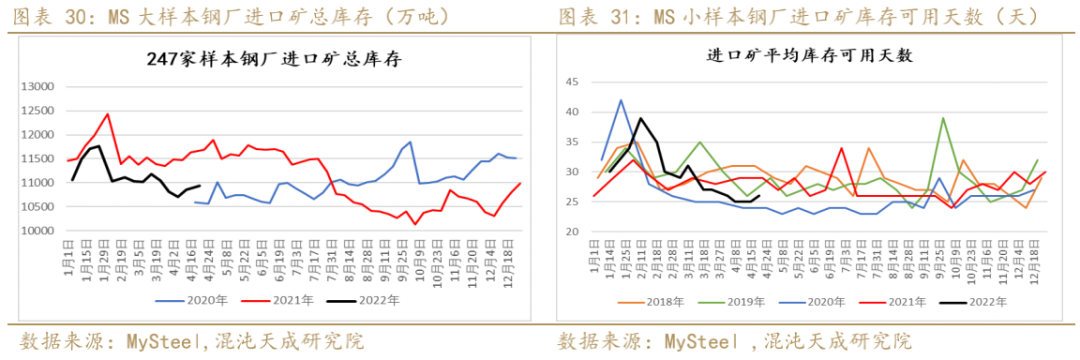

5. 钢厂库存:本周大样本钢厂进口矿总库存环比继续增加82.33万吨,仍低于去年同期。小样本钢厂进口矿平均库存可用天数也小幅回升1天至26天,处于同期相对正常水平。

四 落地利润 本周普氏价格震荡略有上涨,但港口现货价格有所回落,目前青岛港PBF落地利润依然为负,截至周末远期美元货落地利润为-38.18元,较上周末-31.32元的亏损扩大6.86元。

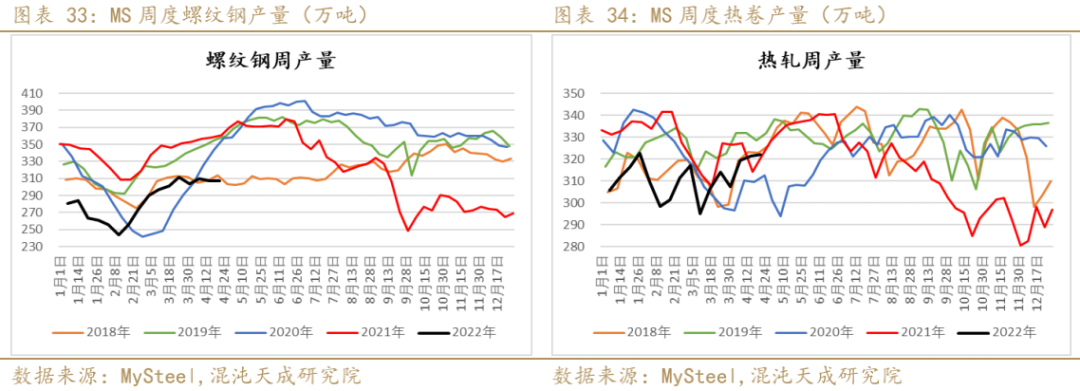

第二部分 钢材市场 一 钢材供应 1. 本周螺纹周产量环比微降0.29万吨仍处低位,热卷(5000, -117.00,-2.29%)周产量环比小幅增加0.81万吨。

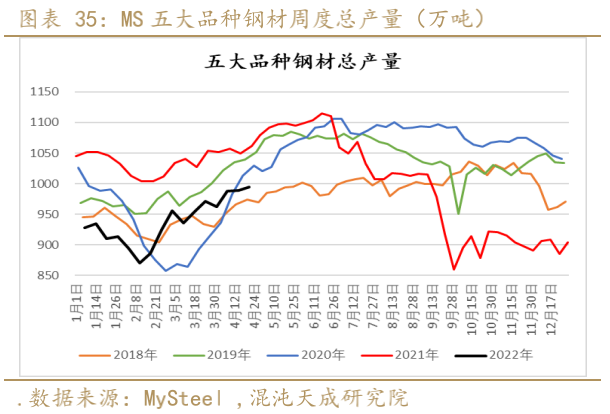

本周五大品种周产量环比增加5.78万吨,同比降66.98万吨,目前产量仍处同期正常区间。

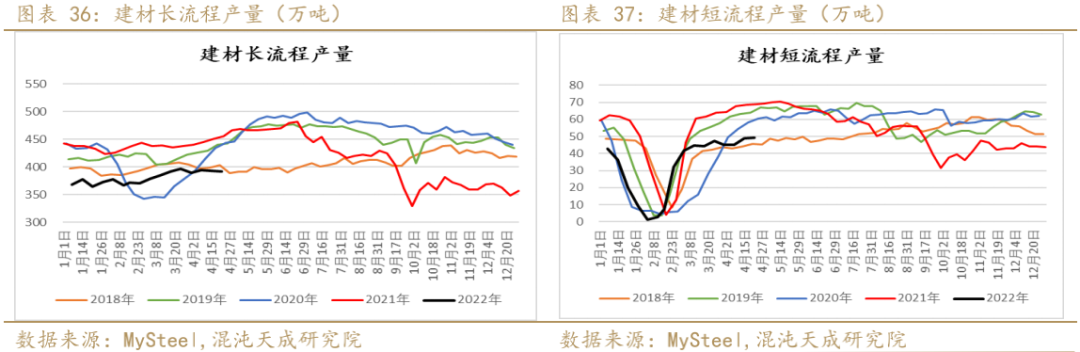

2. 本周建材长流程产量继续小降,环比微降0.4%;短流程产量略有增长,环比增幅1.4%。

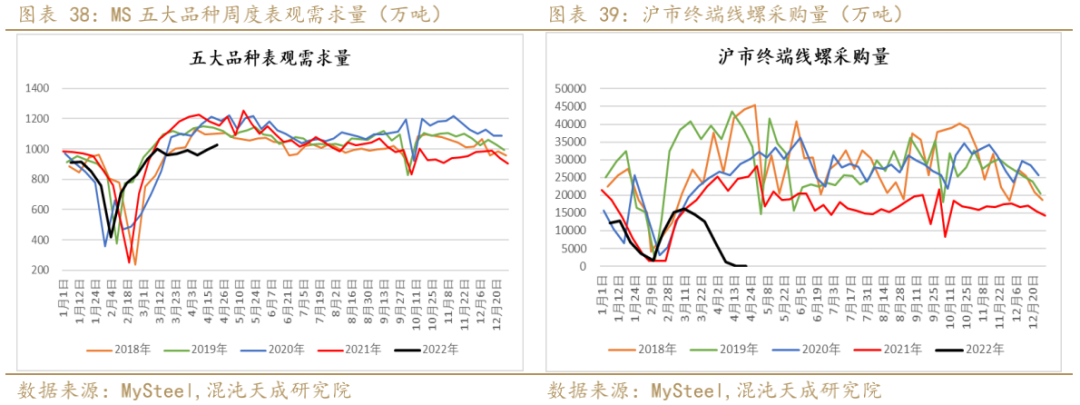

二 钢材需求 1. 周度需求:本周五大品种表需继续回升,但因疫情影响沪市终端线螺采购量仍维持在0。

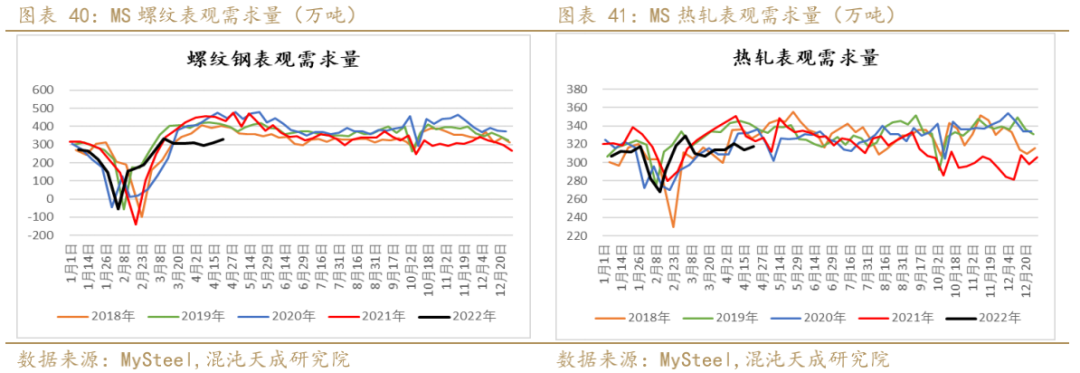

本周螺纹钢(4889, -126.00, -2.51%)表需环比增加17.35万吨,同比降30.8%;热轧表需环比小幅上升3.95万吨。

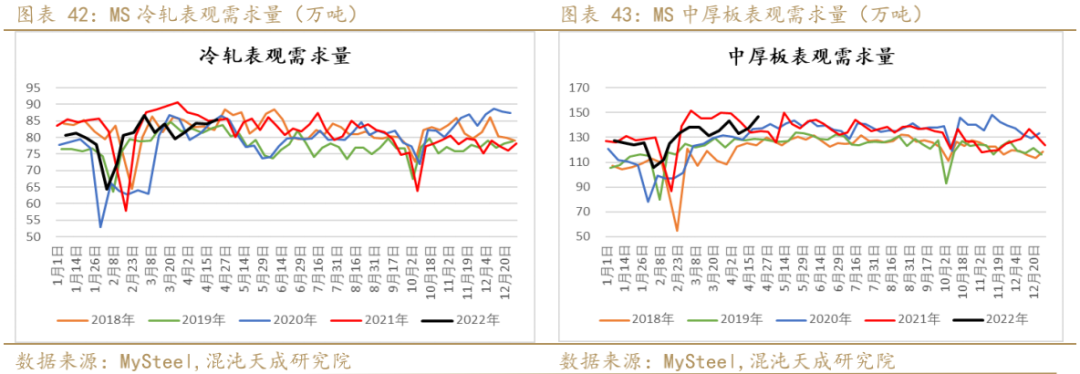

冷轧表需环比小幅增加1.35万吨至同期高位,中厚板表需环比增8.89万吨至同期最高水平。

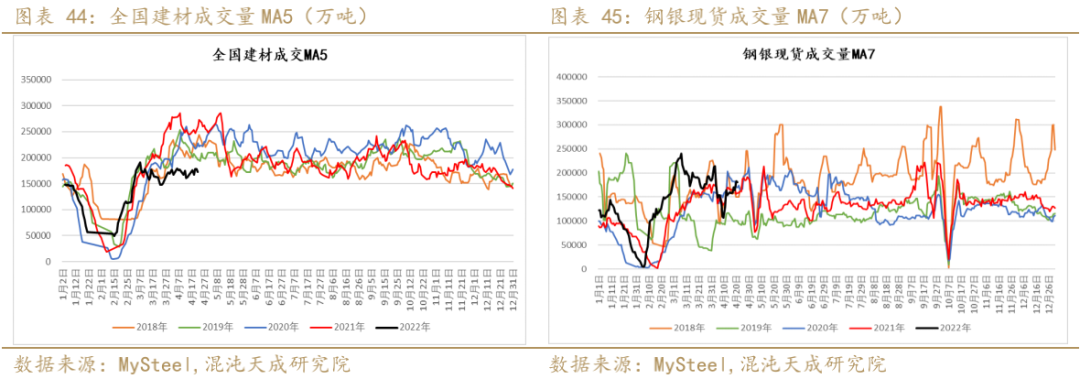

2. 现货成交:本周全国建材成交略有回升,仍处同期最低水平,钢银现货成交延续小幅增长。

3. 土地及商品房成交:百城土地成交略有回升,但仍处历年同期最低,显示土地市场需求依然较差。此外,因疫情影响,近期大中城市商品房成交也未见起色,地产需求表现仍较弱。

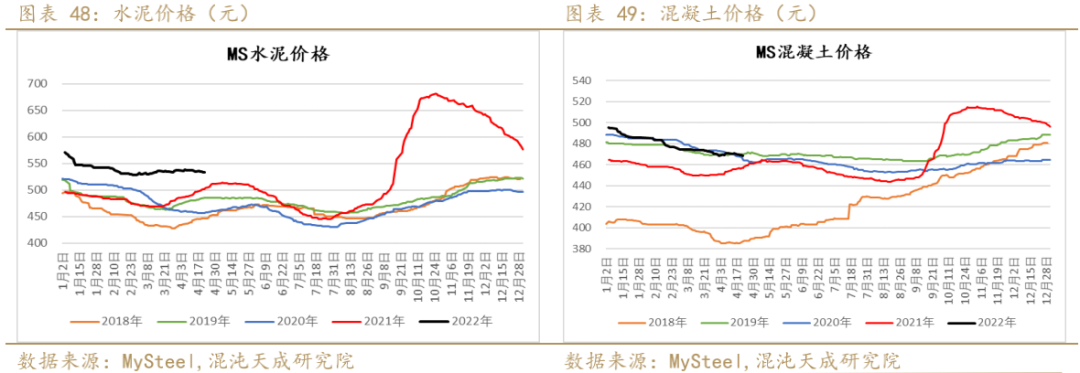

4. 水泥、混凝土价格:由于全国多地疫情管控对下游工地开工需求仍有一定的影响,本周水泥价格继续小幅回落,混凝土市场价格也略有下降。

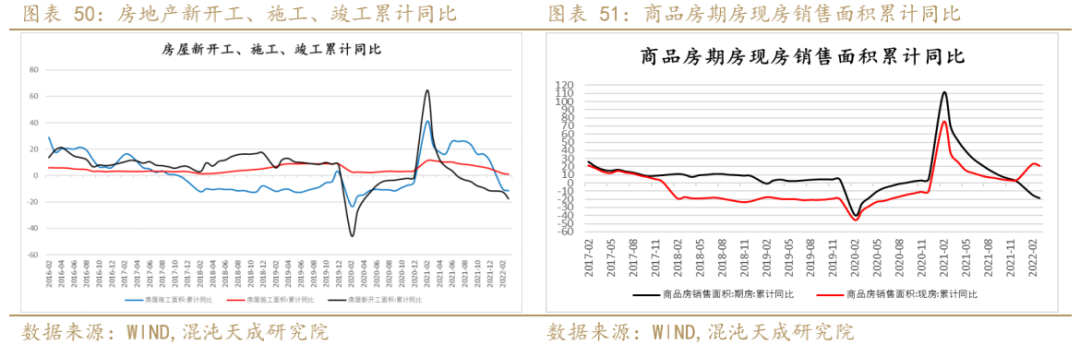

5. 房地产施工及销售:1-3月房地产新开工、施工、竣工面积累计同比均表现下滑,商品房期房销售同比也继续回落,整体数据显示房地产市场需求下滑明显,仍未有改观的迹象。

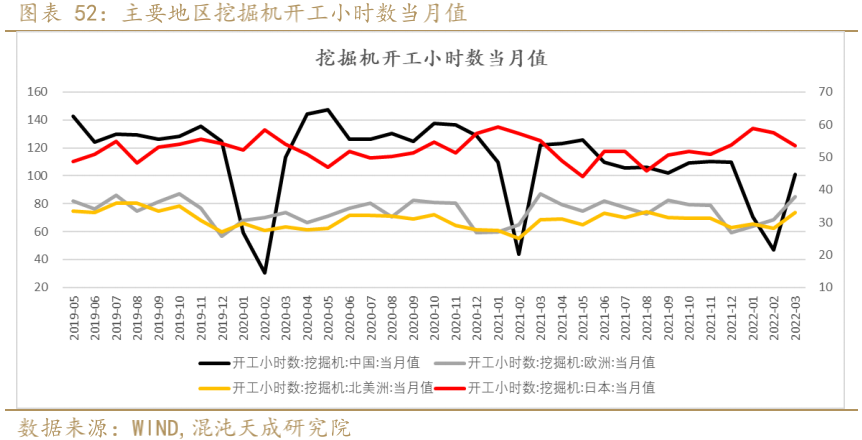

6. 挖掘机开工小时数:3月中国挖掘机开工小时数大幅回升,但仍低于往年同期水平,北美和欧洲挖掘机开工小时数也有所回升,不过日本挖掘机开工小时数延续下降态势。

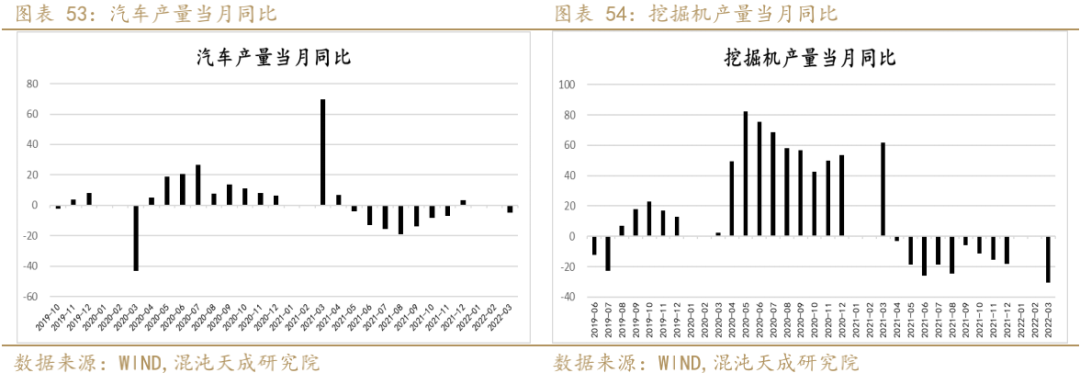

7. 汽车及工程机械:3月国内汽车产量同比下滑4.9%;国内挖掘机产量同比下滑30.3%,汽车及工程机械制造均表现低迷,显示制造业需求依然较差。

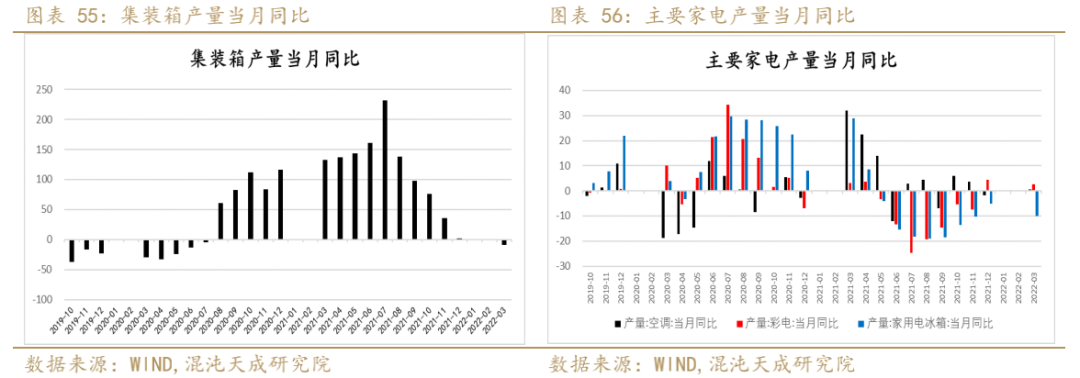

8. 集装箱及家电:3月集装箱产量同比下滑9.2%,冰箱同比下降10%,但空调、彩电同比略增。

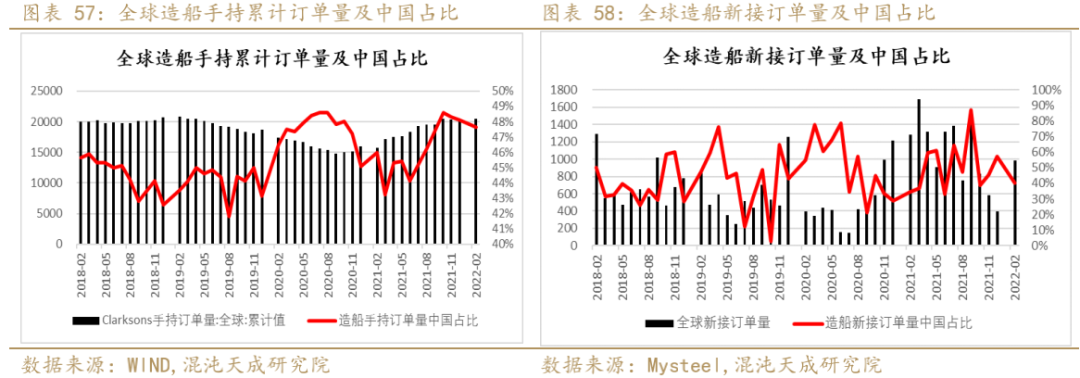

9. 船舶:1-2月中国手持造船订单量在全球占比降至47.6%,新接订单量占比则大幅减少至40%。

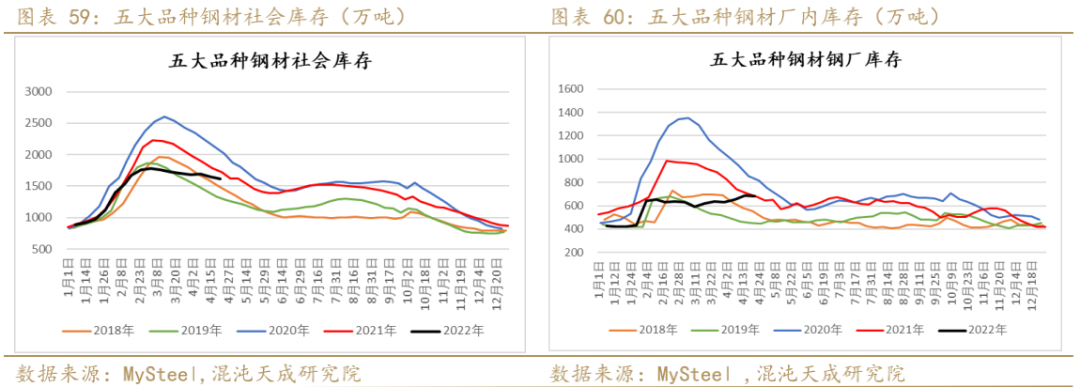

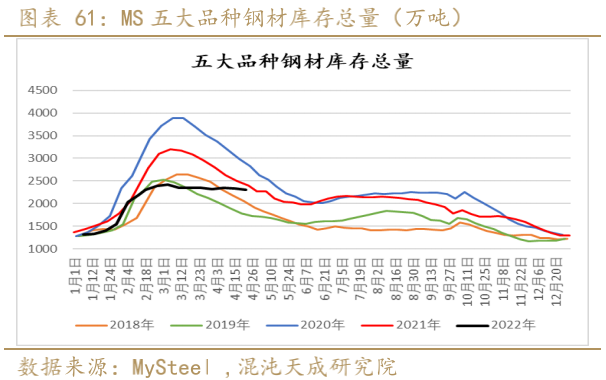

三 钢材库存 本周五大品种钢材社会库存环比下降30.8万吨至1618.53万吨,社会库存延续下降;五大品种钢厂库存环比微降0.78万吨至684.36万吨,钢厂库存也开始略有回落。

本周五大品种钢材库存总量2302.89万吨,环比减少31.58万吨,总库存降幅有所扩大。

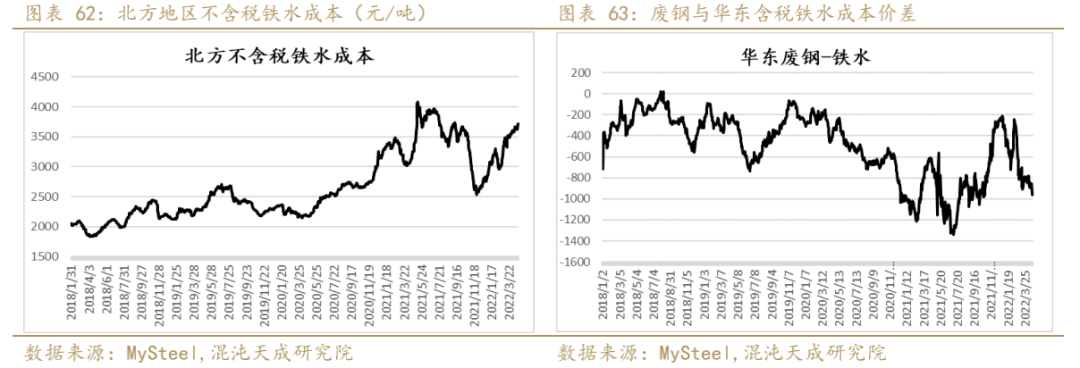

四 钢材利润 1. 铁水成本及与废钢价比较:本周铁水成本继续小幅上升,环比上周增加56元/吨至3717元/吨。因本周废钢价格继续小幅回落,废铁价差仍在扩大,目前长流程生产仍相对优于短流程。

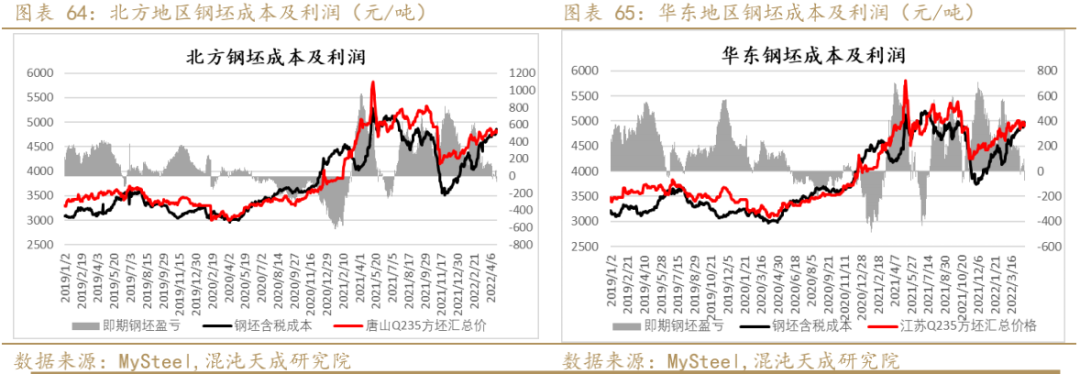

2. 钢坯成本及吨钢利润:由于钢价回落而成本继续上升,本周吨钢利润较上周进一步收窄,目前模型测算的北方及华东吨钢利润均有亏损,但亏损幅度较小,目前亏损额暂不足百元。

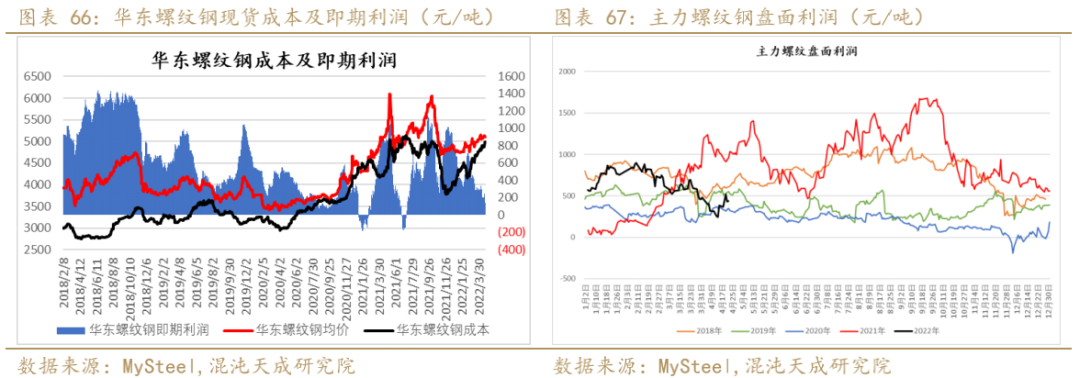

3. 螺纹钢现货及盘面利润:尽管北方及华东螺纹价格涨跌不同,但因成本普遍上涨,本周模型测算的华东及北方螺纹即期利润均有回落,但主力螺纹盘面利润先扬后抑,仍处正常区间。

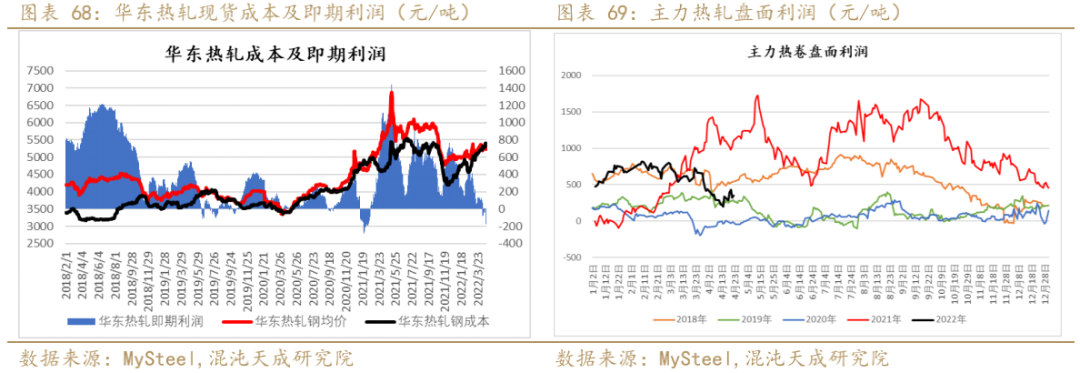

4. 热轧现货及盘面利润:因本周热卷价格继续下跌而成本延续增长,本周模型测算的热卷即期利润继续回落,华东亏损扩大。但主力热卷盘面利润震荡小幅回升,仍处于近年同期正常区间。

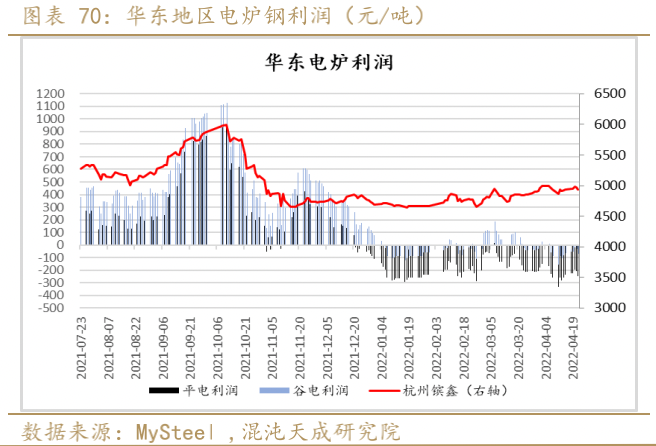

5. 电炉利润:本周电炉模型平电谷电峰电依然全面亏损,平电亏损较上周扩大9元至245元。

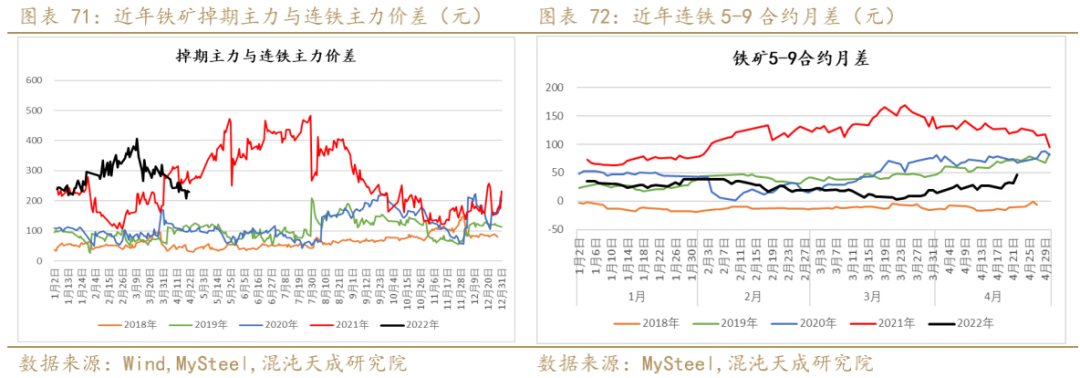

第三部分 钢矿期现货价格表现 (1) 铁矿石内外盘价差与主力合约月差

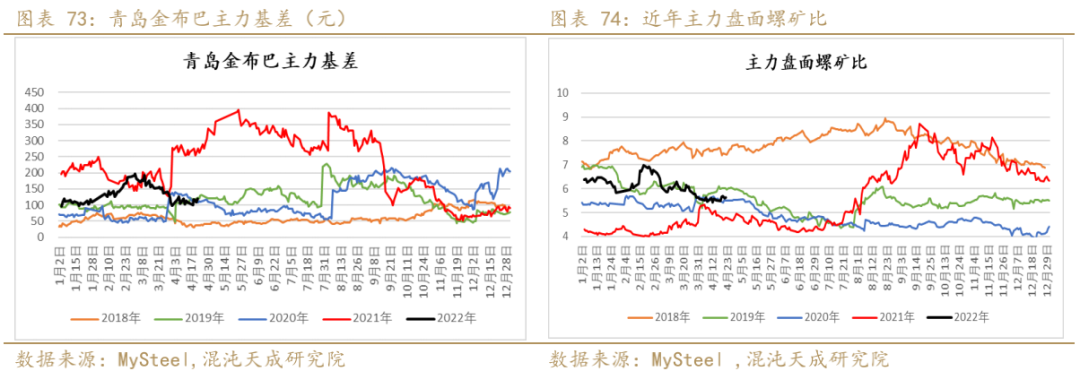

(2) 铁矿石主力基差及螺矿比

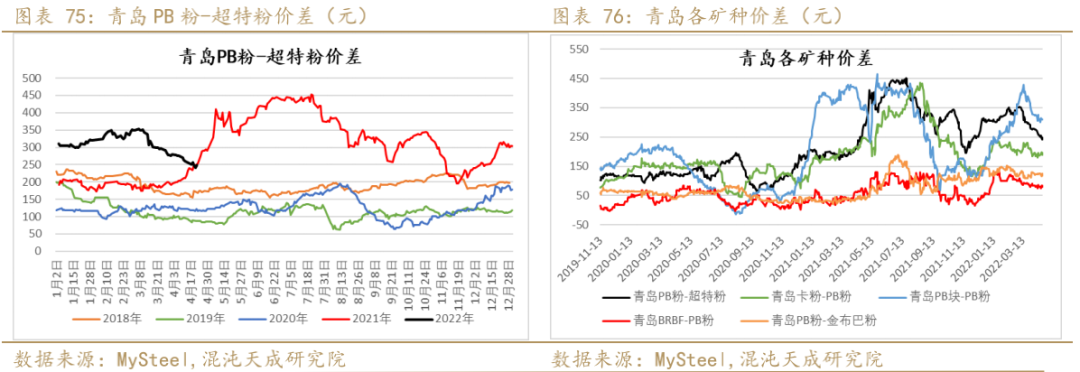

(3) 铁矿高低品价差

(1) 螺纹及热轧基差

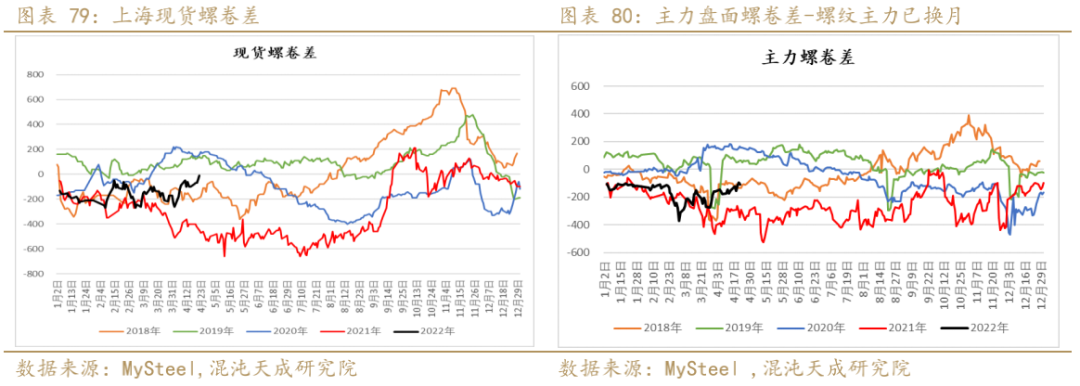

(2) 现货螺卷差与主力盘面螺卷差

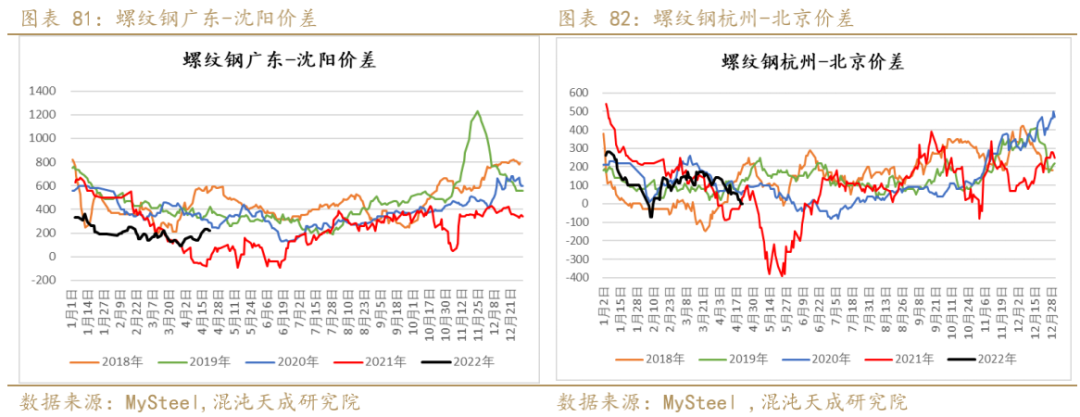

(3) 螺纹钢主要区域价差

第四部分 本周结论 近期国外铁矿发运及国内矿产量均有回升,但当前高炉开工及铁水也升至正常水平,叠加五一节前的钢厂补库需求,整体铁矿供需双增。不过,值得注意的是,本周发改委提出今年将继续压减粗钢产量,在3月宏观数据不佳且疫情导致终端需求下滑的情况下,重申压产政策,意味着后期钢厂增产空间有限,对铁矿需求趋于下滑,受此影响,预计下周矿价将延续震荡下行。 1) 供应端,近期全球发运持续回升,澳巴发运也回到正常区间,北方疫情缓解后国内矿产量也有明显增加,整体铁矿供应表现趋增。 2) 需求端,虽然部分地区因疫情管控物流受限仍有焖炉减产,但整体高炉开工率及铁水产量变动不大,叠加五一节前补库,预计铁矿需求仍将维持在较高水平。 3) 库存端,本周港口库存续降,钢厂库存续增,国内矿库存微增。 4) 利润端,美元货落地利润依然为负,显示当前国外需求仍强于国内。 随着疫情管控下保供保物流政策的落实,近期各地复工复产增多,叠加五一节前下游补库需求释放,当前钢材市场呈现供需双增格局。但3月宏观经济数据表现较差,且随着金三银四的旺季进入尾声,叠加各地仍时有疫情发生导致需求的不确定性较大,后期钢材需求持续性存疑,预计下周钢价可能延续震荡偏弱的走势。 1) 供应端,本周钢材产量延续小幅增长,虽长流程产量微降,但短流程产量仍有增加。尽管受疫情及利润影响,近期钢厂仍有复产,短期钢材产量可能延续小幅增长。 2) 需求端,随着部分地区疫情缓解,各地复工复产增多,叠加五一节前的补库需求,本周钢材表需延续回升,但在各地疫情仍时有发生的情况下,预计短期钢材消费仍难有放量,且近期板材出口也有所转弱,预计钢材需求维持小幅回升态势。 3) 库存端,社会库存续降,钢厂库存微降,总库存降幅略扩大。 4) 利润端,目前长、短流程生产均有亏损,现货成材也有部分亏损,但盘面利润震荡略升。 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);