一、市场行情回顾 2022年1季度铁矿(919, 5.00, 0.55%)石指数震荡上涨。铁矿石加权指数从1月4日开盘价676到3月25日收盘价850.5,上涨174.5,涨幅25.8%。上涨主要原因是政策刺激下,基建发力明显,房地产销售、新开工等虽未明显走好,但各地贷款利率下降,政策不断吹风,通过稳定房地产稳定经济,市场对未来需求乐观。2月份经历了一轮伶俐的下跌,主要原因是政策方面对于铁矿石囤积居奇的打压,盘面迅速下跌后企稳反弹,并再创新高。 图:铁矿石期货指数日K线

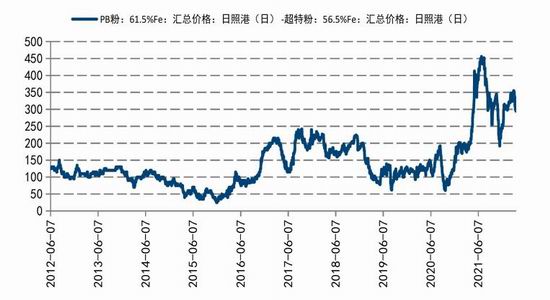

数据来源:文华财经 国信期货 当前钢厂使用的主流品种是PB粉,现货方面,PB粉从805元/湿吨,至3月25日报价950元/湿吨,上涨145点,涨幅18%。,幅度和超特粉基本持平。PB粉与超特的价差先涨后跌,是因为上涨初期,PB为主流品种,随着钢厂利润的不断压缩,更多使用超特为主的低品矿,价差后期走弱。 图:铁矿石现货价格(单位:元/吨)

数据来源:Mysteel 国信期货

数据来源:Mysteel 国信期货 基差变动来看,1季度盘面继续围绕最划算交割品上下震荡,变化不大。 图:铁矿石主力合约基差

数据来源:Mysteel 国信期货 1季度螺纹主力合约/铁矿石主力合约走势整体冲高回落,1月份、2月份钢厂在环保限产及冬奥会等因素下,维持超低产量,在发改委对铁矿石强力打压下,螺矿比走强。随着冬奥会结束,主要逻辑是钢厂复产预期,铁矿石价格不断上涨,吃掉成材利润。走出冲高回落的走势。 图:螺矿比(单位:万吨)

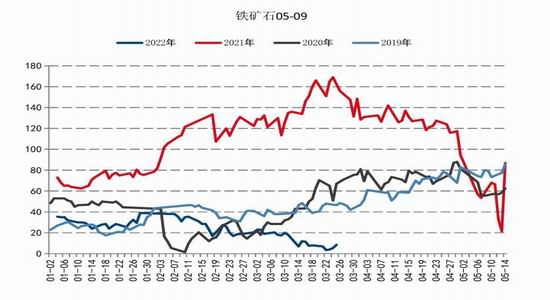

数据来源:Mysteel 国信期货 期限结构来看,铁矿石6-9正套价格在震荡后走弱。当前房地产仍是政策端走好,现实较差,短期需求恐怕难有大幅回升,真正需求仍集中在09合约上,因此09合约相对走强,后期不排除09合约相对01合约升水的状态,而9-1正套逐渐走强,预计随着09合约走好,后续仍有较大空间。 图:铁矿石期货期限结构(单位:元/吨)

数据来源:Mysteel 国信期货

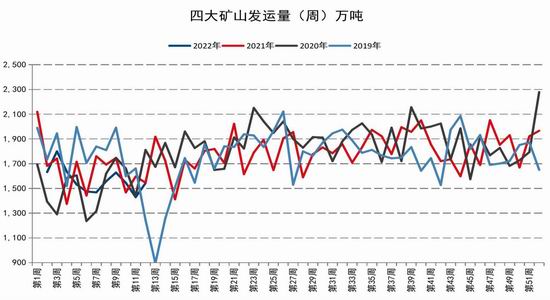

数据来源:Mysteel 国信期货 二、供需分析 (一)供应 1、主流矿山 铁矿石四大矿山发运量偏低,截止本季度最后一周发运1543.3万吨,同比降低13万吨。其中一方面原因是巴西等地季节性暴雨影响发运,另一方面当前相对较低的价格,使得矿山发运积极性不高。 图:主流矿山供应(单位:万吨)

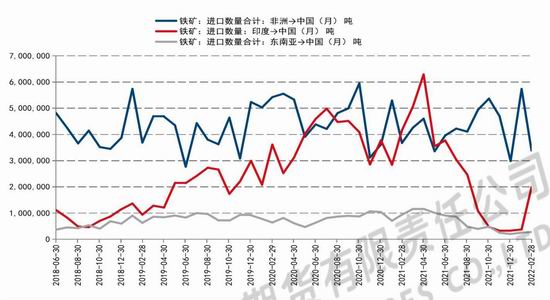

数据来源:Mysteel 国信期货 2、非主流供应 非主流矿山方面,随着前期铁矿石价格上涨到高位,非主流矿山利润增加,进口窗口打开,印度方面进口有所增加,预计随着旺季来临价格上涨,非主流矿山产量将持续增加。 图:铁矿石全球发货量(单位:万吨)

数据来源:Mysteel 国信期货 3、港口库存 1季度港口库存整体见顶回落。本次铁矿石上涨逻辑主要为远期乐观需求,所以1-2月份价格上涨伴随的是库存增加,进入到3月份后,需求启动,预期进入现实,铁矿石库存由增加转为降低。盘面在需求兑现阶段曾下跌,但是伴随着政策再次释放利好,远月再次乐观,负循环被打破,再次开启上涨。 图:铁矿石港口库存(单位:万吨)

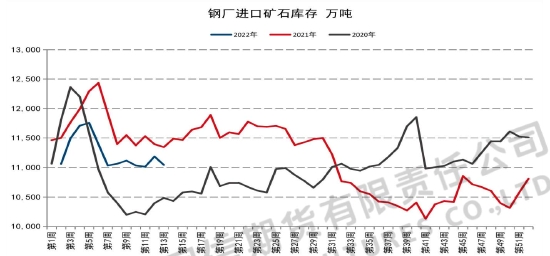

数据来源:Mysteel 国信期货 4、钢厂库存 1季度钢厂库存同样冲高回落。年前钢厂对原料补库,因为环保限产、冬奥会等因素,叠加终端需求较弱,钢厂产量低于往年,铁矿石钢厂库存也低于往年。随着钢厂产量逐渐恢复,铁矿石库存快速下降。 图:进口铁矿石国内钢厂库存(单位:万吨)

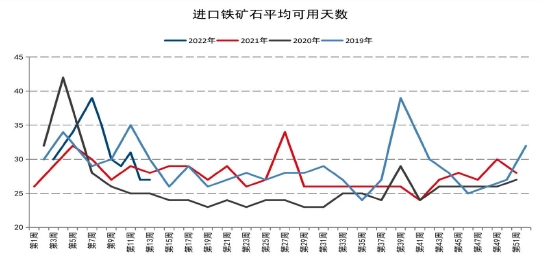

数据来源:Mysteel 国信期货 从钢厂铁矿石可用天数来看,1季度整体也是冲高回落。相比于钢厂铁矿石实际库存,可用天数波动更大。在1-2月份,随着钢厂补库,库存增加,钢厂产量降低,铁矿石可用天数冲到高位,随着钢厂生产逐步回升,钢厂铁矿石库存下降,可用天数下降更快。 图:钢厂进口铁矿石平均可用天数(单位:天)

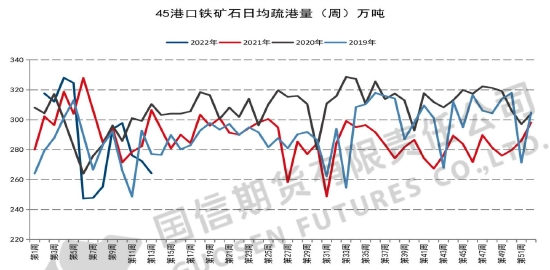

数据来源:Mysteel 国信期货 (二)需求 1季度铁矿石疏港量波动较大,原因主要有两个方面。第一,季节性补库节奏,钢厂在春节前补库,春节过后疏港量季节性降低;第二,价格因素,投机性需求下,疏港量跟随价格波动,当价格下跌时,疏港量快速下降。近期,随着疫情影响,铁矿石疏港量受较大影响,持续降低,预计影响时间不会太长,随着疫情控制将恢复正常水平。 图:疏港量(单位:万吨)

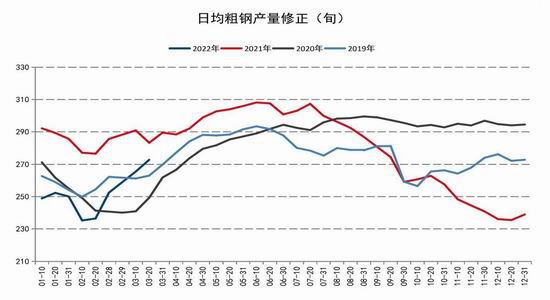

数据来源:Mysteel 国信期货 按照统计局口径的日均粗钢产量修正来看,当前约为日均272.8万吨,同比仅低于2021年,按照这个恢复速度看,估计很快产量将达到2021年同期水平。1-2月份,粗钢产量处于历史低位,甚至低于2020年疫情期间超低的产量,从进入3月份后产量快速增加,对铁矿石的需求增加,也导致钢厂铁矿石可用天数被动降低。 图:粗钢产量(单位:万吨)

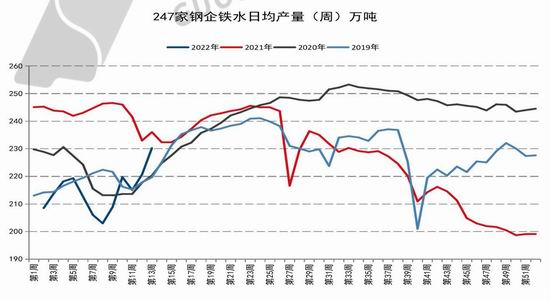

数据来源:Mysteel 国信期货 钢联统计口径的247家钢企铁水日均产量已经达到230万吨。2021年同期日均铁水产量236万吨,相较同比降低6万吨,但是当前铁水产量仍在上升,按照季节性因素考虑,铁水产量在5月份见顶。短期看,疫情因素再次导致需求延后,估计接下来铁水常量可能略有下降,但随着需求恢复,整体趋势仍将上行,可能达到240万吨左右。届时铁矿石去库将加快。2季度铁矿石港口库存可能降到1.4亿吨左右。 图:铁水产量(单位:万吨)

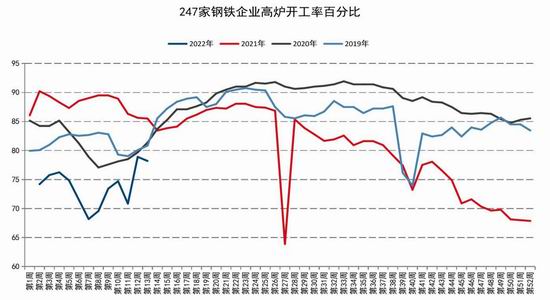

数据来源:Mysteel 国信期货 通过高炉开工率可以明显看出,1季度开工率探底回升,当前高炉开工率恢复到78%左右。最新数据与铁水产量相比有劈叉,可能是统计问题。但是按照当前情况看,开工率还将进一步回升,预计2季度能回升到85%左右的旺季水平。 图:钢铁企业高炉开工率(单位:百分比)

数据来源:Mysteel 国信期货 (三)基建地产 基建方面1季度已经看到明显的发力。2021年地方政府专项债累计值3.58万亿,维持高位,2022年1月份已经到达4800多亿,2月份累计达到8775亿,同比历年来看都有明显增加。相比较来看,2021年1季度一共264万亿,2019年1季度累计6660亿,基建端政策发力非常明显,对于托底经济有很强的支持。 图:专项债累积发行额(单位:亿元)

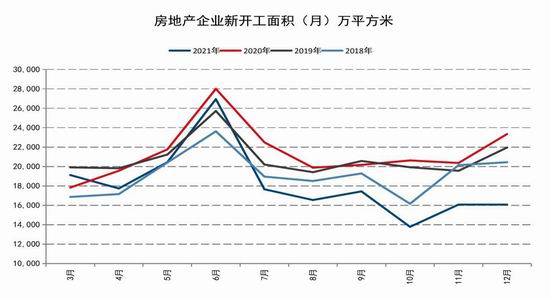

数据来源:WIND 国信期货 房地产当前仍处下滑态势,2021年下半年房地产新开工下滑至冰点,最新数据未出炉,但通过对相关贸易企业了解,工地开工难,房地产企业拿地仍不积极,很多地区房地产企业面临严重财务压力,预计短期难有大的起色。 图:房地产企业新开工面积(单位:万平方米)

数据来源:Mysteel 国信期货 作为房地产行业先行指标,商品房销售也在持续走弱,2021年底商品房销售跌破近几年地点,12月份商品房销售同比下滑20%,原因还是房地产上涨的预期得到了扭转。若房价下跌,可以预见销售还将断崖式下跌,因此,核心还在人们对于房价的预期。在保经济的主基调下,扭转人们对于房价的预期成为最核心的任务。近期,多地出现下调购房贷款首付利率的政策,信号明显,预计未来销售会有适当好转。 图:商品房销售面积(单位:万平方米)

数据来源:Mysteel 国信期货 三、总结与展望 2022年1季度铁矿石指数震荡上涨。铁矿石加权指数从1月4日开盘价676到3月25日收盘价850.5,上涨174.5,涨幅25.8%。现货方面,PB粉从805元/湿吨,至3月25日报价950元/湿吨,上涨145点,涨幅18%。 供应上刚性较强,季节低点过后可能会有增加。铁矿石四大矿山发运量偏低,截止本季度最后一周发运1543.3万吨,同比降低13万吨。其中一方面原因是巴西等地季节性暴雨影响发运,另一方面当前相对较低的价格,使得矿山发运积极性不高。非主流矿山1季度维持低位,自2月份开始增加,预计随着国内季节性需求好转,澳洲、巴西雨季尾声,供应会有相应的增加。 需求开始启动,疫情影响节奏。钢厂高炉开工率上升到78%,日均铁水产量上升到230万吨,日均粗钢产量达到272万吨。疫情影响下,短期可能会有回落,但是整体增长、需求增加的态势不变。 展望2季度,在供需双增的预期下,铁矿石库存下降,可同天数下降,价格将保持强势。策略方面,单边可以逢低做多为主,套利方面可以考虑9-1正套。 国信期货 邵荟憧 马钰 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);