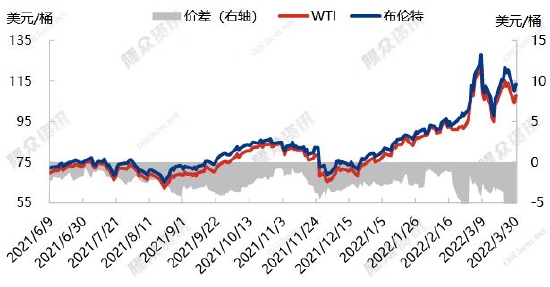

主要观点: 自2月24日俄罗斯正式对乌克兰发起军事行动后,以美国为首的北约国家相继对俄罗斯发起多轮制裁。俄罗斯做为全球三大产油国之一(另有沙特、美国),产量高达1100万桶/填(包含凝析油)。且其出口量占近一半(其中约一半流向欧洲),剩下一半国内加工。出口因制裁受到影响将对全球原油供应影响巨大。IEA分析俄罗斯下月石油产量可能下降300万桶/日。但从目前来看,估计影响并不如预期的大。俄罗斯乌拉尔原油大幅贴水甩卖,市场仍可出现买家。据彭博报道称,俄罗斯提出以比俄乌军事冲突前价格更折扣的价格(35美元/桶)向印度出口乌拉尔原油,俄罗斯希望印度按照今年的合同采购1500万桶起步。目前美国和英国相对比较确定的对俄罗斯原油出口出台禁令,其它国家实际进口还需继续观察。 另外在原油高企引起美国通胀压力持续升温背景下,美国寻求原油增量,如希望欧佩克能提高产量,但目前并不奏效,3月底的欧佩克会议基本还是延续了此前的增产进度。而能否取消对伊朗制裁让其原油产量回归市场还有待于伊朗核协议的继续谈判。回到美国国内,受制于页岩油企对上游投入不足,自去年以来仅依靠DUC消耗来维持产量并不可持续。面对此种种无法达成增产的目的,美国于3月底正式开始宣布将于5月开始实施6个月的抛储计划,每天从美国战略石油储备中释放100万桶,总量相当于1.8亿桶,也成为美国历史上最大规模的抛储行动。同时据拜登所说美国的盟友和合作伙伴可能会额外释放3000万到5000万桶石油。此次释放战略储备短期冲击明显,但后期美国仍需要对库存进行回补。如全球原油主产国未实质性进行增产动作,则难有效改变当前市场供需紧张的格局。建议继续关注俄乌协议,北约对俄罗斯制裁兑现情况、伊朗核协议、欧佩克国家增产进度。 操作建议: 从中长期来看,盘面多头趋势暂未改变,100美元位置依旧是多空反复拉锯焦点。当前市场受地缘影响波动较大,近期推荐的原油做多方案暂持有,后期根据实际运行情况调整止损位。 重点监测点: 俄乌地缘动态;美国抛储;OPEC+增产情况;伊朗核协议;美联储加息;疫情 一、行情回顾 3月原油先扬后抑巨幅波动,月线连收四连阳,月内主力合约最大波动达40美元。具体又可分为拉升-回调-反弹-再度回落四个阶段。在2月下旬俄罗斯对乌克兰正式发起军事行动后,以美国为首的北约国家开始持续发起对俄罗斯制裁,甚至直接涉及能源领域,导致市场对全球供应端产生恐慌性担忧,原油攀升至2008年8月以来的新高,几近历史最高位。不过叠加俄乌谈判反复,伊朗核协议问题,俄罗斯原油出口制裁不及预期,美国抛储等,原油持续在高位大幅波动震荡回落。 图1 WTI原油期货主力合约月线走势

来源:文华 华联期货研究所 图2 SC原油主力期货合约周线走势图

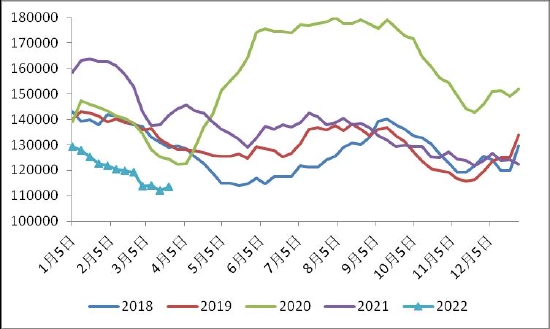

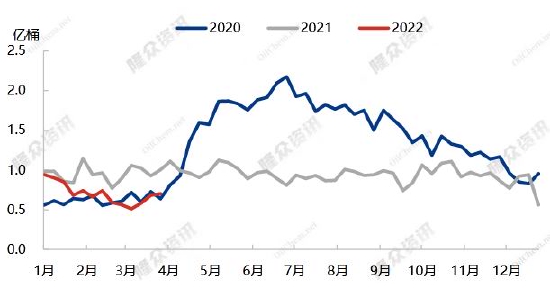

来源:文华 华联期货研究所 二、供应分析 IEA3月报称从下个月开始,俄罗斯石油产量可能下降约四分之一,有300万桶的日产能属于关闭状态,造成数十年来最大的供应冲击。IEA表示未来两个季度,全球市场将面临供应不足,第二季度全球石油供应可能会出现70万桶/天的缺口,而非此前预期的盈余。EIA短期能源展望对于2022年的预估,全球原油产量下调39万桶/日,其中OPEC产量上调30万桶/日,前苏联地区产量预估下调74万桶/日,美国产量预估上调2万桶/日。 1.欧佩克 从欧佩克3月报来看,2月OPEC原油产量环比增加44万桶/日至2847.3万桶/日。主要包括沙特增加了14.1万桶/日,利比亚增加了10.5万桶/日,但利比亚主要为前期内乱产量下滑后的正常恢复,因此实际上整个欧佩克产量并未有大幅的抬升,反而欧佩克+减产执行率从1月份的129%上升至2月份的136%,尼日利亚、安哥拉,两国产量分别低于协议量28万桶/天、25万桶/天。而关于伊朗核协议方面,目前仍未有最终进展,多数时间停留在口头上反复强调即将达成。3月内中东地缘形势亦不平静,胡塞武装多次袭击沙特,关注后期停火协议进展。3月31日召开的OPEC+会议同意5月增产43.2万桶/日,增产量维持不变。不过自5月开始各产油国开始上调产量基准线,整体还是符合市场预期。另外欧佩克考虑停止使用国际能源署(IEA)的数据来估算石油产量,国际能源署(IEA)表示将向公众公布欧佩克+石油产量估算。 表1 OPEC产量明细

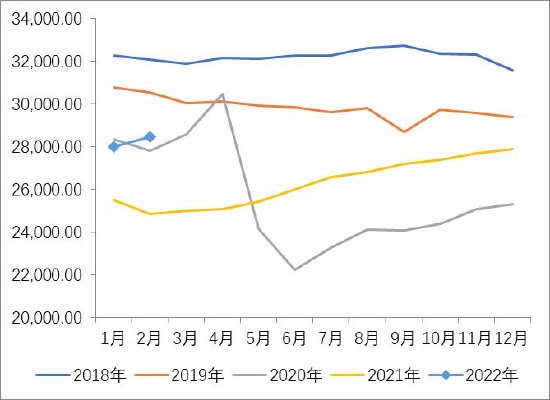

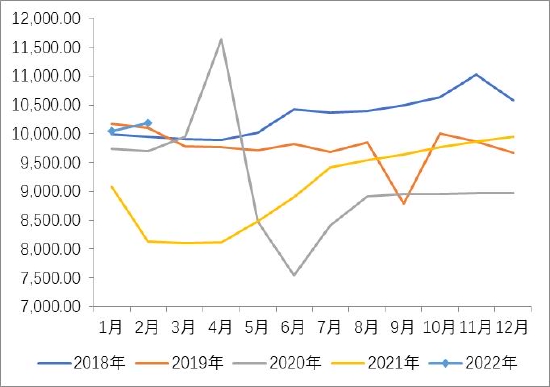

来源:华联期货研究所 OPEC月报 图3 OPEC月度产量(千桶/日)

来源:华联期货研究所 WIND 图4 沙特产量(千桶/日)

来源:华联期货研究所 WIND 图5 伊朗产量

来源:华联期货研究所 WIND 图6 委内瑞拉产量

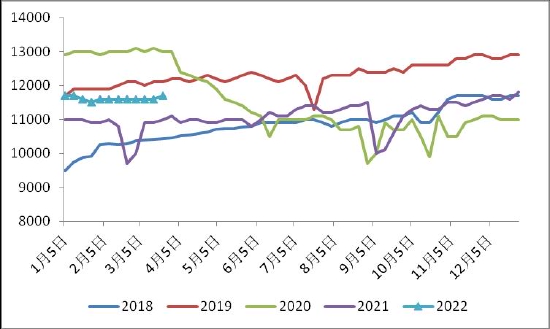

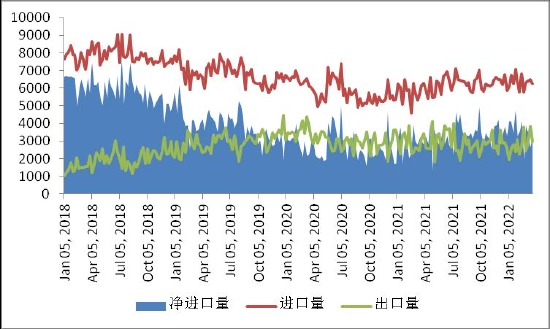

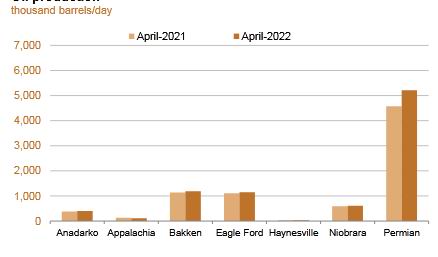

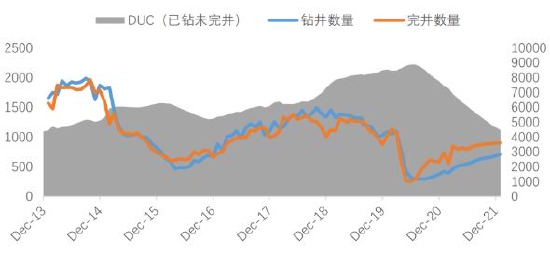

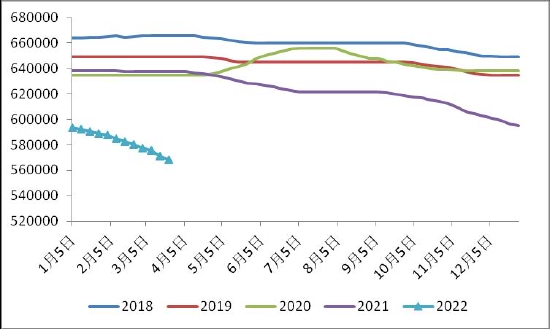

来源:华联期货研究所 WIND 2.美国 EIA报告数据显示,截至3月下旬,美国原油产量为1170万桶/日,较年初持平。自2月以来,曾连续7周持平于1160万桶/日。显示出上游投资不足背景下,页岩油增产乏力。从美国的几种类型的油井表现来看,自2020年DUC(已开钻但未完井)达到高点后就开始一路下滑,而新增钻井数量与完井数量恢复缓慢。现在目前美国页岩油生产仍主要依靠消耗DUC实现。后期如美国原油产量欲得到显著提升,还必须加大资本支出。而从实际投资情况来看,大型页岩油企低于小型公司。EIA在3月短期能源展望报告中预计预计2022年美国原油产量为1203.00万桶/日,此前预期为1197.00万桶/日。 图7 美国原油产量,千桶/日

图8 美国原油进出口,千桶/日

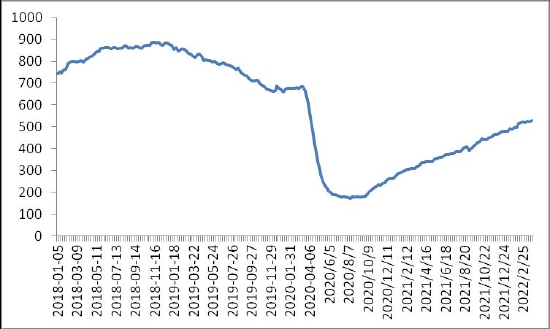

图9 贝克休斯钻机数

图10 美国页岩油分地区产量预测

图11 美国钻井数分布

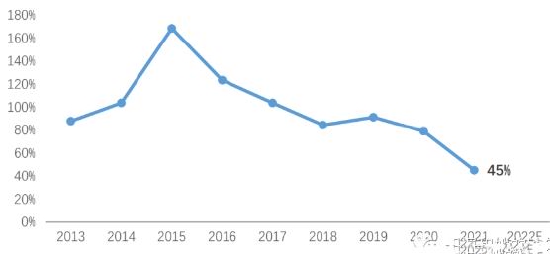

图12 页岩油公司再投资比例

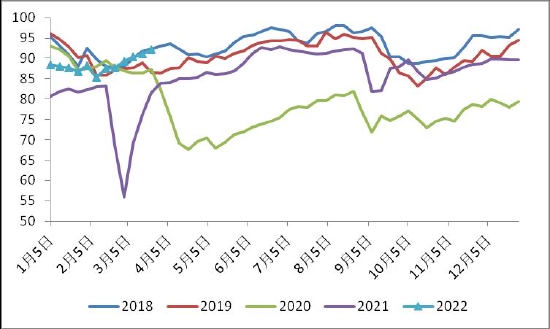

来源:华联期货研究所 WIND EIA钻井报告 三、需求分析 欧佩克月报表示2022年世界石油需求仍有上行潜力,将2022年全球原油需求增速预测维持在420万桶/日不变。EIA短期能源展望预计2022年全球原油需求增速预期为313万桶/日,此前预计为354万桶/日;IEA月报将2022年全球石油需求增速预测下调95万桶至210万桶/日,平均为9970万桶/日。 1.美国 从美国炼厂开工率来看,目前处在近几年高位。从库存表现来看,商业原油库存、战略储备库存、馏分油库存均处在近年最低位,仅有汽油库存在偏中等位置。美国计划自5月开始的六个月里,每天从美国战略石油储备中释放100万桶,总量相当于1.8亿桶。因国际能源署成员国需要持有相当于90天净进口量的战略储备。按目前美国350万桶/日左右的净进口量计算,则需维持3.15亿桶的战略储备。目前如全部抛储完成,则差不多刚好满足条件无更多抛储能力。整体看全口径库存处于低位运行显示供需仍偏紧张。 图13 美国炼厂开工率,%

图14 美国商业原油库存,千桶

图15 美国战略储备库,千桶

图16 美国库欣库存,千桶

图17 美国汽油库存,千桶

图18 美国馏分油库存,千桶

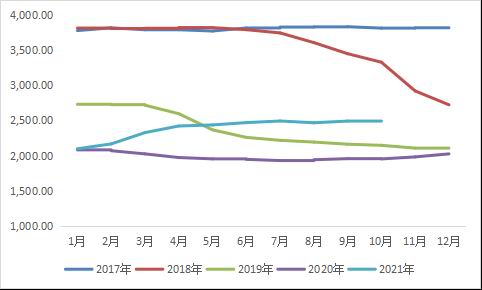

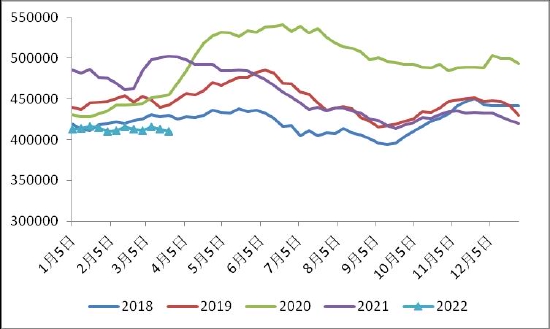

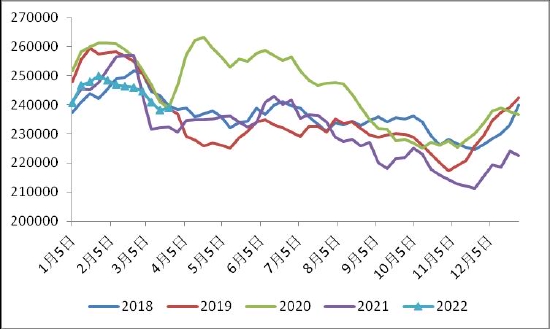

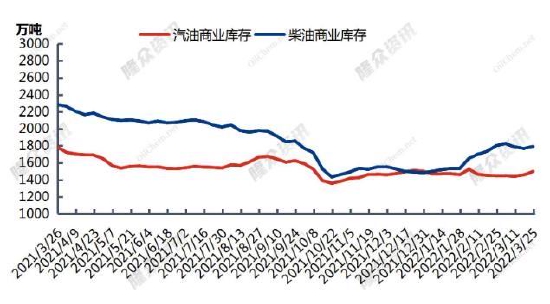

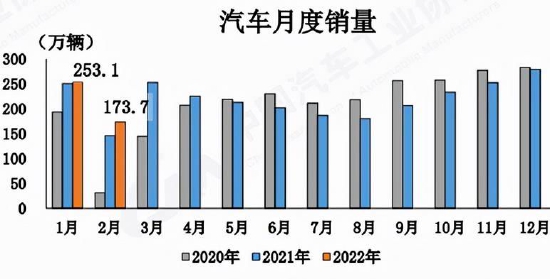

来源:华联期货研究所 EIA WIND 2.中国 中国方面统计局数据显示,统计局数据显示,国内2022年1-2月,全国加工原油11301万吨,同比下降1.1%,降幅比上年12月份收窄1.0个百分点。海关数据显示2022年1-2月中国原油累计进口8513.8万吨/月,同比降低4.9%;累计出口18.3万吨/月,同比降低49.8%。 据隆众统计,3月中国主营炼厂产能利用率为78.06%,环比下降0.65%,月内扬子石化、塔河石化、扬子石化等炼厂陆续检修。根据隆众测算,3月主营炼厂加工阿曼原油平均利润为1346.28元/吨,较上月下行11.58%。3月山东独立炼厂常减压平均产能利用率53.23%,环比下降2.55%。月内华星石化和海科化工停工检修,加之利润转低下部分炼厂有所降负。隆众数据显示借助2022年3月底,中国汽油商业库存为1520万吨,环比上升4.97%,库容比43.43%,柴油库存1820万吨,环比上升0.9%,库容比40.44%。3月汽柴油商业库存不同程度上升,其中汽油涨幅明显高于柴油,主要在于3月全国各地疫情形势趋严,汽柴油需求均出现下滑趋势,其中汽油需求影响更为明显。 从终端汽车产销数据来看,据中国汽车工业协会数据:2月汽车产销分别完成181.3万辆和173.7万辆,环比分别下降25.2%和31.4%,同比分别增长20.6%和18.7%;1-2月汽车产销分别完成423.5万辆和426.8万辆,同比分别增长8.8%和7.5%。2月汽车行业产销情况总体保持稳定;但受春节长假因素影响,工作日有所减少,汽车产销环比下降明显,不过同比却呈现出了快速增长。同比增长原因:一是,新能源及汽车出口起积极的促进作用;二是,库存回补需求拉动增长。 图19 中国主营炼厂开工率

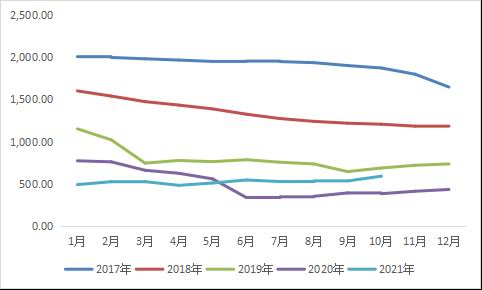

来源:华联期货研究所 隆众 图20 山东地炼开工率

来源:华联期货研究所 隆众 图21 中国成品油商业库存

来源:华联期货研究所 隆众 图22 汽车月度销量

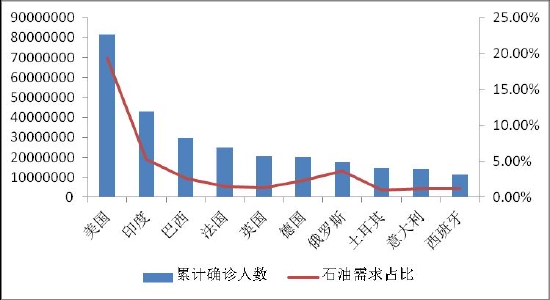

来源:华联期货研究所 WIND 3.海外疫情 全球疫情形势维持高位震荡,近期再度抬升,部分欧美及亚太地区国家新增人数维持高位,不过海外国家整体处于躺平状态;而国内近期也多点爆发,抗疫形势相对严峻,短期对国内局部地区成品油需求有一定利空影响。 图23 海外国家确诊病例数与石油消费占比

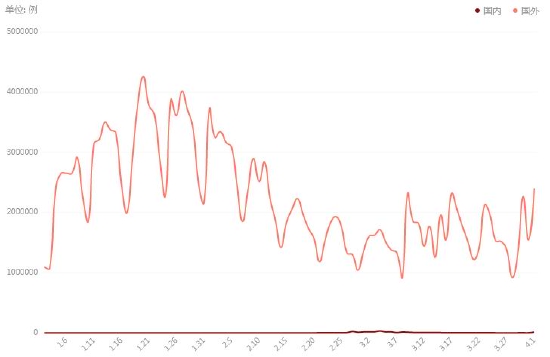

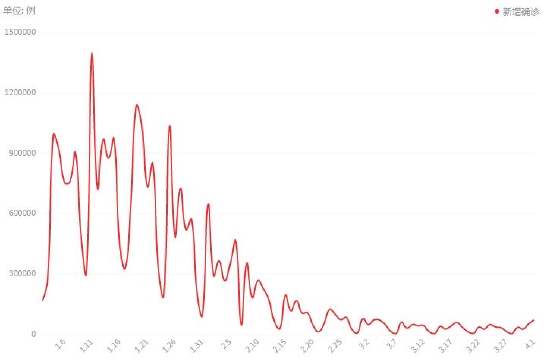

图24 国内/国外新增确诊趋势

图25 美国新增确诊趋势

图26 德国新增确诊趋势

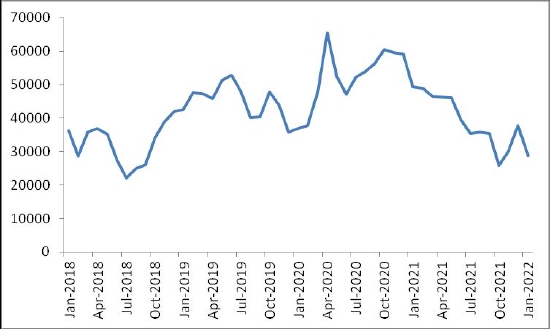

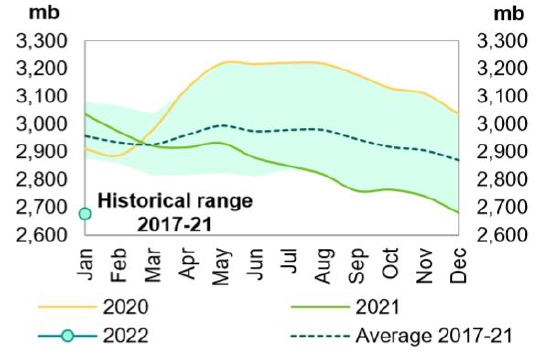

来源:华联期货研究所 百度数据中心 BP 四、库存 从OPEC3月报数据来看,经合组织(OECD)1月商业石油库存环比下降310万桶(其中原油下降870万桶,成品油上升550万桶),低于去年同期3.59亿桶,低于5年均值2.8亿桶。全球石油库存仍在小幅下降,供需偏紧格局仍未改变。 图27 OECD库存

图28 SC库存

图29 全球浮仓原油库存

图30 全球在途原油库存

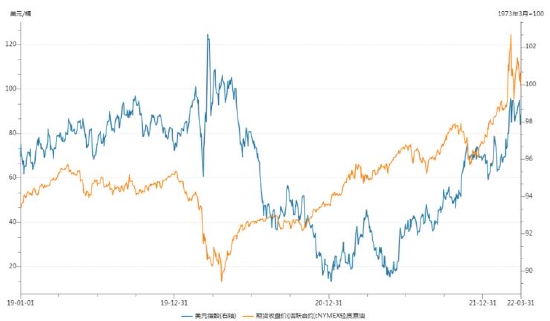

五、持仓、价差 从原油的金融属性观察,原油和美股走势高度相关,特别是在行情出现较大波动时,金融市场风险偏好情绪一致,美股对原油影响更大。但自今年俄罗乌地缘冲突发生后,两者驱动改变,原油更多来自于供应端利好的冲击,而美股受市场风险偏好恶化及通胀压力回落。原油与美元指数长周期看有有一定的负相关性,但去年下半年以来呈现正相关性,主要是美元指数受美联储预期加息走强,而原油自身供需面偏紧。原油非商业持仓作为主要的投机力量,可以作为多空力量走势强弱的一个判断指标。 图31 WTI原油期货和基金持仓

图32 B-W价差

图33 原油与美元指数走势

图34 原油与美股走势

六、结论和操作策略 展望后市,原油供需紧平衡的格局并未改变。目前原油盘面受俄乌地缘冲突与美国抛储多空影响,维持较高的波动率。但此次抛储主要为短期行为,但后期美国仍需要对库存进行回补。如全球原油主产国未有实质性增产动作,则仍难有效改变当前市场供需紧张的格局,原油难有持续大跌空间。建议继续关注俄乌谈判,北约对俄罗斯制裁情况、伊朗核协议、欧佩克国家增产进度。近期推荐的原油做多方案暂持有,后期根据实际运行情况调整止损位。 华联期货 黄桂仁 |

|

|  |

|