来源:期货日报 长期来看,2022—2023年仍为PTA投产周期,且相比聚酯PTA产能明显过剩,持续压制价格。国内需求受经济承压影响持续低迷,海外需求在高通胀和紧缩政策压力下也受到压制。综合而言,PTA供应端扩产周期压制价格,检修影响逐步修复,需求消费端持续低迷,总体振荡下行的概率较大。但潜在的短期利多扰动因素,可能导致其跌势并不顺畅。因此,相比单边期货空头策略而言,卖出看涨期权策略的性价比更高。

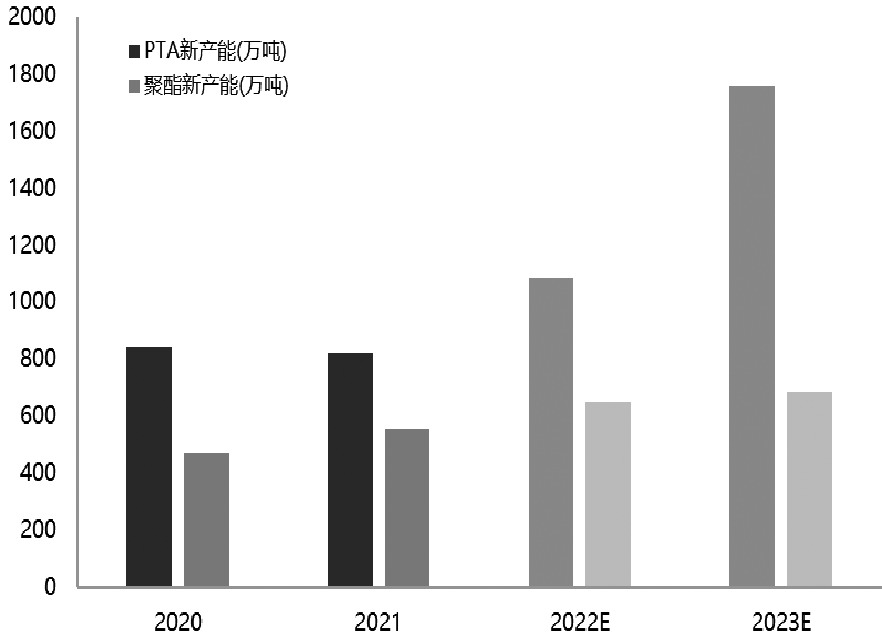

A 扩产周期与停车装置重启预期压制PTA走势 长期来看,2022—2023年仍为PTA投产周期,且相比聚酯PTA产能明显过剩。2022—2023年PTA依旧处于历史上第二轮快速扩能周期之中,2022年、2023年分别计划新增产能1080万吨、1750万吨。预计在本轮扩产周期下,供应宽松将持续压制价格。同时,虽然2022年计划新增下游聚酯产能超过千万吨,但按照近5年聚酯实际新增产能370万—530万吨估算,预估2022—2023年聚酯年均新增产能可能在650万—700万吨,折算年均新增PTA需求量556万—599万吨。因此,即使叠加非聚酯需求增量,总需求增量也远低于供应增量,PTA产能过剩压力加剧。  图为2020—2023年PTA行业投产产能预估(万吨/年)

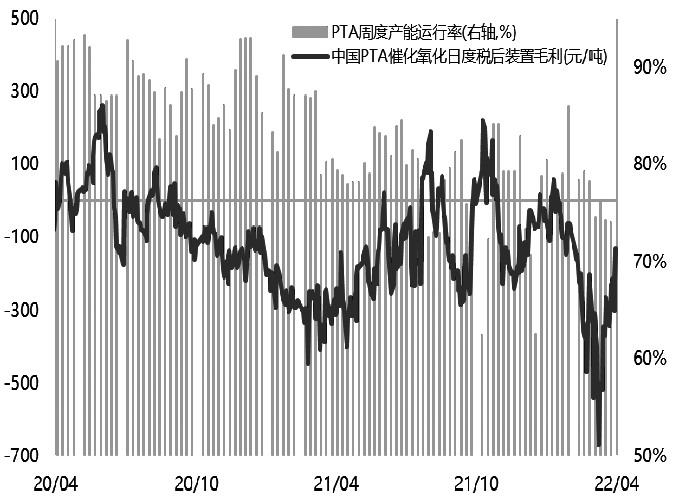

短期来看,3月下旬PTA加工利润逐步修复,停车产能或陆续重启。前期原油价格高位波动,上游原料PX价格受到较大影响。在成本端承压下,2022年3月PTA加工费屡创新低,企业生产利润被大幅度压缩,恒力石化

、扬子石化和四川能投等十余家大型化工企业PTA生产设备停车检修。截至3月26日,2022年3月份PTA检修涉及产能达1065万吨/年,PTA开工率下降至74%,短期供应量收缩使当前的去库进程延续。但随着油价逐步回落,2022年3月下旬PTA加工费一定程度被修复,受此提振,不排除前期PTA检修装置陆续恢复以及计划检修装置被推迟,供应压力或延续。  图为PTA加工利润(元/吨)和开工负荷(右轴,%)

图为涤纶短纤、涤纶长丝、聚酯瓶片开工负荷(%)

图为布伦特和WTI原油30日波动率(%)

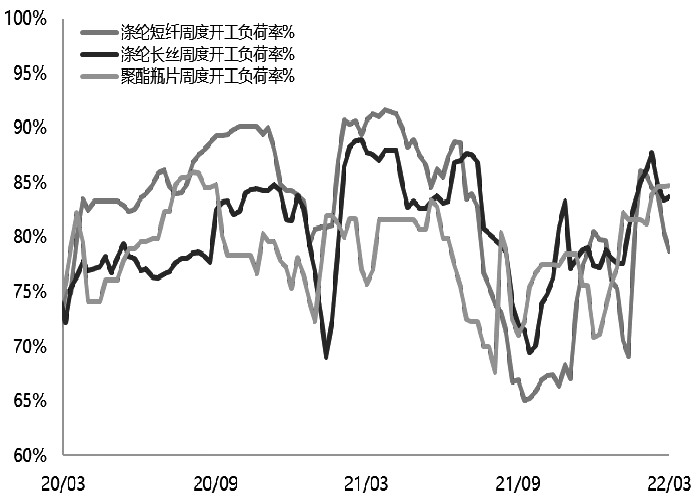

B 聚酯和织造需求表现难言乐观 短纤长丝利润持续亏损,聚酯开工或高位下滑。截至2022年3月31日,涤纶长丝和涤纶短纤熔体直纺税后装置毛利均处于-400元/吨至-500元/吨区间,纺织旺季效果不及预期,短纤长丝利润均持续亏损。 加工利润亏损可能使当前聚酯行业高开工负荷的情况转变,目前涤纶长丝主流生产企业已公布减产计划,预计4月初减产25%。若减产幅度如期兑现,则长丝行业开工将降至八成以下,此外受行业政策及其他突发事件影响,长丝开工负荷有可能降至年内低位。综合来看,清明节后涤纶长丝或逐渐开始落实减产,按全月检修或影响8.7%的聚酯产能。 织机开工相比历史均值大幅落后,终端需求向上传导阻碍较大。终端方面,截至2022年4月2日江浙织机开工率为61.53%,相比2021年同期的织机开工率85.67%和5年同期历史均值的78.85%,已大幅落后。目前江浙织机的低开工状况主要原因在于,3—4月虽然是纺织传统旺季,但今年订单情况不佳,涤纶和坯布库存增加、利润压缩的压力也相对较大,终端需求不利因素向上传导。一般而言,纺服需求在旺季受到影响而出现边际减量后,即使疫情好转也难以回补,织造产业整体需求表现难言乐观。 经济承压,国内终端消费持续低迷。国内3月官方制造业PMI为49.5,预期49.9,前值50.2。其中新订单指数和生产指数下降明显,总体均处于荣枯线以下。3月以来,国内多地出现聚集性疫情,加之国际地缘政治不稳定因素显著增加,我国企业生产经营活动受到一定影响,经济总体景气水平有所回落。此前2月中国消费者信心指数相对前期高位回落也有所印证,国内需求消费端低迷。 海外通胀压力增加、货币政策收紧,外贸景气指数持续回落。随着地缘紧张局势进一步冲击全球供应链,继续推高能源价格,欧元区通胀率再创历史新高,3月欧元区消费者物价指数同比飙升7.5%。持续飙升的通胀使欧洲央行收紧政策预期增强,市场预期欧洲央行整体将趋向鹰派,在年中资产购买结束后不久就会加息。预计美国3月通胀也将在2月份7.8%的基础上显著上升,尽管美联储3月已经加息,但是距离通胀拐点还很早,美联储可能加大加息幅度。在海外通胀压力增加、货币政策存在收紧预期的情况下,海外纺服消费也受到较大影响。从柯桥纺织景气指数来看,外贸景气指数已持续数月下降。  图为美国和欧元区CPI

总体而言,PTA国内需求受经济承压影响而持续低迷,海外需求在高通胀和紧缩政策压力下也受到压制。终端需求的不利因素向上传导,使聚酯利润亏损、开工负荷下降,最终将导致PTA需求持续偏弱。 C 基本面状况分析及期货期权策略对比 PTA供应预期宽松,去库进程恐难顺利延续。供应方面,短期来看,随着油价回落,3月下旬PTA加工利润一定程度被修复,受此提振,不排除前期PTA检修装置陆续恢复以及计划检修装置被推迟。4—6月份已经官宣的PTA检修计划不多,预估2022年4—6月PTA月度产量在487万—495万吨之间。

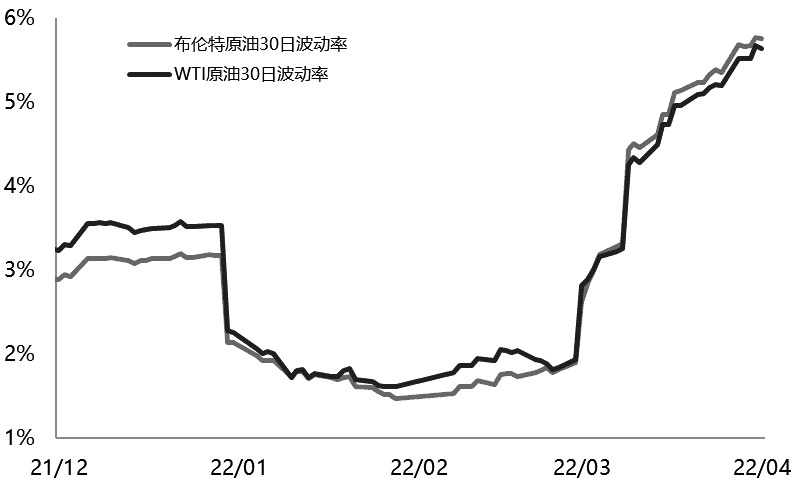

表为PTA供需结构预计(千吨) 需求方面,2022年3—4月纺织旺季订单不及预期,短纤长丝利润持续亏损,聚酯开工或高位下滑。在利润压缩压力之下,织机开工相比历史均值也大幅落后,终端需求的向上传导存在较大阻碍。从终端消费角度来看,国际地缘政治不稳定因素显著增加,企业生产经营活动受到一定影响;经济承压、通胀压力增加导致终端消费持续低迷。目前聚酯需求、库存情况不容乐观、聚酯新产能投产情况也存在变数,即使4月聚酯大厂减产执行力度可能不及预期,预估4—6月聚酯产量也在510万—539万吨之间。 原油地缘政治事件影响持续发酵,供应扰动消息频发。俄乌冲突已持续月余,截至3月29日俄乌已进行第五轮谈判,但仍未取得实质成果。以美国为首的多国联合制裁,使现货市场买家很难购买俄国石油。地缘政治事件影响的持续发酵,造成原油市场供应端较大不确定性。 为缓解供应端紧缩问题,美国于3月31日宣布有史以来最大规模的国家原油储备释放,将在未来6个月内每天释放100万桶原油,总量将达1.6亿桶,以抑制美国汽油价格飙升。美国盟国也将陆续释放3000万至5000万桶原油,理论上能大幅缓解中短期市场对供应紧张的担忧情绪。此外,伊朗核协议谈判持续进行,伊朗原油有望有序回归市场;OPEC+4月部长级会议表明5月产量按原计划上调43.2万桶/天。目前全球原油供应端扰动消息频发,但供应稳定问题发展态势待定(如相关国家对俄罗斯制裁措施是否增强,俄罗斯应对措施是否对应升级),原油供应能否实质性地转向宽松依旧面临较大的不确定性。 从价格表现看,自俄乌冲突以来布伦特原油远期曲线波动剧烈。在俄油出口前景和制裁措施仍有不确定性的情况下,市场预期的不断变化使油价宽幅振荡,布伦特和WTI原油价格波动率持续上升、波动风险较大。 目前主要原油机构对市场基本面预期分歧较大。原油市场仍然受到地缘因素影响,但同时供应端消息频发,缓解短期供应紧张情绪。此外,目前OECD国家原油库存处于历史低位,叠加美国释放战略储备库存后的补库需求,将成为油市下方的有力支撑。基于上述情况,我们认为油价继续大涨的概率相对下降,但目前转为较流畅跌势的信号也暂不明朗,其整体很可能延续此前的高位宽幅振荡局面。 综合而言,PTA供应端扩产周期压制价格,检修影响逐步修复,需求消费端持续低迷,总体振荡下行的概率较大。同时潜在的短期成本端和供应端利多扰动因素,可能导致其跌势并不流畅。因此,较单边期货空头策略而言,卖出看涨期权策略的性价比更高。 D 4—6月期间滚动卖出看涨期权  图为卖出TA06C6300胜率极高

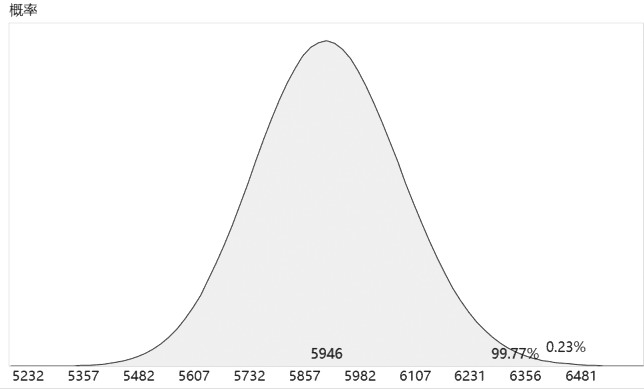

3月9日,随着PTA期货价格冲高回落,PTA期权的成交量和持仓量PCR也在达到峰值后快速下降,反映了市场极端看空情绪的部分释放。截至4月1日,成交量PCR为0.87,虽然绝对数值上显示市场看多,然而相比过去一年的历史数据,其百分位水平接近80%,说明实际市场情绪依然偏空。而持仓量PCR高达1.29,一年百分位水平为91%,属于极端看空。另外,一个月平值期权的隐含波动率为34%,较过去两年均值26%高出8%,参考2020年3—8月和2021年3—6月的波动率持续降低行情,本轮波动率在持续攀升3个月后,下降的趋势才刚刚形成。 期货价格上行空间有限,期权市场情绪看空,隐含波动率偏高,种种因素均利于卖出看涨期权。因此,我们建议在4—6月期间,滚动卖出临近到期一个月左右的PTA看涨期权,例如4月初卖出TA06,4月底或5月初卖出TA07,5月底或6月初卖出TA08或TA09。至于行权价选择,建议取成交量最大的行权价或者再虚1—2档。具体而言,目前最大成交量行权价为6200,卖出虚1档的近一个月到期的看涨期权,即TA06C6300,按照波动率±10%变化的假设,胜率超过99%。 风险控制方面,止盈建议按照“初始权利金缩减超过80%”和“到期前一周”两个原则,止损则遵循“初始权利金扩大超过50%”一个条件。 策略上:持有卖出看涨期权。 风险因素:原油价格波动加剧。 |

|

|  |

|