摘要: 俄乌问题并未解决,避险情绪依然扰动市场,但影响力开始减弱。目前市场更担忧的是俄乌问题导致的能源价格上涨,从而引发全球通胀持续攀升。因此,避险情绪叠加通胀担忧,给贵金属提供了强有力的支撑与动力。 美联储召开3月议息会议,加息25个基点,符合市场预期,同时也拉开了美联储加息的帷幕。美联储首次抛开对疫情的担忧,转为对俄乌问题引发全球通胀的关注。为了抑制通胀,美联储本次会议加息态度明确,因此也令贵金属上方存在一定压力。 目前实际利率依然为负,虽然国债收益率不断回升,但同样通胀也依然高企。因此,实际利率若想突破上方0的压力,则主要看通胀何时拐头,毕竟名义利率短期上行几乎已成为定局。 风险提示:疫情升级;美联储政策转变;地缘政治风险等。 一、行情回顾 3月,受到俄乌问题的影响,能源价格不断上升,令市场通胀预期强烈,因此贵金属价格不断飙升,黄金一度触及历史高点附近。但随后受到避险情绪回落,以及美联储加息的影响,贵金属价格回落,几乎回吐一半涨幅。 分品种看,月初受避险情绪的影响,黄金走势显然强于白银,突破震荡区间之后,连续创出新高,且黄金价

格波动较以往更为剧烈。但随后,避险情绪回落,尤其是美联储议息会议偏鹰,令贵金属大幅下行,此时,黄金跌势也明显强于白银。金银比方面,近期金银比整体保持震荡格局。 图1:SPDR黄金ETF持仓

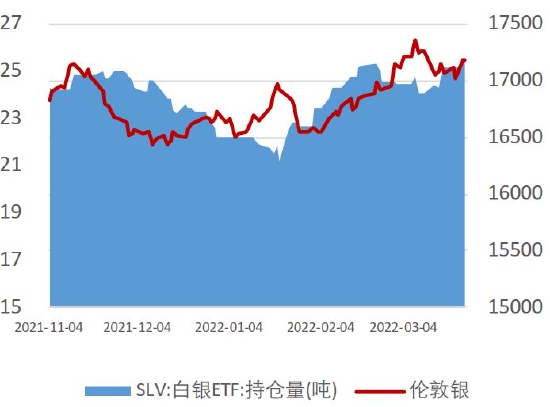

数据来源:银河期货、wind资讯 图2:SLV白银ETF持仓

数据来源:银河期货、wind资讯 图3:沪金银比

数据来源:银河期货、wind资讯 图4:COMEX金银比

数据来源:银河期货、wind资讯 图5:标准普尔500波动率指数震荡剧烈

数据来源:银河期货、wind资讯 图6:美元指数作为避险资产走强

数据来源:银河期货、wind资讯 ETF持仓方面,无论是SPDR黄金ETF还是SLV白银ETF持仓均呈现小幅回升的状态,与贵金属走势相匹配。美元指数方面,3月美元指数受到加息预期影响,持续走高,目前保持高位盘整。避险情绪下,美元与贵金属走势并未呈现明显的负相关走势。 二、行情分析 1.俄乌问题引发的通胀问题更关键 俄乌问题带来的避险情绪虽然短时会给贵金属形成强势上涨的动力,但随着情绪的消退,贵金属价格同样会出现回落。此外,随着地缘冲突时间越长,市场对其敏感性就越差,所以对市场的影响力也会开始逐步减弱,除非更深一步的矛盾被激化。因此,近期我们不难发现,虽然武装冲突从未停止,但市场对其关注度开始减弱,仅仅当涉及到核威胁的时候,避险情绪才会进一步被激发。 但俄乌问题引发的能源以及农产品价格的上涨,却导致了市场对未来通胀的担忧。从俄乌冲突爆发以来,大宗商品的价格节节攀升。虽然美联储3月加息预期曾经一度令价格回落,但尘埃落定之后,又再度上行。 从俄罗斯资源以及产业结构来看,主要资源品是输出的主导,例如石油、天然气、和农产品,主要国家对俄罗斯进口的敞口也集中在与此相关的产业,例如天然气及原油出口贸易量占全球比例为21%和12%,小麦及大麦分别为15%和11%。分市场看,东欧及部分西欧国家对其的依赖度更高。部分商品的供应冲击还可能导致其他替代品紧缺,如欧洲天然气供给风险可能导致对传统燃料和其他新能源的需求加大。与此同时,下游产业链也可能受到一定的影响,比如天然气价格上涨导致部分有色冶炼、加工企业减少产量,从而导致供应的减少,价格的上升。因此,俄乌冲突引发了全球供应链短缺的问题,同时,也会导致相关运输成本的增加。这些最终都将归结到全球通胀高企。 从目前形式来看,俄乌问题暂没有得到解决,且延续时间越久,对全球供应链的影响越大,尤其是能源与农产品端的影响。俄罗斯的主要诉求有三:承认俄罗斯对克里米亚的主权;乌克兰非军事化,去纳粹化;保持乌克兰的中立地位。若该诉求没有解决,则实现和平和解的可能性较低。在本因疫情导致通胀高企的情况下,俄乌问题导更是令供应链端问题雪上加霜。从美国的通胀数据看,PPI、CPI以及PCE数据均创了新高,这也加剧了市场对未来通胀的进一步担忧。 图7:大宗商品价格表现

数据来源:wind、中金公司研究部、银河期货 图8:俄罗斯进出口金额

数据来源:wind、中金公司研究部、银河期货 图9:PPI数据

数据来源:银河期货、wind资讯 图10:CPI数据

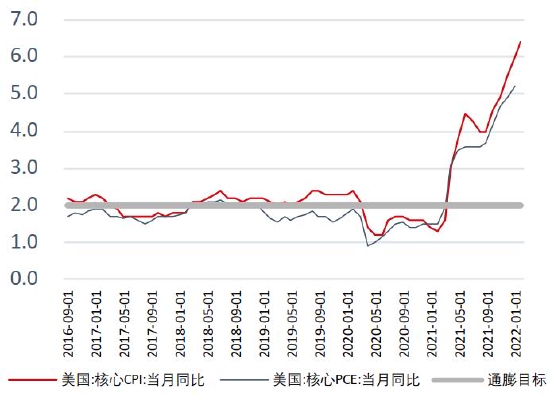

数据来源:银河期货、wind资讯 图11:PCE数据

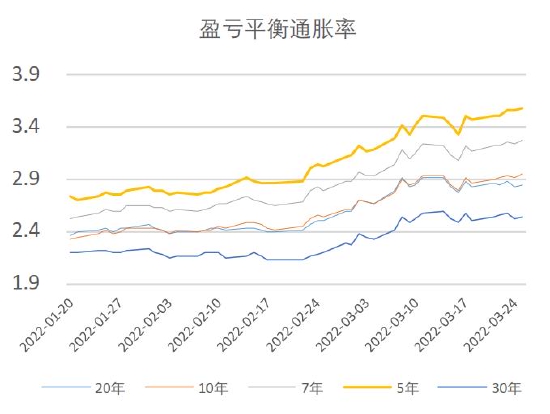

数据来源:银河期货、wind资讯 图12:盈亏平衡通胀率

数据来源:银河期货、wind资讯 2.美联储3月议息会议符合预期 3月,美联储联邦公开市场委员会如市场预期将联邦基准利率从0%-0.25%区间上调25个基点至0.25%-0.50%区间,为该行2018年12月以来首次加息,并暗示年内还会进行六次同等幅度的加息。决议公布后,掉期显示美联储未来两次会议加息75基点,即其中一次将大幅加息。这标志着这个全球最大的经济体正式跨入政策收紧时代。美联储关注的焦点首次偏离了新冠疫情,转移到俄乌问题可能造成的不确定性上。 鲍威尔在发布会上表示,加息和缩表的时机已经到来,如果迅速采取更多行动是合适的,美联储将采取行动;如果通胀数据显示需要更快地加息,将会这样做。但美联储尚未就提前收紧政策做出任何决定。经济预期方面,则大幅下调今年GDP预期至2.8%,鲍威尔称经济衰退可能性不是特别高。但债券交易员越来越担忧经济衰退,美国5年期和10年期国债收益率曲线出现倒挂就是证明。 图13:点阵图

数据来源:jin10、银河期货 图14:美联储议息会议预期

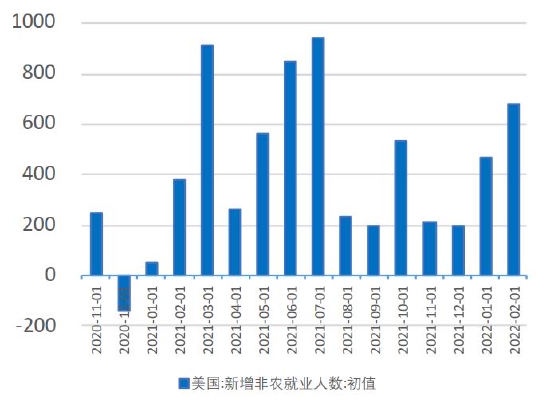

数据来源:jin10、银河期货 虽然美联储议息会议偏鹰,但与持续高涨的通胀以及稳步回升的就业相比,显然市场认为加息力度还欠火候。从近期的就业数据来看,不难发现美国就业市场表现良好,而平均时薪有螺旋上升的可能,目前也处于高位。薪水与就业市场的表现也会促进物价的上涨,结合高涨的通胀,显然会给美国经济带来一定的隐忧。 图15:平均时薪同比与失业率数据

数据来源:银河期货、wind资讯 图16:新增非农就业人数继续回升

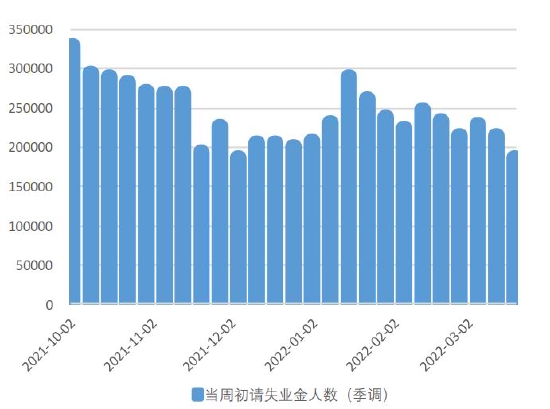

数据来源:银河期货、wind资讯 图17:当周初请失业金人数持续回落

数据来源:银河期货、wind资讯 图18:续请失业金人数稳步下行

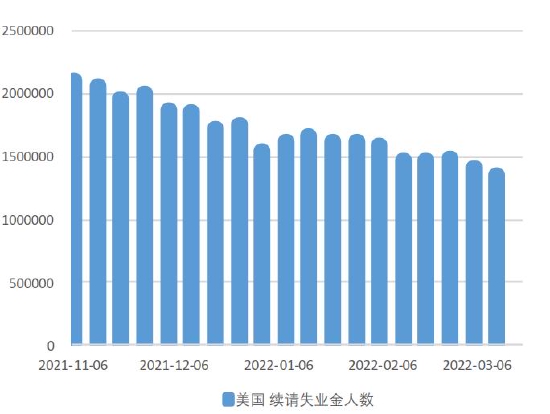

数据来源:银河期货、wind资讯 图19:Markit制造业和服务业PMI

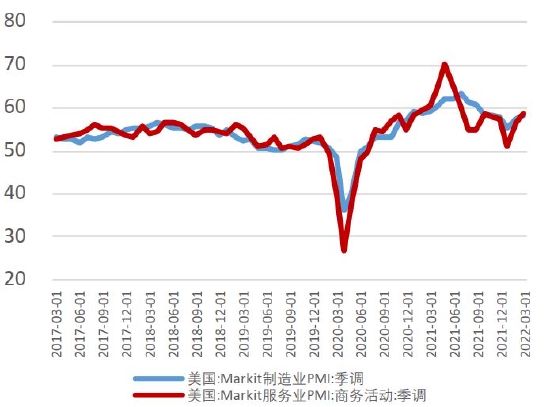

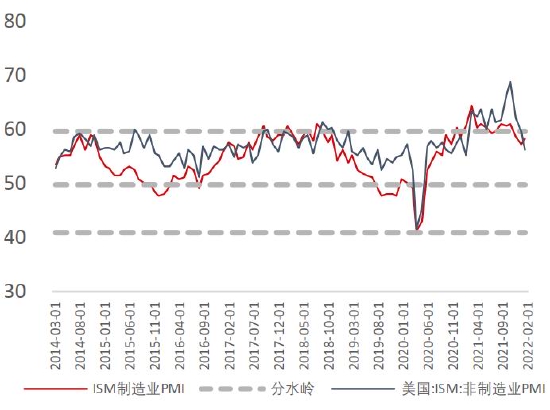

数据来源:银河期货、wind资讯 图20:ISM制造业和非制造业PMI

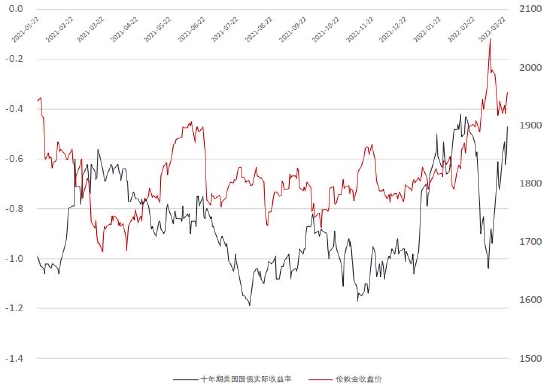

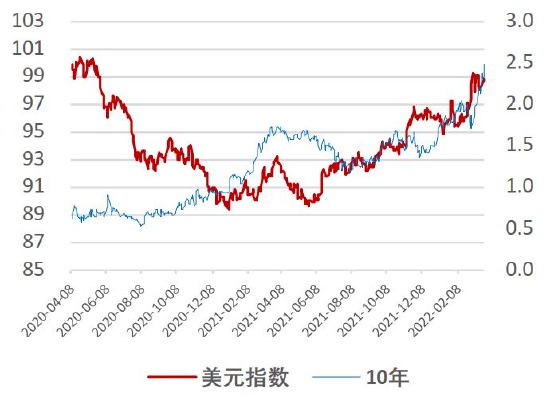

数据来源:银河期货、wind资讯 3.不是每一次加息都会回落 通胀是加息周期的关键 与此前的克里米亚事件不同,俄乌冲突正遇上美联储加息周期。因此,在议息会议前后,虽然俄乌问题没有解决,但贵金属价格承压回落。加息的预期导致美国国债收益率与美元指数持续上行,但通胀数据同样持续攀升,从而导致美国国债实际收益率并未呈现趋势性的上涨,依然在0值以下震荡。 图21:美国实际收益率与伦敦金

数据来源:银河期货、wind资讯 图22:美国国债收益率

数据来源:银河期货、wind资讯 图23:国债收益率和美元指数

数据来源:银河期货、wind资讯 图24:盈亏平衡通胀率

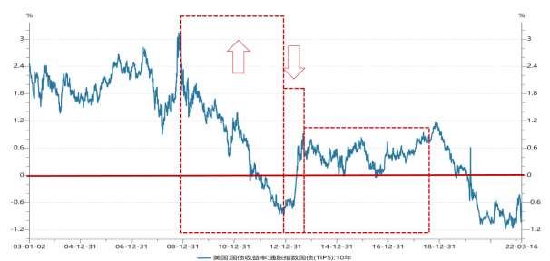

数据来源:银河期货、wind资讯 三、行情展望 从历史走势来看,实际利率的涨跌也未必能带来贵金属的趋势性行情,这还与实际利率波动范围有一定的关系。只有当实际利率从正值的正常区间跌至负值时,贵金属才能带来一波大幅上涨的行情。同样,也只有当实际利率由负转正的初期,贵金属才会形成一波趋势性的下跌。因此,虽然加息周期已经拉开序幕,但贵金属未能形成趋势性的下行,反而随着避险情绪以及通胀的担忧起起伏伏。未来,当名义利率上升已经成为定局,实际利率能否突破0的压力,依然还是要看通胀是否会出现拐头,持续高涨的通胀预期不消,则贵金属下方始终有较强支撑。 图25:实际利率与伦敦金走势

数据来源:银河期货、wind资讯 银河期货 万一菁 |

|

|  |

|

微信:

微信: QQ:

QQ: