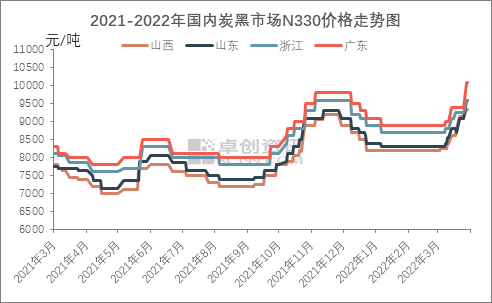

关键词:一季度、历史新高、欧洲、预测 【导语】春节后受制于下游需求恢复缓慢叠加成本高位,2月份炭黑市场价格陷入涨跌两难局面。3月份国内下游传统小旺季旺度不够背景下,炭黑市场价格逆袭冲至历史新高点,虽国内市场需求一般但出口市场订单增加明显存较强支撑,市场商谈焦灼局面由此打破,而此番涨价背后的原因成为业内关注的主要重点。 行情回顾:市场翻转,价格高位上行达近年新高 2022年炭黑市场价格呈现先跌后涨趋势。以山东市场炭黑N330为例:1-3月份均价为8496元/吨,同比去年同期上涨10.3%;截至3月31号,价格运行区间为9500-9700元/吨,较3月初涨幅达16%。  图1 2021-2022年国内炭黑市场N330价格走势图

2022年一季度炭黑市场价格变化主要受供需面因素影响,原料煤焦油油价格高位运行也对价格形成了较强支撑。对一季度炭黑市场价格运行情况及影响因素做如下总结: 需求下滑制约,炭黑价格与成本倒挂偏弱运行:1月份炭黑市场价格继续弱势下行200-400元/吨;原料高温煤焦油山东市场均价4929.06元/吨,较上月均价上涨233.3元/吨。下游轮胎市场对炭黑需求下滑幅度较大是成本与炭黑价格倒挂的主要原因:1月初元旦假期穿插其中,部分企业存检修行为,加之春节临近轮胎市场需求疲软,对轮胎开工产生一定拖累,轮胎对炭黑需求下滑明显。 库存成本双高,进退两难:2月炭黑市场价格弱稳运行,轮胎市场部分客户商谈重心小幅下跌100-200元/吨,2月份山东市场均价4938.33元/吨,较上月均价上涨9.27元/吨。炭黑企业库存高位与成本处历史高位对冲,市场议价陷入较为焦灼的局面。2月份春节假期贯穿其中,轮胎市场迎来年度最长停产期且停产时间较往年有所延长,尤其是山东地区轮胎企业多集中在元宵节后才恢复生产。但下游炭黑生产企业停产多为中小型企业,大型炭黑企业多限产运行,库存不断累积。供应增量大于需求增量,库存达偏高水平。但成本高位上行达历史新高,企业即期盈利持续为负,炭黑企业继续降价意向不强,整体市场运行偏弱稳。 出口支撑,炭黑市场价格冲历史新高:3月份炭黑市场价格上涨1000-1500元/吨达历史新高点。由于国际形势较为紧张,欧洲市场采购炭黑积极性较高,中国炭黑出口订单大幅增加且价格高位,对国内价格起到较为明显支撑作用;国内炭黑下游轮胎等橡胶(13830, -5.00, -0.04%)制品企业刚需平稳,炭黑行业开工负荷低位,行业供应面趋于紧俏,业者多惜售挺价,支撑价格高位上行。 基本面回顾:扭亏为盈、需求平淡、供应过剩转紧俏 表1 2022年第一季度中国炭黑基本面数据变化

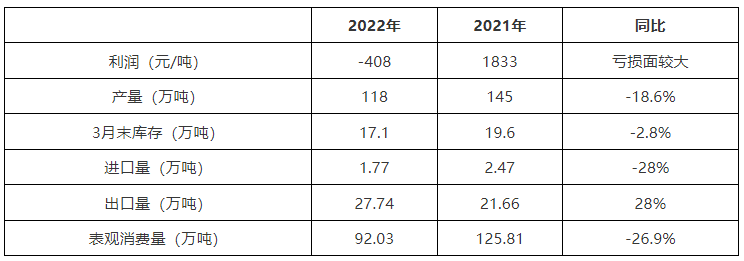

由上表可以看出,一季度炭黑行业运行情况相对不乐观,即期盈利水平为负、供需双跌,但进入3月份市场好转,进出口量增加,库存也下滑。其业者主要关注的炭黑行业基本面情况解析如下: 一季度亏多赚少 2022年一季度炭黑行业利润水平为负,尤其是1-2月份,炭黑市场基本处于亏损运行状态。以山西地区炭黑企业N330为例,2022年一季度平均即期盈利水平为-408元/吨,而2021年一季度平均即期盈利水平为1833元/吨,2022年一季度炭黑行业基本由盈转亏且亏损空间较大。  图2 2021-2022年山西地区炭黑企业N330盈利统计

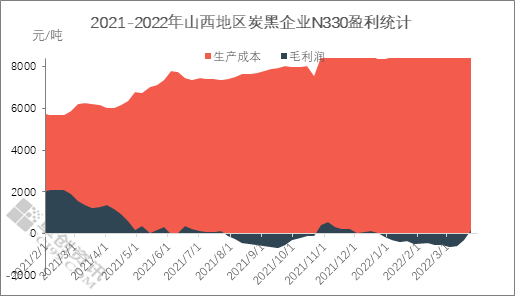

2022年一季度炭黑行业亏损的主因有:第一,下游需求动力不足,加之外界不可抗因素、运输限制等因素影响,下游需求端较往年同期需求下滑,炭黑企业库存累积至高位,1-2月份炭黑市场持续偏弱运行,价格易跌难涨;第二;原料高温煤焦油持续处历史高位震荡,但1-2月份炭黑市场价格与原料油价格呈现倒挂,企业出厂价格难以平衡原料成本价格。 炭黑市场内销需求平淡,出口需求表现可观 3月份山东地区轮胎企业全钢胎平均开工负荷预估为58.55%,较上月开工走高34.21个百分点。轮胎企业开工上涨幅度较大下对炭黑需求增幅较为明显。3月轮胎开工呈现走高调整变化,主要影响因素有:一是月内可生产条件稳定性尚可,轮胎开工多进入到连续作业阶段,开工向好提升行为相对普遍。二是节后库存消耗带动增多,轮胎开工需给予一定产力补充。三是随着劳动力的陆续补充,产力运行匹配能力增强。此外,传统产销小旺季在部分地区中下旬停产拖累下上涨动力减弱,月内开工亦呈现短暂迂回调整。  图3 山东企业全钢胎月均开工负荷走势

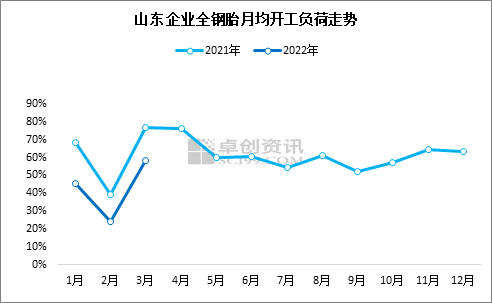

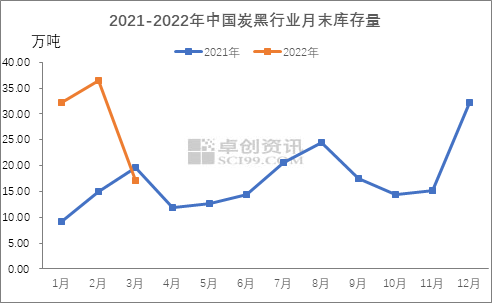

3月份炭黑出口市场也表现强劲,且价格较国内价格优势较为明显。3月份预测炭黑出口订单预测增加123.74%,其出口增加且价格高位的主要原因有:受国际形势影响,欧洲地区前期从俄罗斯进口炭黑受阻,多转寻求中国进口炭黑,其原材料炭黑存较大缺口下对价格高位接受能力也较强。 库存由供应过剩转供应偏紧 卓创资讯统计3月国内炭黑企业库存量环比上月下跌53.10%,同比2021年同期下跌12.56%。截止到3月底,企业基本处于库存低位局面,对价格上涨存较大支撑。  图4 2021-2022年中国炭黑行业月末库存量

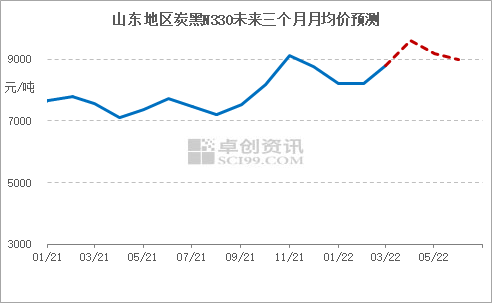

3月国内炭黑企业库存下跌幅度较大的主要原因:第一:3月中上旬炭黑企业开工负荷受到限制,取暖季结束,3月中下旬个别大厂存停产或检修计划,整体开工水平较低,补库量不多;第二,欧洲地区月内从中国询盘采购量增加幅度较大,加之国内轮胎等橡胶制品企业炭黑库存不高,月内炭黑需求量增加幅度较大,炭黑行业销量大于增量,带动炭黑企业库存消耗。 后市展望:未来三个月炭黑市场价格或呈现先涨后回落趋势,山东地区炭黑市场N330价格运行区间为8900-9800元/吨。  图5 山东地区炭黑N330未来三个月月均价预测

炭黑二季度价格预测的原因有:炭黑市场当前供应面偏紧,缓解仍需一定周期,短期需求稳步增加下企业或顺势调涨平衡一季度亏损压力;第二,下游轮胎市场内销市场需求平淡,企业库存呈较为明显累积趋势,后市对历史高价炭黑承接意向不强,加之后市检修及限产炭黑企业陆续恢复开工,行业供应紧俏态势或逐渐缓解,炭黑市场价格或存高位回落空间,但成本高位运行下仍对炭黑价格有一定托底支撑。 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);