2022年3月19日 工业品-双焦 疫情或导致双焦需求延后释放 观点概述: 焦煤(3060, 71.50, 2.39%) 供应端,国产焦煤偏紧现状依旧难改,后续产量受制于其产能的局限性,难以大幅提升。随着后期供暖季的结束,部分配煤可能向焦煤转移,但全球能源紧张、煤炭紧缺下,后期保供任务依旧艰巨,配煤难以出现较明显的宽松局面。焦煤后期供给端的改善只能寄托于蒙煤及俄罗斯焦煤的潜在进口增量。蒙煤方面,虽然口岸通关车数正有所回升,但其带来的进口增量有限,最大潜在增量来自于TT矿至甘其毛都口岸方向的新建铁路,计划于7月15日前正常运行,目前普遍认为,铁路正式投入使用以后,每年可以运输出口3000万吨煤炭。俄罗斯焦煤当下因俄罗斯受制裁,我国因贸易融资问题,几乎无进口。当前我国是否会大量引进俄罗斯焦煤仍存不确定性。从长期角度看,远期随着俄乌冲突缓和,我国仍有可能加大俄罗斯焦煤进口;而短期我国引进俄罗斯煤炭,采取其他方式与俄罗斯进行贸易结算,仍有较高政治风险。 需求端,当前主要矛盾在于市场对于需求的预期,周初因疫情的爆发导致市场对黑色整体需求出现恐慌,而随后国家释放出一系列宏观利好信号,使市场对于黑色终端需求的信心有所提振。需注意的是,全国疫情并未有好转迹象,周末唐山疫情管控加严,下周钢材终端需求或将受到进一步抑制。一方面,疫情对于短期需求的抑制较为确定,或导致终端需求延迟释放;而另一方面,疫情对于运输的干扰也使焦煤上下游库存分化有所加剧,下游低库存矛盾更加凸显,若疫情缓解,则盘面或重新回到交易下游复产补库逻辑上,因疫情导致的下游原料补充不足的低库存矛盾或再次凸显。 综上,焦煤供给紧张问题短期难解,疫情导致黑色出现负反馈,钢厂利润大幅压缩抑制原料上涨空间。短期疫情管控何时结束难以预测,而长期待疫情缓解,下游低库存矛盾仍在,复产补库需求会延迟,但不会消失。基于焦煤供需偏紧格局难改,补库需求延后出现,建议以低多思路为主,可考虑适当逢低布局远月多单,但需警惕远期蒙煤铁路通关量增加、俄罗斯焦煤进口风险。 焦炭(3677, 51.00, 1.41%) 供给端,两会后环保管控有所放松,焦钢企业陆续复产,而疫情叠加汽运成本高,物流运输不畅,焦企库存有所累积,钢厂焦炭到货也受影响。 需求端,钢厂高炉陆续复产,铁水增量明显,部分钢厂已满产,钢厂库存可用天数回落,随着后期钢厂进一步加大复产力度,钢厂对于焦炭的补库需求也将会有所增加。当下需重点关注的是,全国疫情扩散,对钢材终端开工施工以及钢材出货均有较大影响。疫情对于钢材终端需求的影响可能大于对钢材供给端的影响,加之钢厂利润已不高,极易出现负反馈现象。 总体看,焦炭产能持续增加,基本面矛盾不及焦煤,更多受焦煤被动推涨。焦炭第四轮提涨全面落地,而疫情导致终端负反馈下,钢厂利润难有明显改善,若继续提涨第五轮,钢厂利润将明显不足,因此第五轮提涨落地难度或有所增加。当前焦炭盘面处于贴水状态,前期高估值得以修正,而短期疫情未有好转迹象,负反馈风险仍在,建议以观望为主。 策略建议: 1. 焦煤:逢低做多 2. 焦炭:观望 风险提示: 俄罗斯焦煤大量进口、蒙煤通关量大增、保供稳价下,国家政策对于价格的直接调控、疫情导致成材端严重负反馈

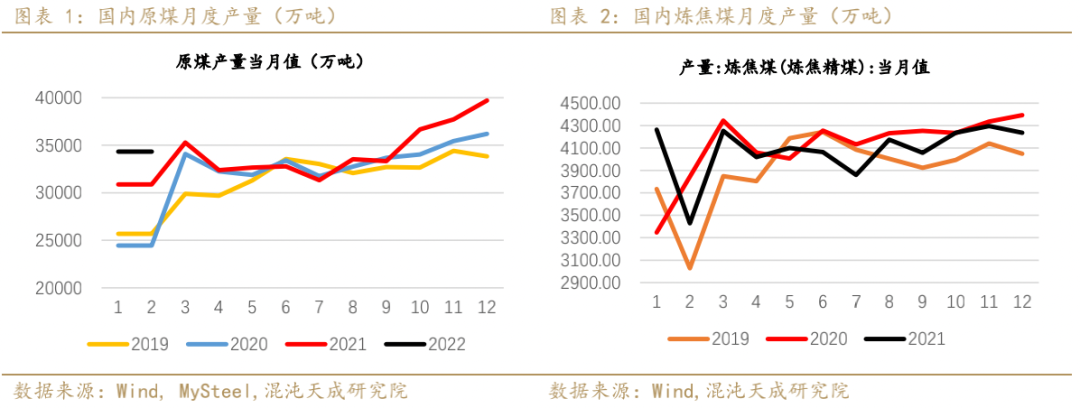

1、 焦煤供给:国产焦煤及进口供给依旧维持偏紧局面 1) 国内焦煤供给 今年国家大力保供,春节煤矿放假数量及天数少于历史同期,导致1-2月原煤产量高于往年;国家统计局最新数据显示,2022年1-2月份,中国原煤产量为68659.8万吨,同比增长10.3%。根据汾渭统计,本周炼焦原煤产量949.14万吨,较上周上升4.08万吨。两会后山西煤矿产量有所回升,但内蒙露天矿依旧处于停产状态,焦煤产能局限性抑制其产量增幅,焦煤供给依旧偏紧。

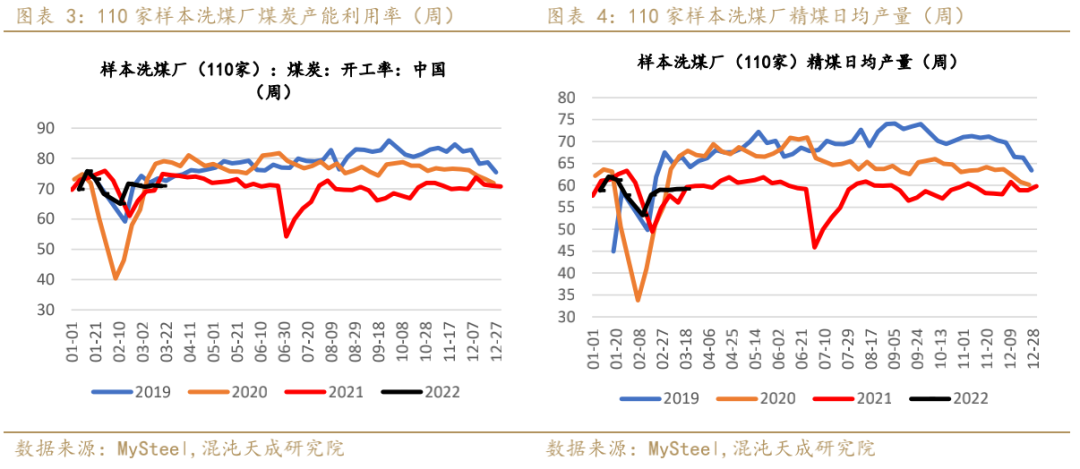

本周Mysteel统计全国110家洗煤厂样本:开工率70.89%,较上期值降0.23%;日均产量59.19万吨,增0.03万吨。

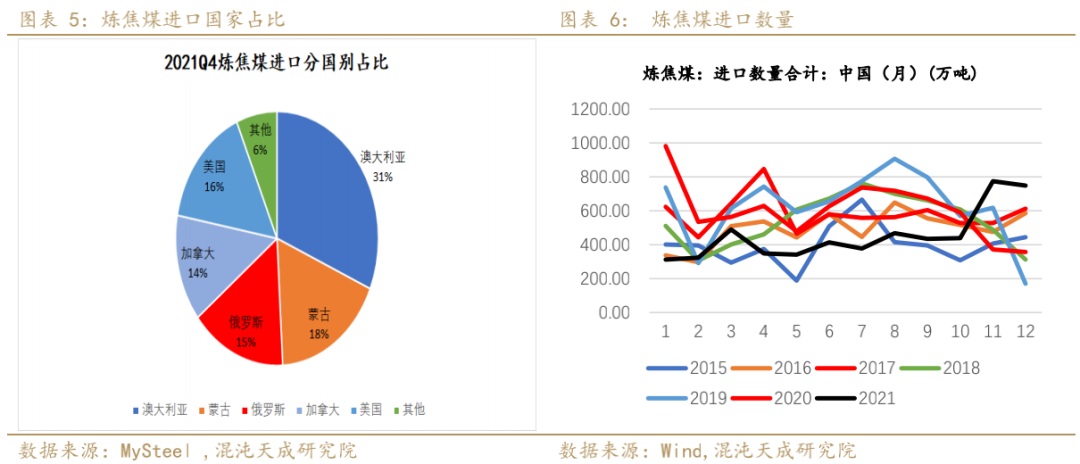

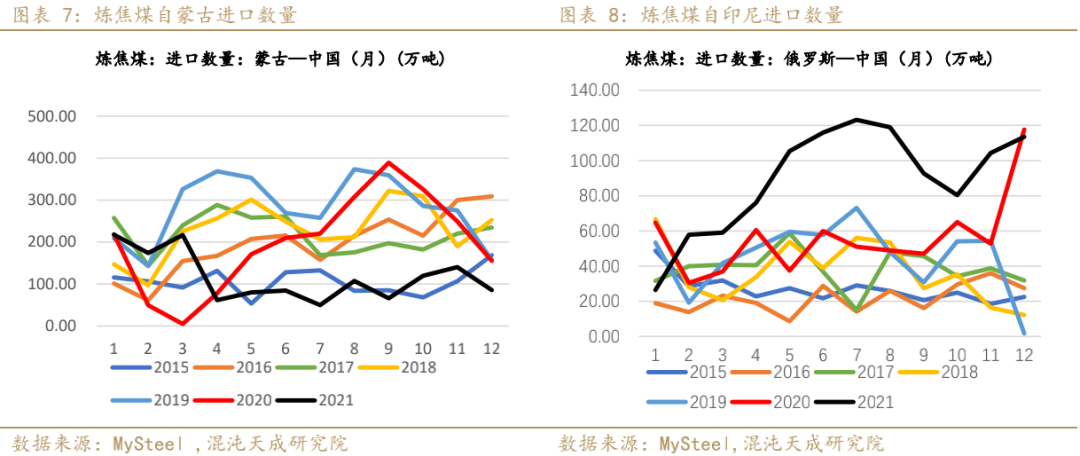

2) 焦煤进口: 澳煤供给持续偏紧,俄罗斯焦煤进口仍存不确定性 根据普氏,本周一线主焦煤FOB价670美元,较上周五上涨4美元;CFR价456美元,较上周五上涨1美元。由于莫桑比克飓风、加拿大运输铁路罢工,以及澳洲洪水影响东海岸港口发运等因素,以及俄罗斯焦煤供给受限后,日韩买家寻找其他国家货源替代等原因,海运焦煤价格持续表现强势,远超国内价格。由于进口价格倒挂,我国进口海运焦煤量依旧处于低位。 21年俄罗斯煤炭产量4.37亿吨,出口煤炭2.1亿吨,出口炼焦煤约3,027万吨,约占全球焦煤消费2.7%。我国21年进口俄罗斯炼焦煤1074万吨,占总进口比重19.6%,占总供给比重约2%。俄乌冲突导致俄罗斯焦煤出口贸易几乎停滞。上周国家召开俄罗斯煤炭进口会议,我国有进口俄罗斯焦煤意愿,且当前俄罗斯焦煤无法出口至其余国家,一旦我国解决贸易融资问题,国企带头进口,3000万吨左右出口量有可能压价进入我国。而另一方面需要注意的是,当前美国、澳洲均警示,若我国在俄罗斯受经济制裁时给予协助,将对我国进行制裁,因此我国目前大量引进俄罗斯焦煤仍有较高政治风险。

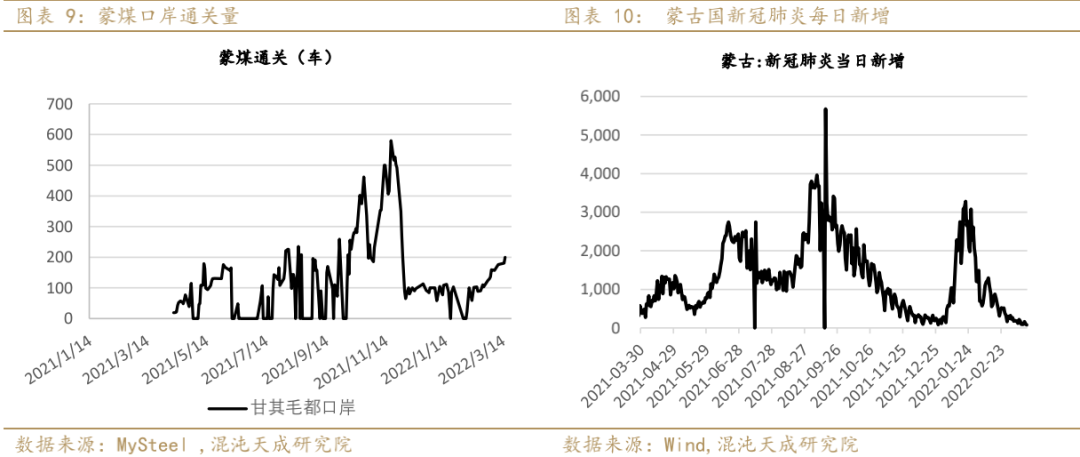

蒙古疫情新增降至100例以下。本周蒙煤通关持续小幅回升,汾渭统计本周(3.14-3.17)口岸通关3天,日均通关191车,较上周同期日均增加17车。 蒙古GoGo网3月14日消息,蒙古国最大的焦煤矿--“TT”矿至宗巴彦方向全长416公里的新建铁路工程,现已全部完工,并组织完成了试验性运输,计划于3月15日举行通车仪式,正式交付使用。该铁路线预预计每年出口200-400万吨焦煤,预估体量不大。而下半年,由TT矿至嘎顺苏海图/甘其毛都口岸方向的新建铁路,计划于7月15日前正常运行,目前普遍认为,TT矿至嘎顺苏海图口岸方向的铁路正式投入使用以后,每年可以运输出口3000万吨煤炭;假设这3000万吨全部为焦煤,且全部出口到我国,则将带来约6%的年供给增量;因此下半年蒙煤铁路建设进展值得重视。

澳煤供给将持续紧张。根据Mysteel,澳大利亚气象局预测拉尼娜现象将持续到五月,澳洲煤炭铁路线和出口港口持续受到暴雨影响。此外,有不少煤炭公司反馈,煤矿需要花费数个星期才能恢复正常运输。

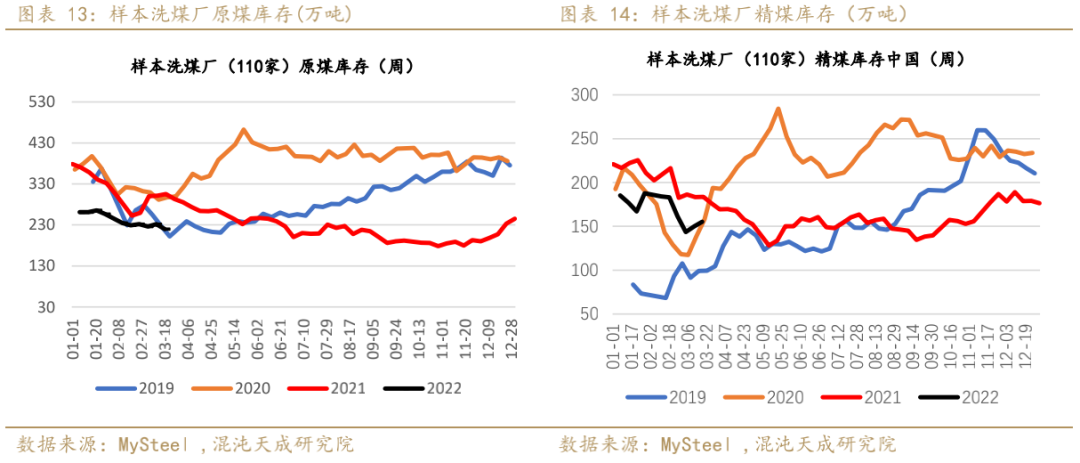

2、 焦煤库存:疫情干扰煤矿发运,导致下游库存短缺情况有所加剧 本周洗煤厂原煤库存219.85万吨降12.32万吨;精煤库存155.33万吨增5.40万吨。

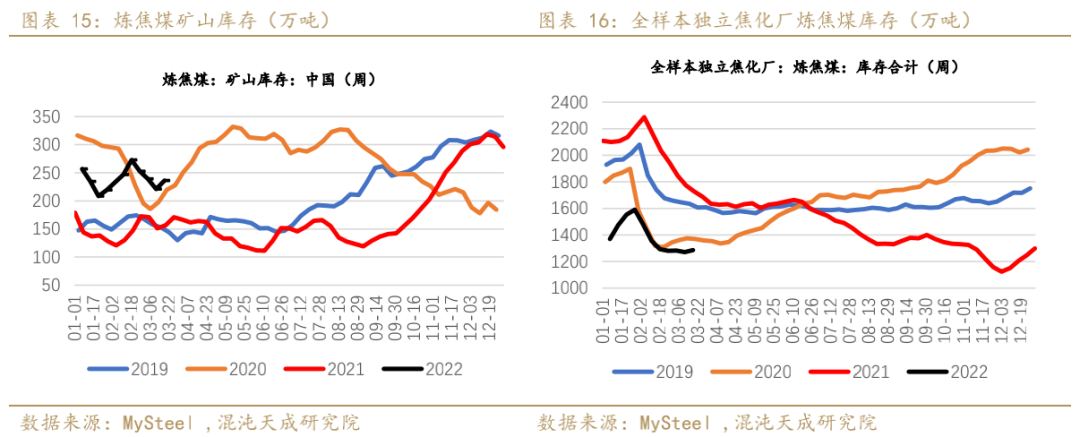

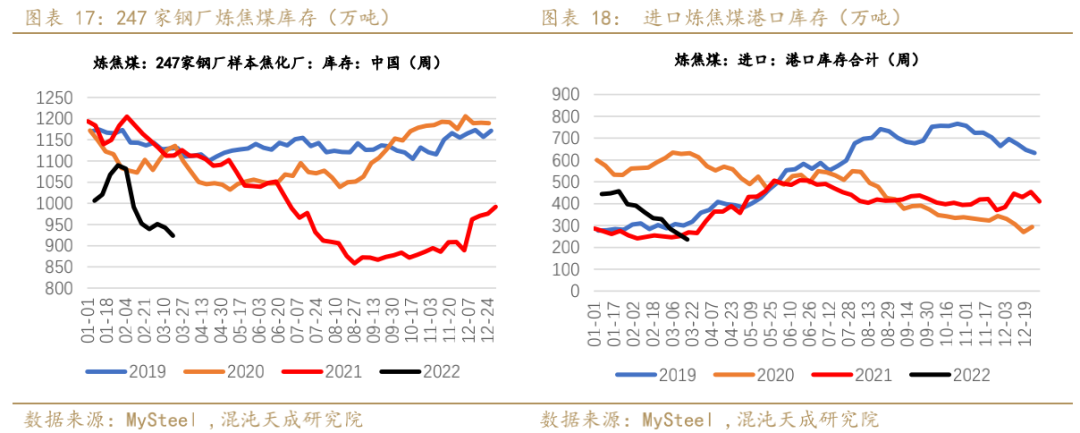

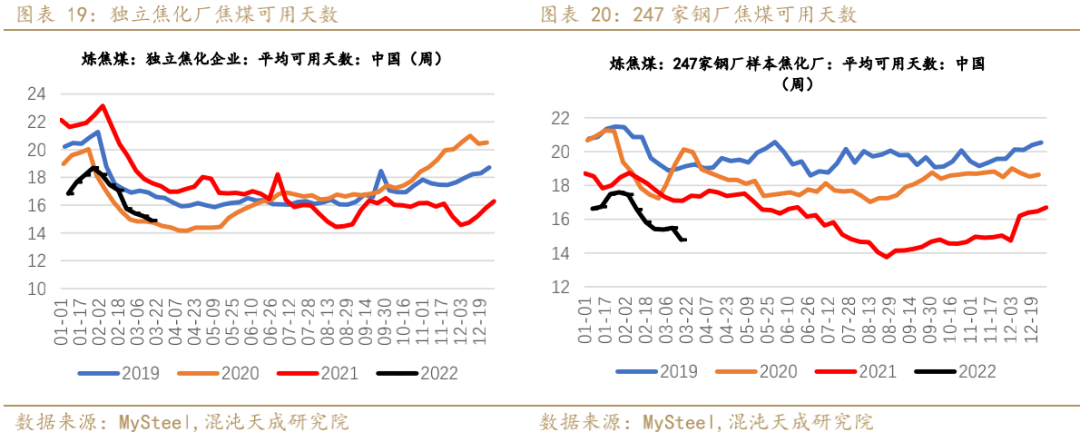

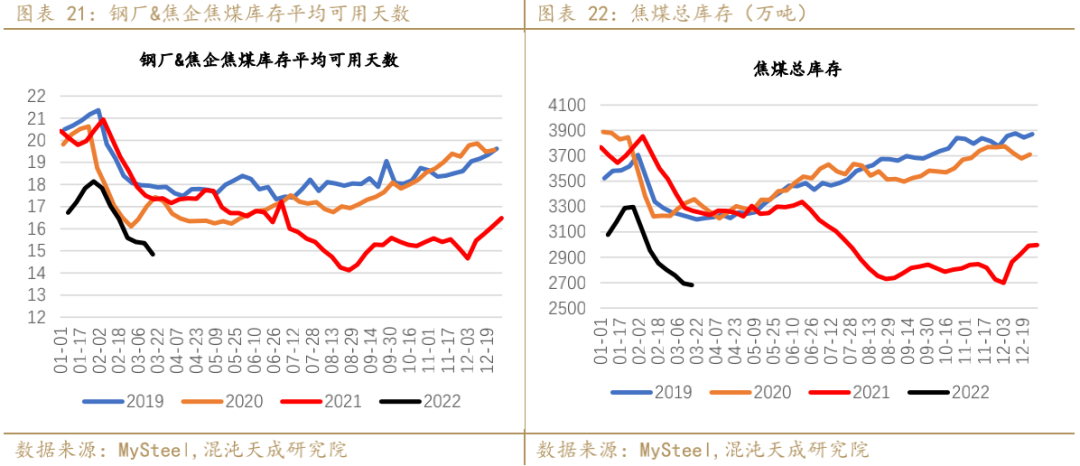

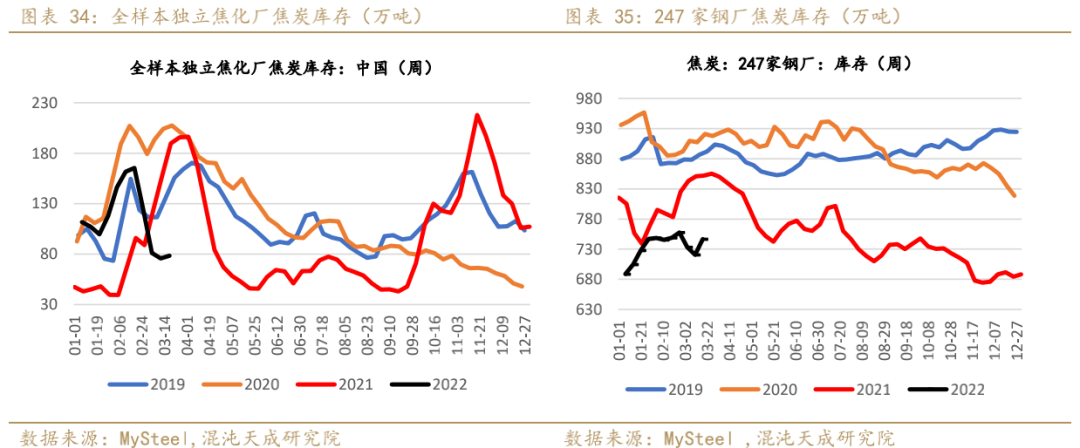

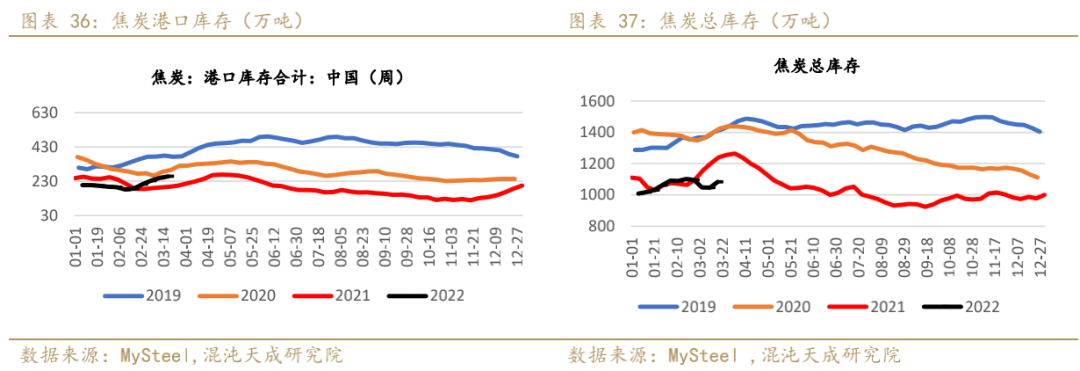

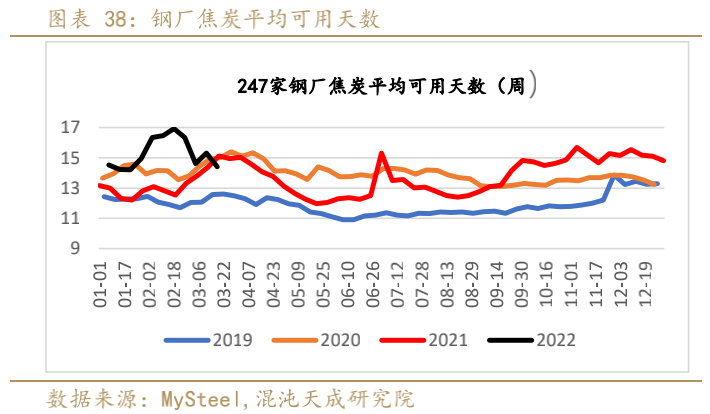

疫情影响煤矿发运,导致下游焦煤库存可用天数低位进一步下滑,低库存矛盾进一步凸显。由于煤矿无法外运,加之山东地区部分煤企前几日为完成储备库存任务对下游客户有临时性的停运现象,本周煤矿库存有所累积。本周全样本独立焦企焦煤库存1285.42万吨,增1.1%;平均可用天数14.9天,降2%。全国247家钢厂样本炼焦煤库存923.6万吨,降2%;平均可用天数14.78天,降4.6%。炼焦煤矿山库存235.93万吨,增6.7%。焦煤港口库存236万吨,降9.2%。

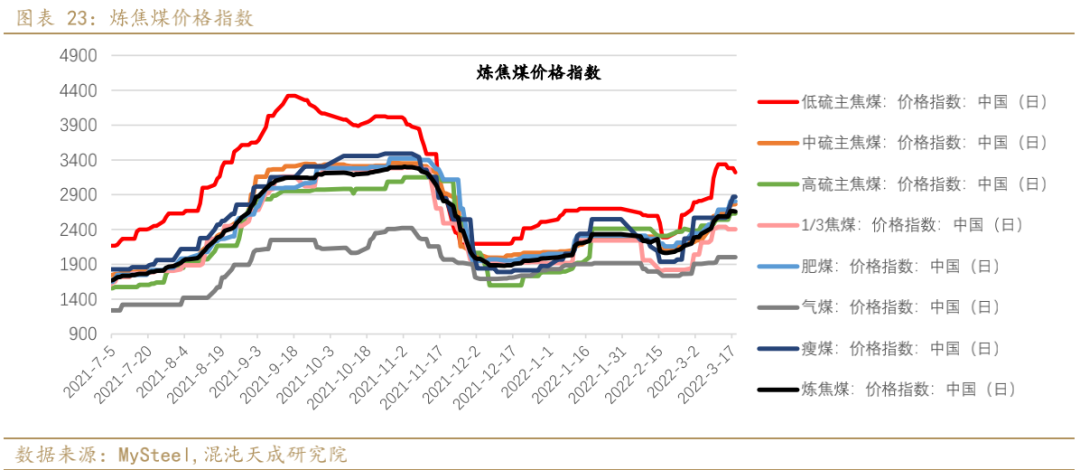

3、 焦煤需求&价格: 周初因疫情影响下游需求,市场出现恐慌情绪,炼焦煤出现大量流拍;而近日受宏观政策利好提振,市场重拾远期需求信心,加之焦煤供给偏紧事实难改,焦煤竞拍价格再次上涨,焦煤价格仍受支撑。

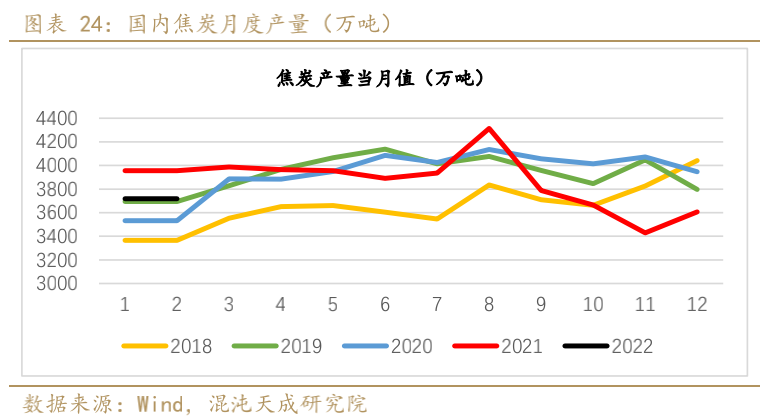

二 焦炭 1、 焦炭供给:焦企产量边际回升 1) 国内焦炭供给及焦化利润 1-2月份,中国焦炭产量为7436.2万吨,同比下降7.6%。

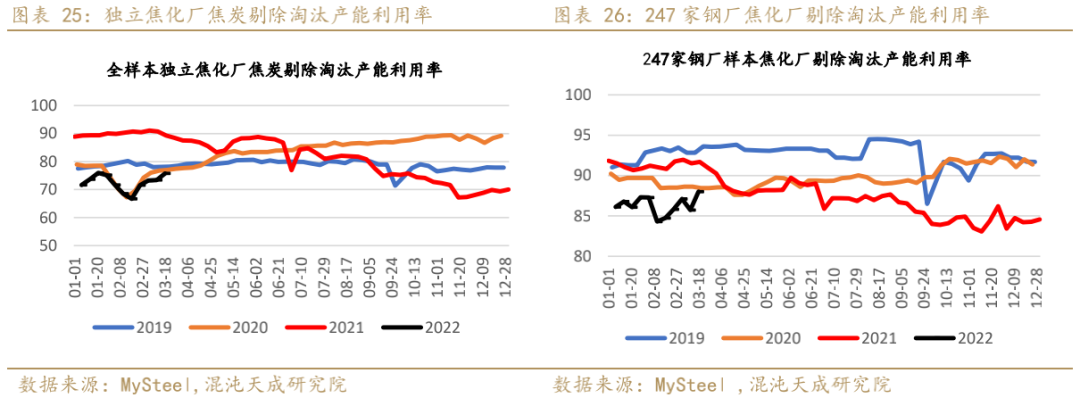

本周全样本独立焦企剔除淘汰产能产能利用率75.76%,增2.4%。全国247家钢厂样本焦化厂剔除淘汰产能利用率88.01%,增2.26%。

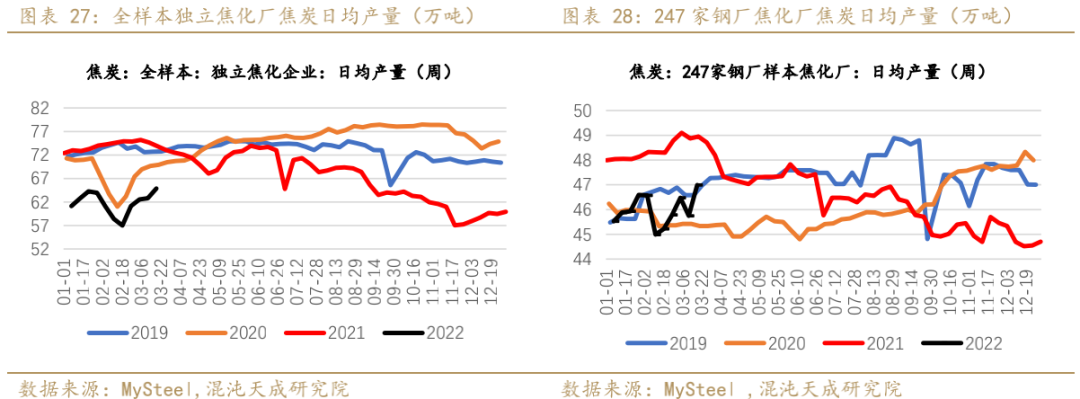

本周全样本独立焦企日均焦炭产量64.87万吨,增2.06%;全国247家样本钢厂日均焦炭产量46.99万吨,增1.24%。

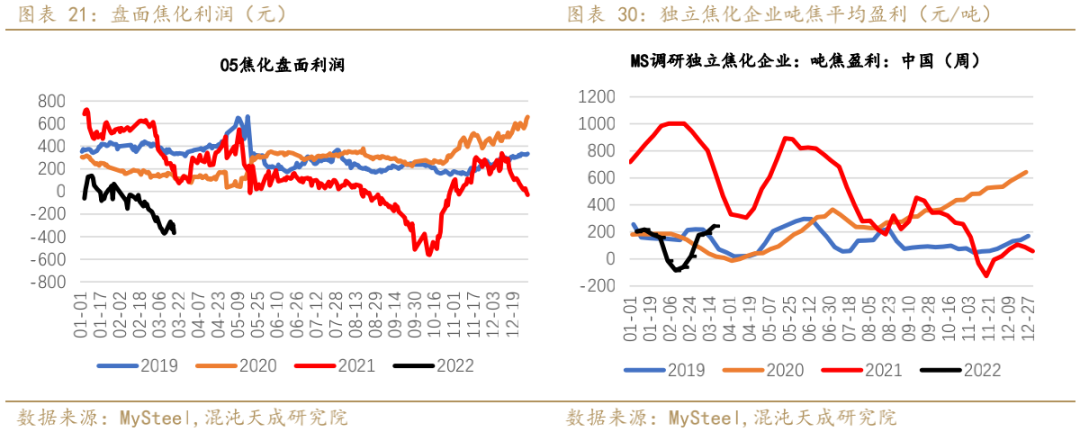

本周Mysteel全国平均吨焦盈利244元/吨,增52元/吨。焦炭提涨后,焦企利润有所回升,但焦煤紧张局面下,焦企入炉煤成本将持续上升,焦企利润仍将受到持续挤压。

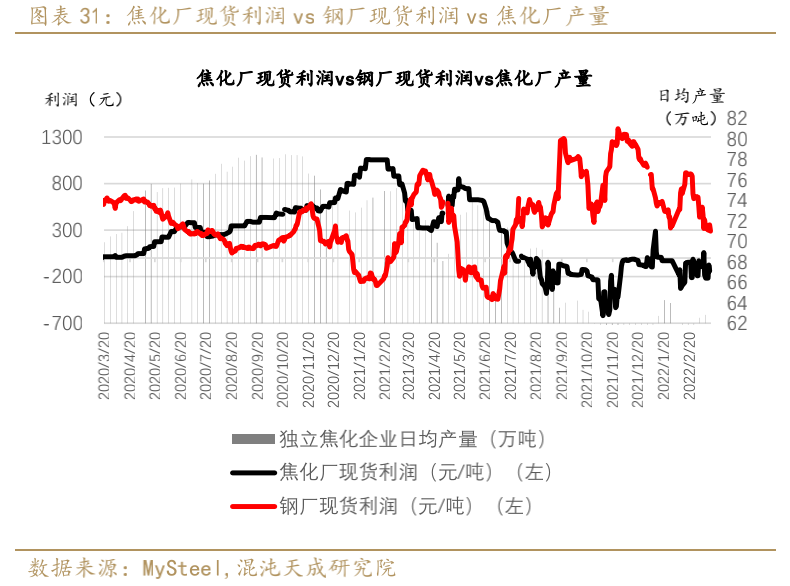

本周由于疫情爆发,钢材终端需求受到明显抑制,原料高价难以向下游传导,钢厂现货利润进一步收缩;周末唐山疫情管控升级,根据Mysteel,生产短期影响有限,但运输及下游开工难以进行,或进一步抑制钢材需求,负反馈风险加大。

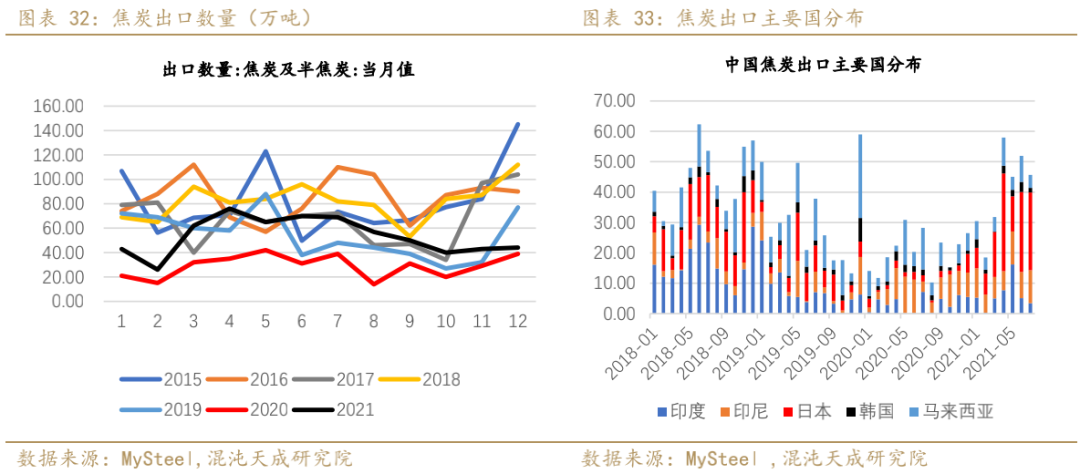

2) 焦炭进出口 俄罗斯焦炭产量约占全球4%,乌克兰焦炭产量约占全球1.8%,出口量约占全球焦炭贸易量10%,主要出口到欧洲。俄乌焦炭供给受限后,海外焦炭价格维持高位,我国焦炭出口利润上升,带动出口量增加。 关于近期传闻的焦炭出口增税,一是尚未被证实,二是焦炭出口体量不大(约占供给1%),且焦炭本身产能在不断增加,不是这段双焦行情的主要推动力,因此出口政策对焦炭盘面价格影响有限,关键还是取决于焦煤。

2、 焦炭库存:焦炭上下游库存均有所累积,总库存上升 本周独立焦企焦炭库存78.41万吨,增3.5%;港口库存258.4万吨,增3.7%。247家钢厂焦炭库存为746.78万吨,增3.6%。周初盘面价格下跌,贸易商抛售投机货源,港口库存有所增加。

本周247家钢厂焦炭平均可用天数14.4天,降5.9%;随着下游钢厂日耗回升,钢厂焦炭库存可用天数继续回落。

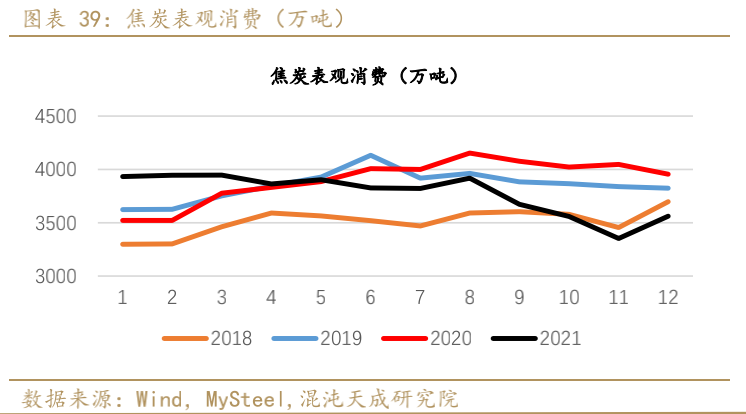

3、 焦炭需求:北方限产基本解除,焦炭需求明显回升 1) 12月焦炭表观消费环比回升

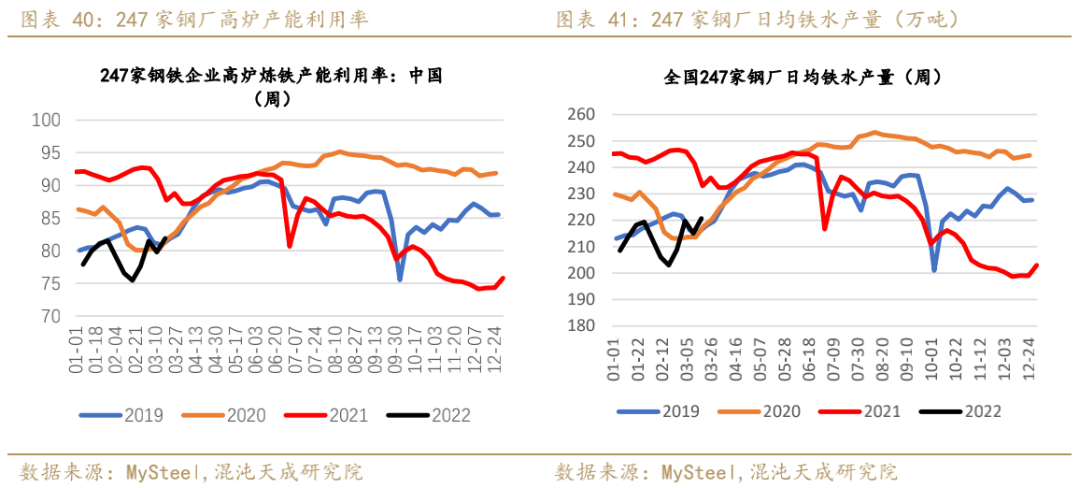

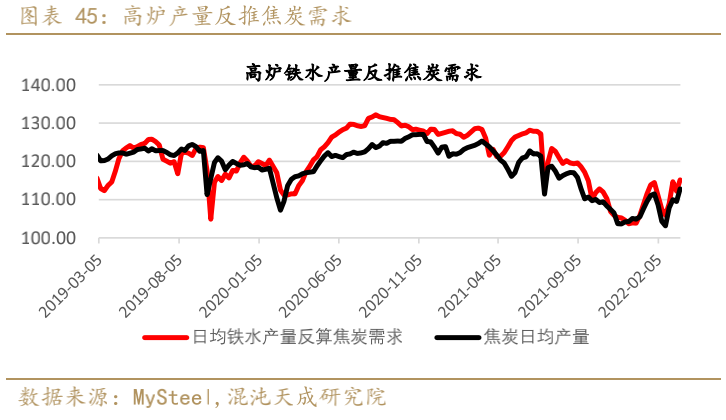

2) 两会后铁水产量明显回升,支撑焦炭补库需求 一方面,两会后限产放松,河北、山西、山东钢企陆续复产;另一方面,采暖季限产有所推后,且全国疫情爆发,虽然疫情对于终端需求的抑制大于其对于钢材生产的抑制,但若需求表现持续不佳,钢厂利润受限,其复产进度或将受到制约。 Mysteel调研247家钢厂高炉开工率78.91%,环比上周增加8.06%,同比去年下降6.73%;高炉炼铁产能利用率81.88%,环比增加2.10%,同比下降5.85%;日均铁水产量220.70万吨,环比增加5.64万吨,同比下降12.30万吨。

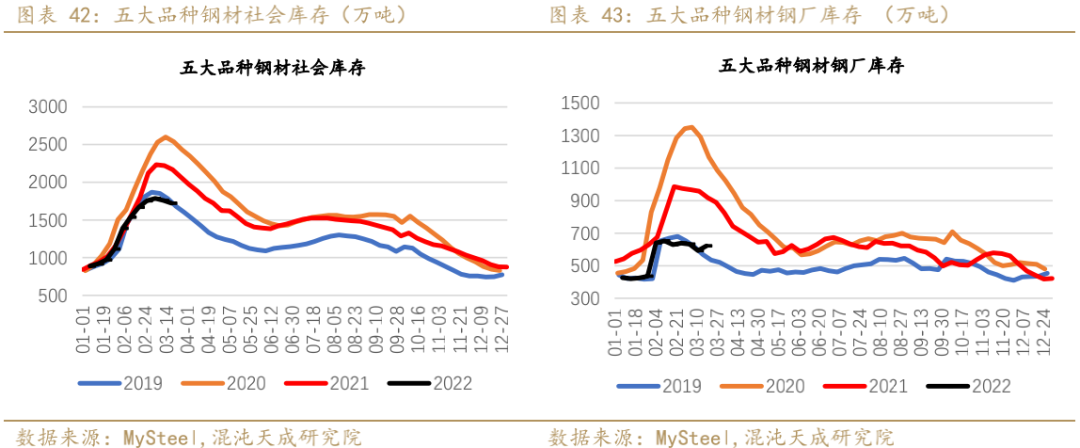

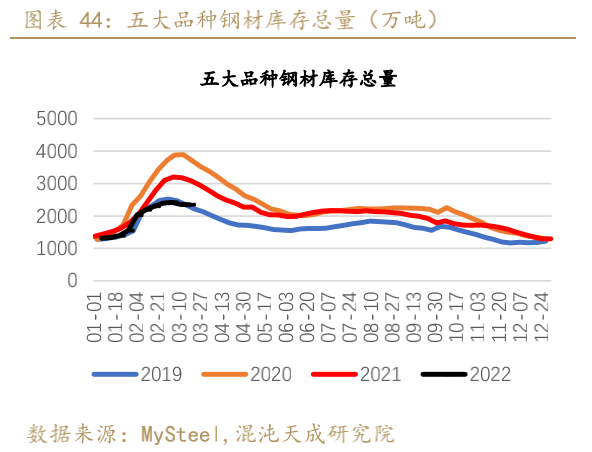

3) 五大品种钢材总库存微降,社会库存下降,钢厂库存增加 本周五大品种钢材社会库存1723.24万吨,环比降35.97万吨;五大品种钢厂库存621.1万吨,环比增28.69万吨。五大品种总库存2344.34万吨,环比降7.28万吨。

4) 本周日均铁水产量反推焦炭需求高于焦炭产量。

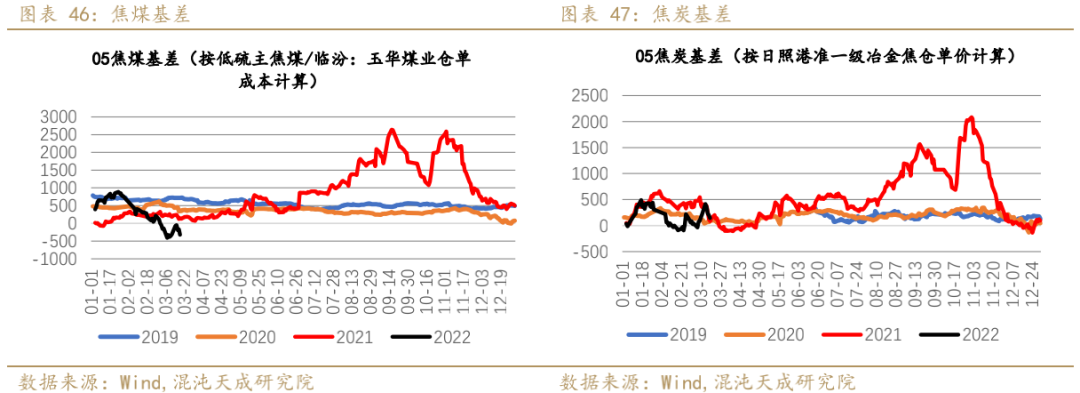

三 价格与价差 1、 焦煤盘面升水,焦炭盘面贴水,港口准一仓单成本约3830

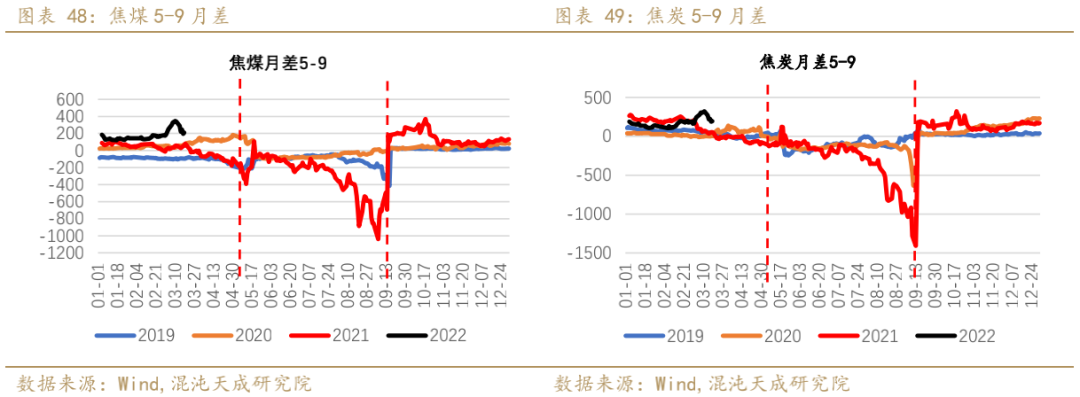

2、 双焦月差大幅回落

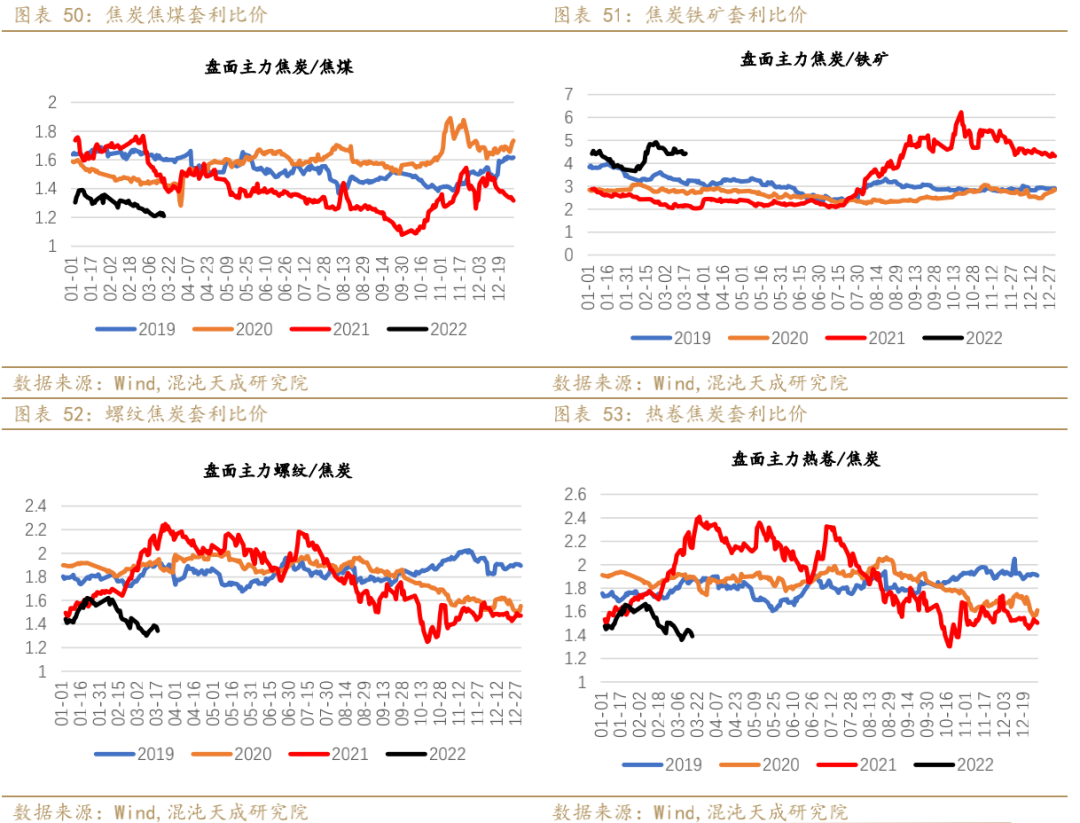

3、 焦炭焦煤比回落

四 技术分析:

黑色组: 联系人:王斯雯 18016029264 wangsw@chaosqh.com 从业资格号:F03088500 |

|

|  |

|

微信:

微信: QQ:

QQ: