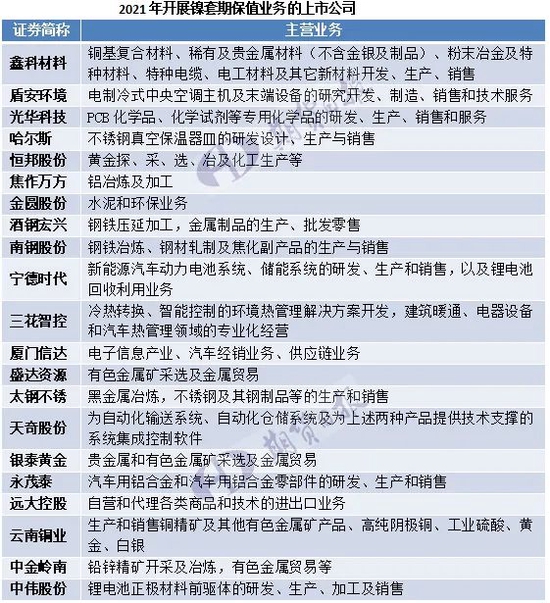

来源:期货日报 特斯拉刷屏了!3月10日,特斯拉中国官网显示,Model 3高性能版和Model Y长续航、高性能版涨价了,价格均上调1万元。目前,Model 3高性能版的价格上调至34.99万元起;Model Y长续航、高性能版的价格分别上调至35.79万元和39.79万元。 原材料价格的上涨或许是特斯拉涨价的原因之一。进入2022年以来,镍、钴、锂等在内的电池原材料价格持续上涨,不断推升动力电池的价格,新能源汽车上游的成本压力日益加剧,或成为越来越多车企涨价的理由。 大幅波动是镍市场的典型表现。据统计,过去10年,其90天波动率明显高于其他在LME交易的金属。3月7日至8日,伦镍在不到48小时内暴涨240%,史诗级的行情令市场震惊不已,此次事件的主角之一青山集团有中国“镍王”之称。有消息称,青山集团在伦镍市场上持有20万吨空头头寸,由于缺少现货无法交割而被国外贸易商挤仓。3月9日晚,青山控股宣布,用旗下高冰镍置换国内金属镍板,已通过多种渠道调配到充足现货进行交割。 实体企业运用期货工具管理风险本来无可厚非,但应遵循期现头寸相匹配的原则,否则可能被对手盯上,从而酿成悲剧。 为规避产品价格和原材料价格波动风险,有效控制生产经营风险,多家镍产业链相关的A股上市公司开展了镍套期保值业务,包括动力电池生产企业、不锈钢生产企业、铝合金生产企业、空调零部件生产企业、贸易企业等。 据期货日报记者不完全统计,2021年发布套期保值公告的上市公司中,至少有21家上市公司套期保值的品种涵盖了镍,分别为鑫科材料、盾安环境、光华科技、哈尔斯、恒邦股份、焦作万方、金圆股份、酒钢宏兴、南钢股份、宁德时代、三花智控、厦门信达、盛达资源、太钢不锈、天奇股份、银泰黄金、永茂泰、远大控股、云南铜业、中金岭南、中伟股份。

动力电池龙头上市公司宁德时代在去年4月28日发布的公告中表示,为减少生产经营相关原材料价格大幅波动给公司经营带来的不利影响,公司计划开展商品套期保值业务,以有效管理价格大幅波动的风险,增强公司经营业绩的稳定性和可持续性。交易品种为镍、铝、铜等金属的期权、期货、远期等衍生品合约。根据公司经营及业务需求情况,公司拟对未来5年所需的部分金属原材料进行套期保值,上述业务所需保证金最高占用额不超过人民币100亿元。 盾安环境在去年8月21日发布的公告中表示,大宗原材料铜、锌、镍是公司产品生产所需的主要原材料,其价格波动会对公司生产经营产生较大影响。当前国际经济形势多变,有色金属市场波动较大。公司开展铜、锌和镍期货套期保值业务,目的是充分利用期货市场的套期保值功能,规避和减少因其价格波动引起的产品成本波动带来的经营风险。开展商品期货套期保值业务不会影响公司主营业务的发展。公司根据主要客户及公司生产经营需要拟进行铜、锌和镍等买入期货套期保值操作,同时对库存铜、锌和镍进行卖出套期保值操作。公司根据铜、锌、镍未来价格走势并结合当前价格判断,12个月内对不超过6500吨铜期货、3000吨锌期货和300吨镍进行套期保值,预计累计投入自有保证金合计最高额度不超过12000万元。 光华科技在去年4月27日发布的公告中表示,公司存货中金属镍产品受市场价格波动影响较大,为规避镍金属价格大幅波动给公司经营带来的不利影响,公司计划通过上期所镍期货合约进行套期保值业务操作,以有效管理因镍金属价格大幅波动带来的风险。根据公司未来12个月镍金属预计库存量的合理预测及公司年度预算的交易量下,并考虑公司的风险控制要求,公司拟对镍金属未来预订采购量或库存量进行套期保值所需开仓保证金余额不超过人民币3000万元,所建立的期货套保标的以公司镍金属未来预订采购量或库存量为基础,不超过公司董事会授权的数量和金额。 光华科技在公告中提及,套期保值业务可以有效规避镍产品在镍金属价格大幅下跌或上涨时,带来的跌价销售毛利损失或上涨采购成本上升等对公司整体毛利润的影响,但同时也存在一定的风险:一是不同期货市场价格间或期货与现货价格间存在的基差(价差)风险,会使采购成本或销售毛利润出现波动。二是资金风险,由于镍金属交易采用保证金交易和逐日结算制度,需要缴纳保证金,可能造成投入金额过大,造成资金流动性风险,如果资金周转不及时,可能因为来不及补足保证金而被强行平仓,套期保值策略由此落空,带来实际损失。三是技术风险,可能因为计算机系统不完备导致技术风险。四是操作风险,业务人员配置不完善,可能导致操作风险。 事实上,开展镍套期保值业务的上市公司远不止上述21家,部分上市公司虽然开展了镍套期保值业务,但未发布套保公告。3月9日晚间,华友钴业发布关于媒体报道的澄清公告。公告称,镍是公司生产经营中的主要原料。公司在印尼布局了镍钴资源开发业务,为了稳经营、防风险,在镍价持续走高的情况下,为了防控价格下跌风险,锁定经营利润,公司结合自身生产经营情况,严格按照公司套期保值管理制度开展镍套期保值业务。套期保值业务是生产经营中常用的防风险工具,并非主动投机。近期镍期货市场出现超异常波动,截至目前公司尚未出现被强制平仓的情况,风险可控。镍期货未来走势存在不确定性,存在可能导致公司套期保值业务出现亏损的风险。 方正中期期货表示,无论是曾经的负油价极端行情,还是现阶段的镍非理性上涨行情,均有相关市场参与主体受到非正常的波动冲击。从这些极端行情的演化和应对措施来看,市场参与主体需理性分析国际宏观局势和政策、国内外供需差异及交易规则差异,不能盲目跟风操作,需客观评估自身风险承受能力及可能面临的市场风险,理性投资和套保。企业在参与套期保值时,需选择合适的交易市场及交易标的,根据生产及销售情况,合理评估风险敞口,避免超量操作及极端情况下应对不足,分散交易以避免头寸集中的暴露风险。 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);