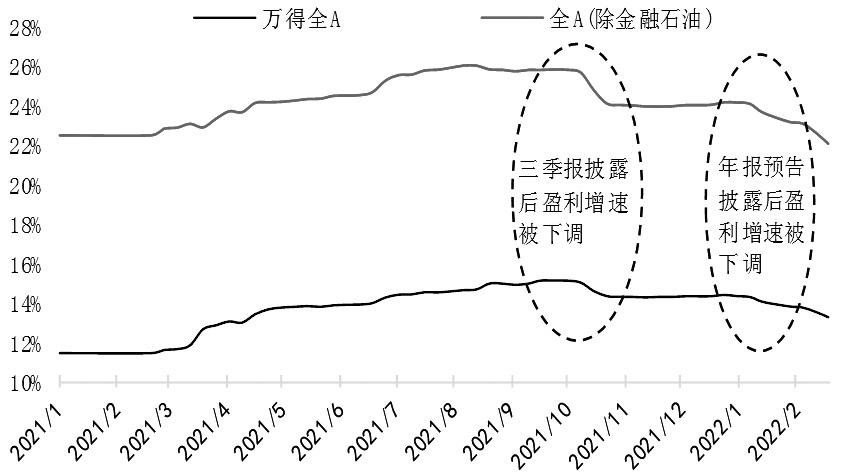

潜在风险较多 展望后市,俄乌局势对市场的风险偏好形成压制,市场担忧成本端的压力会冲击A股盈利端的表现。因此,笔者对后市维持偏谨慎的观点,股票持仓较多的投资者可以考虑在期货端进行空头套保。 3月初,A股延续了2月偏弱的表现,股指期货方面,IF、IH和IC也是全部下跌。不仅仅是A股,亚太股市、欧洲股市3月以来都有比较深的跌幅,外围环境或是A股下跌的主要拖累。 美国通胀预期再度抬升 受俄乌冲突的影响,原油价格不断走高。鲍威尔警告称,俄乌冲突可能会进一步推升美国业已高企的通胀水平,通胀预期近期再度抬升,几乎达到去年11月中旬的高点,建议并支持在3月的议息会议上加息25个基点。他还补充说,如果通胀水平没有下降,那么美联储将准备在一次或多次会议上实施更大幅度的加息,并将在今年开始缩表(将在3月设定缩表步伐)。 上周,美联储公布的褐皮书显示,美国经济活动以适度至温和的步伐扩张,未来6个月的整体经济前景保持稳定,总体上保持乐观。商业活动方面,受疫情和部分地区恶劣天气的影响,消费者支出总体上比前一份报告中弱。制造业活动继续以适度的步伐增长,供应链问题和低库存是抑制增速的潜在问题。劳动力市场方面,就业率以适度至温和的速度增长,工人短缺情况仍较普遍。通胀方面,向消费者收取的价格在全国范围内以强劲的速度增长,投入成本(运输成本、劳动力成本和原材料成本)上升被认为是各行各业的主要影响因素。美联储认为,尽管物价上涨,但是需求依然强劲。 褐皮书对于美国经济的定性显然是支持美联储收紧货币政策的,但是由于此前市场对加息节奏存在过于鹰派的预期,鲍威尔的表态几乎打消了3月加息50个基点的可能,造成近期实际利率下行,短期使得美股出现反弹。不过,解决通胀问题已是美国目前最核心的目标,原油价格大涨只会提升美联储收紧货币的迫切性,疫情不会停下美联储鹰派的脚步。随着3月中旬加息进程的开启以及未来缩表进程的推进,实际利率上行仍是未来确定性较大的事件,对美股尤其是成长股的估值水平将形成压制。 盈利增速存在下调可能 A股方面,通胀持续困扰盈利端,目前市场对2022年A股盈利可能存在负向预期差。在2021年三季报和年报预告披露后,市场对万得全A和全A(除金融石油)2021年归母净利润2年复合增速都进行了下调,但是对2022年的增速并没有进行明显的下调。回顾2021年上市公司三季报,净利率下滑是拖累A股盈利增速的主要因素,也是拖累ROE下行的主要分项,而通胀压力带来的成本端上行是影响净利率下滑的核心因素。从盈利预期来看,显然2021年第四季度净利率下行问题没有得到解决。  图为2021年归母净2年复合增速预测(可比口径)

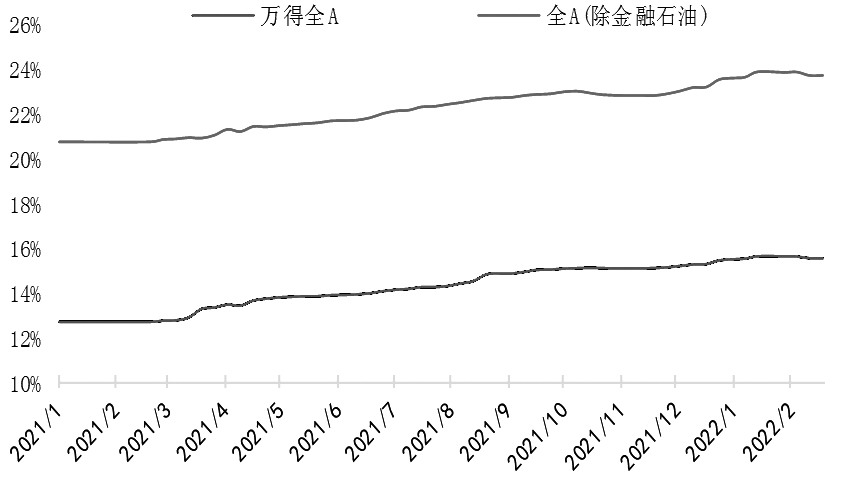

图为2022年归母净3年复合增速预测(可比口径)

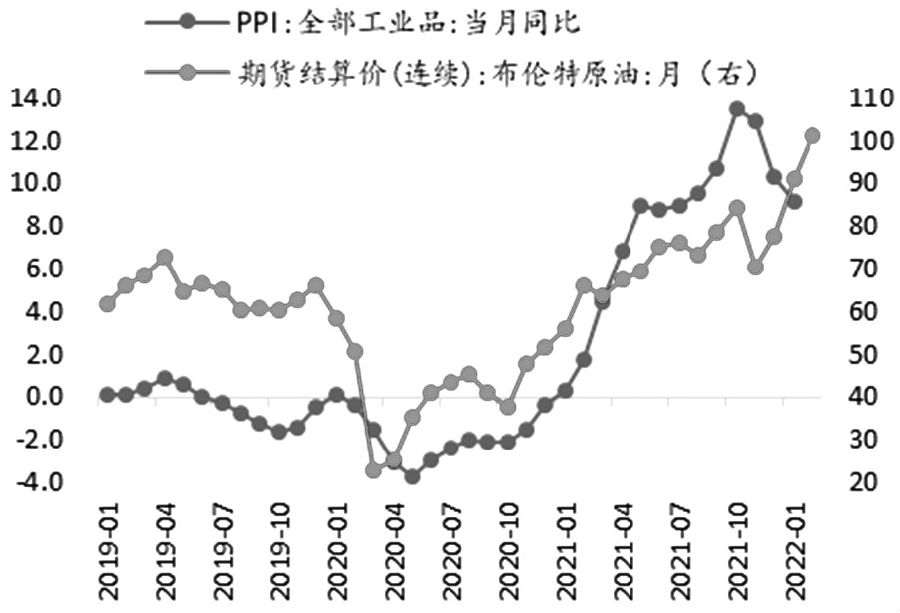

从微观到宏观的倒推,当下盈利端关注的核心应该是通胀压力是否得到明显缓和。从国内定价的螺纹钢来看,期货价格已经较保供稳价时有明显反弹,再从国际定价的原油来看,俄乌冲突使得原油价格持续走高,PPI即便是由于基数效应出现下滑,其下滑幅度也会继续环比走弱,显然2022年第一季度的通胀压力仍将拖累上市公司的净利率。3月中旬开始将进入2022年一季报和年报的财报密集披露期,需要注意对盈利增速预期下调的可能。  图为PPI和布伦特原油价格走势对比

近期国内疫情多点散发 近期,国内疫情多点散发,随着防控措施加强,短期对经济活动特别是线下消费会造成一定影响,但是根据多轮疫情经验来看,这种影响多为短期冲击,待疫情缓解后消费将逐步修复。从市场表现的角度来看,线下零售和商业地产等受疫情影响较大的细分行业表现较差。疫情多点散发叠加俄乌冲突升级,以及美联储加息临近,使得市场表现较弱。 综合来看,市场目前风险因素仍然较多,首先,俄乌局势的不确定性没有明显缓解的迹象,对市场风险偏好形成压制;其次,以原油为代表的大宗商品价格上涨使得通胀预期重燃,市场再次担忧成本端的压力会冲击A股盈利端的表现;最后,美国即将进入加息周期,货币政策上的收紧很可能对美股形成持续性压制。因此,针对3月的期指市场,笔者维持谨慎的观点,股票持仓较多的投资者可以考虑在期货端进行空头套保。(作者单位:海通期货) |

|

|  |

|