2022年3月5日 工业品-双焦 俄乌冲突进一步加剧焦煤

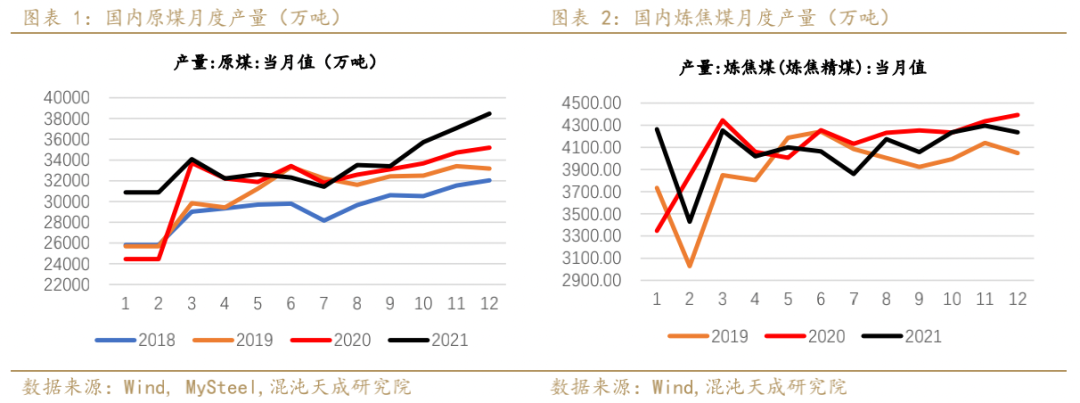

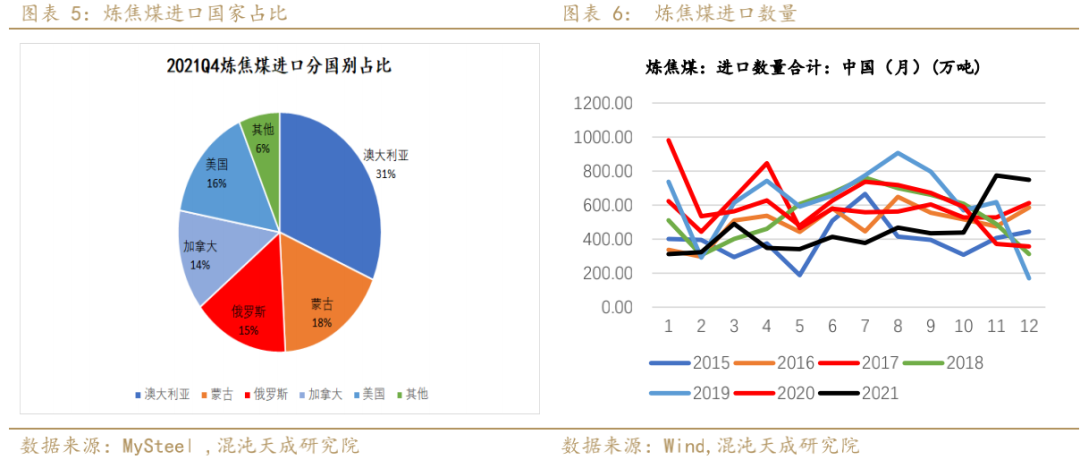

供给矛盾 观点概述: 焦煤 供应端,我国焦煤进口量约占总供给比重10%-15%,而当下进口资源大幅缩减,进一步加剧我国焦煤供给矛盾。俄乌危机下,俄罗斯煤炭出口受银行融资、供应链中断影响严重受阻,加之澳洲煤炭发运受暴雨影响减少,全球煤炭资源趋紧。21年俄罗斯出口炼焦煤约3,027万吨,约占全球焦煤消费2.7%。我国21年进口俄罗斯炼焦煤1074万吨,占总进口比重19.6%,占总供给比重约2%。当前相当于全球减少了近3%的焦煤供给,澳煤价格不断突破新高。蒙煤进口资源也偏紧,本周蒙煤日均通关143车,通关量虽有所提升,但目前可交易资源依然偏紧,关注两会后通关量是否进一步上升。国产焦煤方面,供应仍然无法大量释放,主要原因在于煤矿产能增量局限性以及动力煤

供需紧张下,部分配煤仍在用于动力煤保供,且近期两会前矿山安全监管加严,焦煤产量进一步受到抑制,预计两会后国产焦煤或有一定增量。 需求端,随着下游焦企逐步复产,当前焦煤需求持续边际回升。补库需求出现后,当前下游主焦煤短缺问题以及下游低库存矛盾愈加凸显。下游澳煤库存基本消耗完毕,前期每月250万吨(占供给约5%)左右的澳煤进口量随即转化为下游主焦煤的缺口。而当前传唐山限产或再次加严,原料补库或受一定制约,随着焦炭

、铁矿

涨价,钢厂利润已收到明显挤压,如钢厂利润进一步收缩,需密切警惕负反馈可能性。 总体看,焦煤供需偏紧,近期全球煤炭供给紧张又助推了焦煤盘面的上涨。焦煤自身主要矛盾还是在于供给的局限性及下游的低库存,铁水后期产量仍有较高上升空间,焦煤需求将边际继续改善,中期有望持续走强。而近期焦煤价格涨幅较高,盘面估值也较高,随着价格接近前高,盘面风险也在累积,需密切留意钢厂利润的变化以及政策的调控,建议谨慎看涨。 焦炭 供给端,冬季残奥会对山西地区焦企生产开工影响较小,随着环保限产的放松,焦企产量边际回升,但部分焦企担忧后续出台限产政策,部分受制于利润亏损并未大面积放松。另外,当前因疫情、油汽价格上涨,运费大幅上升,且部分焦化主产地因疫情影响,运输收到一定干扰。 需求端,港口投机需求增加,导致市场流通货源紧张,部分钢厂补库吃力。钢厂利润好于焦企,复产意愿较强,且当前河北天气状况良好,预计残奥会限产严格程度不如冬奥会,河北大多高炉已开始复产;后期需持续关注两会限产是否加严。另外,随着海外焦炭供给紧张,价格抬升,焦炭近期出口需求高涨,出口高利润下,预计出口对焦炭需求的拉动将明显增加。 总体看,焦炭第二轮提涨已全面落地,且下游采购积极性较高,预计后期仍有涨价空间。焦企在焦煤高价挤压下依然维持微利或亏损,加之焦炭下游需求的逐步回升,出口的明显增长,焦炭价格或将继续被焦煤逐步推涨。传闻残奥会唐山限产将再次加严,警惕补库需求回落,建议观望为主。 策略建议: 1. 焦煤:逢低做多 2. 焦炭:观望 风险提示: 蒙煤通关量大增、保供稳价下,国家政策对于价格的直接调控、成材需求不及预期、俄乌冲突减缓

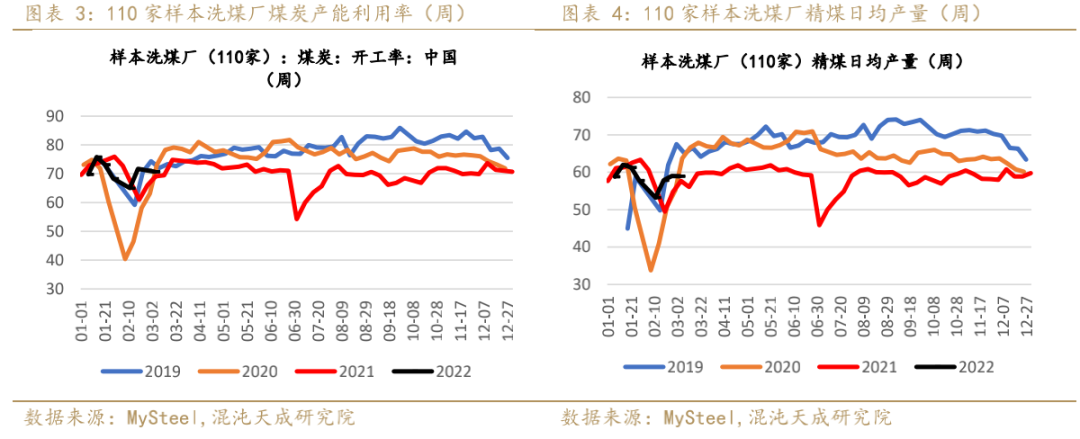

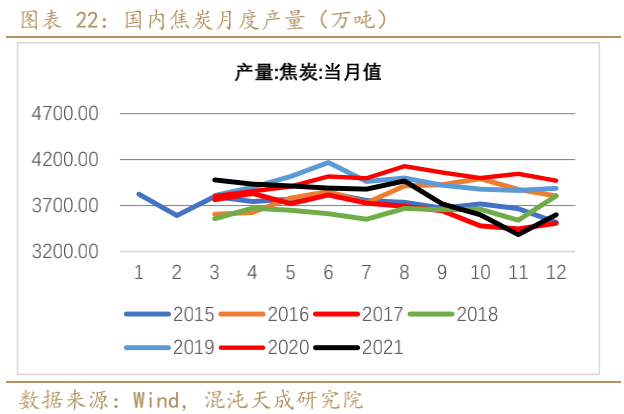

1、 焦煤供给:进口短缺加剧供给矛盾 1) 国内焦煤供给 根据汾渭统计,本周炼焦原煤产量961.2万吨,较上周上升18.04万吨。两会前矿山安全监管有所加严,抑制煤矿提产幅度,预计两会后焦煤产量有一定提升空间。当前整体煤炭供需紧张,配煤仍在保供,配煤资源偏紧。

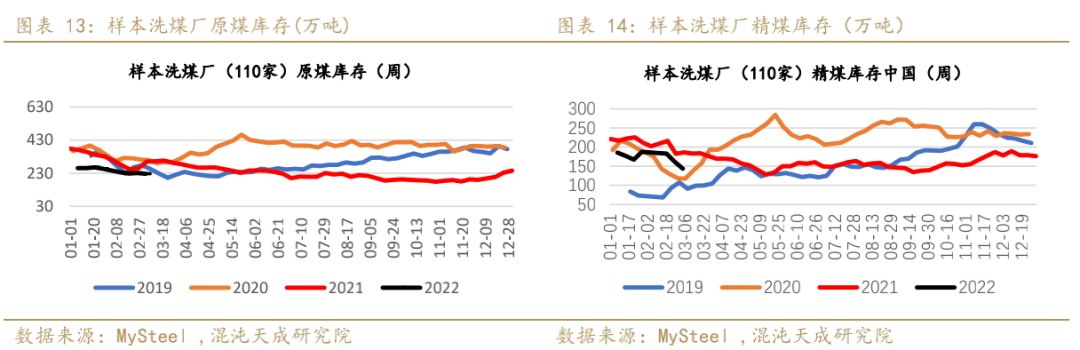

本周Mysteel统计全国110家洗煤厂样本:开工率70.70%较上期值降0.52%;日均产量58.93万吨降0.09万吨。

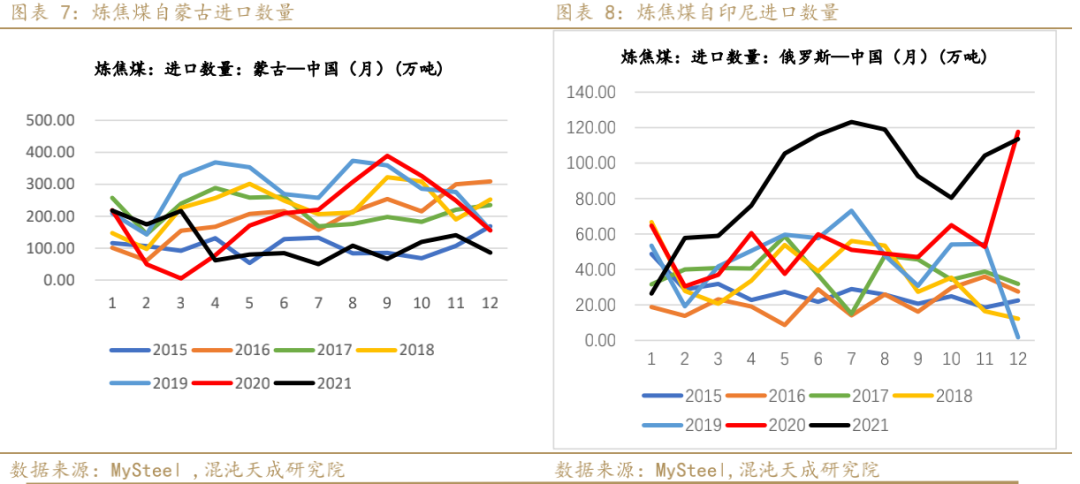

2) 焦煤进口: 澳煤缺失、蒙煤受限、俄罗斯焦煤进口因俄乌冲突受阻 21年俄罗斯煤炭产量4.37亿吨,出口煤炭2.1亿吨,出口炼焦煤约3,027万吨,约占全球焦煤消费2.7%。我国21年进口俄罗斯炼焦煤1074万吨,占总进口比重19.6%,占总供给比重约2%。俄乌冲突加剧,美、欧等国加大对俄罗斯的金融贸易制裁,全球三大集装箱航运公司停止停靠俄罗斯港口,俄罗斯贸易融资、供应链都收到极大干扰。当前不仅海外国家进口中断,由于银行暂停发放信用证,中国买家已暂停交易,包括前期预定的一些货源,中国从俄罗斯的煤炭进口也面临中断,意味着俄罗斯焦煤出口供应近期几乎完全缺失。虽然2022年俄罗斯对华出口量计划增加1000万吨,但贸易融资受阻、铁路运力瓶颈都将成为阻碍。

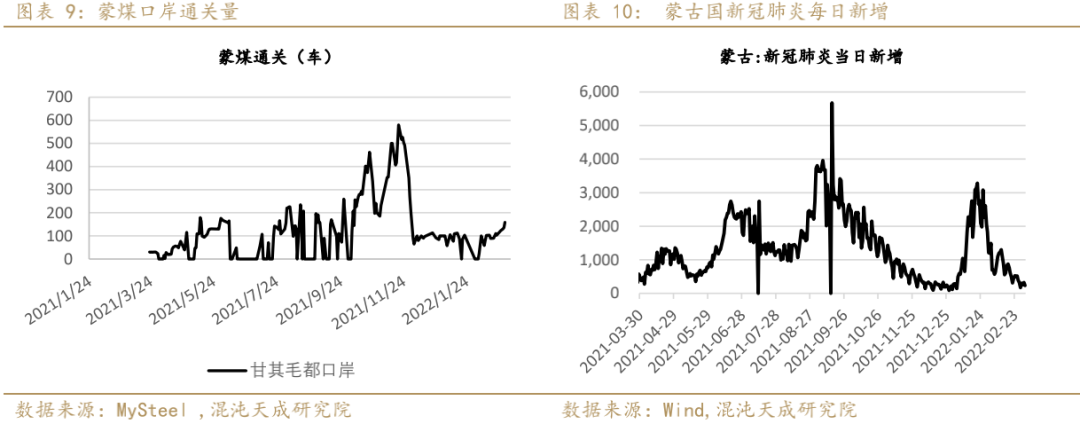

汾渭统计本周(2.28-3.3)口岸通关4天,日均通关143车,较上周同期日均增加51车。通关量虽有所提升,但目前可交易资源依然偏紧,现蒙5原煤报价涨至现汇价2050-2100元/吨,精煤2500-2550元/吨。蒙古疫情新增有所下滑,本周蒙煤通关由100车以内回升至150车左右,预计两会后仍有一定回升空间,关注下半年中蒙铁路建设进展。

俄罗斯焦煤供应的中断导致日、韩、印度等国对澳煤等俄罗斯外焦煤需求量激增,根据普氏,印度钢价的上涨导致印度钢厂利润扩大,对高价焦煤接收度增加。澳洲优质低挥发焦煤(一线主焦煤)价格大幅上升至559.5美金/吨FOB,折人民币约3535元/吨,周涨幅高达102.5美金/吨;主焦煤进口到岸价也升至407美金/吨。由于进口倒挂严重,国内进口非澳海运焦煤采购意愿较低,近期几乎无成交。 另外,澳洲东部暴雨也对澳洲焦煤发运造成一定干扰,进一步加剧澳煤资源短缺。 根据汾渭,前期通关澳煤所剩不多,且受国内市场煤价快速上涨带动,目前京唐港在港一线澳洲焦煤现货报价已上调至3000元/吨以上。

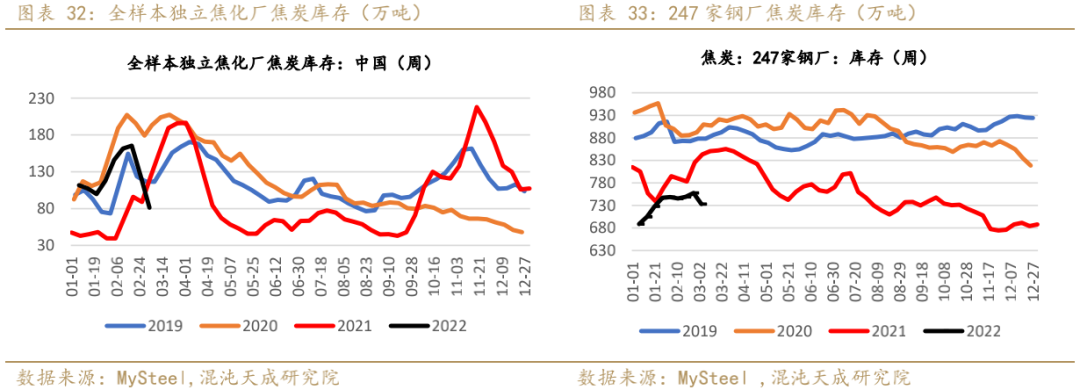

2、 焦煤库存:下游开启补库后,焦煤低库存矛盾逐渐显现 本周洗煤厂原煤库存226.32万吨降5.42万吨;精煤库存143.53万吨降17.93万吨。洗煤厂逐渐复工,有补库需求,下游焦企补库积极,带动精煤库存下滑。

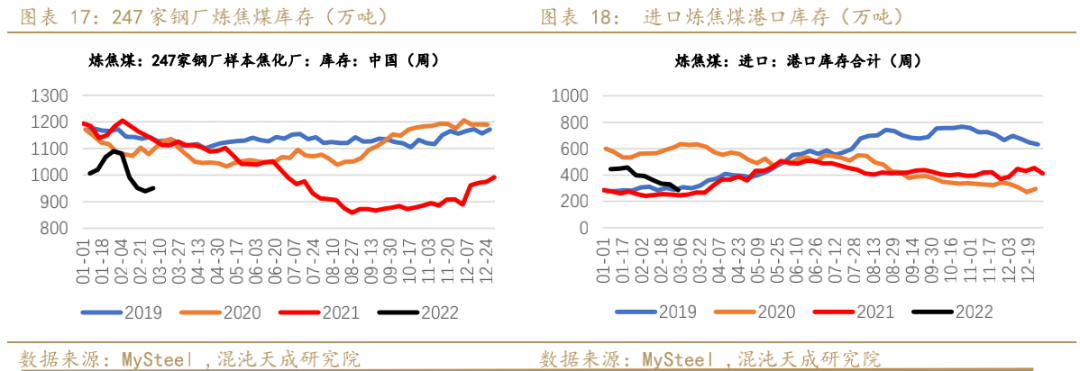

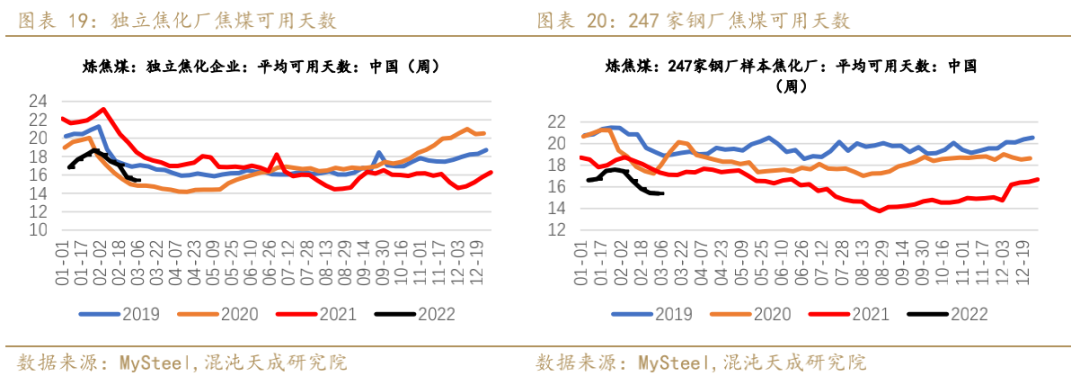

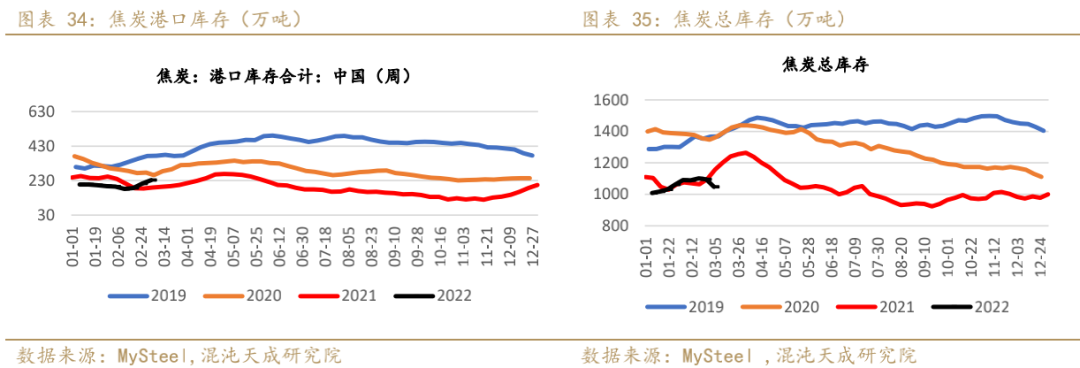

焦煤下游绝对库存及库存可用天数均处在历史低位,而当下正遇到下游焦企钢厂复产补库,以及澳煤(优质主焦煤)库存基本消耗完毕。部分钢厂部分骨架煤种(如主焦煤)库存告急,面临断供风险,焦煤低库存矛盾逐渐凸显,出现供需错配。本周全样本独立焦企焦煤库存1282.6万吨,增0.2%;平均可用天数15.42天,降2.1%。全国247家钢厂样本炼焦煤库存950.81万吨,增1.2%;平均可用天数15.38天,降0.3%。炼焦煤矿山库存238.87万吨,降5.4%。焦煤港口库存285万吨,降13.4%。

3、 焦煤需求&价格: 焦企开启补库,焦煤供应紧张,焦企到货不佳,国产主焦煤及配煤均大幅上涨。

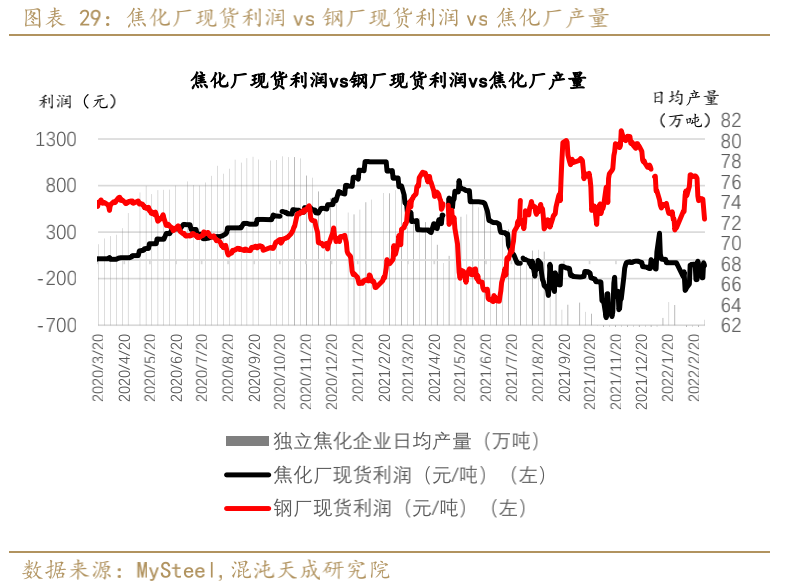

二 焦炭 1、 焦炭供给:焦炭供给边际回升,受制于亏损,回升幅度受限 1) 国内焦炭供给及焦化利润 残奥会对山西地区焦企生产开工影响较小,随着环保限产的放松,焦企产量边际回升,但部分焦企担忧后续出台限产政策,部分受制于利润亏损并未大面积放松。根据汾渭,由于原料煤短缺、利润亏损,山西部分地区以及西北、东北等地区焦企继续有20-50%不等限产。 另外,当前因疫情、油汽价格上涨,运费大幅上升,且部分焦化主产地因疫情影响,运输收到一定干扰。

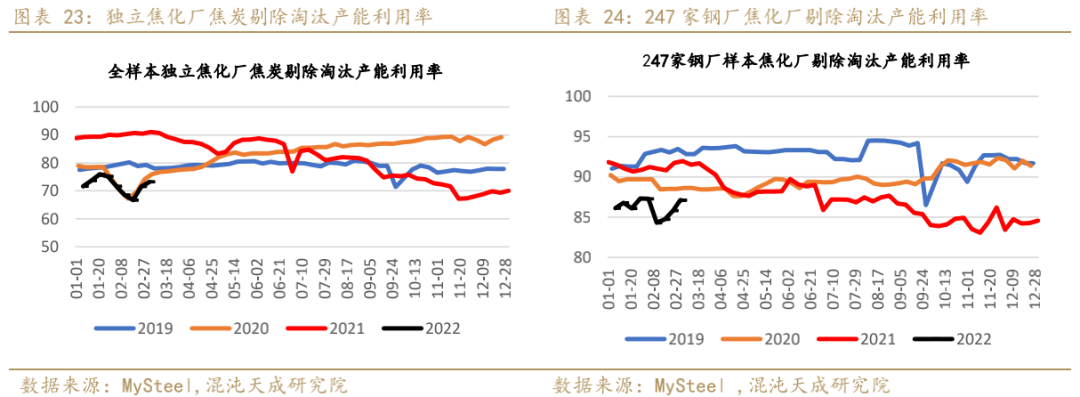

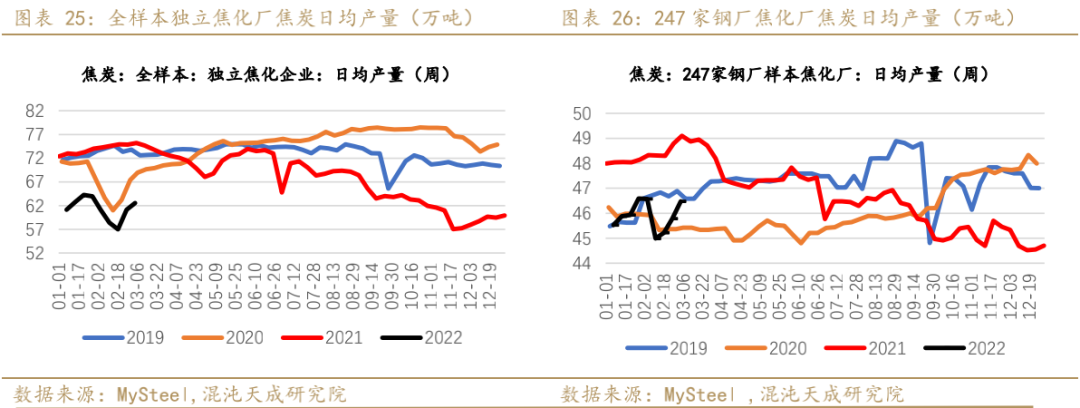

本周全样本独立焦企剔除淘汰产能产能利用率73.19%,增2.3%。全国247家钢厂样本焦化厂剔除淘汰产能利用率87.12%,环比持平。

本周全样本独立焦企日均焦炭产量62.54万吨,增2.3%;全国247家样本钢厂日均焦炭产量46.48万吨,增1.5%。

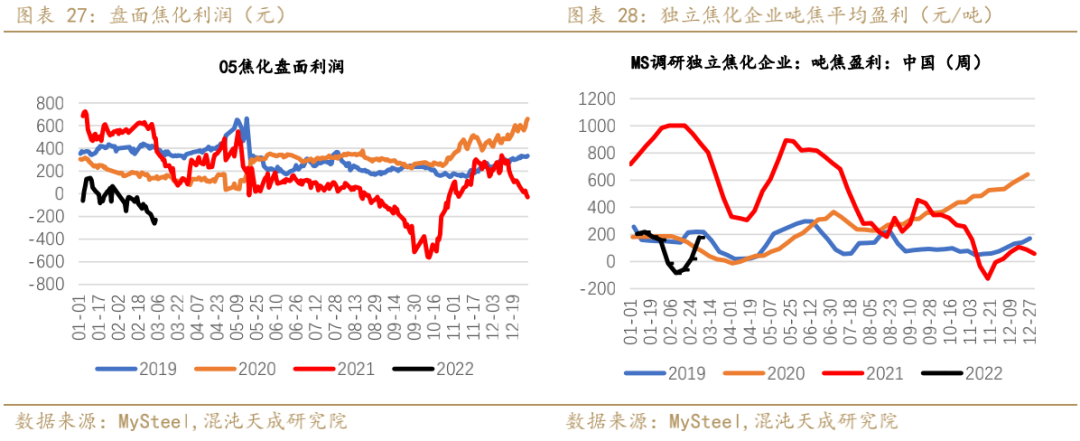

本周Mysteel全国平均吨焦盈利178元/吨,增157元/吨。焦炭两轮提涨后,利润有所回升,但焦煤紧张局面下,焦企入炉煤成本将持续上升。焦炭短期供需矛盾不及焦煤,而焦企利润因受焦煤价格高涨而挤压,加之焦炭下游需求逐步回升,焦炭价格被动推涨,预计后期焦企利润仍将保持低位运行,难有大幅增量。

本周随着铁矿价格的回涨以及焦炭两轮提涨落地,即便钢价上涨,钢厂利润也受到明显挤压。海外高价拉动下,钢材价格受到较强支撑,终端负反馈出现概率降低,原料高价向下游传导较为通畅,因此下游复产补库的持续性将得到较高保障,但后期仍需密切留意钢厂利润变化,一旦继续压缩,将不利于钢厂接受焦炭提涨。

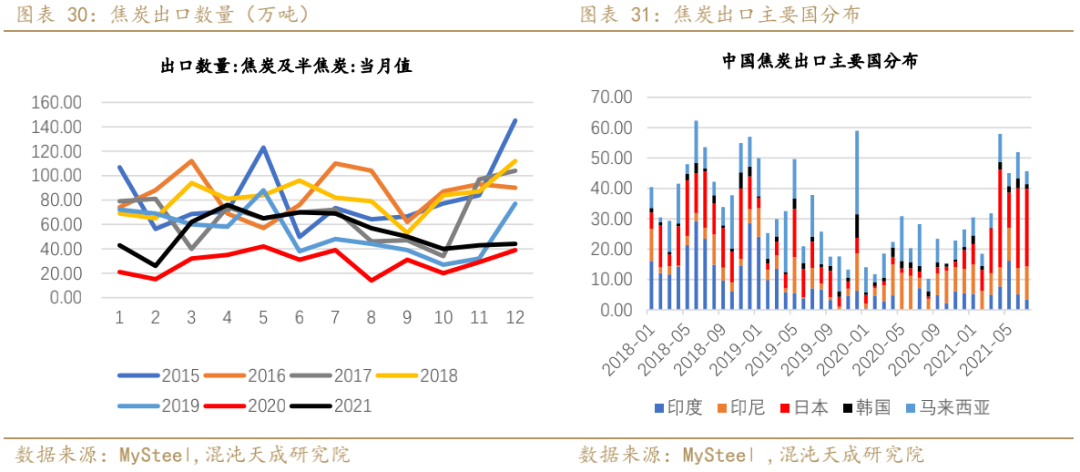

2) 焦炭进出口 俄乌危机对全球焦炭供给也造成一定扰动,主要源于海外焦煤价格大幅上涨导致海外焦炭生产成本大幅抬升、海外焦煤短缺导致焦炭生产原料缺乏;海外焦炭生产受战争影响受到直接扰动,以及俄、乌焦炭出口贸易受阻等因素。俄罗斯焦炭产量约占全球4%,乌克兰焦炭产量约占全球1.8%,出口量约占全球焦炭贸易量10%,主要出口到欧洲。 根据普氏,乌克兰钢厂由于断电难以重启生产,焦炉大部分处于闷炉状态, 根据汾渭,因我国焦炭出口价性价比凸显,近日来自欧洲、越南等国家的出口订单需求激增。目前准一级焦炭出口FOB已涨至590美金/吨以上(人民币3700元/吨以上),与国内港口售价的价差进一步拉开,出口利润可观,当前随着出口利润的大幅上升,我国焦炭出口对焦炭需求的拉动将加大,支撑港口价格上涨。

2、 焦炭库存:下游复产预期较高,补库需求显现 本周独立焦企焦炭库存81.21万吨,降35%;港口库存233万吨,增10%。247家钢厂焦炭库存为733.17万吨,降3%。下游补库积极,独立焦企库存大幅下降。当前随着港口投机采购需求上升,以及焦炭出口量大增,焦炭港口库存不断上升,港口价上涨。

本周247家钢厂焦炭平均可用天数14.61天,降10.6%,随着下游钢厂日耗回升,钢厂焦炭库存可用天数大幅回落。

3、 焦炭需求:冬奥会结束后,铁水产量回升,警惕残奥会限产加严 1) 12月焦炭表观消费环比回升

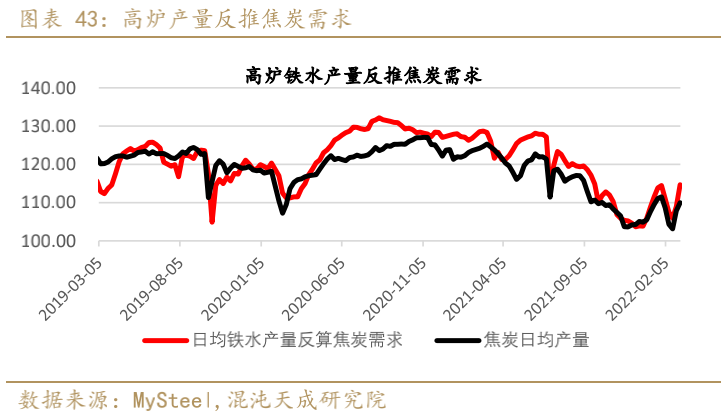

2) 冬奥会限产放松,铁水产量大幅回升,支撑焦炭补库需求 Mysteel调研247家钢厂高炉开工率74.72%,环比上周增加1.29%,同比去年下降14.21%;高炉炼铁产能利用率81.49%,环比增加3.88%,同比下降11.09%;日均铁水产量219.76万吨,环比增加10.91万吨,同比下降26.26万吨。

3) 五大品种钢材总库存水平低于同期 本周五大品种钢材社会库存1786.25万吨,环比增29.39万吨;五大品种钢厂库存631.67万吨,环比降6.49万吨。五大品种总库存2417.92万吨,环比增22.9万吨。

4) 本周日均铁水产量反推焦炭需求高于焦炭产量。

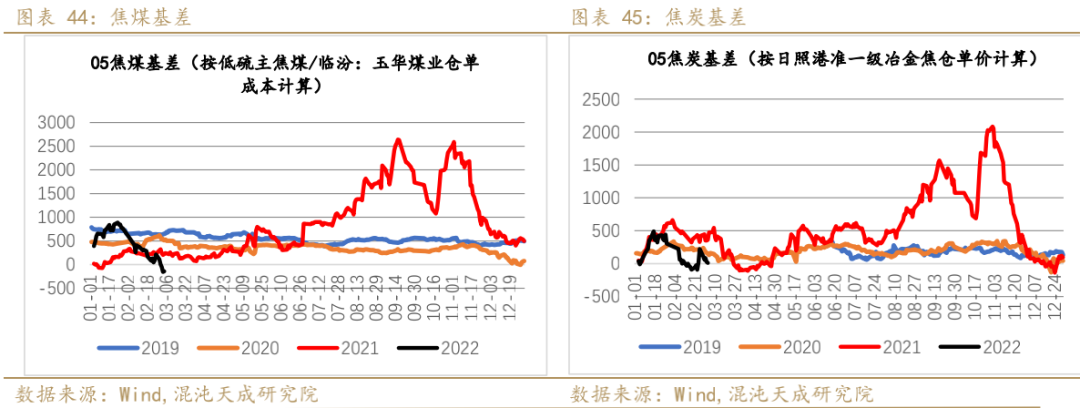

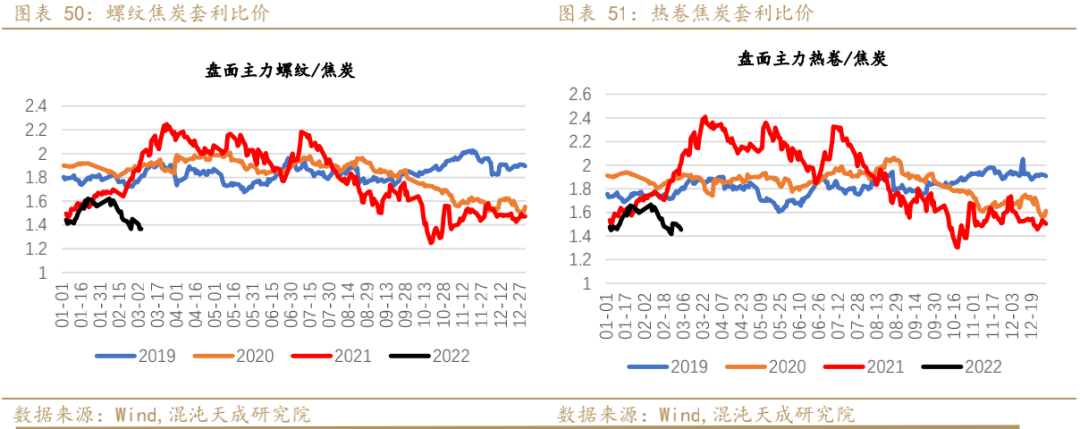

三 价格与价差 1、 双焦盘面均升水

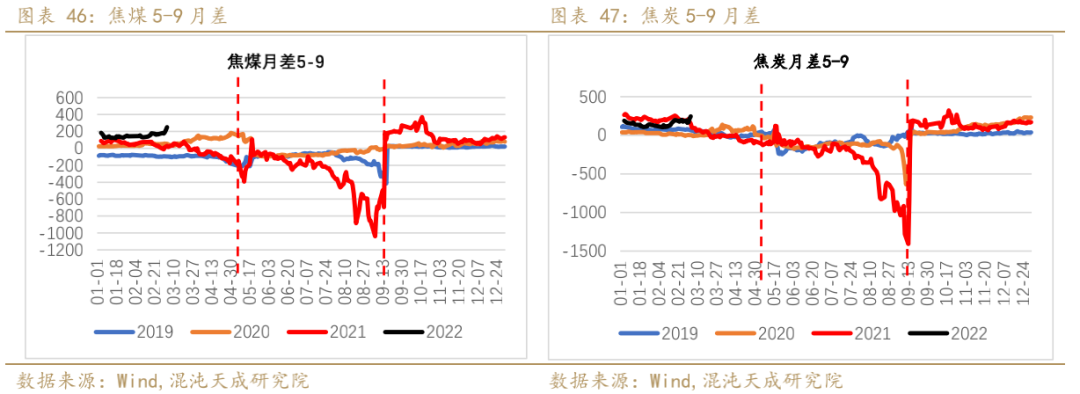

2、 双焦月差回升

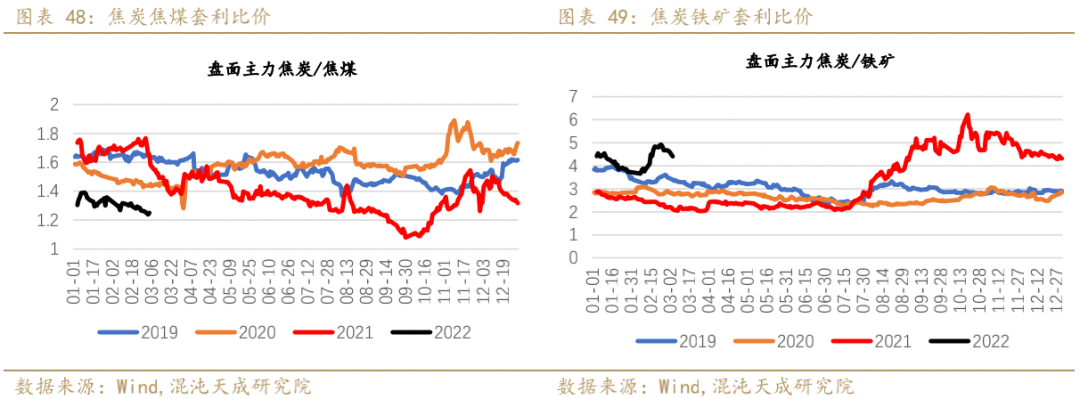

3、 焦炭焦煤比、焦矿比回落

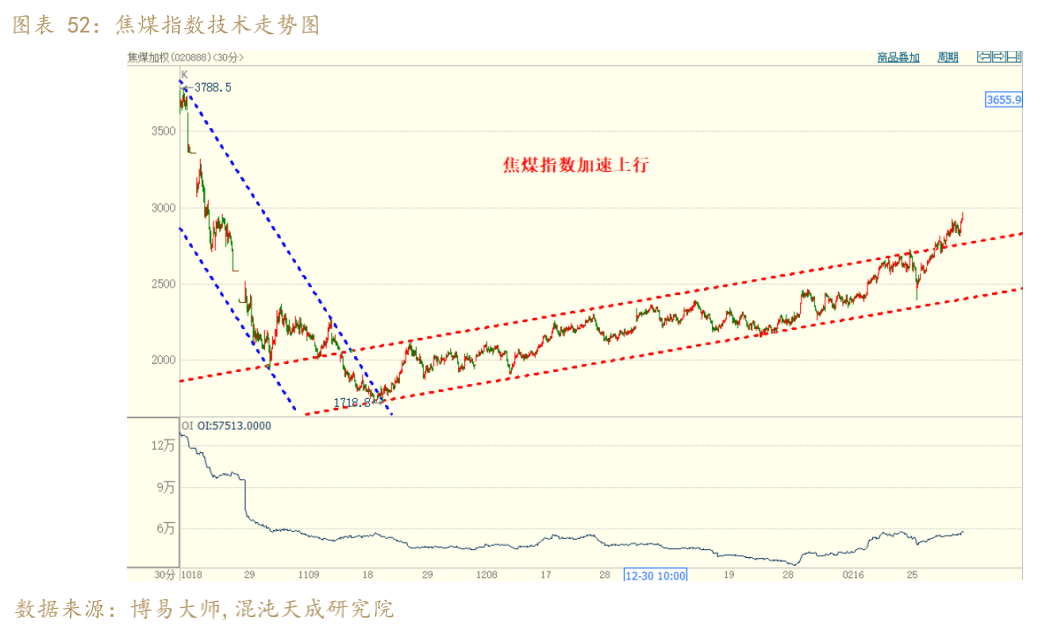

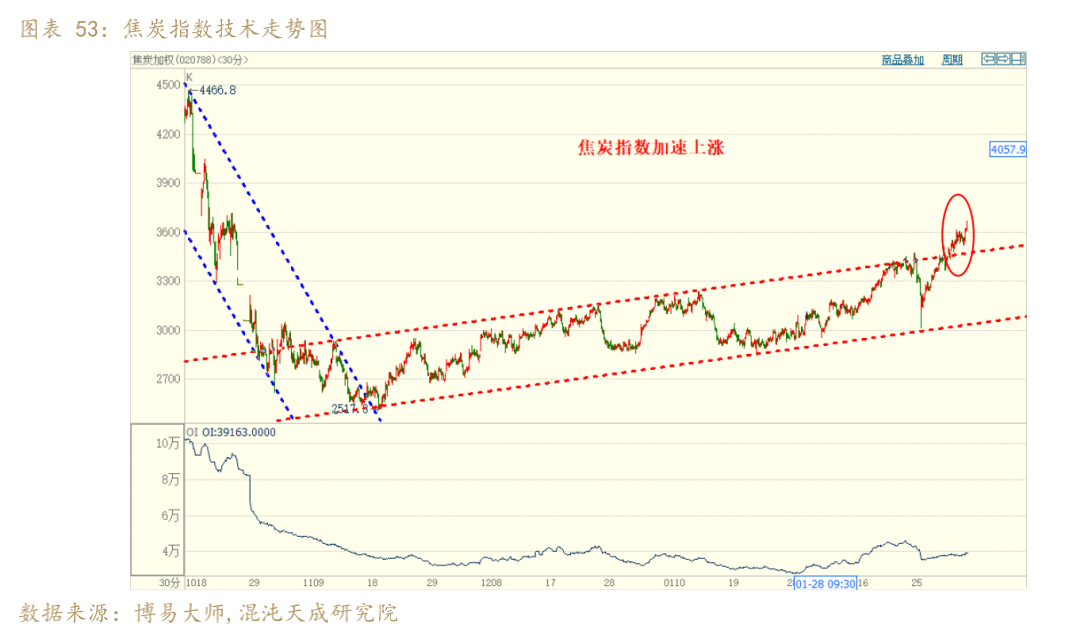

四 技术分析:

黑色组: 联系人:王斯雯 18016029264 wangsw@chaosqh.com 从业资格号:F03088500 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);