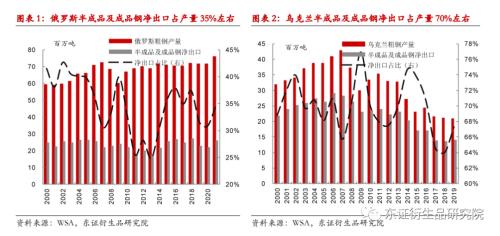

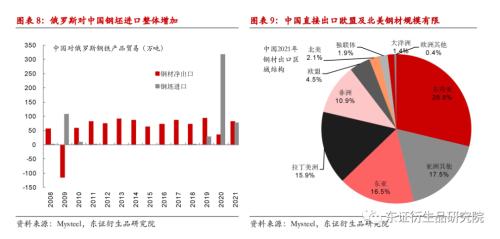

报告摘要 走势评级:螺纹钢/热轧卷板:震荡 报告日期:2022年03月01日 ★ 对俄制裁升级,欧盟钢材及半成品供应明显缩量: 在俄乌冲突升级以及欧美对俄罗斯实施进一步制裁后,市场对俄乌资源品及工业品贸易受阻担忧升级。2021年俄罗斯和乌克兰钢坯及钢材成品净出口占粗钢产量的比重分别达到34%和66%,若受战争和制裁影响,对外贸易受阻,将对两国国内钢铁生产造成明显影响。俄乌两国钢材成品出口合计占全球贸易量比重约7%,钢坯出口则占全球贸易量的35%以上。独联体地区钢材出口主要流向欧盟及其他欧洲地区,北美及亚洲所占比例也相对较大。其中,俄罗斯出口欧盟钢铁产品(含半成品)约占欧盟粗钢产量的6.4%,乌克兰占3%以上。因此,若俄乌出口持续受阻,欧盟钢铁供应受其影响最为明显。在冲突升级后,土耳其及印度钢材和钢坯出口报价随之迅速上涨,其他区域尚未跟随出现明显变化。 ★ 中国出口拉动偏间接,中俄贸易变化或影响钢坯价格: 中国是俄乌的钢材净出口国和钢坯净进口国,近两年钢坯进口较此前明显增量。若中俄贸易保持正常状态,预计钢坯进口量将有所增加,对坯料和长材链条的价格形成压制。但近期随着风险升级,对俄贸易能否正常进行的不确定性增加,若贸易同样受阻,对国内钢坯价格则会形成提振,同时压缩螺坯价差。 由于中国向欧美直接出口比例有限,对外需的拉动会相对间接。不排除增加向东亚和东南亚出口间接流向欧美。未来重点仍需关注亚洲地区价格的变动。从品种角度看,海外供应缩量预期、海外局部钢价的上涨以及国内地产需求疲弱使得板材呈现偏强的格局,随着近期卷螺价差的迅速走阔,后续需关注海外实际需求的承接情况。 ★ 风险提示: 俄乌局势出现明显变化以及国内政策端影响。 报告全文 1 对俄制裁升级,欧盟钢材及半成品供应明显缩量 自2月下旬以来,俄乌冲突升级。在美欧多国宣布对俄罗斯实施制裁,将多个俄罗斯银行排除Swift后,市场对于地缘恐慌情绪提升,对俄乌资源品和工业品贸易受阻的担忧也进一步加剧。俄乌对外贸易受冲突的影响性质有所不同,乌克兰的主要问题在于武装冲突对国内工业生产和港口运输带来的紊乱,何时缓解取决于冲突持续的时间。而俄罗斯的问题更在于欧美国家对其进行的经济制裁以及制裁形式。 从钢铁行业来看,俄罗斯、乌克兰所在的独联体地区是重要的钢铁生产和出口国。俄罗斯是全球第5大钢铁生产国,根据WSA统计,2021年俄罗斯粗钢产量约7600万吨,占全球产量的4%左右。乌克兰粗钢产量2140万吨,占全球产量的1.12%。贸易方面,2021年俄罗斯钢坯及钢材出口量约3054万吨,净出口2608万吨,约占其国内粗钢产量的34%。而乌克兰2021半成品及成品钢材的净出口占粗钢产量的比重则达到65%以上的比重。因此,从俄乌本国角度而言,一旦钢铁贸易受阻,国内需求不太可能承接这么大的供应回流,最终都会影响到本国钢铁企业的生产。  从品种看,2021年俄罗斯长材和板材的出口量分别占全球贸易总量的5%和4.6%,乌克兰则分别占3%和2.5%左右,如果两国的钢铁出口完全受阻,会影响全球成品钢贸易量的7%左右。而相较于成品钢,俄乌两国在初级制成品的贸易领域则占据着更加重要的地位。2021年在全球钢坯贸易中,两国钢坯出口合计占37%的份额。此外,两国也还有不小比例的生铁出口,占据了全球生铁贸易量的一半左右。 欧洲是俄罗斯和乌克兰钢铁产品主要出口目的地,其中占比最高的是欧盟地区,在两国钢铁类产品出口中均占到30%以上的比重。另外,亚洲、北美也是比较重要的出口目的地。因此,在欧盟及美加英对俄罗斯实施制裁后,影响最大的还是欧盟地区的钢铁产品供应。根据WSA统计,2021年欧盟合计粗钢产量1.53亿吨。若俄罗斯受到制裁,其出口欧盟的钢铁产品(含半成品)约占欧盟粗钢产量的6.4%。而若乌克兰受战争影响,港口发运持续受阻,这一影响将提升到10%以上。从具体国家看,土耳其是俄乌最大的钢铁产品出口目的国。此外,比利时、意大利、波兰等欧盟国家以及墨西哥也是主要的俄乌钢材出口目的地。   从价格表现看,在俄乌冲突升级后,独联体地区基本上已经没有出口钢材和钢坯的报价。而近期海外价格变化显示,土耳其及印度报价对俄乌冲突较为敏感,尤其是土耳其钢坯出口报价有较大涨幅。但其他区域经过2月以来的上涨后,价格基本已经平稳,甚至近期表现偏弱,也意味着需求端亮点有限。整体来看,若俄乌钢铁产品出口持续受阻,将造成欧盟等地区钢铁供应较大的缺失。对于海外钢价整体带来偏多影响,而价格能否随之有明显的上涨则取决于需求的承接能力。  2 中国出口拉动偏间接,中俄贸易变化或影响钢坯价格 俄乌冲突对于中国钢材市场的影响主要体现在两方面,一是对俄乌钢铁类产品直接进出口的影响;二是对中国钢材出口需求的间接拉动。 在对俄乌进出口方面,俄罗斯也是中国重要的钢铁贸易伙伴。中国对俄罗斯是钢材的净出口国,钢坯等初级制成品的净进口国,2021年进出口总量基本平衡。乌克兰情况与俄罗斯较为类似。近十年来,中国向俄罗斯的钢材净出口相对比较稳定。但受内外价差变化和国内政策的影响,俄罗斯对中国钢坯进口量近几年波动明显放大。2020年随着海外钢坯大规模涌入,俄罗斯进口钢坯占国内钢坯进口总量比重超过17%。而2021年,由于价差的收窄和俄罗斯加征出口关税的影响,下降至6%左右。整体来看,俄罗斯也对中国钢坯资源形成了一定的补充。在俄罗斯受外部制裁加剧的情况下,市场普遍预期其对中国的资源输出会有明显的增加,即有更多低价钢坯等资源流向中国。但目前来看,局势的变化也伴随着更多的风险和变数。近期微观调研显示,国内与俄罗斯相关的钢铁贸易也多数处于暂停的状态。因此,若后期中俄贸易没有受到明显影响,预计来自俄罗斯的钢坯进口或有所增加,对国内钢坯价格和长材将形成压制。但若中俄贸易也受到风险升级的影响,钢坯进口受到影响,加上全球钢坯贸易中独联体国家占据主要市场份额,预计海外钢坯价格坚挺也会导致国内螺纹钢坯价差收窄。 在间接出口需求方面,2015年以来,全球钢铁主要的净出口区域也主要在独联体和亚洲。亚洲主要集中在东亚和印度。因此,若独联体钢铁出口缺失,补充资源也基本来源于亚洲地区。不过,独联体钢铁资源主要的流向区域与中国钢材出口的主要区域有较大差别。2021年,中国超过60%的出口钢材流向亚洲地区,流向欧盟和北美的钢材出口仅分别占4.5%和2.1%。而欧盟主要的钢材贸易伙伴包括土耳其、俄乌以及印度等国家,中国的排位并不算靠前,甚至低于越南。因此,在俄乌冲突升级后,反应最为迅速的也是土耳其和印度钢材的出口报价。若北美和欧盟地区制裁限制了俄罗斯钢材出口,中国钢材受其直接拉动流向欧美市场的规模可能也并不明显,但不排除会绕道越南等东南亚地区形成间接出口。   总结来看,若欧美地区对俄罗斯的制裁导致钢铁半成品及成品出口持续受阻,预计将导致欧洲地区整体供应偏紧,欧盟受到的影响最为明显,对海外钢价形成支撑,预计也会带来欧盟与其他区域价差的扩大。同时,会更为明显的拉动土耳其、印度等主要欧盟钢材出口国的价格。而对于中国来说,由于向欧美直接出口比例有限,影响会相对间接。从品种角度看,海外供应减量预期、海外钢价的上涨以及国内地产需求的疲弱使得板材呈现偏强的格局,随着近期卷螺价差的迅速走阔,后续需关注海外实际需求的承接情况。此外,中俄贸易后续的发展预计会对坯料和螺坯价差产生影响。若中俄贸易没有明显影响,预计将会导致更多的钢坯资源流向中国,对坯料和长材、型钢等链条形成不利影响。而如果形势升级导致中俄贸易也出现阻碍,预计海外钢坯偏强也会带动国内坯料价格坚挺,与成材价差收窄。 3 风险提示 俄乌局势出现明显变化以及国内政策端影响。 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);