2022年2月26日 工业品-矿钢 强预期逐渐回归弱现实,钢价震荡偏弱 观点概述: 铁矿

基本面呈供需双弱格局,一方面澳巴发运不高,短期到港仍处下降趋势,国内矿产量增长缓慢,供应偏弱;另一方面,两会及残奥会期间仍有限产预期,钢厂复产节奏较慢,且在钢厂库存水平尚可的情况下,对原料采购需求偏弱。预计短期矿价仍将延续震荡格局。 1) 供应端,近期澳洲发运有明显回升,但巴西发运仍处低位,非主流发运也不高,港口到货仍延续下降态势。国内矿虽有复产,但因环保影响,产量增幅不大,整体铁矿供应偏弱。 2) 需求端,虽然冬奥会后部分钢厂复产,但3月两会及残奥会期间仍有限产预期,在政策持续调控铁矿、煤炭的情况下,钢厂对原料采购积极性不高,多维持按需少量补库节奏。 3) 库存端,港口及国内矿库存均有下降,钢厂库存有小幅增加。 4) 利润端,美元货落地利润依然为负,显示当前国外需求仍强于国内。 尽管钢材市场供需双增,但近期钢材供应增速快于需求恢复,库存也延续增长态势。房地产市场无论土地成交还是房屋销售都未见明显起色,市场调研的施工项目复工不及去年同期,建材表需及成交也都低于预期。不过,受益于制造业需求的恢复,板材需求好于建材。尽管宏观稳增长政策仍在不断释放,但在强预期逐渐回归弱现实的情况下,钢价走势可能延续震荡偏弱。 1) 供应端,本周五大品种钢产量继续增加,且增速加快,其中电炉钢产量增长明显,但北方高炉仍受采暖季限产及3月两会和残奥会影响,短期增产动力不足。 2) 需求端,本周五大品种表需增速进一步放缓,其中建材表需增速明显放缓。因房地产市场依然较差,下游工地复工不及预期,虽然基建持续发力,但仍难抵御地产下滑的影响。不过,受益于制造业需求的恢复,板材去库表现好于建材。 3) 库存端,社会库存及钢厂库存有所增加,总库存增速继续放缓。 4) 利润端,短流程生产仍有亏损,长流程生产利润也大幅收窄,现货成材即期利润均有回落,盘面利润也震荡下滑。 策略建议: 1. 单边可考虑逢高将螺纹作为空配 2. 套利短期可考虑多卷空螺 风险提示: 1. 铁矿:天气或意外导致矿山供应下滑,下游需求超预期。 2. 钢材:国内外市场需求超预期,限产政策加码。

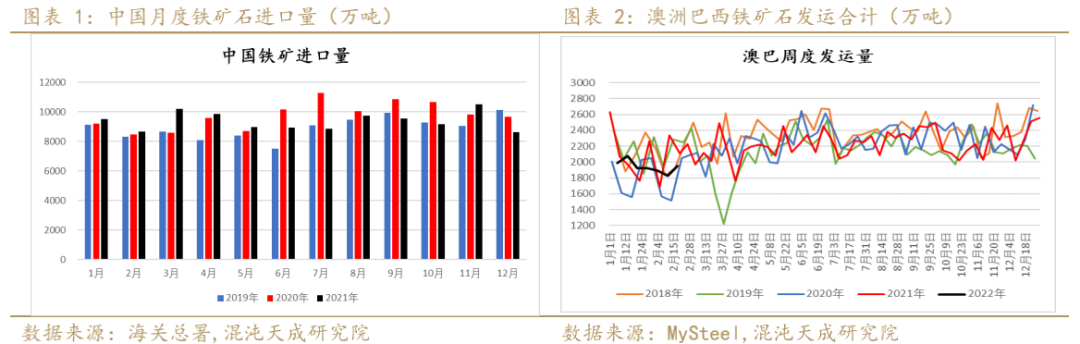

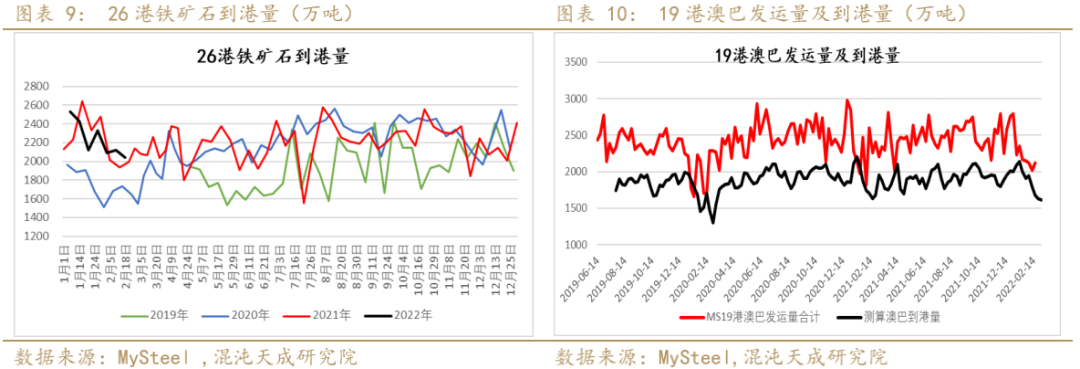

第一部分 铁矿市场 1. 铁矿进口及发运:上周澳巴发运有所回升,较前一周发运量增加123.8万吨,但澳巴发运总量仍处于近年同期的相对偏低水平。

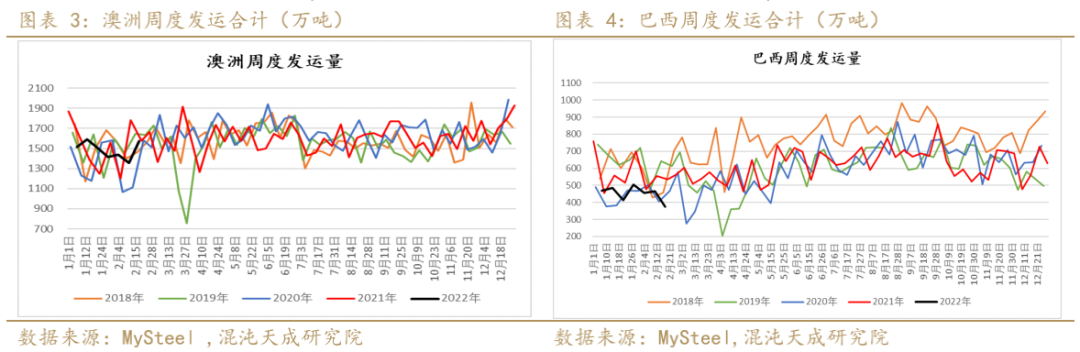

上周澳洲发运大幅回升,环比增加213.7万吨;巴西发运有所下滑,环比减少89.9万吨。

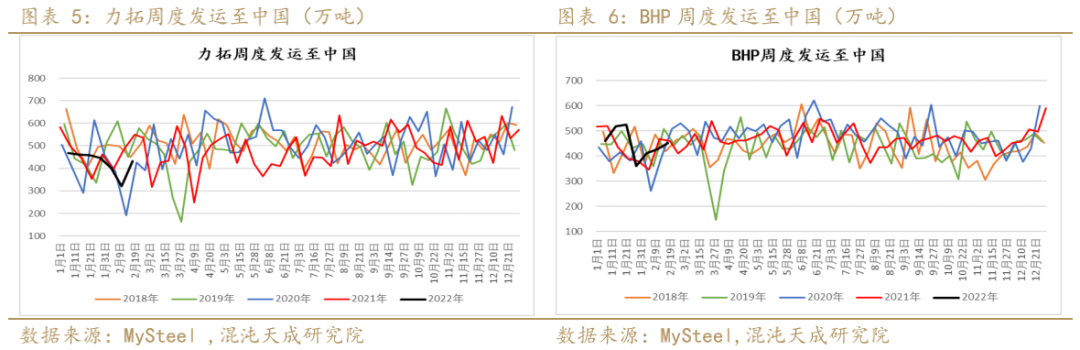

上周力拓发运至中国的量明显回升;BHP至中国的发运量也小幅增加,二者均处正常区间。

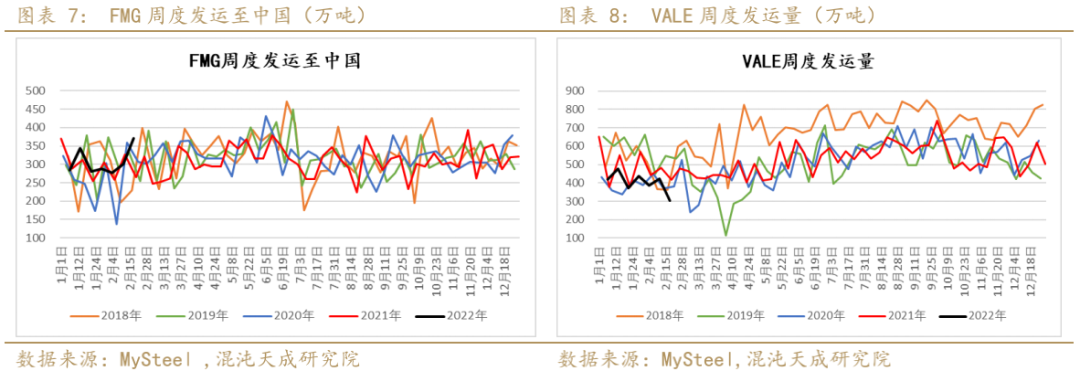

上周FMG发运至中国的量大幅上升至同期高位;VALE发运量则明显回落至近年同期低位。

2. 进口矿到港:上周45港到港量环比下降101.4万吨至2072.3万吨,其中26港到港量环比减少81.9万吨。根据前期澳巴发运推算,预计未来两周国内港口到货量仍将延续下降趋势。

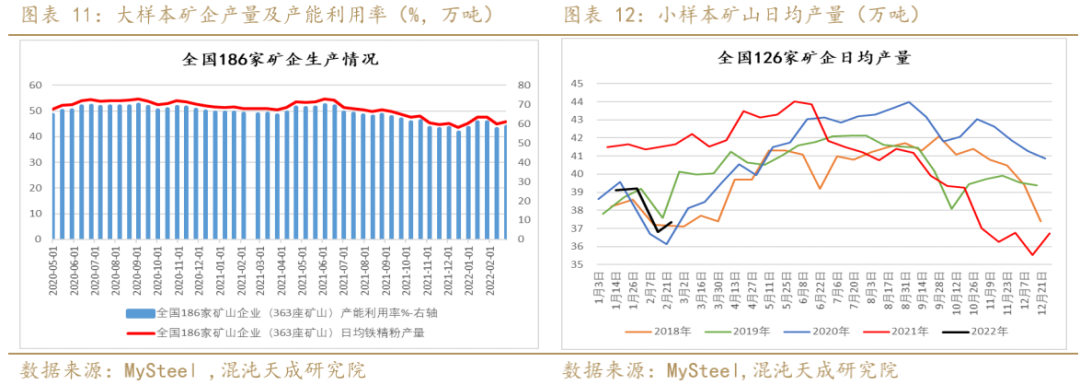

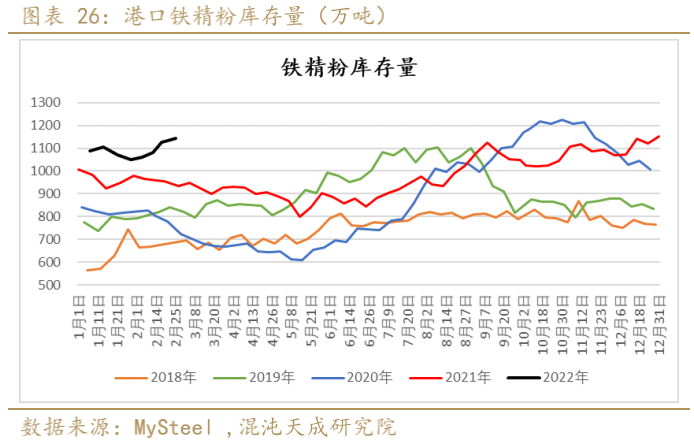

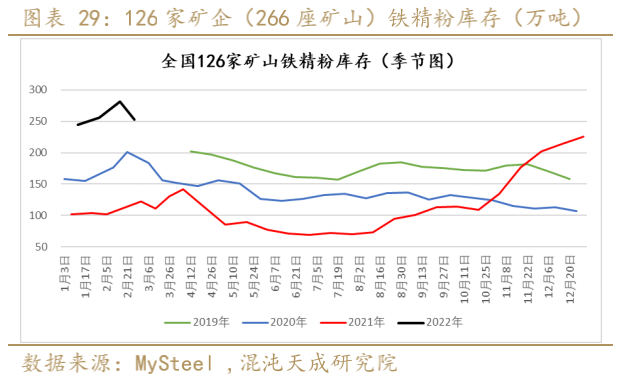

3. 国产矿供应:随着春节后部分矿企复工,国内矿产能利用率有所回升,矿企的铁精粉日均产量也小幅增加,但因一些北方选矿企业仍受到环保限产影响,当前国内矿产量增幅较小。

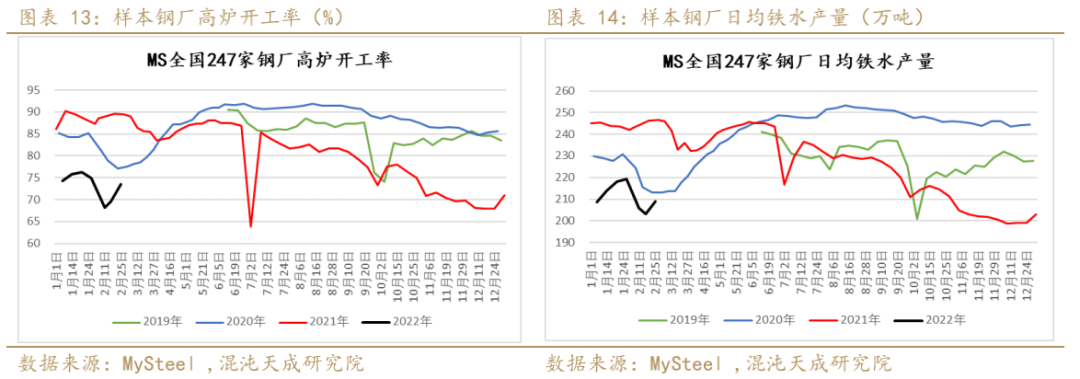

1. 高炉生产情况:冬奥会结束后部分钢厂复产,本周高炉开工率继续上升3.86%至73.44%,日均铁水产量环比也增加5.84万吨至208.85万吨,同比仍下降37.78万吨。

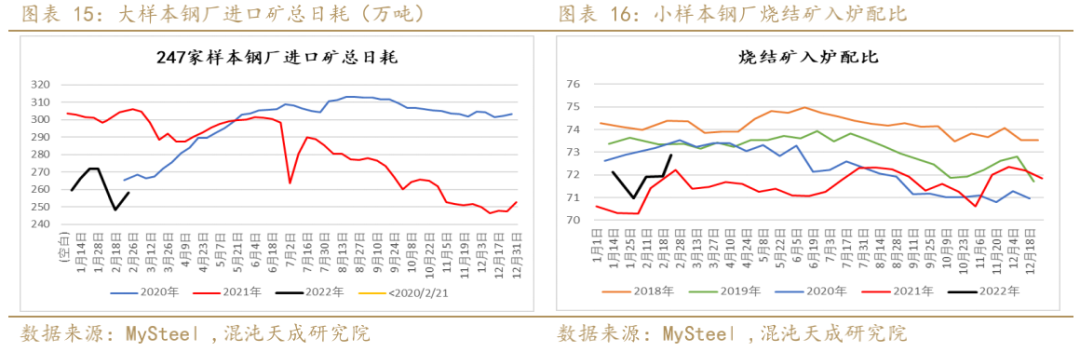

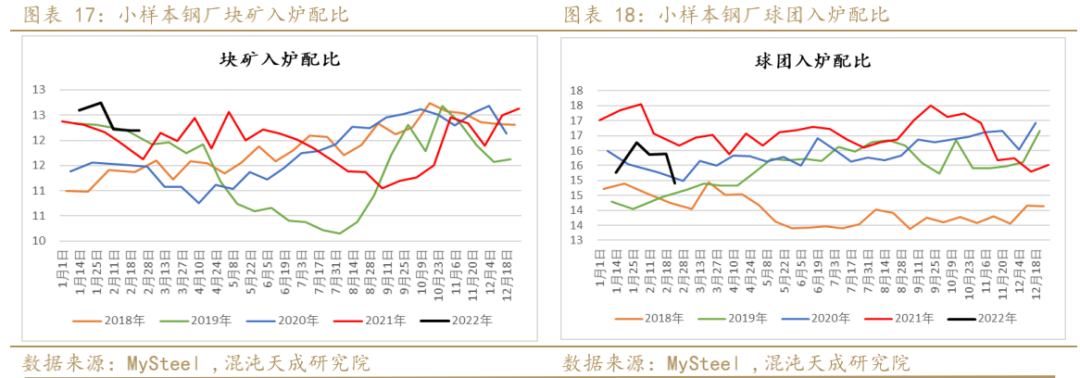

2. 钢厂配比使用:随着冬奥会后加严限产缓解,本周大样本钢厂进口矿总日耗环比增加9.72万吨,小样本钢厂的烧结矿入炉配比也增加0.95万吨,恢复至往年同期正常区间。

本周块矿入炉配比与前一周基本持平,但球团入炉配比明显下滑,显示钢厂对产量偏谨慎。

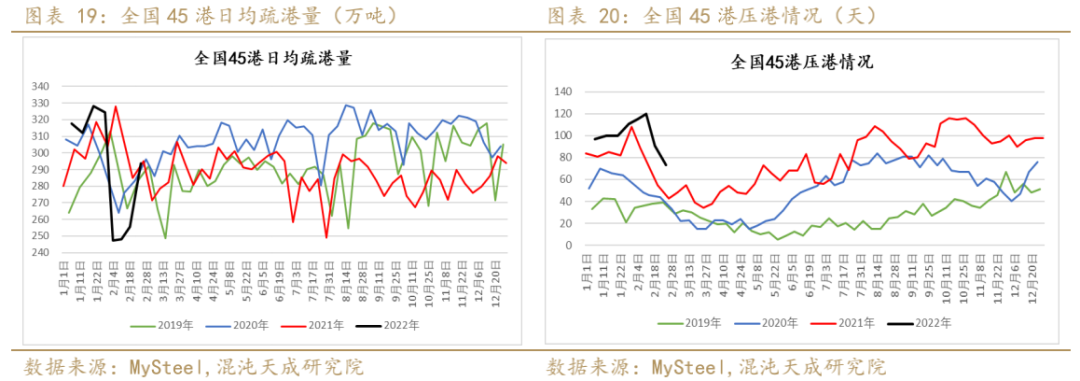

3. 疏港情况:本周日均疏港环比大增38.4万吨至293.79万吨,压港天数再降18天至73天。

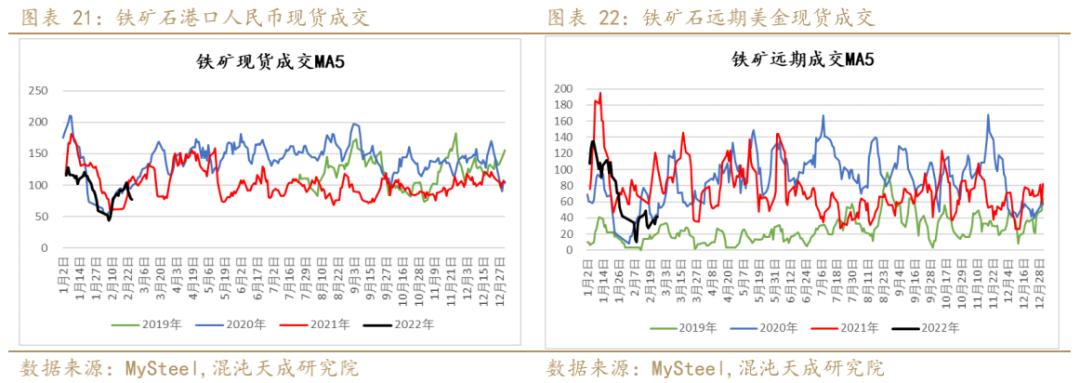

4. 成交情况:本周铁矿港口现货成交明显低于近年同期,但远期美元货成交小幅回升处正常区间。

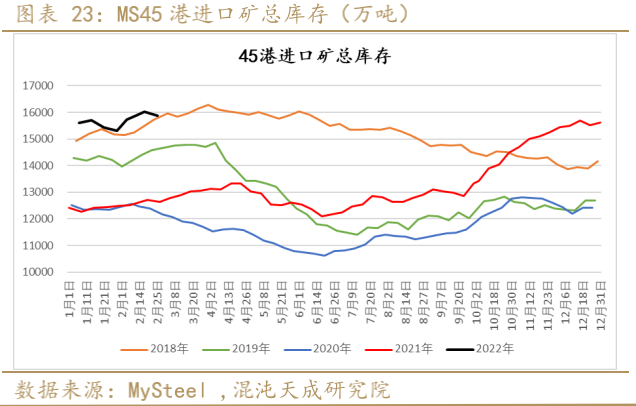

三 铁矿库存 1. 总库存:因到港下降且疏港大幅回升,本周45港总库存有所减少,环比下降147.48万吨至15886.57万吨,但目前库存水平仍处于近年来的同期高位。

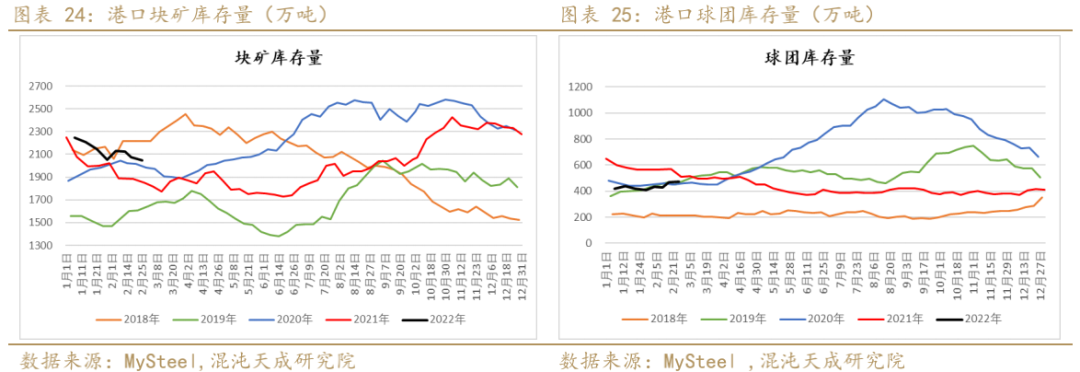

2. 分品种库存:块矿库存减少23.7万吨,降幅1.14%;球团库存增5.88万吨,增幅1.26%。

铁精粉库存增加16.93万吨,增幅1.5%。本周除了块矿库存继续下降外,球团和铁精粉库存仍延续小幅增长的态势。

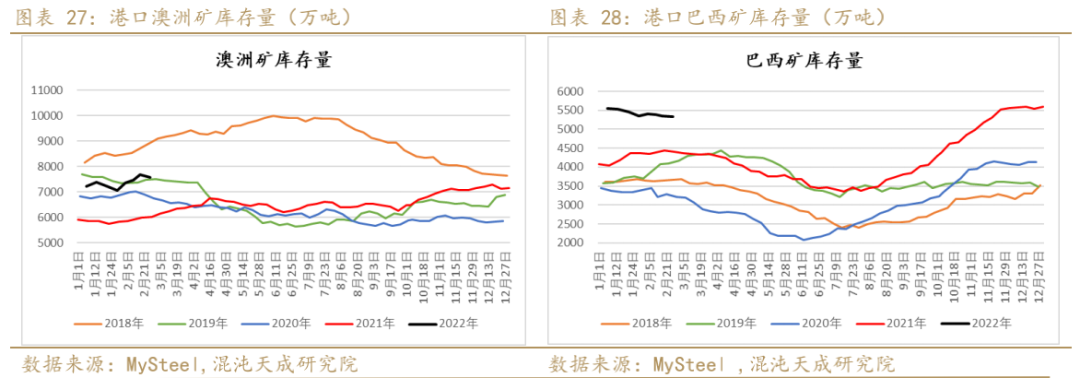

3. 澳巴库存:本周澳矿库存环比减少92.2万吨,澳矿库存仍处近年同期偏高水平;巴西矿库存环比继续减少12.14万吨,库存虽延续下降,但仍处于历史同期高位。

4. 国内矿库存:随着冬奥会后部分钢厂复产补库,近期国内铁精粉库存有明显减少。

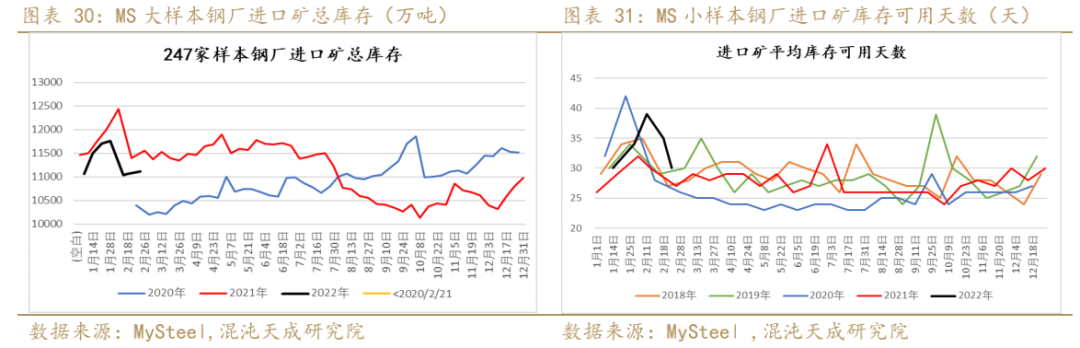

5. 钢厂库存:本周大样本钢厂进口矿总库存环比继续增加54.26万吨,仍低于去年同期。随着钢厂复产后日耗增加,小样本钢厂进口矿平均库存可用天数回落至30天,接近正常水平。

四 落地利润 本周普氏价格先扬后抑,港口现货价震荡上涨,目前青岛港PBF落地利润依然为负,截至周五远期美元货落地利润为-30.09元,较上周-53.14元的亏损收窄23.05元。

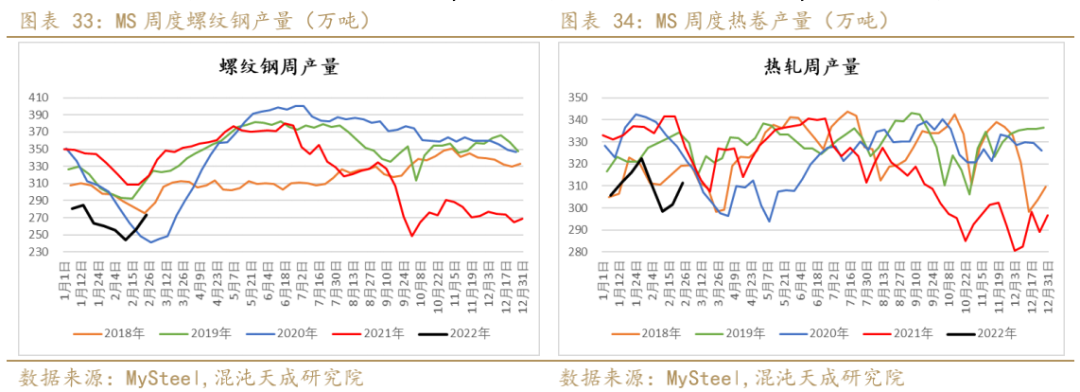

第二部分 钢材市场 一 钢材供应 1. 本周螺纹周产量环比增加17.6万吨,热卷

周产量环比增加9.8万吨,二者增速有所加快。

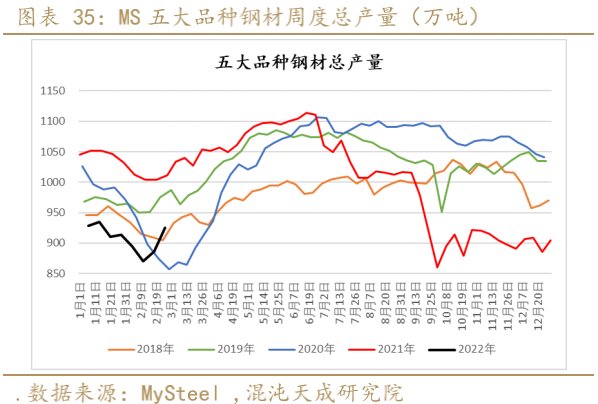

本周五大品种周产量环比增加38.82万吨,同比降86.25万吨,产量增速有所加快。

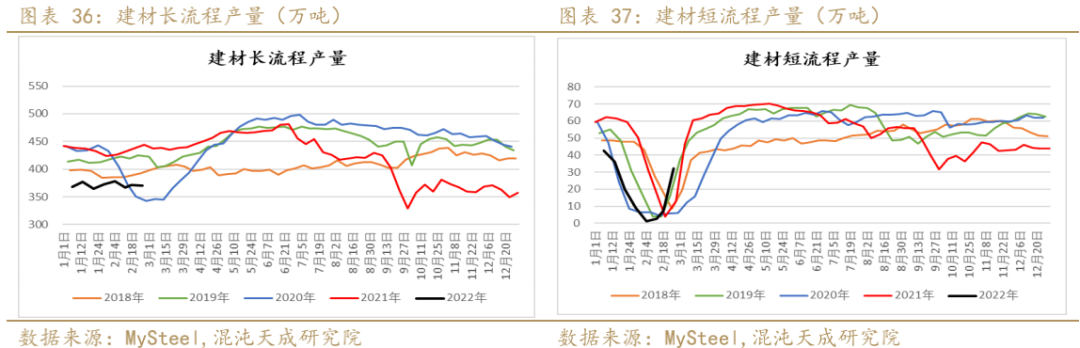

2. 本周建材长流程产量微降,环比降幅0.29%;短流程产量大幅上升,环比增幅338.4%。

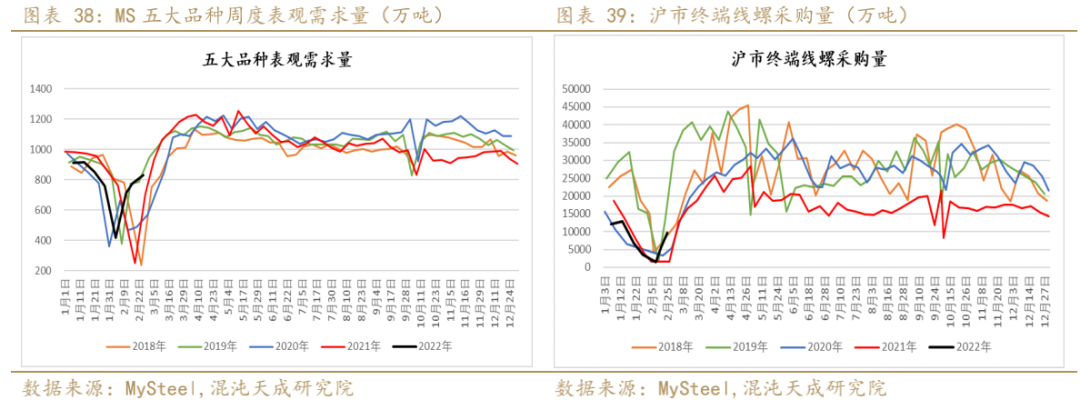

二 钢材需求 1. 周度需求:本周五大品种表需增幅趋缓,沪市终端线螺采购量小幅回升,增幅也明显减缓。

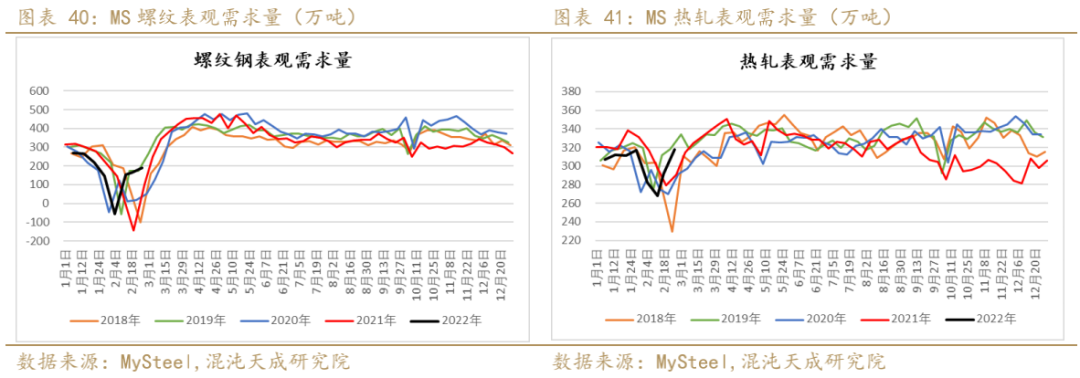

本周螺纹钢

表需环比增24.42万吨,但同比降近24%;热轧表需环比增26.46万吨至同期高位。

冷轧表需环比微增0.73万吨;中厚板表需环比增加8.4万吨,二者表需增幅均有明显放缓。

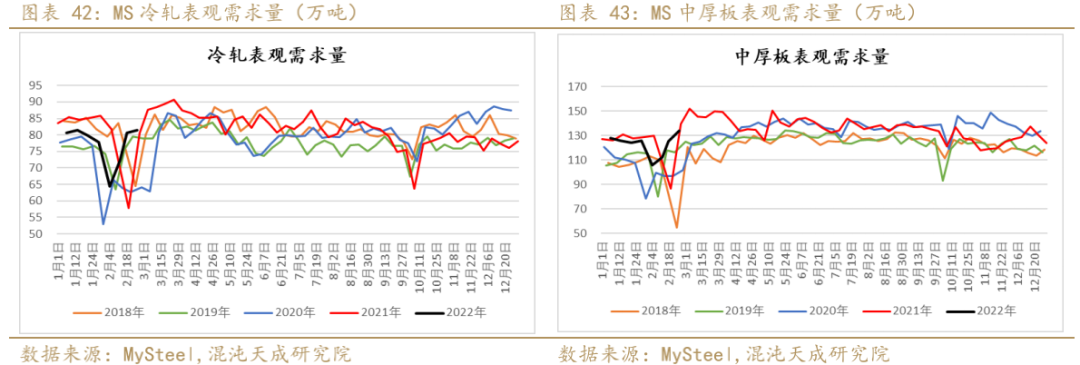

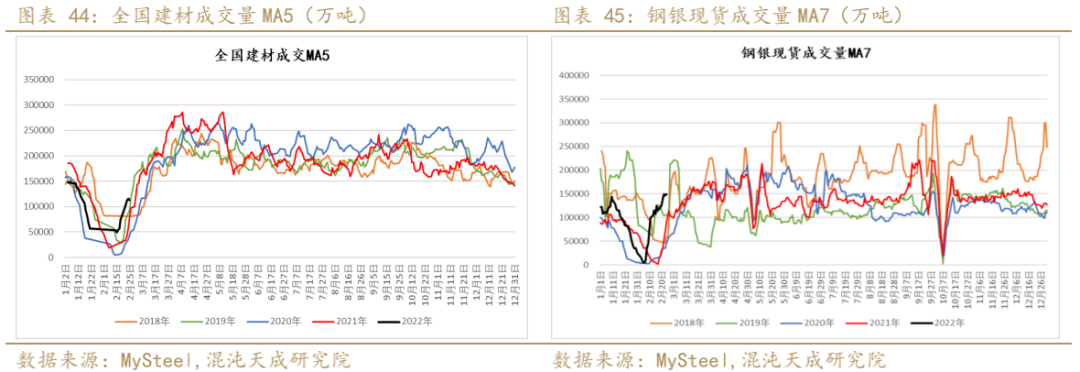

2. 现货成交:本周全国建材成交回升缓慢,钢银现货成交增速也继续放缓,整体成交表现偏弱。

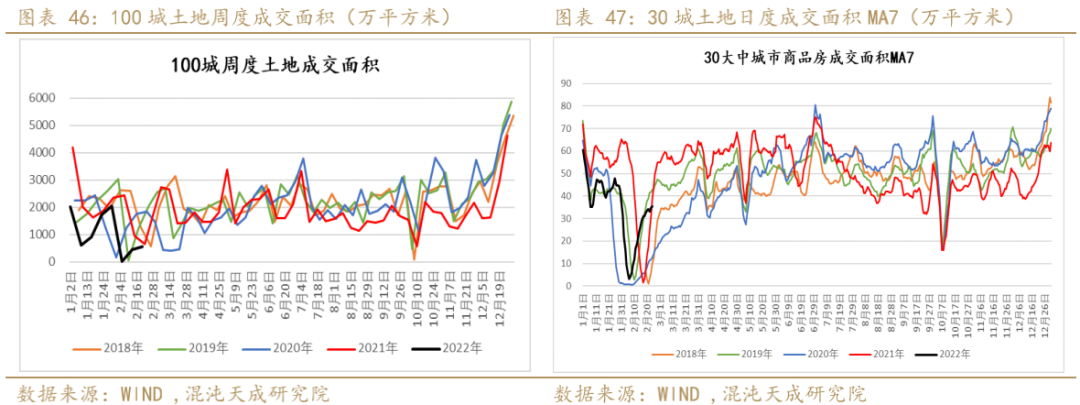

3. 土地及商品房成交:百城土地成交略有回升,仍处于近年同期的绝对低位,显示土地市场需求依然乏力。本周大中城市商品房成交反弹力度也有所减弱,显示房地产市场需求仍较差。

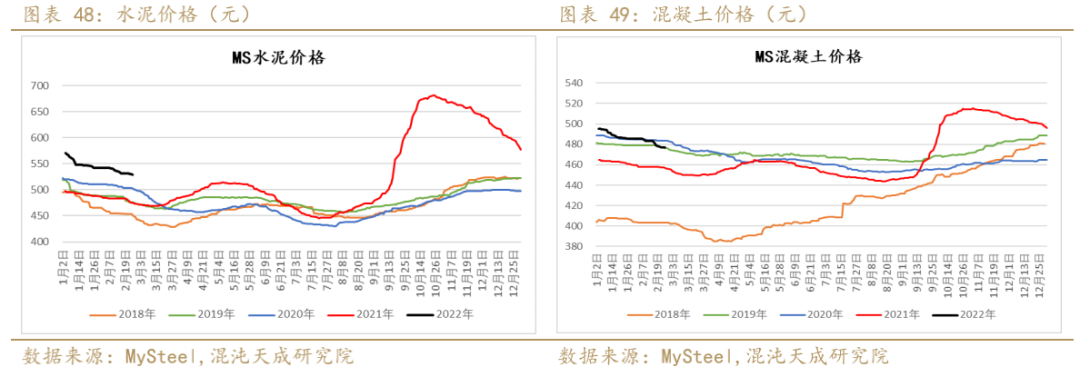

4. 水泥、混凝土价格:由于下游终端工地需求恢复不及预期,本周水泥及混凝土价格继续下降,其中水泥价格仍处于历史同期绝对高位,混凝土价格也处于近年同期偏高水平。

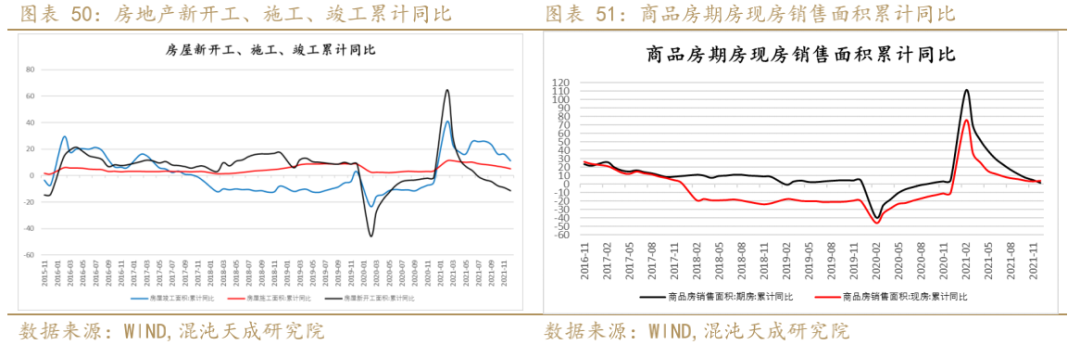

5. 房地产施工及销售:1-12月房地产新开工面积、施工面积及竣工面积累计同比仍延续下滑,商品房销售面积累计同比也持续走弱,显示房地产市场整体需求表现依然较差。

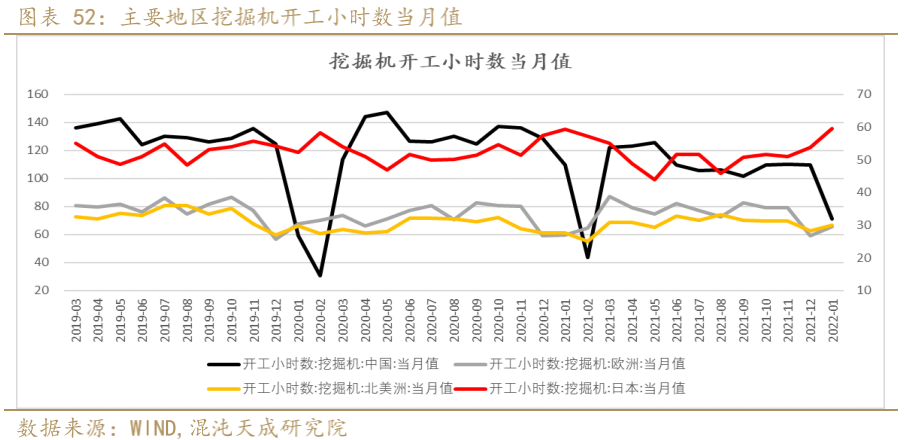

6. 挖掘机开工小时数:1月日本挖掘机开工小时数继续大幅上升,欧洲、北美挖掘机开工小时数也有小幅增长,但中国挖掘机开工小时数因春节假期影响有明显回落。

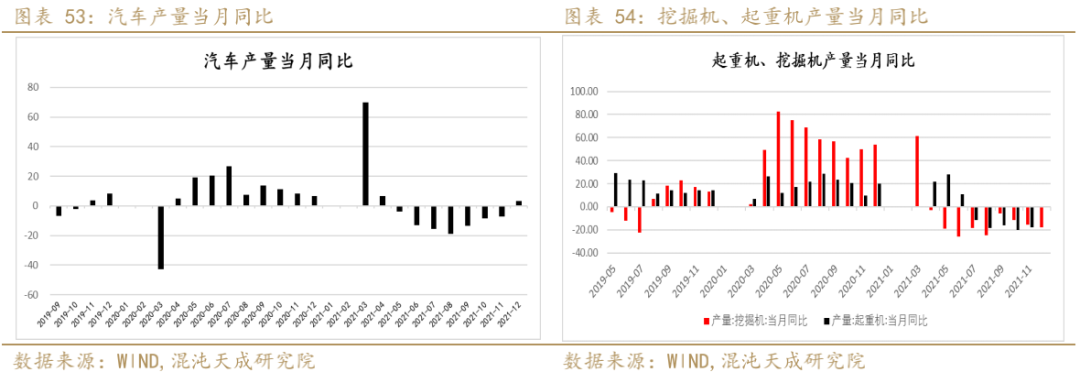

7. 汽车及工程机械:12月国内汽车产量当月同比增加3.4%,同比再度转正。12月国内挖掘机产量同比继续下滑18%,已连续九个月同比下降,且降幅持续扩大,显示工程机械需求较差。

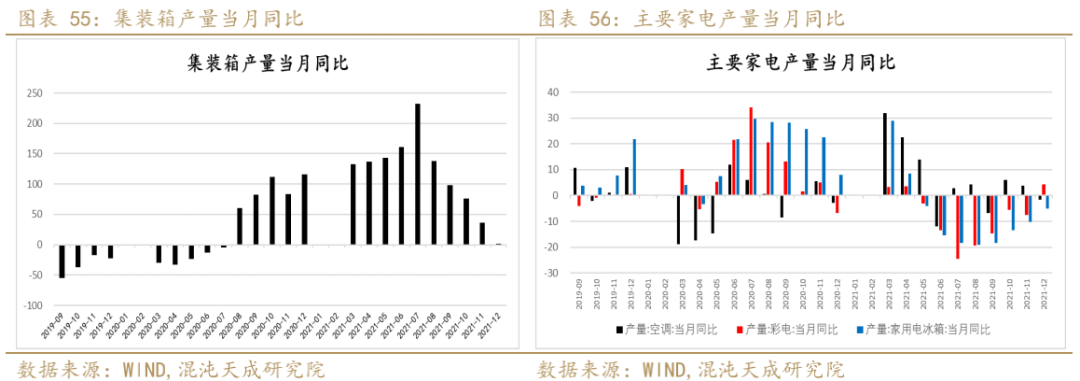

8. 集装箱及家电:12月集装箱产量同比微增1.6%,空调、冰箱同比下降,但彩电同比小幅增长。

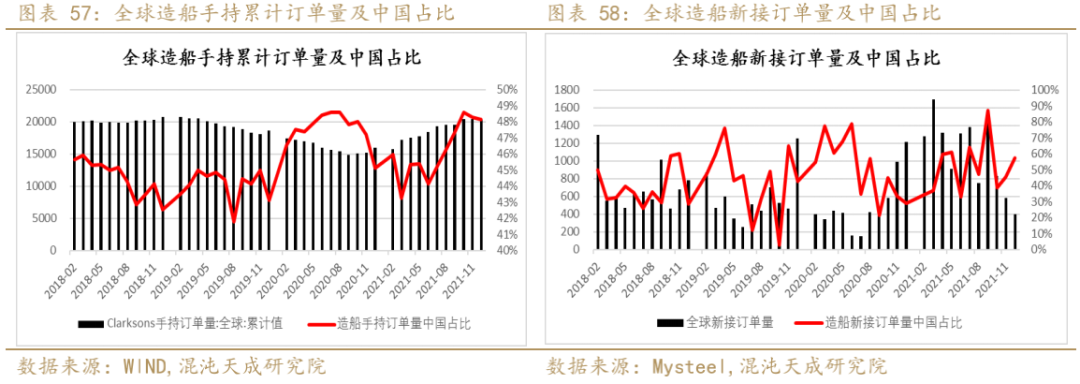

9. 船舶:12月中国手持造船订单量在全球占比仍有48.1%,新接订单量占比则大幅上升至57%。

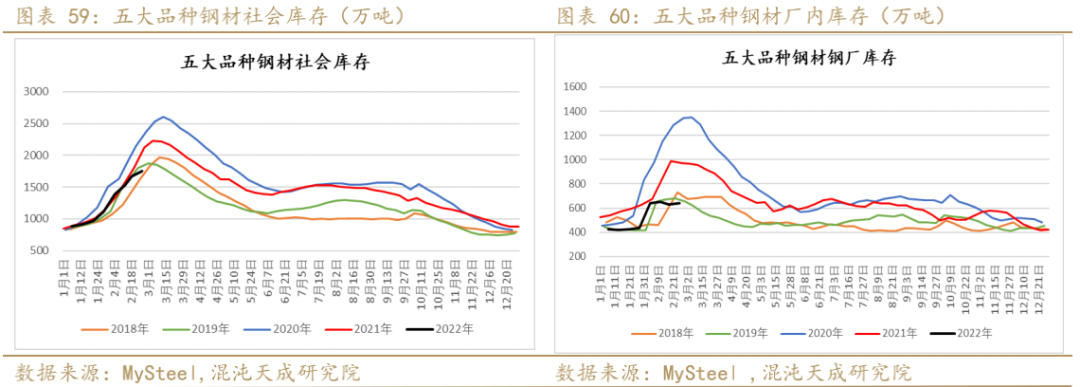

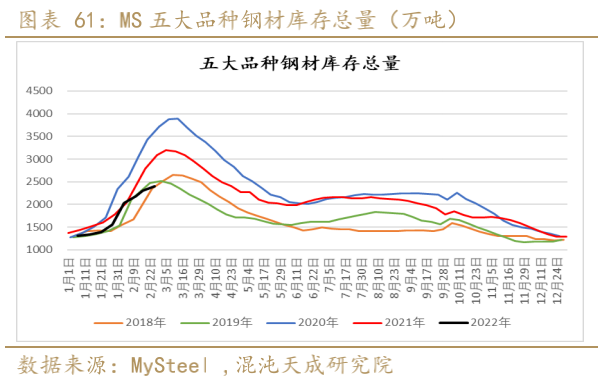

三 钢材库存 本周五大品种钢材社会库存环比增加86.25万吨至1756.86万吨,库存增速继续放缓;五大品种钢厂库存环比增加8.69万吨至638.16万吨,处于近年同期最低水平。

本周五大品种钢材库存总量2395.02万吨,环比增加94.94万吨,总库存增幅继续减缓。

1. 铁水成本及与废钢价比较:因原料价格上涨,本周铁水成本环比前一周增加110元/吨至3077元/吨。虽然废钢价格小幅回落,废铁价差有所扩大,但长流程较短流程生产仍更有优势。

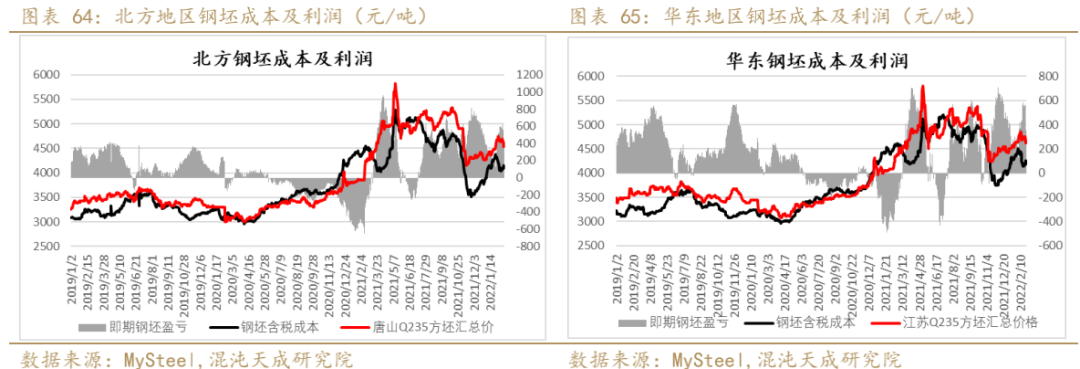

2. 钢坯成本及吨钢利润:由于钢价回落且原料成本上升,本周北方及华东地区吨钢利润都较上周明显收窄,目前吨钢利润空间在300-400元区间。

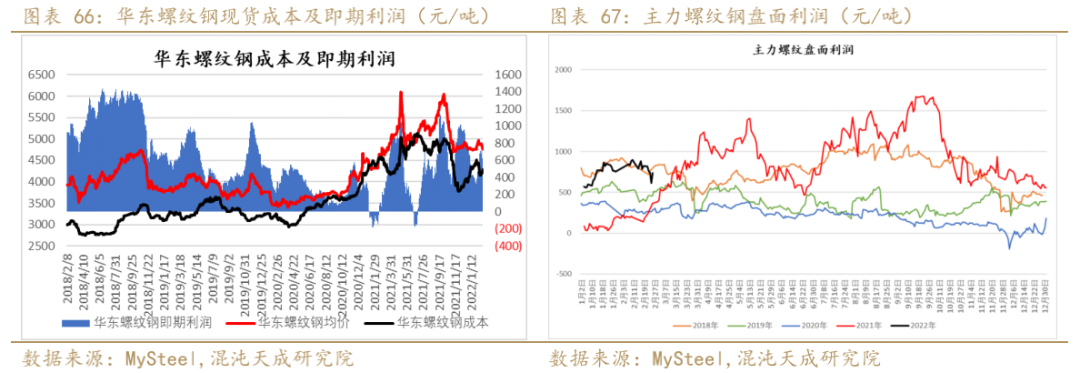

3. 螺纹钢现货及盘面利润:因钢价回落,而成本又快速上升,北方及华东螺纹即期利润均有收窄,目前利润空间降至450-600区间。主力螺纹盘面利润也有所减少,当前处于同期正常区间。

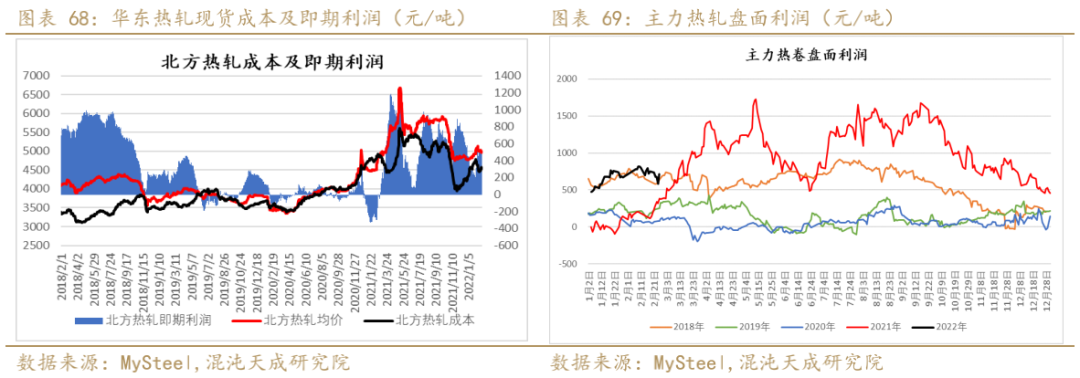

4. 热轧现货及盘面利润:热卷也在钢价回落及成本上升的双重夹击下,即期利润大幅减少,目前北方及华东热卷即期利润在250-400区间。主力热卷盘面利润略有下滑,仍处高位震荡。

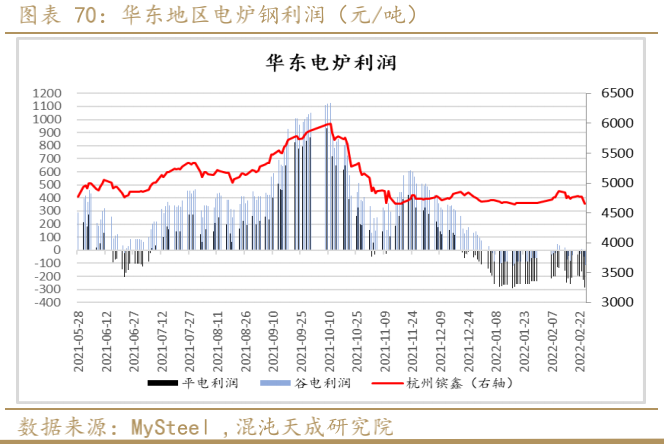

5. 电炉利润:本周电炉模型的平电亏损继续扩大,平电亏损较上周扩大75元至287元。

第三部分 钢矿期现货价格表现 (1) 铁矿石内外盘价差与主力合约月差

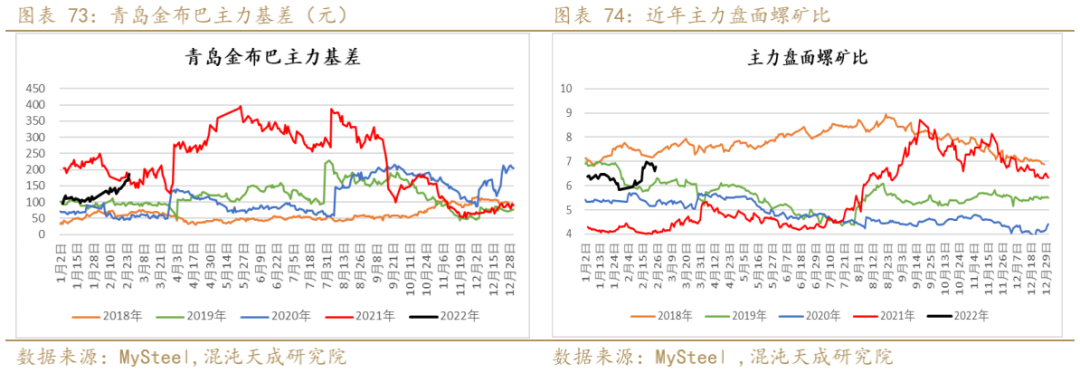

(2) 铁矿石主力基差及螺矿比

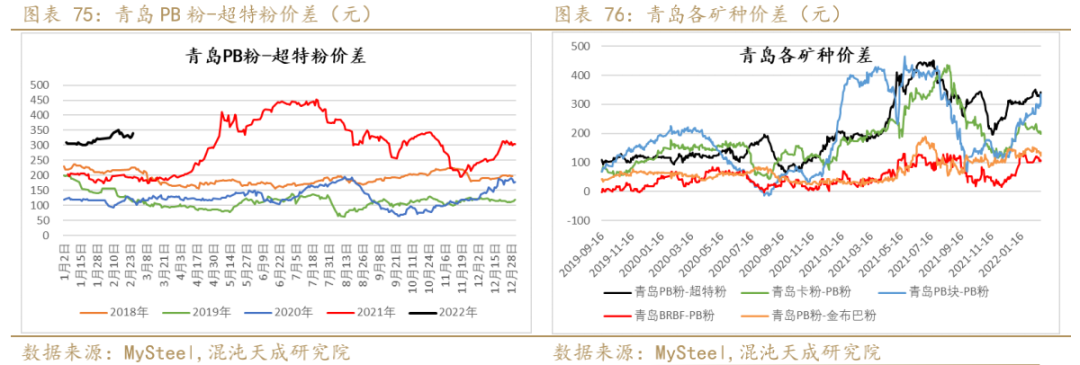

(3) 铁矿高低品价差

(1) 螺纹及热轧基差

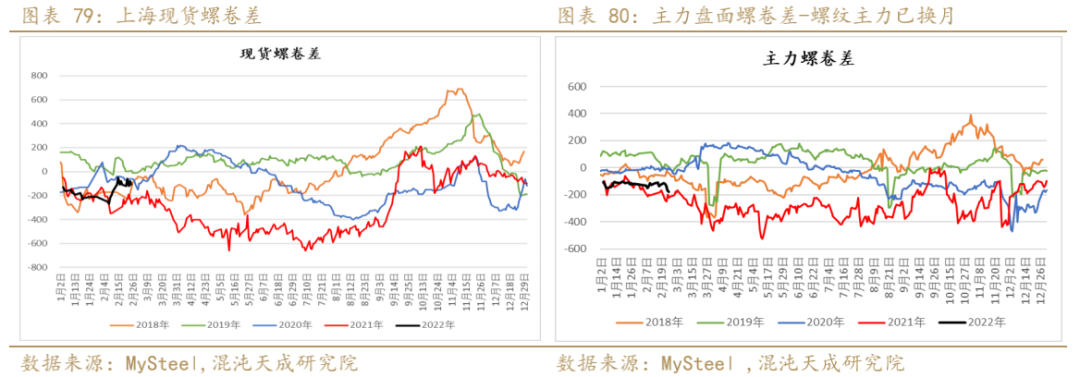

(2) 现货螺卷差与主力盘面螺卷差

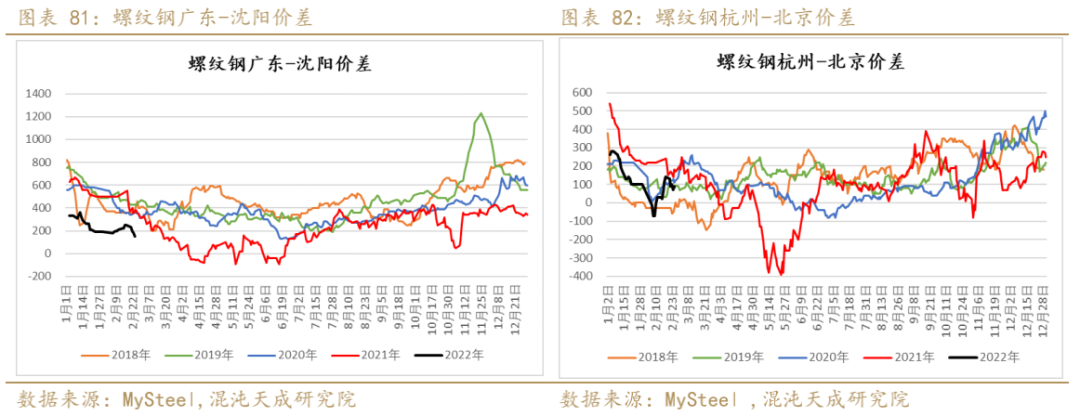

(3) 螺纹钢主要区域价差

第四部分 本周结论 铁矿基本面呈供需双弱格局,一方面澳巴发运不高,短期到港仍处下降趋势,国内矿产量增长缓慢,供应偏弱;另一方面,两会及残奥会期间仍有限产预期,钢厂复产节奏较慢,且在钢厂库存水平尚可的情况下,对原料采购需求偏弱。预计短期矿价仍将延续震荡格局。 1) 供应端,近期澳洲发运有明显回升,但巴西发运仍处低位,非主流发运也不高,港口到货仍延续下降态势。国内矿虽有复产,但因环保影响,产量增幅不大,整体铁矿供应偏弱。 2) 需求端,虽然冬奥会后部分钢厂复产,但3月两会及残奥会期间仍有限产预期,在政策持续调控铁矿、煤炭的情况下,钢厂对原料采购积极性不高,多维持按需少量补库节奏。 3) 库存端,港口及国内矿库存均有下降,钢厂库存有小幅增加。 4) 利润端,美元货落地利润依然为负,显示当前国外需求仍强于国内。 尽管钢材市场供需双增,但近期钢材供应增速快于需求恢复,库存也延续增长态势。房地产市场无论土地成交还是房屋销售都未见明显起色,市场调研的施工项目复工不及去年同期,建材表需及成交也都低于预期。不过,受益于制造业需求的恢复,板材需求好于建材。尽管宏观稳增长政策仍在不断释放,但在强预期逐渐回归弱现实的情况下,钢价走势可能延续震荡偏弱。 1) 供应端,本周五大品种钢产量继续增加,且增速加快,其中电炉钢产量增长明显,但北方高炉仍受采暖季限产及3月两会和残奥会影响,短期增产动力不足。 2) 需求端,本周五大品种表需增速进一步放缓,其中建材表需增速明显放缓。因房地产市场依然较差,下游工地复工不及预期,虽然基建持续发力,但仍难抵御地产下滑的影响。不过,受益于制造业需求的恢复,板材去库表现好于建材。 3) 库存端,社会库存及钢厂库存有所增加,总库存增速继续放缓。 4) 利润端,短流程生产仍有亏损,长流程生产利润也大幅收窄,现货成材即期利润均有回落,盘面利润也震荡下滑。 工业品组: 联系人:徐妍妍 13764926897 xuyy@chaosqh.com 从业资格号:F3079492 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);