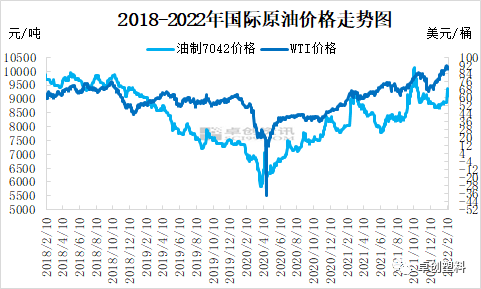

导语 原油作为PE上游占比最大的原材料,无论从成本还是心态方面均对PE价格形成影响。在美国极寒气候/通货膨胀/地缘政治等多重影响推动下,国际油价连创新高,但为何国内聚乙烯市场却在节后首日大涨后呈现出力不从心甚至开始下跌?具体原因卓创资讯为您带来进一步分析。 一.原油走势分析

原油作为PE上游占比最大的原材料,主要从成本及心态方面对PE价格形成影响,但原油价格作为一种期货价格,作用到PE生产中需要一定的时间,随着向产业链下游延伸,产品价格与油价波动的滞后性和差异性就越大,所以从原油与PE的价格趋势来看,两者走势长期相近,但短期价格略有背离。 自2022年开年以来,国际油价持续上涨。无论是美国石油库存的连续下降,还是俄乌、中东的地缘风险,以及美国的寒冷天气,均引发了局部地区石油供应削减的预期;加之随着疫情对于需求影响的减弱,一定程度上带来了供应跟进不足的现实与预期,加重了市场对供需紧张的忧虑情绪,共同推动油价上行。虽假期归来,美国释放了部分伊核协议将会谈成的乐观消息,多头主动离场导致油价短时下跌,但是美国石油库存的连续下降,限制了下跌幅度。但随着地缘政治不断紧张加剧了对能源供应紧张的担忧,供应难以适应增长的需求,国际原油再涨至七年多来最高,欧美原油期货实现六周连涨。 此外,乙烯方面,伴随原油价格上涨,乙烯价格上行,目前石化装置检修虽有减少,但部分企业装置负荷有所下降,供应预期减少,加之美金价

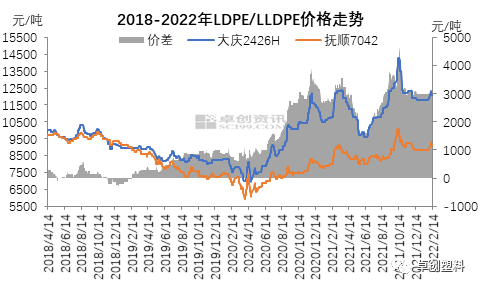

格走高,带动人民币价格上涨,同时终端产品节后需求逐渐恢复,供需博弈之下,乙烯价格大幅走高。 二.国内宏观经济简析 春节假期前后,国家统计局先后公布,1月份,中国制造业采购经理指数(PMI)为50.1%,比上月回落0.2个百分点,高于临界点,1月份,非制造业商务活动指数为51.1%,比上月下降1.6个百分点,高于临界点,非制造业总体继续保持扩张,但步伐有所放慢。1月份,综合PMI产出指数为51.0%,比上月下降1.2个百分点。2022年1月份,全国工业生产者出厂价格同比上涨9.1%,环比下降0.2%;工业生产者购进价格同比上涨12.1%,环比下降0.4%。主要的经济数据表明,目前,表明中国企业生产经营活动延续扩张态势,经济总体延续恢复发展态势,这为聚乙烯提供一个系统内外安全的经济环境。 三.聚乙烯期现货及库存分析  图2

现货方面:2022年春节假期之前,国内聚乙烯市场价格在上游原油持续上涨支撑下,石化试探调涨出厂价,然下游订单跟进缓慢导致接盘不足,市场价格涨幅有限。随着春节假期原油持续走高,节后首日线性期货大幅拉涨,石化价格纷纷上调,带动部分贸易商心态转好,适量接盘备货,下游工厂处于放假停工状态中,终端少有接盘。受冬奥会影响,部分工厂开工延期,终端需求跟进缓慢乏力,导致北方贸易商心态普遍谨慎,整体备货有限随着期货持续回落,市场交投气氛陷入低迷,贸易商心态多转为持仓观望。  图3

期货方面:2月初适逢春节假期,过节气氛浓厚浓厚,国内期货市场休市。然在假期期间海外市场在原油的强势带动下出现一波上涨,因此节后归来之后,市场情绪炒至火热,期货价格涨幅一度达到5%,价格涨至9512元/吨,创3个月的新高,而在情绪释放之后,期货价格上冲9550无果,市场开始回归理性,价格开始震荡下行。技术层面上看,目前期货价格持续跌破5日线、10日线、价格运行在5、10日线下方,短期继续维持弱势,期货价格跌破布林线中轨且价格收于中轨下方,布林线中轨方向朝上,价格或将跌幅有限,上方压力位9100点,下方支撑位8550点;周线级别上,LLDPE价格收出绿色阴线,KDJ指标来看,指标K线向下与指标D线相交即将形成死叉,后市价格或将走低,价格重心或将下移。 库存方面:聚乙烯多数石化装置运行正常,仅部分装置检修,供应相对充足。虽原油/塑料

期货面走势偏强,但春节假期下游多数放假,终端订单需求萎缩造成接货意向较弱,加之北方冬奥会影响,部分工厂开工延期,因此节后下游新增订单有限。虽贸易商适量补仓,然下游工厂消耗缓慢,因此造成整体库存偏高,短时间消耗相对缓慢。 无论是从上游成本面还是从国内宏观经济面,对聚乙烯都带来一定支撑,但现货面高库存消耗缓慢造成一定拖累,导致现货行情由涨转跌。在成本面不断走高但价格端持续走软局面下,聚乙烯及下游利润面情况如何?卓创资讯下一篇利润中进行进一步分析。 文|李雪菡 周善林 来源|卓创资讯 |

|

|  |

|