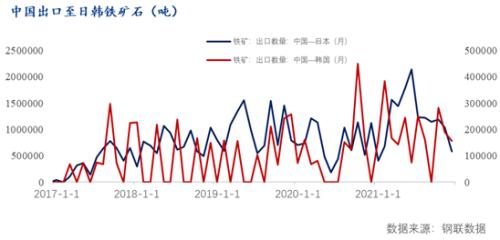

澳洲巴西作为中国铁矿石主要最大的两个进口来源国,在2021年上下半年铁矿石价格两极分化,叠加海外疫情反复以及航运费大幅上扬的情况下,由于该两国矿山的生产运营较为成熟,同时绝大多数澳巴大矿山在C1成本优势下仍能维持有利可图,总体两国2021年铁矿石的发运量维持均稳中有涨。本文将从不同维度对于2021年澳巴铁矿石发运量进行回顾。 一、2021澳巴铁矿石发运量 1、2021澳洲巴西发运情况 Mysteel澳洲巴西19港发运量显示,2021年澳巴铁矿发运总量12.77亿吨,环比增加1701万吨,增量主要来自于巴西。2021年巴西发运量3.56亿吨,处于近三年来新高。澳洲方面发运量全年9.21亿吨,同比基本持平。 具体铁矿石发运增量从分港口明细发运来看, 澳洲港口的增量主要来自黑德兰,怀阿拉等,主要是因为部分中小矿山的增产,分别有500-600万吨的增量,但是同时也因为力拓由于产量略有下滑发运量减少导致澳洲整体发运增减量相互对消。而巴西港口增量主要来自于图巴朗,UBU,CSN等,主要是因为在部分中小矿山的增产复产,例如,CSN,Samarco ,Ferrous 等。   2、2021澳巴发运季节性影响及泊位检修 每年一季度以及年底都是澳巴铁矿石发运受到季节性影响较为严重的时期,过去三年中澳巴一季度的发运处于年内低位,季度发运占比全年也无一例外低于25%,往往到后一季度逐渐发力,因此在一季度季节性影响下也不必过分担忧后续的发运。  澳洲方面,这段时间飓风多发季节影响Pilbara海岸(澳矿主要发运海域), 铁矿石的发运量也将发生季节性回落,港口方面也因为安全性考量会增加检修频次,例如在1月份皮尔巴拉港务局由于热带低压对黑德兰港进行清港,此后发展成为热带气旋Joshua,直接导致了当周三大矿山的发货量均出现大幅下滑;总体来看,飓风季节对西澳地区铁矿石港口发运息息相关,且数据显示上半年为气旋多发季节。  巴西2021年一季度发运量低于年内低位,主要受到3月份大范围降雨的影响 ,叠加一月份北部核心铁矿石发运港PDM传送带的火灾事故,直接导致当季度巴西货发货量低于年均1000万吨,检修时长也处于年内最高水平。 澳巴铁矿石发运受到季节性影响最直观的表现就是发运港口也会经历年内最频繁的检修。通过数据计算显示,澳巴19港发运量与港口检修量的负相关性达到了-69%。   二、澳巴各矿山产销情况   1、四大矿山产销的情况 从四大矿山的生产发运来看,澳洲两大巨头力拓及BHP产销出现了小幅下滑,力拓下降主要原因是上半年高降雨量、矿区文化遗产保护、以及替代项目的投产延迟等。而BHP方面装载设备和铁路检修等因素导致产销小幅下滑。火车司机短缺,也是该公司铁矿石发运量下降的一个原因。但是South Flank项目的今年首次投产处于前期非满产状态,该公司也预计未来三年逐步提升年产能至8000万吨,预计在2022年该矿区会有一个较大的增长空间。 FMG在高效的疫情防控管理以及Eliwana矿区稳定增产的情况下,全年发运量增940万吨,增幅2%,也是澳洲三大中唯一发运量上涨的企业,并且公司预计2022年底铁桥项目将正式投产,也将成为未来FMG产销增量的基础。 淡水河谷本年年度铁矿石年产量同比增加1520万吨,同比增长5%,主要因为其多个矿区及球团厂复产,同时第三方采购量也有所增加,总体产销均上涨。 2、澳巴中小矿山发运增量的情况 除了四大矿山外,我们注意到在上半年矿价飞涨的背景下,部分澳巴中小矿山也项目进行首次发运或者复产。通过Mysteel19港发运数据显示,澳洲除三大外其他矿山同比增加11%,而巴西除VALE外其他中小矿山发运量年同比上涨18%。  例如,巴西球团生产商Samarco在1月发运了复产后通过UBU 港发运首批铁矿石,并且维持每月一船的发运节奏。所以UBU 港年度发运量也同比上升559%。 澳洲北部诸如NT Bullion和 Nathan River Resources公司也在2021年重启Frances Creek矿Roper Bar矿生产,首批铁矿石在达尔文港和Bingbong港发运。其他包括Mt Gibson的Shine项目上半年有利可图进行首批生产但是后由于市场急转直下又宣布暂停生产,也成为了后续关注点。这些非主流港口的发运情况也成为了后续铁矿石供应链环节上不可或缺的组成部分及变量。(详情请询Mysteel澳巴19港发运明细) 三、澳巴铁矿石发运流向海外比例上升,铁矿石需求的此消彼长 1、2021年海外高炉生铁产量同比上涨6%,铁矿石发运比例上升 世界钢协最新数据显示,2021年海外高炉生铁生产量为4.58亿吨,同比增加6%。在海外钢厂复产的大背景下,同时国内钢厂在限产常态化的大背景下,铁矿石需求此消彼长,2021年除中国外铁矿石发运比例也呈现了明显的正相关性,全球铁矿石流向海外的比例出现相应地回升。 Mysteel核心数据显示,日韩和欧洲作为铁矿石除中国外主要两大流向区域,这两个地区2021年高炉生铁产量同比增加9%和16%,直接导致2021年全球铁矿石发往这两个区域的比例同比增0.5和1百分点;   四、中国港口上混矿后转运日韩的量上升,未来是否会成为趋势拭目以待 另外值得关注的是,在近几年澳巴各大矿山陆陆续续入驻国内保税区之后,一方面港口混矿业务及人民币现货开展地如火如荼,另一方面我们发现混矿后从保税区转运的趋势逐渐显现,主要体现在进料加工后出口数量在近两年有一个明显的上升趋势。 因为保税库的量逐渐增加,又由于日韩相对距离优势,在国内限产不断加码以及碳中和背景的不确定性因素下矿山把日韩作为港口现货销售的备选方案成为了不可排除的可能,所以是否后期会看到更多的中国往日韩转运铁矿石出口也成为了关注点。   五、主流矿山2022发运目标展望 根据各大矿山2022财年生产计划情况来看,力拓和淡水河谷目标产量与去年基本持平,必和必拓和FMG均存在一定增量,并且高矿价下,其它矿山例如英美等也将有一定增产的潜力,预计2022年全球铁矿石产量同比将小幅增加。  |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);