基本观点: 1月国内鸡蛋

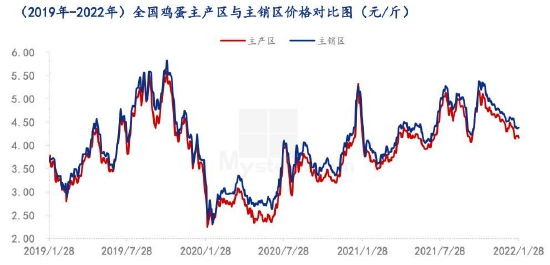

市场震荡走跌。据我的农产品网数据统计,月内主产区均价4.31元/斤,环比下跌0.24元/斤,跌幅5.27%。主销区均价4.49元/斤,环比下跌0.23元/斤,跌幅4.87%。褐壳蛋低价区报3.70元/斤。上半月随着老鸡淘汰量增加,产区供应压力得到释放,叠加年底食品企业及各环节均有一定备货量,市场走货有所好转,蛋价小幅回暖。小年过后各环节备货基本结束,市场流通再次放缓,虽终端仍有部分需求量,但远不可及预期,市场整体供应充足,库存压力较大,市场偏弱运行,蛋价承压下跌。1月鸡蛋期货主力05合约行情呈现先跌后涨走势。短期期货受现货弱势影响有限,蛋价存栏整体维持低位运行,底部支撑渐显,盘面于4000一线再跌难度较大,多空双方僵持,阶段性顶部4200元/500千克一线难以形成有效突破,重心在4100元/500千克一线窄幅震荡调整。 从后期供应面看,2月份新开产蛋鸡多为9-10月补栏鸡苗。从鸡苗销量来看,9-10月鸡苗销量环比8月均有所增加,叠加临近年关老鸡淘汰量有所趋缓,预计2月份市场供应面将有所增量。从需求面看,每年春节过后为需求淡季。春节期间产销各地积攒较大库存量,市场处于库存消耗期,属于供需双弱。预计蛋价偏弱运行为主。但是在产蛋鸡存栏量长期处于相对低位,供应面整体压力不大,现货蛋价于成本线尚存强支撑。尽管全年下来蛋鸡养殖利润可观,当前养殖单位淘鸡积极性亦有提高,但蛋鸡存栏量迟迟未见明显环比回升。同时今年天气多有反复,骤冷骤热,蛋鸡产蛋率有所下降,育雏难度也相对增加,受高位饲料成本影响,养殖单位对后市依旧多持观望心态,补栏积极性依旧偏低,鸡苗、青年鸡销量较前期下滑。若2022年养殖利润偏高或长期的养殖微利下,市场补栏量后期有望增长。但终端在疫情的长期存在下对高价鸡蛋接受能力较差,下游需求始终不温不火,进而导致蛋价涨跌两难,产能恢复时间拉长。另外,今年猪肉价格趋弱、肉鸡价格持续低位运行,且蔬菜亦供应稳定,鸡蛋替代需求进一步下滑,年末缺少替代利好支撑,蛋价维持偏弱运行。 操作建议: 盘面整体维持低位宽幅震荡,关注05合约下方4000一线支撑,存栏低位运行,05合约依托4000一线逢低偏多操作为主,短期关注4200一线压制。 重要监测点及风险因素: (1)蛋鸡存栏、补栏量;(2)蛋鸡养殖利润;(3)蛋鸡淘汰情况;(4)贸易商收货、走货、库存情况;(5)全球宏观金融风险;(6)禽流感疫情,系统性风险。 一、期现货市场行情回顾 据我的农产品数据显示,1月国内鸡蛋市场震荡走跌。据我的农产品网数据统计,月内主产区均价4.31元/斤,环比下跌0.24元/斤,跌幅5.27%。主销区均价4.49元/斤,环比下跌0.23元/斤,跌幅4.87%。褐壳蛋低价区报3.70元/斤。上半月随着老鸡淘汰量增加,产区供应压力得到释放,叠加年底食品企业及各环节均有一定备货量,市场走货有所好转,蛋价小幅回暖。小年过后各环节备货基本结束,市场流通再次放缓,虽终端仍有部分需求量,但远不可及预期,市场整体供应充足,库存压力较大,市场偏弱运行,蛋价承压下跌。 国内主产区鸡蛋价格走势

数据来源:我的农产品网 鸡蛋基差走势

数据来源:我的农产品网 期货方面,短期期货受现货弱势影响有限,蛋价存栏整体维持低位运行,底部支撑渐显,盘面于4000一线再跌难度较大,多空双方僵持,阶段性顶部4200元/500千克一线难以形成有效突破,重心在4100元/500千克一线窄幅震荡调整。春节前后处鸡蛋市场的传统淡季,终端需求疲软,多地余货增加,现货市场价格偏弱运行,期货盘面稍显弱势,主力05合约维持区间宽幅震荡。目前的补栏低迷导致预期有所变化,05仍有补涨可能,但若后期补栏增加,存栏恢复的预期下价格将会受到较大压制,预期或再次发生变化。 鸡蛋期货价格走势

数据来源:文华财经 华联研究所

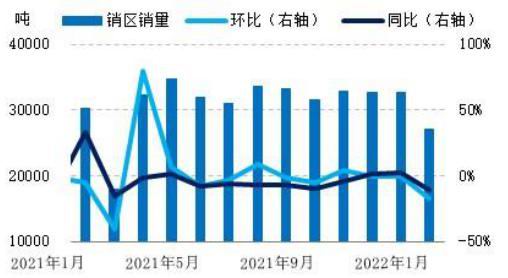

数据来源:文华财经 华联研究所 二、主要影响因素分析 (1)现货价格走势分析 据卓创数据统计,截止1月28日,1月主产区代表市场日均发货量总计612.98吨,环比跌幅3.56%,同比跌幅17.22%。1月份鸡蛋市场需求不及预期,多地受疫情影响,市场流通受阻,发货量减少;同时受学校放假、食品厂开工率下降和餐饮需求受限等影响,产地整体发货量明显降低。后期看,春节后市场需求处低位,各环节多顺势出货,预计下月产区发货量或低位整理。1月主销区代表市场鸡蛋日均总销量904.04吨,环比降幅14.33%,同比降幅7.14%,截至1月30日总销量为27121.30吨。1月上旬学校陆续放假,中旬以后外来务工人员陆续返乡,月内销区需求逐渐减弱。中上旬销区经销商为规避风险,多顺势购销,维持低位库存,虽有春节支撑,但多无备货意向,销区销量波动不大。临近春节,销区经销商陆续停收,尤其南方销区,市场销量明显下降。整体来看,1月外销需求减弱,销区销量减少。 全国主产区代表市场月度发货量统计图

数据来源:卓创资讯 全国代表城市销量统计图

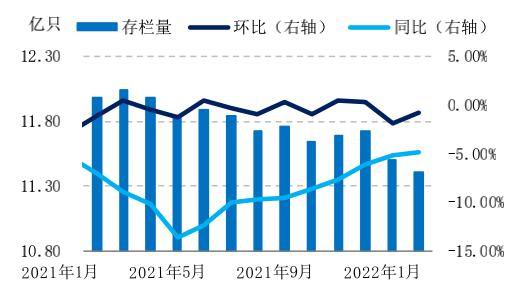

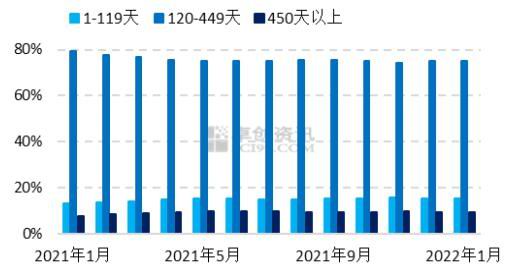

数据来源:卓创资讯 (2)在产蛋鸡存栏下滑,待淘老鸡占比继续减少、后备鸡及主产蛋鸡占比增加 据卓创资讯统计,1月全国在产蛋鸡存栏量约为11.41亿只,环比减幅0.78%,同比跌幅4.81%。1月新开产的蛋鸡主要是2021年8、9月份补栏的鸡苗。8、9月份蛋价涨势不及预期,加之饲料价格持续处于高位,养殖单位补栏心态仍然较为谨慎,9月份鸡苗销量环比下降3.16%,补栏量低于正常水平,因此1月新开产蛋鸡数量有限。从淘鸡情况看,1月淘汰鸡出栏量仍然较多。综合看来,1月淘汰鸡出栏量多于新开产蛋鸡数量,在产蛋鸡存栏量继续下降。根据卓创资讯数据统计,截至1月30日,1月全国主产区高峰期产蛋率无明显波动,均以平稳为主。全国主产区高峰期产蛋率为91.79%,环比持平,同比提升0.33个百分点。1月主产区代表市场平均空栏率12.58%,环比上升0.20个百分点。1月养殖单位仍以顺势淘鸡为主,且春节前养殖单位补栏积极性不高,因此1月主产区蛋鸡空栏率环比增加。 春节前部分养殖单位集中淘汰适龄老鸡,淘汰鸡出栏量增多,450日龄以上老鸡占比9.34%,环比减少0.23个百分点。1月份蛋价不及预期,但养殖单位仍处盈利状态,淘鸡出栏后随行补栏为主,120日龄以下后备鸡占比15.46%,环比增加0.09个百分点。1月市场货源供应量低位整理,其中主产蛋鸡占比稍增,120-450日龄产蛋鸡占比75.20%,环比增加0.14个百分点。后市看,春节后各地适龄待淘蛋鸡数量有限,养殖单位存延淘情绪,预计待淘老鸡占比或低位稍增;春节后鸡苗及青年鸡补栏或有好转,预计后备鸡占比稍增。 全国在产蛋鸡存栏

数据来源:卓创资讯 主产区蛋鸡存栏结构

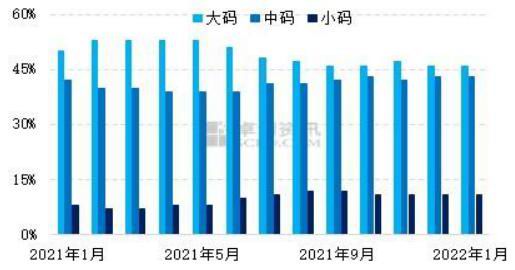

数据来源:卓创资讯 截至1月末,全国主产区代表市场大码鸡蛋平均占比46%,中码鸡蛋平均占比43%,小码鸡蛋平均占比11%,环比上月均持平。1月份新开产蛋鸡数量维持偏低水平,养殖单位在春节前顺势淘汰适龄蛋鸡,淘汰鸡出栏量维持正常水平。综合来看,短期大、中码鸡蛋占比仍然占据主力,新开产蛋鸡数量偏紧。 大中小码蛋占比图

数据来源:卓创资讯 全国主产区代表市场发货量统计图

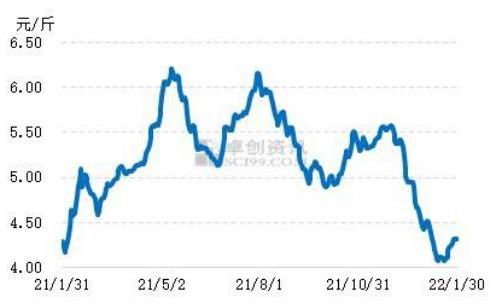

数据来源:卓创资讯 (3)淘汰鸡价格先跌后涨,淘汰鸡出栏量增加 截至1月30日,1月份全国淘汰鸡均价4.24元/斤,较上月均价下跌0.77元/斤,较去年1月均价下跌0.20元/斤。1月前期养殖单位积极淘汰老鸡,后期适龄老鸡减少,且有低价惜售现象,整体供应量略有减少。屠宰企业开工积极性尚可,中上旬收购量较多,下旬因临近春节,开工率逐渐降低,月底停工放假;农贸市场消化速度逐渐加快。整体而言,1月份淘汰鸡供应量先多后少,需求量减少有限,因此1月份全国淘汰鸡价格呈现先跌后涨的变化趋势。 1月卓创资讯对全国13个重点产区22个代表市场的淘汰鸡出栏量进行监测统计,月内总出栏量309.53万只,环比涨幅5.93%,同比涨幅7.93%。1月前期养殖单位积极淘汰老鸡,产区淘汰鸡出栏量处于偏高水平;后期适龄老鸡减少,且有低价惜售现象,因此出栏量降低。整体而言,1月全国淘汰鸡出栏量呈现先多后少的变化趋势。卓创资讯对全国的14个重点产区20个代表市场的淘汰鸡日龄进行监测统计,1月底淘汰鸡平均淘汰日龄501天,较上月底提前3日。养殖单位积极淘汰老鸡,延长养殖周期的现象较少。 淘汰鸡行情分析

数据来源:卓创资讯

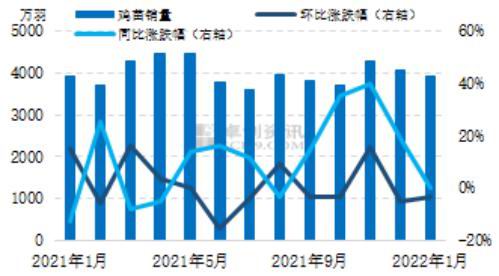

数据来源:卓创资讯 (4)鸡苗销量再减 鸡蛋、淘汰鸡价格震荡走低,而饲料成本继续提升,蛋鸡养殖盈利水平下降,养殖单位对1月份鸡苗需求一般,另外1月底临近春节,散户整体补栏积极性不高。但因2021年12月份及2022年1月份养殖单位积极淘汰老鸡,空栏率提高,春节后鸡苗需求好转,下旬鸡苗价格上调。目前多数企业鸡苗订单排至2-3月份。1月商品代鸡苗均价为3.15元/羽,环比跌幅0.32%,同比涨幅2.61%。 1月份卓创资讯监测的18家代表企业商品代鸡苗总销量约为3926万羽,环比跌幅3.40%,同比涨幅0.23%。春节前散户补栏积极性不高,同时1月蛋鸡养殖盈利水平下降,挫伤部分养殖单位补栏积极性,鸡苗整体需求一般,鸡苗销量继续减少。2月份受春节假期影响,鸡苗销量难有提升。 鸡苗销量对比图

数据来源:卓创资讯 国内鸡苗价格走势图

数据来源:卓创资讯 (5)饲料成本小幅走低,蛋鸡养殖利润维稳 截止2022年01月21日,中国国内鸡蛋养殖利润为16.72元/羽,环比减少9.29元/羽。鸡蛋养殖利润处于历史较低水平。1月全国玉米

价格涨跌窄幅调整。东北地区虽然售粮进度提升,但优质粮报价持续高位,加之贸易商入市存货,对玉米价格有支撑,涨多跌少。华北地区受售粮加快影响,河北、山东玉米价格下跌,河南地区受疫情影响,下旬价格略涨。南方地区饲料企业1月备货进入尾声,市场购销逐步冷清,价格重心略降,港口先降后涨。截至1月30日,全国玉米月度均价为2623.12元/吨,环比跌幅0.38%,同比跌幅8.73%。2022年1月豆粕

价格涨势明显,南美天气炒作继续扰动市场,美豆价格继续支撑国内豆粕期货向上突破,此外,现货市场备货行情也助推价格进一步上涨,由于前期油厂豆粕库存一直低位运行,国内疫情多发影响下,市场供需矛盾凸显,支撑价格走高。截至1月30日,43%蛋白豆粕均价3628.80元/吨,环比涨幅4.02%,同比跌幅4.92%。1月份豆粕价格涨幅明显,玉米价格相对稳定,单斤鸡蛋的饲料成本上调至3.44元,环比涨幅0.88%,同比跌幅6.22%。 蛋鸡养殖利润

数据来源:卓创资讯 单斤鸡蛋饲料价格

数据来源:卓创资讯 三、鸡蛋价格季节性周期分析 鸡蛋的需求以家庭消费为主,以餐饮食堂食品加工需求为辅,家庭以及食品加工方面需求整体一直较为稳定,一般来讲,夏季人们饮食偏清淡,对鸡蛋替代品猪、牛、羊肉的消费减少,鸡蛋需求相对增多;再加上气温升高,前期困扰消费市场的疫情得到缓解,消费预期增加。又因9月高校开学叠加利好,中秋国庆双节提振鸡蛋消费,使得需求端向好,价格将有望呈现上行。而且根据历年现货市场季节性规律来看亦如此,在8-9月份期间上涨概率较高。 作为农副产品,鸡蛋价格在年内呈现明显的季节性特征,这主要是由鸡蛋的供需关系引起的,尤其是短期变化主要体现在需求端。具体来讲,鸡蛋价格从1月、2月开始不断下滑,直至4月前后大概率会达到年度最低水平,之后持续走高,5月末达到上半年最高水平,6月份出现持续走低现象,7月下旬出现上涨态势,直至9月中下旬,鸡蛋现货价格将达到年内最高位,9月过后价格开始出现不同程度的下滑,随后10月份至12月份逐步走稳。从另一个角度来说,其季节性周期特点主要体现在元旦、春节前夕,以及中秋、国庆双节备货,由历史鸡蛋大宗价格数据走势分析来看,鸡蛋现货价格全年高点多数分布在中秋节前和元月份。而重要的节日过后,鸡蛋价格往往大幅回落至走平。每年现货价格低点大概率都出现在3-4月份,春节后市场继续消耗前期集中采购的库存,采购需求低迷。而温度和湿度对产蛋率、蛋重、蛋壳品质和饲料的转化率都有较大影响,产蛋鸡舍最理想是在15-25度,最适宜的湿度是60%-65%。春季气候逐渐变暖,是产蛋的最佳季节,产蛋率为年内高点。 2022年春节为2月1日、端午节为6月3日、中秋节为9月10日。元旦过后将会有贸易商为春节备货拉动需求,现货仍有可能冲高,但高点不会超过2021年9月。2202、2203合约为年后合约,偏空对待;冬季产蛋率高,4月大多养殖户会换羽,5月蛋价高点不限,不过2205合约有清明、五一、端午等节日支撑,不宜过分看空,3800-4300区间较为合理。中秋节日叠加9月初学校开学的备货拉动,鸡蛋的需求量达年内最高,且夏季高温,蛋鸡产蛋率低,因此估计从明年8月开始鸡蛋采购商将积极采购备货,8月份鸡蛋价格上涨至全年高点的可能性仍然存在,故2208合约仍为做多首选。2209月合约为节后合约,交割利空,建议偏空对待。 鸡蛋价格季节性周期特征

数据来源:wind 华联研究所

数据来源:wind 华联研究所 华联期货 蒋琴 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);