一、1月苹果

期货市场回顾 1月份,苹果期货2205合约呈现反弹态势,月度涨幅约7.0%,在春节备货需求的带动作用下,客商及果农顺价出货相对积极,冷库去库速度加快,进一步推动苹果期价上涨。 图1:苹果期货主力2105合约日线走势

数据来源:文华财经 二、供应端因素分析 1、苹果种植成本逐步上抬 近几年苹果种植面积基于稳定的状态下,生产物料成本逐渐上抬,导致总成本值跟随上涨趋势。2020年苹果每亩总成本5794.51元,较上年度增加了889.69元;平均每亩净利润为1413.07元,较上年度下滑了1200元。21/22年度富士80#一二级以上苹果平均收购价格为2.7-3元/斤,折算后收购成本大致5400-6000元/吨。 从成本结构看,苹果下树之后,采购阶段的货权在于果农手中,销售阶段的货源则在贸易商手中,考虑到目前进入销售阶段,按照行业习惯,每年清明之前贸易商均会以高于收购成本的价格销售,即使目前出现出货疲软状态,对于贸易商而言,目前博弈的主要是时间价值;清明之后距离冷库清库时间越近,并且库存充足的情况下,贸易商会倾向互相争夺出售的情况,此时价格波动相对激烈。 图2:历年苹果种植面积

数据来源:国家统计局、瑞达期货研究院 图3:历年苹果生产成本收益情况

数据来源:WIND、瑞达期货研究院 2、新产季苹果产量略减产,但仍处丰产年份 据市场机构调研知,2021/22年度全国新季苹果预估为4050-4250万吨区间,较上年同期减幅在3%-5%之间,21/22年度新季苹果仍处于丰产年份。另外,由于苹果园产区遭遇冰雹等恶劣天气影响颇多,新季富士苹果优果率下降明显,好货与差果价差分化明显,优质优价明显,在一定程度上支撑苹果市场。 图4:2021/22年度苹果产量预估

数据来源:国家统计局、瑞达期货研究院 3、节后苹果消费边际减弱,冷库出货速度提升有限 据Mysteel统计,截止到2022年01月27日当周全国苹果冷库出库量约为28.63万吨,环比前周走货稍放缓。山东产区库容比497.86%,相比前周减少2.01%;陕西产区库容比49.51%,相比前周减少1.61%。周内山东栖霞客商存储货源走货明显放缓,果农存储冷库走货较快;陕西产区大范围降雪影响交通,加之春节备货进入收尾阶段,走货较上周小幅放缓;咸阳地区由于疫情管控放松,出库速度明显加快,部分客商采购积极,果农货成交量增多,在一定程度上支撑苹果市场。不过节后归来,苹果消费逐渐转淡,加之低价橘类供应持续增加,对苹果替代效用逐渐增强,苹果出货速度提升有限。 据我的农产品网显示,2021/2022产季全国苹果冷库总入库量为890万吨左右,同比减少23.0%,仅次于2018年大减产年份入库量,但库存总量仍处于近五年平均水平上方。今年苹果采摘时间晚,产地收购价格普遍偏低,加之口感及含糖量优于去年,客商采购条纹苹果积极性较高,由于不经过冷库,直发批发市场利润较为可观,优果优价明显,部分产地销售进度超过去年同期,今年冷库苹果相比往年提前销售,库存苹果销售顺畅平稳。 图5:历年苹果冷库入库量

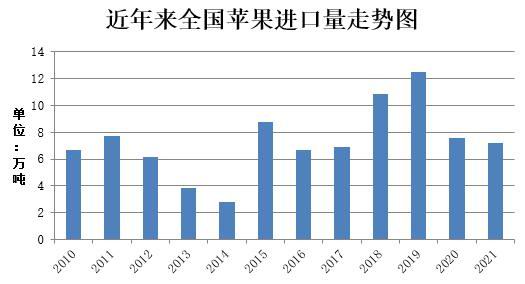

数据来源:我的农产品网、瑞达期货研究院 现货贸易习惯:一般情况下每年陕、甘苹果冷库出货时间为1-5月,山东冷库出货时间为每年的6-8月份;西北甘肃4月前后开始清库,陕西5-6月份清库,山东8月底前清库,不过随着冷库管理水平的提高,整体产区冷库清库时间根据行情延迟。且西北地区最终冷库出货销往西北、西南、中南、华东市场等地,山东产区苹果销往华北、东北华东市场等地区。今年冷库苹果出库时间提前,销售时间相对延长,利好苹果市场。 4、我国进口水果数量稳中略降 苹果进口方面,近十年以来中国苹果进口量均较少,进口苹果主要来自美国、新西兰和智利。截止2021年1-12月,我国苹果进口量累计为6.95万吨附近。2021中国苹果进口量预估缩减4.5%至6.95万吨,主要基于本年度国内苹果供应充足,加之消费者需求降级等影响,促使中国减少进口苹果。美国仍是中国鲜苹果的最大进口国。总体上,中国仍作为全球最大的苹果生产国,进口量几乎少之又少,基本上可以忽略不计。 图6:中国鲜苹果进口情况

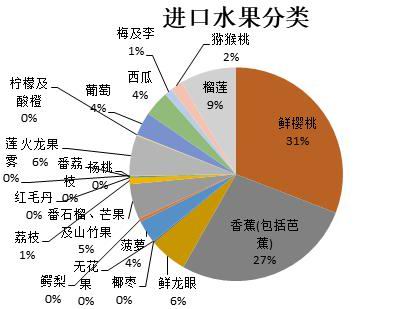

数据来源:WIND、瑞达期货研究院 从进口水果来看,国内主要进口水果占比较大的是鲜樱桃、香蕉、榴莲等种类,其中鲜樱桃进口数量占比超过进口水果所有种类的十分之一。从近四年进口水果数据看,进口水果供应呈现逐步递增趋势,加之消费降级、国外疫情尚未控制等情况下,预计2022年我国进口水果量仍维持稳中略减状态。 此外,从季节性消费来看,每年的4月和8月为进口水果数量的峰值月份,主要受季节性供需变化主导。据海关总署,2021年12月进口水果为62万吨,环比增加8万吨或14.8%,2021年1-12月我国已累计进口水果620万吨,累计同比增加11.8%。分水果品种来看,进口猕猴桃、火龙果减少,榴莲、椰枣、鳄梨等增加为主,不过国内柑橘类等时令鲜果上市量逐步增加,加之政策性限制,预计后市进口水果增加有限。 图7:进口水果月度数量季节性分析

数据来源:国家统计局、瑞达期货研究院

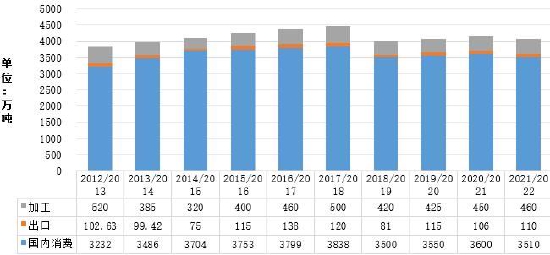

数据来源:国家统计局、瑞达期货研究院 三、需求端因素分析 1、国内苹果需求稳中略降可能 中国苹果的需求主要分为国内消费、加工、和出口。其中国内鲜食消费占绝大比例,而加工方面则为460万吨,出口为110万吨左右,分别占苹果需求的10%和3%。鉴于中国对水果的消费注重于营养价值和新鲜度苹果,后期中国苹果消费增长将有所放缓甚至出现饱和状态。出口和加工的变化则相对平缓,加工方面大多维持在500万吨左右,出口则保持在100万吨附近。 图9:2012年度以来的中国苹果需求情况

数据来源:布瑞克、瑞达期货研究院 苹果出口方面,近十年以来中国苹果年出口量均值在100万吨附近,占国内苹果产量仅仅3%的比例。规律性上看,月度出口量走势也有明显的波峰和波谷,通常第四季度的出口量最多,第二季度的出口量最少,与进口量形成鲜明的反差。根据海关总署的数据显示,一般每年的11月至次年1月期间为一年苹果出口量最大的时间段,年中6、7月份则出口量降至该年最低。 海关总署数据显示,截止2021年12月,中国出口苹果当月11.86万吨,环比减少4.05%,同比减少7.2%,出口金额为14627万美元,;2021年1-12月苹果出口累计数量为108万吨,累计同比增加1.9%,孟加拉国、菲律宾、印度尼西亚、越南、泰国、尼泊尔、马来西亚七国占我国出口总量的90%以上。12月苹果出口量环比小幅减少,但对苹果需求总量而言影响有限。 图10:2019年以来中国鲜苹果出口情况

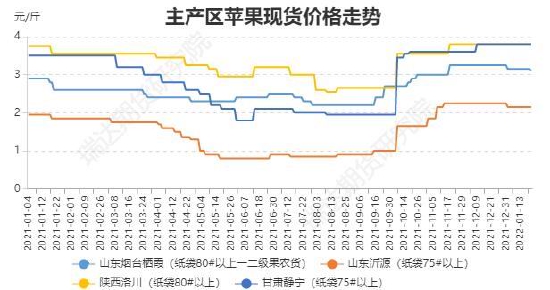

数据来源:WIND、瑞达期货研究院 而苹果生产的季节性决定了苹果消费具有明显的季节性特征,特别是秋冬季节的苹果消费相对较多,其中圣诞、元旦以及春节期间的苹果消费相对旺盛。而夏季需求相对较少,特别是进入5月份后,随着其他时令鲜果的上市,苹果的消费需求为刚需,其他水果替代效应增强。我国的富士苹果主要是晚熟品种,大多数苹果在秋季的9月开始逐渐上市。再者,我国苹果消费主要以鲜果消费模式为主,占比在85%左右,当然也包含损耗量;12%为深加工,出口量占比较为低。 2、产销区现货价格走势 从苹果产区角度而言,2022年1月底,产区苹果现货价格多数平稳运行,由于陕西部分地区受疫情防控影响,果农抗价情绪减弱,多数顺价出货为主。另外,批发市场礼品盒货源交易氛围积极性较高,部分客商储备货源出现不足的现象,导致今年春节前夕产地备货需求高于去年同期,市场走货效果良好。截止2022年1月28日,山东栖霞纸袋80#以上一二级苹果价格为3.1元/斤,相较于2021年12月的3.25元/斤下跌了0.15元/斤;陕西洛川纸袋80#以上苹果价格为3.80元/斤,相较于2021年12月的3.80元/斤维持不变;甘肃静宁纸袋75#以上苹果价格为3.8元/斤,相较于2021年12月的3.8元/斤维持不变。后市来看,年后至清明期间,由于陕西新产季苹果下树时间晚、成熟度较高的因素,预计部分库内苹果质量问题货逐渐显现。另外砂糖橘等柑桔类产品货架期持续到来年的3月份,对苹果销售产生一定的影响,预计3月份前,陕西果农货源出库价格有下滑的趋势。 从季节性角度看市场,临近春节前附近,苹果现货价格均高于前期收购价格上方,直至次年清明节前后,现货价格再次进入一段调整阶段,此阶段现货价格变化主导因素为库存率及走货量。 图11:富士苹果产区价格走势

数据来源:中国苹果网、瑞达期货研究院 图12:苹果现货价格季节性走势

数据来源:中国苹果网、瑞达期货研究院 图13:历年红富士苹果批发平均价格走势

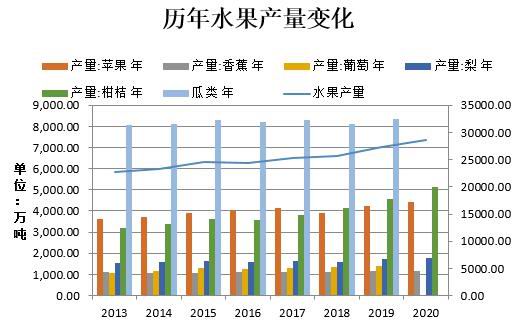

数据来源:WIND、瑞达期货研究院 截止2022年1月下旬,全国苹果批发价为7.37元/公斤,比2021年12月的7.44元/公斤,下跌了0.07元/公斤,跌幅为0.94%;富士苹果批发平均价为6.55元/公斤,比2021年12月的6.68元/公斤,下跌了0.13元/公斤,跌幅为1.90%。苹果及富士苹果批发现货价格小幅下调为主,目前批发市场货源仍以自存货源成交为主,加之部分产地价格偏低,总体客商利润好于去年同期水平。 四、水果供应仍处过剩格局 苹果作为人们生活当中的非必需品,一旦苹果价格过高的情形下,消费者可选择其他水果种类。据相关性分析知,蜜桔、鸭梨以及香蕉与苹果的相关系数较高,并且处于正相关关系。随着近几年水果种植面积的增长,其供应亦不断增加,2020年水果总产量达28692.4万吨,同期增长4.70%,其中苹果、香蕉、柑橘及瓜类产量占比均超15%,最近7年产量增幅较为明显的是柑橘类。 图15:历年水果产量变化及苹果种植面积

数据来源:国家统计局、瑞达期货研究院

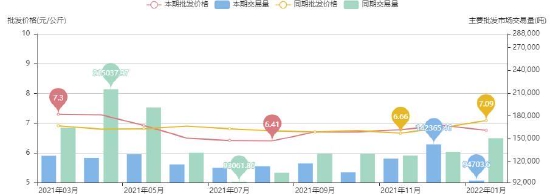

数据来源:国家统计局、瑞达期货研究院 根据农业部监测的主要水果产品价格显示,截至2022年1月下旬富士苹果批发平均价为3.405元/斤,较上个月的3.485元/斤,下跌了0.08元/斤;香蕉批发平均价为3.115元/斤,较上个月的2.945元/斤,上涨了0.17元/斤;蜜桔批发平均价为1.69元/斤,较上个月的1.945元/斤,下跌了0.255元/斤;鸭梨批发平均价为2.42元/斤,较上个月的2.36元/斤,上涨了0.06元/斤。以上数据可以明显看出,富士苹果、蜜桔批发价格均跌势为主,由于柑橘类产品的低价及疫情的冲击,批发价格的下滑未能明显加快走货速度。香蕉、鸭梨受减产影响,批发价格均稳步上涨。另外蜜桔等柑桔类的货架期仍持续到3月,柑桔类对苹果替代作用逐渐显现,后市苹果批发价格仍进一步下滑可能。 一般来说苹果、蜜桔以及鸭梨品种生长周期较为贴近,价格走势亦有所趋同,但也受天气、时间错配等因素影响,同期价格出现略有不同的走势,比如今年苹果上市时间延迟,与蜜桔上市供应期相撞,而橘类不易储藏,橘类供应量集中增加,柑橘类价格持续走低。而我国香蕉生长领域划分的不同,导致香蕉价格的阶段性特征较为混乱。新季度水果市场供应仍处于相对宽松状态,水果之间替代作用不减。 图16:四大类水果批发平均价对比图

数据来源:WIND、瑞达期货研究院 图17:富士苹果批发平均价及交易量对比图

数据来源:中国农业信息网 图18:鸭梨批发平均价及交易量对比图

数据来源:中国农业信息网 图19:香蕉批发平均价及交易量对比图

数据来源:中国农业信息网 五、2022年2月苹果市场行情展望 展望于2月,21/22年度苹果库存量处于近两年低点及优果比例偏低,为后期苹果提供一定支撑。年后至清明期间,由于陕西部分库内苹果下树时间晚、成熟度较高的因素,部分产地苹果质量问题或逐渐显现,预计3月份前,陕西果农苹果货源出库价格有下滑的趋势。销区市场,部分地区受疫情影响,消费力度难有较大程度的提升,批发价格上涨乏力。总体上,国内优质苹果现货价格相对稳定,但部分产地库内苹果受成熟度等影响,苹果现货价格出现分化的可能性较大。另外节后归来,苹果需求边际减弱,加之各类柑橘等替代水果替代作用增强,进一步牵制苹果行情,预计节后苹果期货价格出现高位回落的可能性较大。 投资策略: 建议苹果2205合约在9200元/吨附近做空,目标参考8600元/吨,止损9400元/吨。 风险提示: 1、水果市场消费情况;2、资金持仓情况;3、节日消费情况;4、苹果去库节奏及批发市场走货情况;5、新产苹果产量。 瑞达期货 王翠冰 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);