能化早评 | 2022年2月18日 品种:原油、PTA

/MEG、甲醇

、尿素、聚烯烃、PVC

、橡胶

、纯碱玻璃

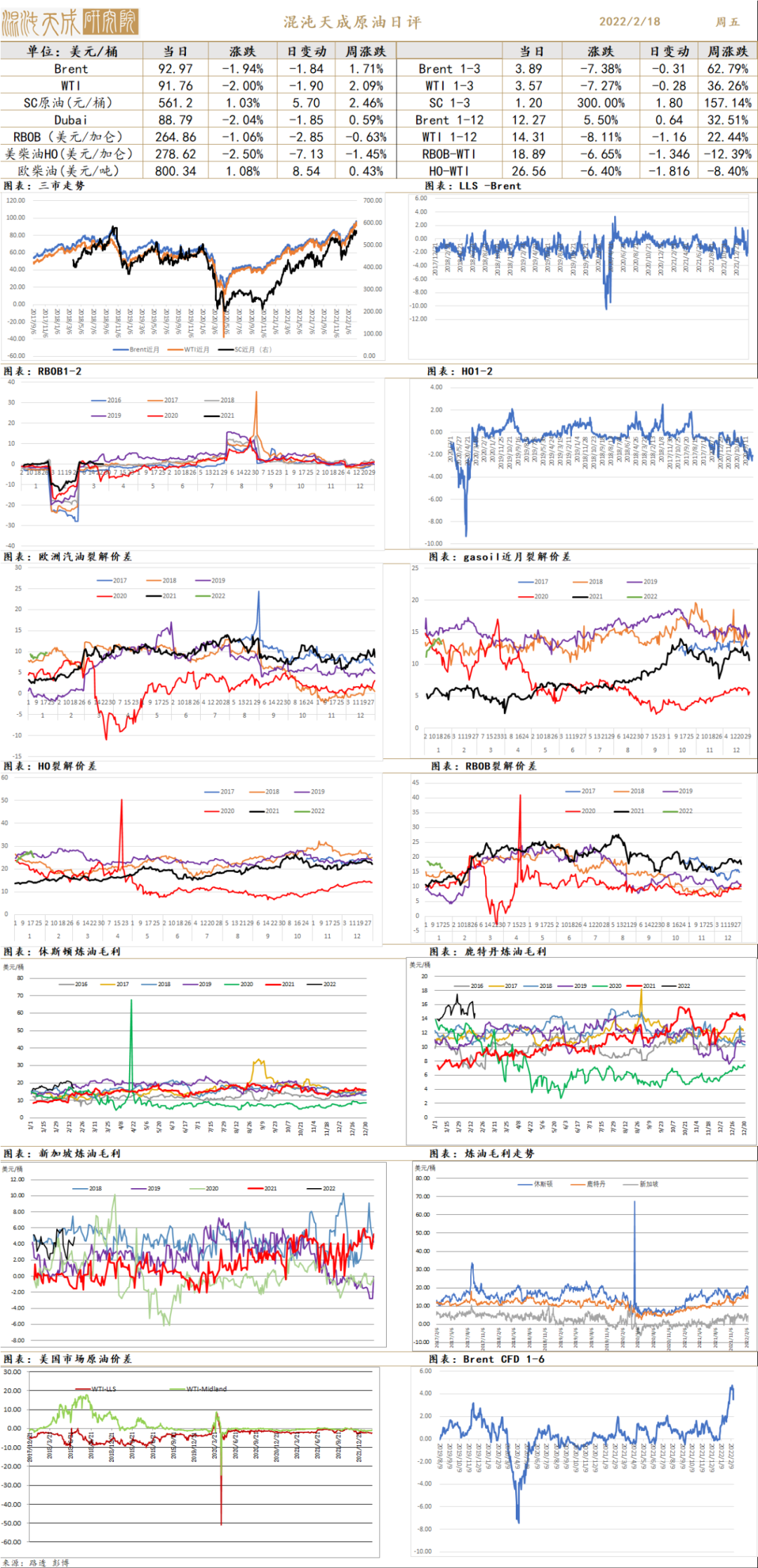

原油 俄乌边境发生交火,原油继续高位震荡,Brent结算价92.97,跌1.94%。 供应端:OPEC+继续维持40万桶/日的增产节奏,但OPEC始终未完成配额产量,非洲成员由于缺少投资难以满足配额。目前只有沙特和阿联酋有马上增产的能力,市场预估其剩余产能只剩下约300万桶/日。其余供应端,EIA上调了美国2022年产量预测至12百万桶/日,美国贝克休斯钻机数连续第六周增加至516台,市场对于页岩油增产预期有所增强,伊核谈判接近尾声,伊朗130万桶/日剩余产能能否释放或成为今年供应端主要变量。 需求端:海外国家选择逐渐放松甚至取消疫情防控措施,美国需求恢复至高位,美国引申需求显示需求已超过疫情前,汽油需求快速恢复,炼厂毛利处于偏高位置。 库存:EIA原油商业库存周度增加112万桶,超出预期,汽油库存减少133万桶,馏分油库存减少155万桶。 新闻: 1、路透消息显示,沙特阿美或选择出售部分股份或二次上市,融资约500亿美元。 2、维也纳谈判仍在进行中。 3、俄乌边境发生交火,全球市场风险资产下跌。 4、美联储1月会议纪要并不显示比市场预期的加息预期更激进。 观点:全球需求从疫情中快速恢复,而供应恢复较慢且潜在增产能力不足仍然是目前市场的主线,低位库存重回去库通道加剧了原油供需现实的紧张。短期伊核谈判和俄乌危机是影响原油波动的关键因素,不管伊核是否达成协议,在原油上游开支出现大幅改善前,原油在中期或将仍然偏强势。

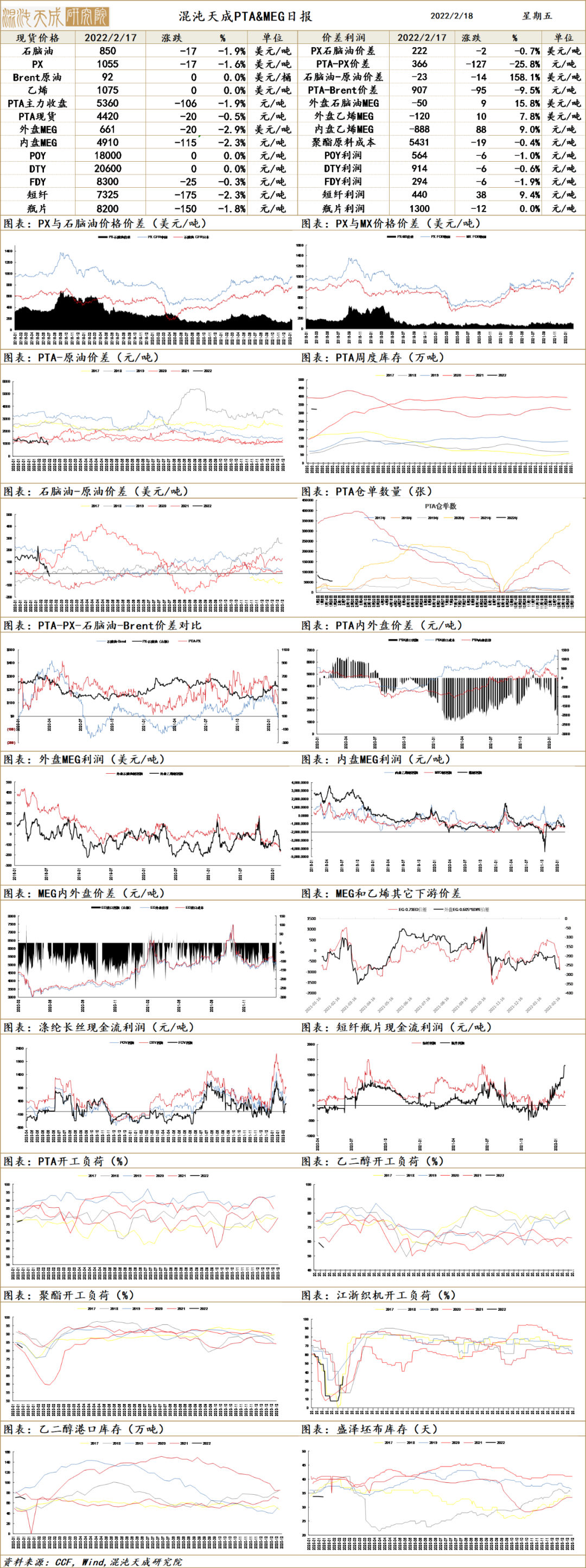

PTA/MEG PTA日评 供应:本周国内PTA开工率我76.02%,环比下跌5.47%。下周市场供应存在上涨预期:逸盛宁波200万吨装置重启,仪征化纤60万吨装置重启。预计产量在107万吨左右,开工率在76.6%附近。 需求:本周聚酯周度平均开工率我89.37%,环比上涨3.75%。下周装置将提升负荷,聚酯供应上涨,预计负荷在90%以上。 库存:PTA库存略有增加。聚酯工厂原料库存有所下降。 预期:TA受原油带动影响,另外供应增加,需求也预计上升,近期可能会进入持续调整状态。 MEG日评: 供应:最近一周,非煤制开工率71.85%,煤制57.46%,整体供应下降0.82万吨。沙特一64万吨装置于2月上执行检修,月底前后可能重启。山西30万吨装置计划重启。 需求:本周聚酯周度平均开工率我89.37%,环比上涨3.75%。下周装置将提升负荷,聚酯供应上涨,预计负荷在90%以上。 库存:下周华东主港库存总量增加0.51万吨至80.05万吨。 预期:原油价格回落,供应增加,EG可能会进入偏弱状态,EG05可能会失守5000元/吨。

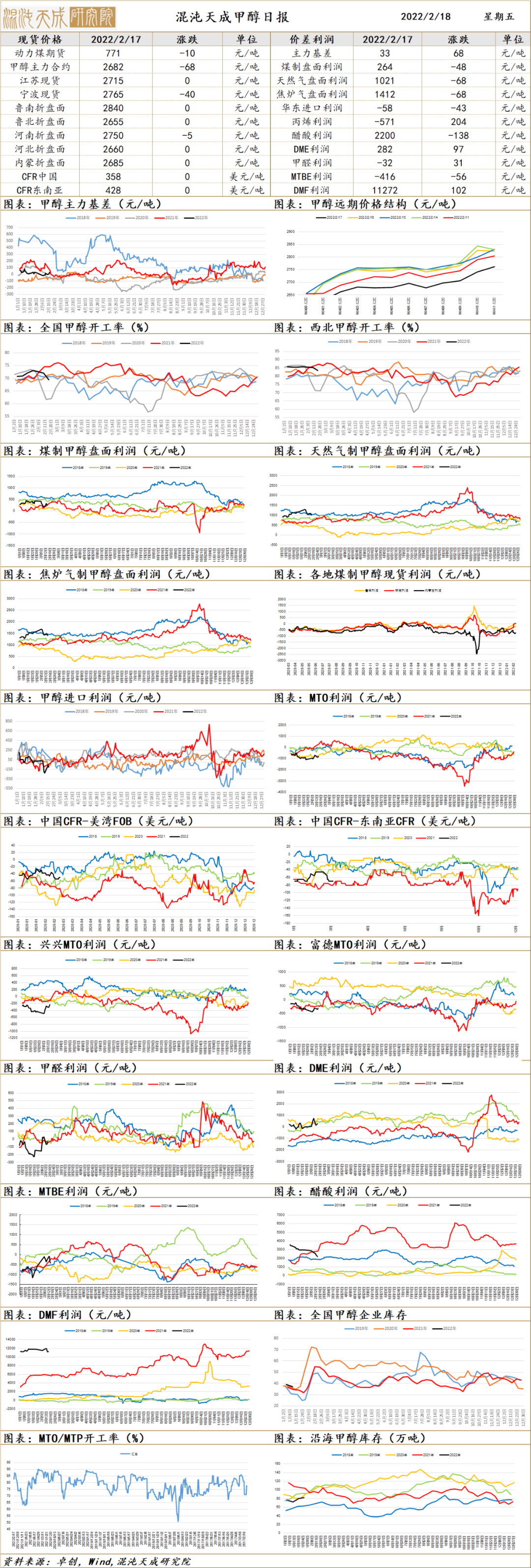

甲醇 甲醇日评: 供应端:国内甲醇开工小幅下降0.9%至72.1%,西北开工率85.3%较上周下滑0.5%,非一体化甲醇装置开工率60.73%,较上周下滑0.79%。本周预计到港量在32.8万吨。 需求端:MTO开工率87.5%,环比上周上升1.4%,同比往期同年下降0.5%,处于历史中等水平。甲醛开工率较上周下降5%。二甲醚开工率较上周下降2.8%。MTBE开工率较上周下降6.1%。醋酸开工率较上周下降0.5%。甲缩醛开工率较上周下降2.9%。DMF开工率较上周上升3.8%。传统下游开工率处于复工阶段,下周有望提升。 库存:沿海库存在91.5万吨,较上周上涨9.5万吨,涨幅在11.6%。 预期:伊朗装置恢复,进口存增量预期,下游需求增量有限,预计本周价格震荡走弱。

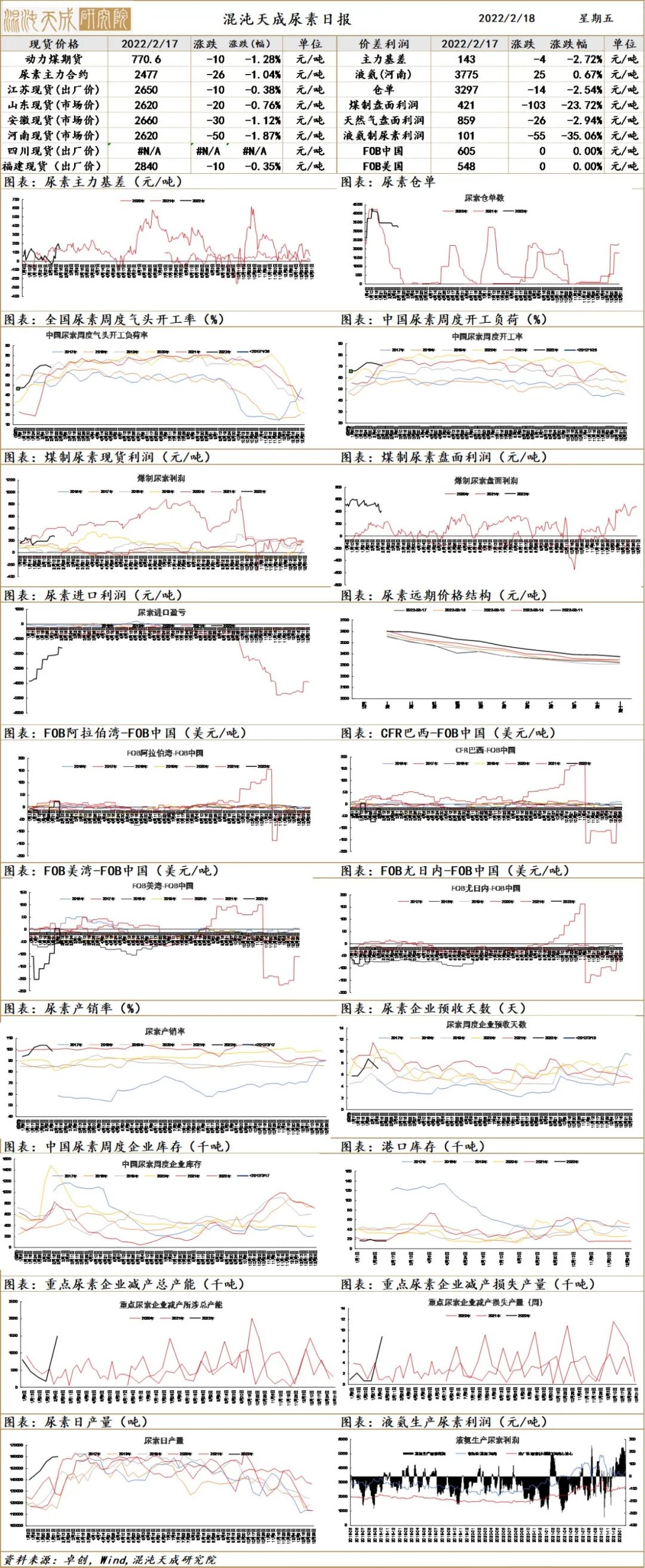

尿素 尿素日评: 现货:现货价格涨跌互现,幅度在10-30元/吨之间。目前现货区间在2620-2850元/吨之间。 供应:尿素日产下滑,降至15.72万吨,环比下降1.93%。尿素开工率为70.71%,环比下降1.38%;煤头开工率下降1.66%至71.61%;气头开工率环比下跌0.63%至68.78%。下周的复产及检修企业较少。 需求:农需方面,市场价格的回落使得采购量略有好转。工需上,开工缓慢提升。出口需求依然受限,没有大影响。需求集中在国内。 库存:港口库存保持在16.2万吨,没有变化。出口暂时没有太大的异动。 预测:尿素下跌进入尾声,预计进入震荡或上行,因需求将进入上升通道。

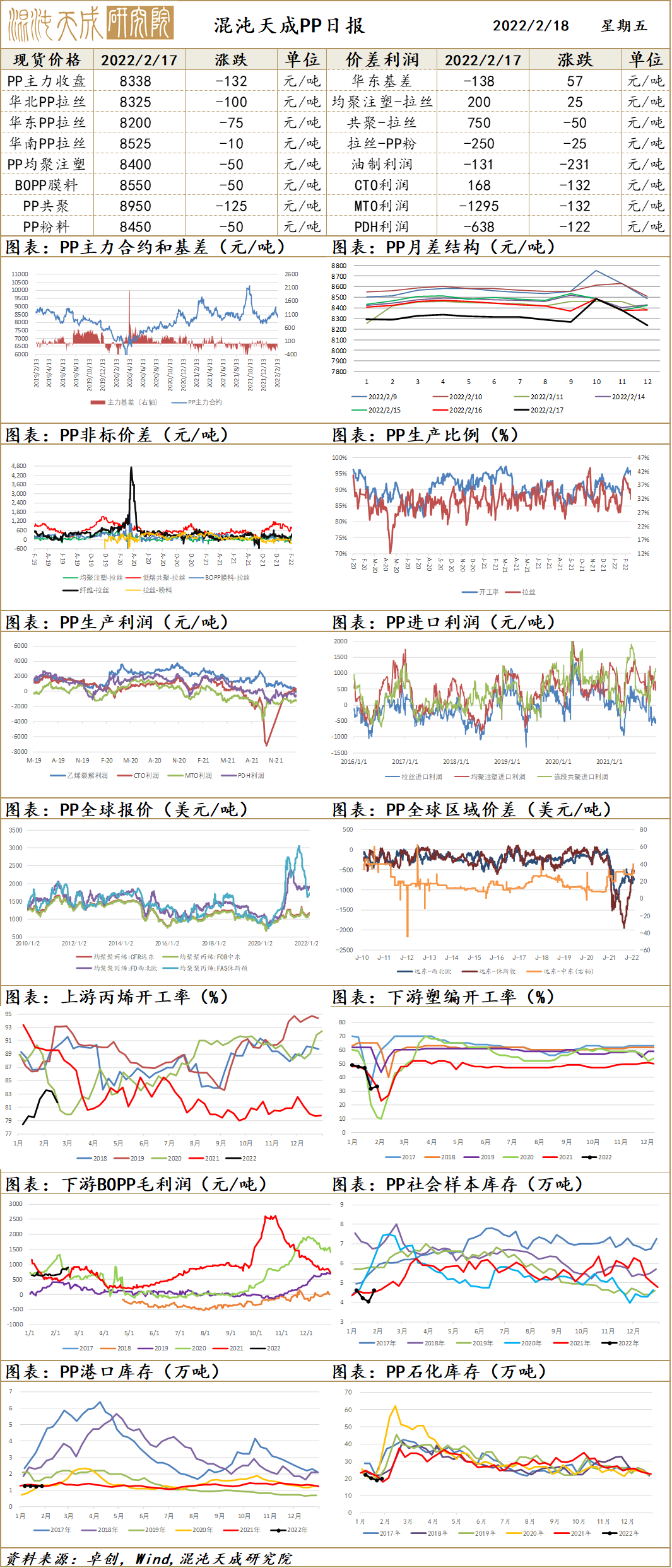

聚丙烯 PP日评: 供应端:PP开工率95.8%,拉丝排产35.1%,纤维料排产比例10.9%。MTO开工率87.5%,环比上周上升1.4%,同比往期同年下降0.5%,处于历史中等水平。周四拉丝进口报价折合人民币9218元/吨较上一交易日下跌0.2%,国内报价较上一交易日下跌1.6%,价差扩大,成交商谈。2022年2月PP预计投产60万吨,占2021年表需的2%。 需求端:塑编开工率33.5%较节前上升1.5%。注塑开工率45%较节前下滑3%。BOPP开工率62.2%较节前上升0.8%。PP管材开工率0%较节前下滑7.22%。胶带母卷开工率55.5%较节前上升15.9%。无纺布开工率25%较节前上升5%。CPP开工率61%较节前上升34.7%。整体平均开工率38.8%较节前上升1.26%,同比往年同期下滑3.1%。本周开始下游将全面开启复工节奏。 库存:石化聚烯烃库存101.5万吨,较周三下降2万吨,同比往年同期上升14.5万吨,处于历史中等水平。 预测:下游需求预计加速恢复,预测价格维持震荡偏强。

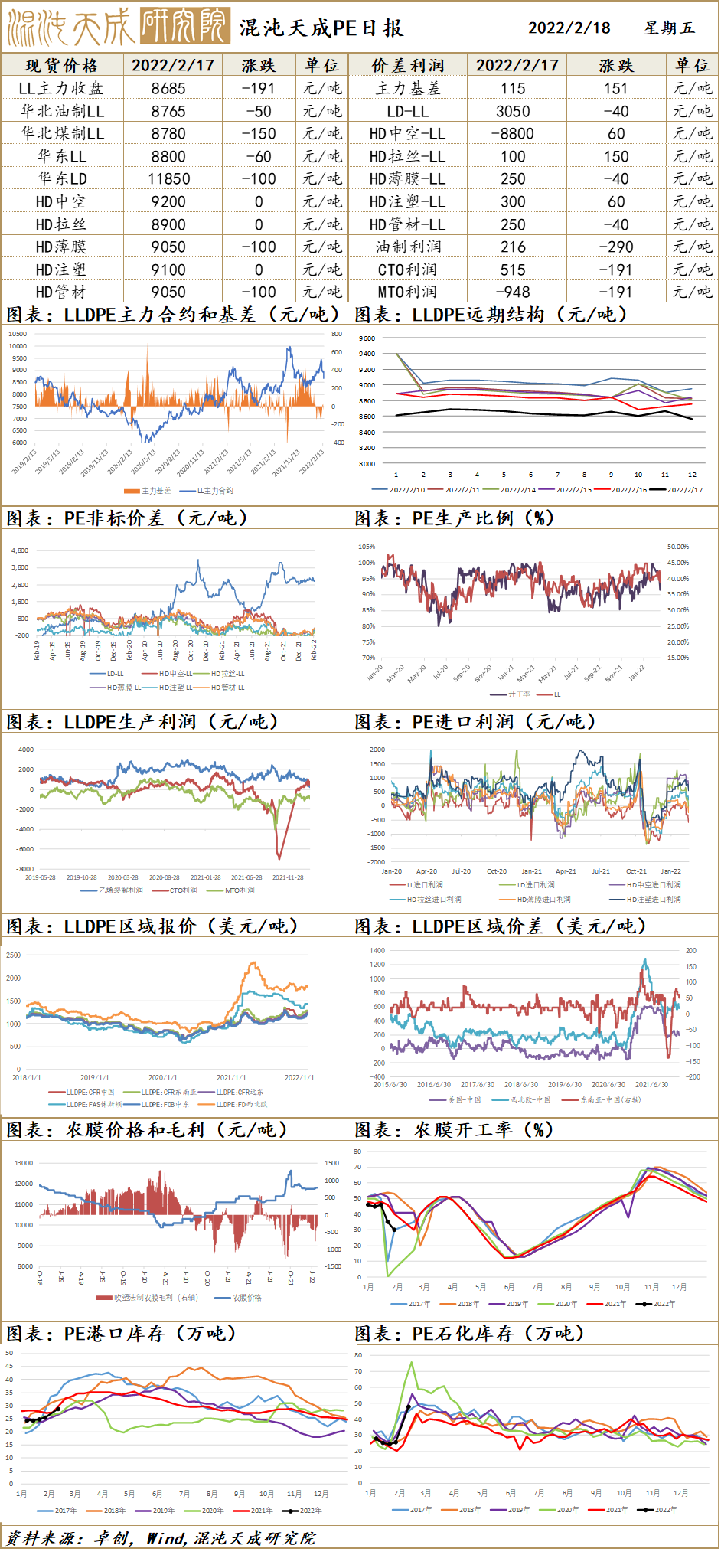

聚乙烯 LLDPE日评 供应端:PE开工率91.56%,线性排产为39%。MTO开工率87.5%,环比上周上升1.4%,同比往期同年下降0.5%,处于历史中等水平。周四线性进口报价折合人民币9440元/吨较上一交易日下跌0.8%,国内报价较上一交易日下跌下跌1.1%,价差扩大,下游尚未完全复工,成交商谈。 需求端:本周PE下游各行业开工率在 25.5%,较上周上涨 5.1%。其中农膜整体开工率较上周期上涨 5.4%;管材开工率较上周期下降 5.3%;包装膜开工率较上周期增加 6.4%;中空开工率较上周期下降 2.7%;注塑开工率较上周期增加 21.2%。 库存:石化聚烯烃库存101.5万吨,较周三下降2万吨,同比往年同期上升14.5万吨,处于历史中等水平。 预测:下游需求预计加速恢复,预测价格维持震荡偏强。

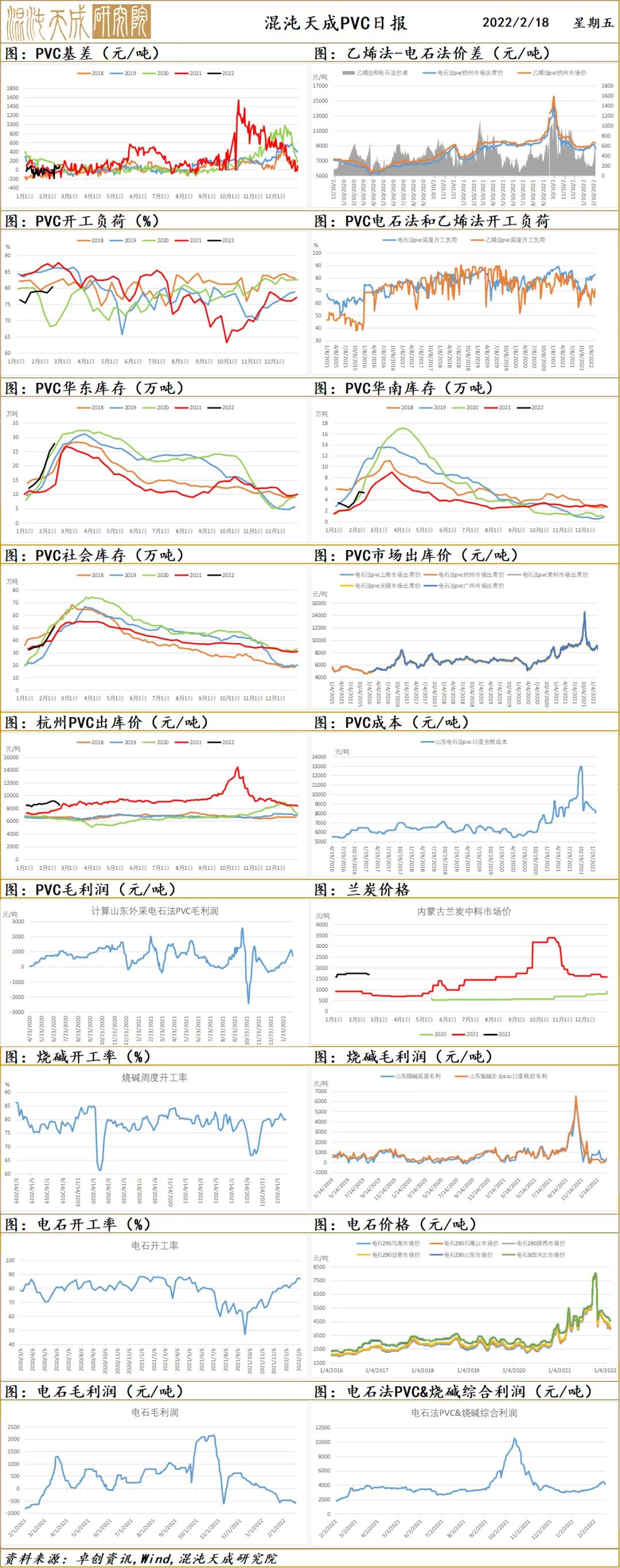

PVC 1、市场情况 本周随着黑色系下跌、原油高位震荡以及美联储加息预期增强等宏观影响,大宗商品整体下行,文华指数及化工板块连续下行。PVC基本面仍然处于弱势,上游开工提升,下游开机率恢复一般,库存季节性增加。截至2022年2月17日,电石料SG-5主流8623元/吨,较2月10日跌514元/吨,跌幅5.63%;乙烯料1000型主流9215元/吨,较2月10日跌80元/吨,跌幅0.87%。国内电石料SG-5周均价8862元/吨,较上期9127元/吨跌265元/吨。 2、市场日评 本周厂家开工负荷小幅提升,节后终端制品企业陆续复工,但开工提升需要时间,整体刚需较弱,PVC价格随黑色、原油回落。政策逆周期调节逐步发力,基建预期坚强,房地产政策有所放松,政策保交房,竣工仍可期。而近期国家政策频繁调控大宗商品价格,房企暴雷不断,疫情加重,利空因素较多,市场节奏难以把握,方向不好判断,不建议参与。

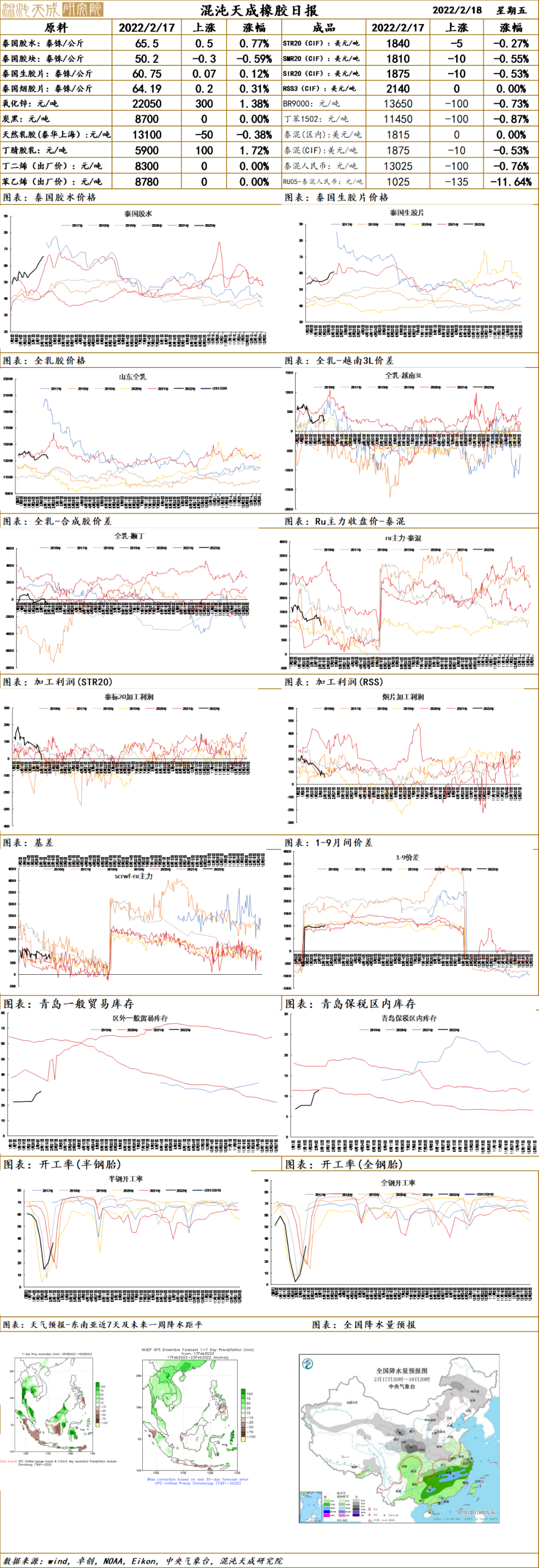

橡胶 橡胶日评: 供应:泰国东北低产期,南部减产中,泰国南部降雨较多,影响割胶。云南气候正常,预计正常开割。海南开割情况也较好。进口情况好转。 需求:全钢开工31.24%,换比上涨21.22%;半钢开工26.05%,换比上涨17.57%。半钢出货较好,常规规格出现缺货。后期轮胎开工将继续大幅提升。 库存:青岛库存最新上涨较多。隆众数据显示增长6.22%至35万吨。深色胶环比增加4.36%,浅色胶环比增加0.76%。 预期:未来需求好转是大概率事件,轮胎开工预期会进一步上升。而产量会暂时缩减。故橡胶价格可能会在本周触底,下周可能会出现上涨行情。

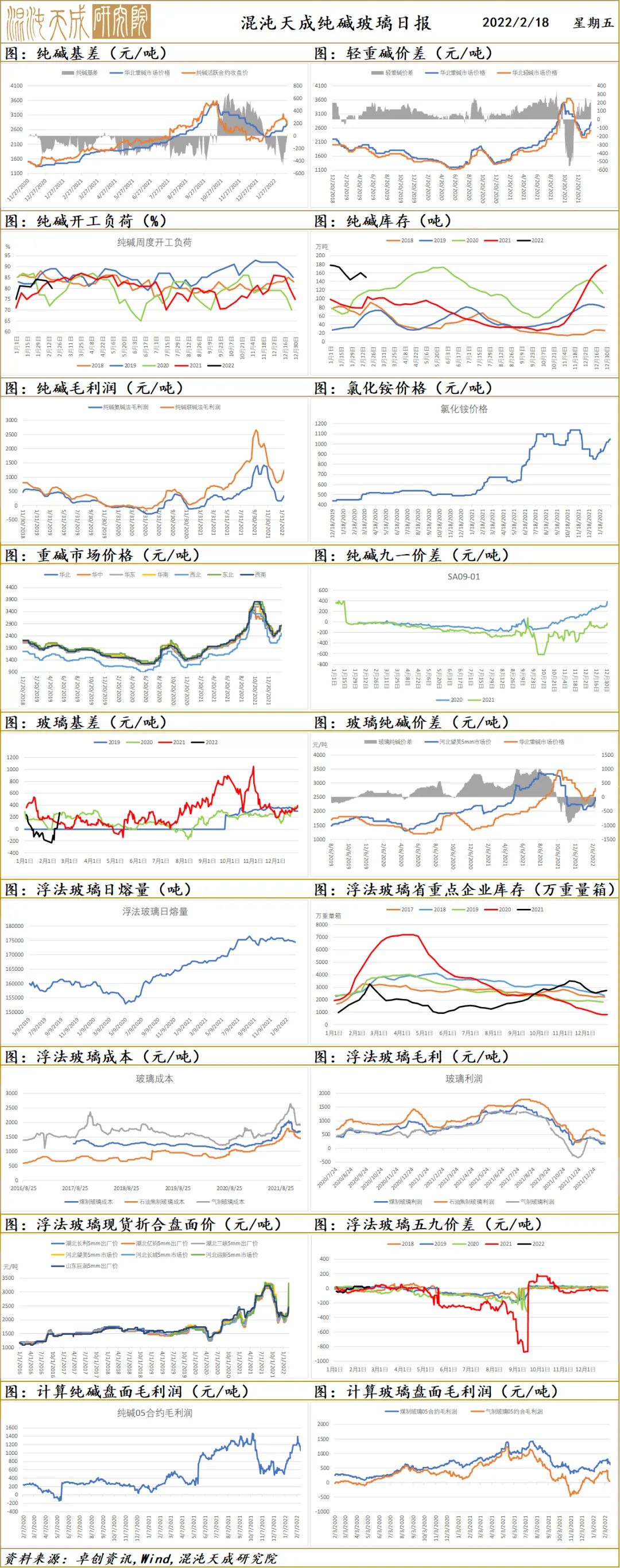

纯碱玻璃 1、市场情况 纯碱:本周国内纯碱市场成交重心上移,市场交投气氛温和。本周纯碱厂家开工负荷有所下调,江苏实联化工停车检修。多数纯碱厂家订单充足,中东部地区部分厂家控制接单,周内部分厂家轻碱价格上调100元/吨。轻碱下游需求一般,终端用户刚需采购为主。重碱市场小幅上涨,部分厂家重碱新单报价上调50-100元/吨。浮法玻璃、光伏玻璃对重碱需求变动不大,周后期随着期货盘面的下调,期现商出货情况有所好转。 玻璃:本周国内浮法玻璃均价为2398.62元/吨,较上周均价(2170.41元/吨)上涨228.21元/吨,涨幅10.51%。 本周国内浮法玻璃市场价格上涨明显,成交良好,仍以备货性需求为主。周内下游加工厂陆续开工补货,浮法厂库存继续削减,社会库存逐步高企。短期市场进入去社会库存阶段,预计市场主流偏稳运行,浮法厂库存多数偏低,仍不乏缓涨小涨可能。长线下游加工厂订单情况将是决定行情的关键。 2、市场日评 本周纯碱厂家开工负荷有所下降。多数纯碱厂家订单充足,市场成交重心不断上移,厂家库存下降。房地产政策频出,保竣工保交房,今年房地产竣工需求仍可期。而近期国家政策频繁调控大宗商品价格,房企暴雷不断,疫情加重,利空因素较多,不建议过多参与,等待市场稳定做多机会。 本周玻璃市场成交从高位回落,玻璃价格涨幅较大,下游加工厂利润被挤压,市场整体备货放缓。当前国家政策频繁调控大宗商品价格,房企暴雷不断,疫情加重,终端复工或不及预期,不建议过多参与,观察加工厂订单情况。

|

|

|  |

|

微信:

微信: QQ:

QQ: