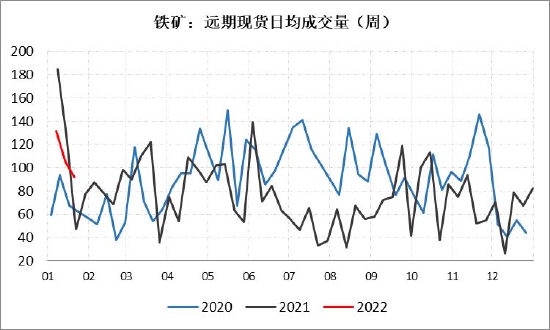

第一部分 行情复盘 1月铁矿(770, -63.50, -7.62%)价格延续涨势 进入1月由于限产放开的影响,铁水产量自低位出现明显反弹,数据显示mysteel247家钢厂铁水产量1月均值环比增13.5万吨,增幅6.75%;供应方面,受巴西暴雨等天气原因影响,供应收缩预期增强,发运出现季节性回落,供需的持续改善推动价格表现强势。另一方面,从铁废价差来看,铁废价差1月低点-369元,废钢受市场资源紧张,及疫情影响运输等影响,价格坚挺,因此生铁价格优势显现,铁矿价格持续回升,截至1月25日,铁废价差回升至-132元。因此从供需改善以及铁废价差来看,均支撑矿价的大幅反弹。从市场成交情况来看,进入复产阶段后,钢厂大规模补库以及贸易商的投机需求推动成交也有明显恢复,1月全国主港铁矿石现货成交较12月环比回升,截止到1月25日,主要港口现货成交量均值在114.2万吨/日,环比增幅4%。远期方面,1月份远期现货日均成交量为109.4万吨/日,环比12月份增幅达68.3%。 图1:铁矿石主港成交量

数据来源:银河期货、Mysteel 图2:远期现货日均成交

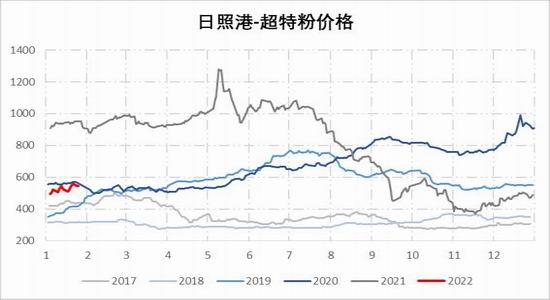

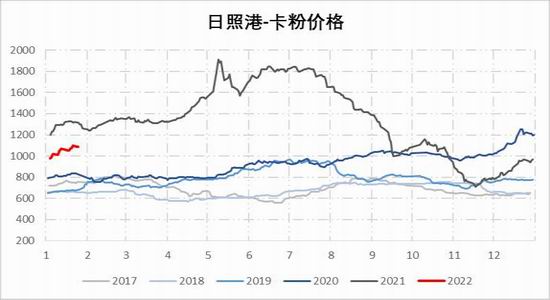

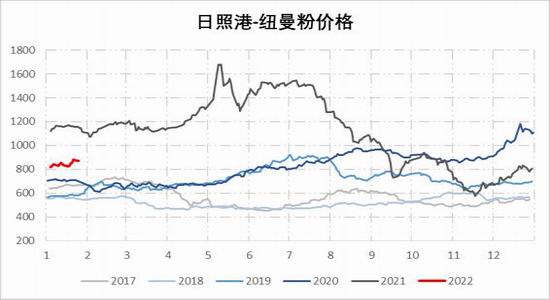

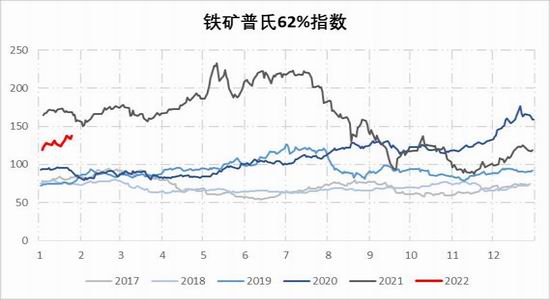

数据来源:银河期货、Mysteel 价格方面,普氏62%指数从月初的119.5美金涨至137.85美金,涨幅15.3%。如果按汇率6.32折算人民币大致在1006.5元左右。仓单方面,最优交割品为超特粉,目前报价在546元/吨左右,折算仓单为748元左右。次优交割品为混合粉。 图3:PB粉价格

数据来源:银河期货、Mysteel 图4:超特粉价格

数据来源:银河期货、Mysteel 图5:卡粉价格

数据来源:银河期货、Mysteel 图6:BRBF价格

数据来源:银河期货、Mysteel 图7:PB块价格

数据来源:银河期货、Mysteel 图8:63%乌克兰/俄罗斯球团价格

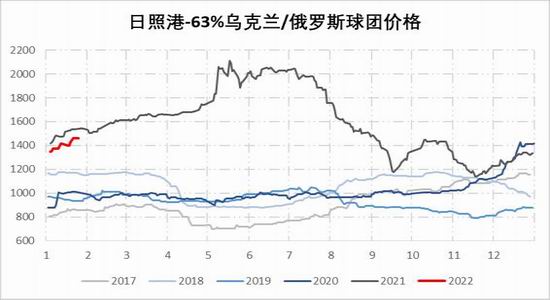

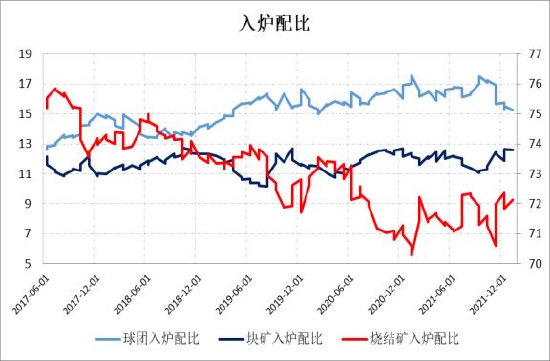

数据来源:银河期货、Mysteel 从入炉配比上看,随着粗钢降产政策的完成,钢厂转炉废钢的用量低位反弹,12月烧结矿配比维持回升走势,截至1月14日,烧结矿入炉品味降至55.64%,入炉配比有所上调,截至1月14日,入炉配比回升至89.02%。11月以后,块矿配比有明显提升,主要原因在于北方地区采暖季限产以及环保限产限制烧结的影响。 从跨品种价差上看,进入1月,长流程钢厂仍以复产为主,需求偏向中高品矿,但后面随着现货吨钢利润的下降,低品矿需求也有所提升。因此高低品、高中品价差略有回升。截至1月25日,卡粉-超特粉价差544元,PB粉-超特粉价差311元,卡粉-PB粉价差233元,BRBF-PB粉价差123元。 关于跨期,价格在风险集中释放后,期货价格低位反弹,目前1月合约处于平水甚至升水的状态,由于当前对2022年的限产政策市场预期不会出现大幅缩减,政策或相对温和,所以复产预期强烈,除北方采暖季以及奥运会有限产以及加严的预期外,其他地区复产速度较快,叠加一季度供应一般呈现季节性走弱的规律,所以5月合约给的预期较为充足,5-9价差可能会维持正套走势,目前价差从11月下旬的0扩张至30附近的水平。 图9:纽曼粉价格

数据来源:银河期货、Mysteel、Platts 图10:铁矿普氏指数

数据来源:银河期货、Mysteel、Platts 图11:铁矿05合约基差

数据来源:银河期货、Mysteel 图12:铁矿5-9价差

数据来源:银河期货、Mysteel 图13:卡粉-超特粉价差

数据来源:银河期货、Mysteel 图14:PB粉-超特粉价差

数据来源:银河期货、Mysteel 图15:卡粉-PB粉价差

数据来源:银河期货、Mysteel 图16:BRBF-PB粉价差

数据来源:银河期货、Mysteel 图17:球、块溢价

数据来源:银河期货、Mysteel 图18:入炉配比

数据来源:银河期货、Mysteel 表1:铁矿现货仓单价格折算

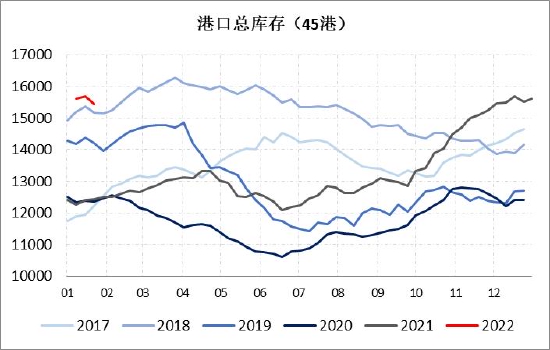

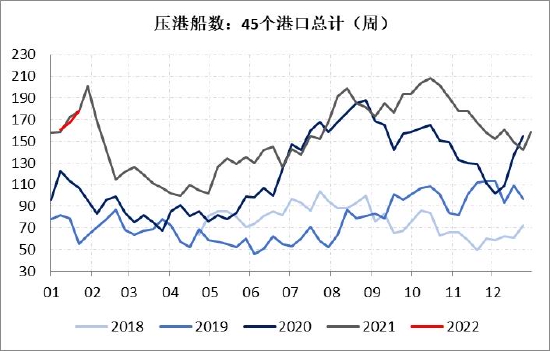

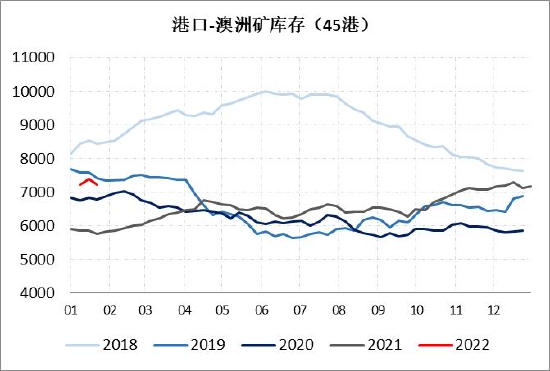

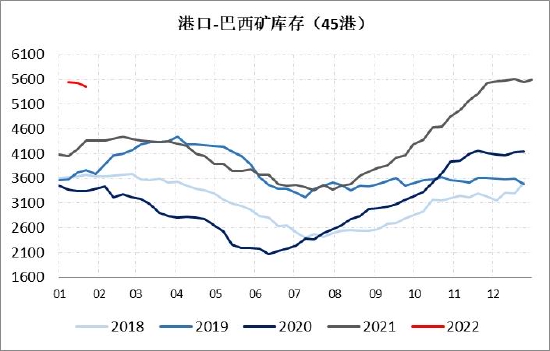

数据来源:银河期货、大商所、Mysteel、市场调研 第二部分 铁矿供需分析 1.1月份港口库存高位回落 Mysteel数据显示,目前45港铁矿石港口库存1.54亿吨,环比12月底下降189.84万吨,同比增加2997.61万吨,其中,澳洲矿增库,巴西矿呈现降库走势,贸易商库存高位下降。具体上,澳洲矿库存7220.51万吨,环比增50.64万吨,同比增1465.5万吨;巴西矿库存5450.58万吨,环比降138.6万吨,同比增1090.72万吨;贸易矿库存9012.48万吨,环比降230.82万吨,同比增3078.28万吨。贸易矿库存同比增幅明显,目前仍在9000万吨以上的高位,较去年同期增51.87%。压港船方面,截至1月21日,压港船较12月末增19条,目前压港船178条。 分品种上,45港港口块矿库存2147万吨,环比12月降132万吨,同比增262万吨;球团库存419万吨,环比12月份增7万吨,同比减144万吨;精粉库存1071.5万吨,环比12月降79.9万吨,同比增136万吨;粗粉库存11798万吨,环比增15万吨,同比增2501万吨。除粗粉、球团外,各品种环比均呈现降库走势。 钢厂方面,截至1月21日,Mysteel统计247家钢厂进口矿烧结粉矿库10710.55万吨,环比12月末增728.84万吨左右,同比降282.98万吨;截至1月14日,64家国产矿烧结粉矿库存85.81万吨,环比12月份增8.21万吨,同比降33.85万吨。进口矿可用天数较12月末维持至30天左右的水平。 图19:45港口铁矿石库存

数据来源:银河期货、Mysteel 图20:45港口铁矿压港情况

数据来源:银河期货、Mysteel 图21:45港口澳矿库存

数据来源:银河期货、Mysteel 图22:45港口巴西矿库存

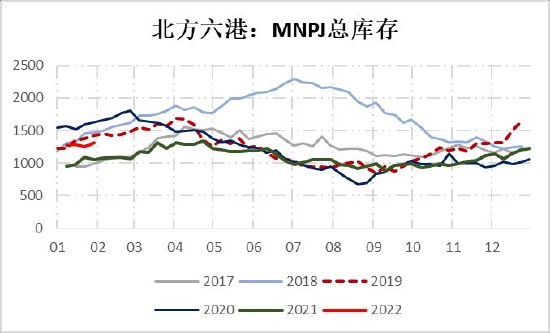

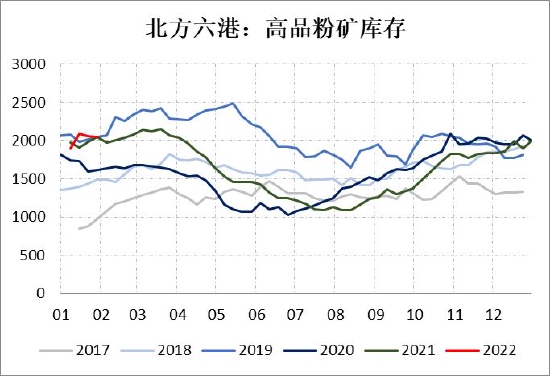

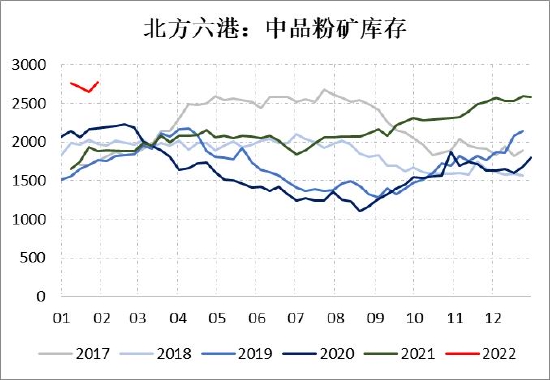

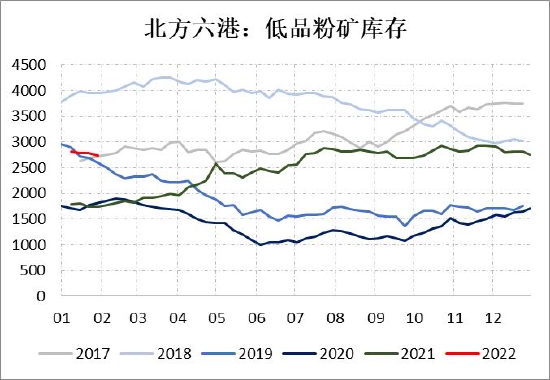

数据来源:银河期货、Mysteel 点钢数据来看,1月北方六港港存高位回落,受复产影响,铁水产量持续反弹。分品种来看,截至1月27日,点钢北方六港高品粉矿库存2043.9万吨,较12月末增库49.8吨,同比下降2.4万吨;中品粉矿库存2771.4万吨,较12月末增库188.2万吨,同比增893.2万吨;低品粉矿库存2740.6万吨,较12月末降库16.7万吨,同比增加993.2万吨;分量上看,贸易商库存占比较12月末有所回升,从74.07%回升至76.07%;分品种上,高品粉矿品种,例如:卡粉1月较12月末增库129.3万吨,中品粉矿PB粉库存环比12月增24.1万吨,麦克粉库存增64万吨,金布巴粉库存降2.5万吨,BRBF库存降64.3万吨。整体来看,在12月至1月钢厂复产过程中,在点对点较高利润的前提下,中高品资源需求仍表现偏强,截至1月27日,华东长流程钢厂现金利润在200元左右,随着吨钢利润的收缩,钢厂对低品矿需求再度提升。块矿方面,环比12月末降库143.6万吨,其中,各品种库存表现不一,其中,纽曼块较12月末降39.7万吨,pb块增19.7万吨;球团环比12月末降1.1万吨。 图23:MNPJ库存

数据来源:银河期货、Mysteel 图24:高品粉矿库存

数据来源:银河期货、Mysteel 图25:中品粉矿库存

数据来源:银河期货、Mysteel 图26:低品粉矿库存

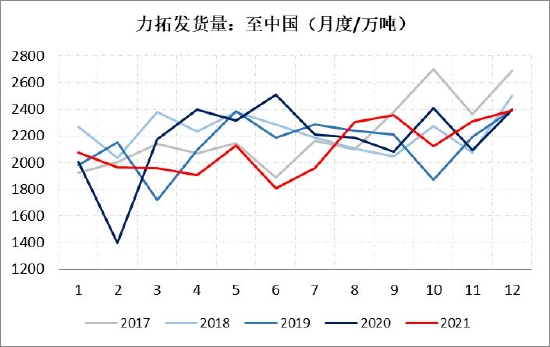

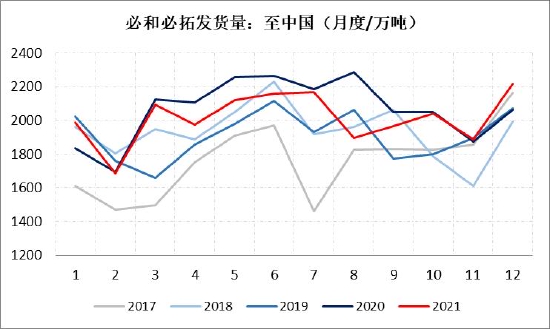

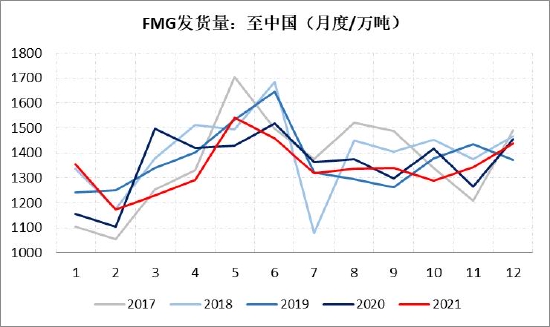

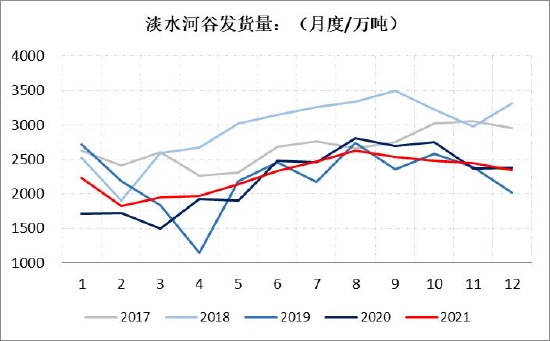

数据来源:银河期货、Mysteel 2.12月铁矿进口环比、同比均呈下降走势 供应方面,10月中国进口铁矿石8607.4万吨,环比减少1888.1万吨,同比下降11%;1-12月份,我国累计进口铁矿石11.24亿吨,同比减量4446.9万吨,同比下降3.9%。Mysteel统计数据显示,四大矿山发中国方面,由于最后一周数据暂未出,按照线性推测全月发运量,预计1月份力拓铁矿石发运2049万吨,环比降343.8万吨,降幅14.4%;必和必拓铁矿石发运2220.3万吨,环比12月增3.09万吨,增幅-0.1%;淡水河谷铁矿发运1871万吨,环比降473.75万吨,降幅20.2%;FMG铁矿石发运1341.7万吨,环比降96.7万吨,降幅6.7%,预计一季度外矿发运或季节性偏弱,供应或有下降。 图27:力拓-发中国

数据来源:银河期货、Mysteel 图28:BHP-发中国

数据来源:银河期货、Mysteel 图29:FMG-发中国

数据来源:银河期货、海关 图30:淡水河谷-发全球

数据来源:银河期货、路透 图31:铁矿石巴西图巴朗-青岛(BCI-C3)

数据来源:银河期货、海关、路透 图32:西澳-青岛(BCI-C5)

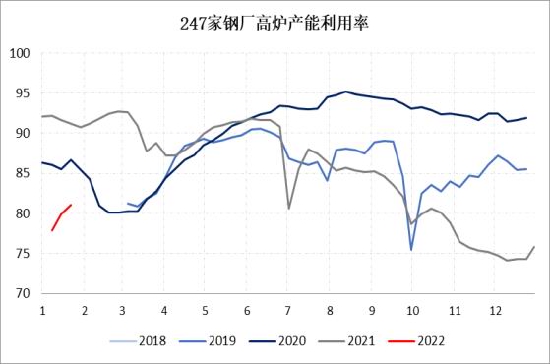

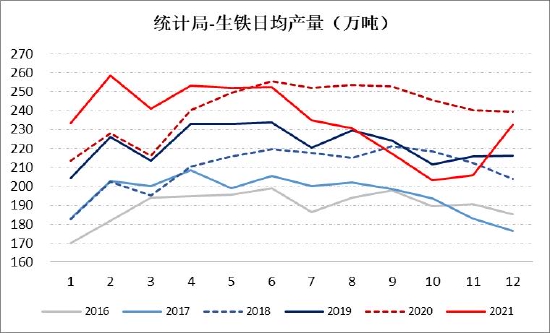

数据来源:银河期货、海关、路透 3.2月奥运会或对北方有限产加严的可能 一月随着唐山退“后十”任务完成,以及压产任务清零,铁水产量持续恢复。钢厂出现较大规模补库,对于铁矿价格支撑较强。2月由于北京奥运会的限制,北方钢厂仍以常态化限产为主,非限产地区钢厂产能利用率目前已经处于偏高水平,因此2月铁水继续恢复空间预计有限。1月21日,Mysteel调研247家钢厂高炉开工率76.25%,环比12月末回升5.29%,同比去年下降12.07%;高炉炼铁产能利用率81.08%,环比回升5.29%,同比下降10.15%;日均铁水产量218.2万吨,环比12月末回升15.19万吨,同比下降25.35万吨。预计2月铁水产量波动空间不大,预期日均产量在220万吨左右。 图33:铁水日均产量

数据来源:银河期货、上海钢联 图34:247家钢厂高炉产能利用率

数据来源:银河期货、上海钢联 图35:疏港量合计

数据来源:银河期货、上海钢联 图36:唐山疏港量

数据来源:银河期货、上海钢联 4.成材端受稳增长政策支撑 需求预期改善 据中钢协数据显示,2022年1月中旬重点统计钢铁企业共生产粗钢1987.31万吨、生铁1751.46万吨、钢材1918.71万吨。其中,粗钢日产198.73万吨,环比上升1.05%;生铁日产175.15万吨,环比上升0.08%;钢材日产191.87万吨,环比上升1.68%。统计局方面,12月粗钢日均产量大幅回升至278万吨,环比11月出现大幅增量,环比增幅24%,同比降幅7.1%,生铁日均产量大幅回升至232.6万吨,单月同比增幅13%,根据12月统计局数据推算,转炉废钢比例略有回升至8.8%左右。从统计局数据来看,12月产量增加幅度较大,我们认为更多是对之前,尤其是下半年产量的修正,真实情况应该是较11月产量略有抬升。 从下游基本面来看,1月五大品种钢材整体产量整体低位回升。12月受产量数据大幅增加的影响,测算出的12月消费环比增幅较大,日均环比大概有37万吨左右的增幅,单月消费同比下降6.8%左右,2021年末粗钢库存基本较2020年末持平。进入1月,受到成交逐步回落的影响,现货吨钢点对点利润高位持续回落。从当前基本面来看,目前绝对产量、库存均处于低位,年后库存累幅大概率会不及预期,因此成材端价格表现坚挺,年后随着需求的逐步恢复,预计吨钢利润会有所修复。 由于电炉成本较高,电炉平电利润一直处于亏损状态,废钢受市场资源紧张,及疫情影响运输等影响,价格表现坚挺,从铁废价差来看,铁废价差1月低点-369元,因此生铁价格优势显现,铁矿价格持续回升,截至1月25日,铁废价差回升至-132元。从废钢到货情况来看,年后也难出现明显增量,预计成本仍未维持高位坚挺的表现。 图37:中钢协生铁日均产量

数据来源:银河期货、Mysteel 图38:统计局生铁日均产量

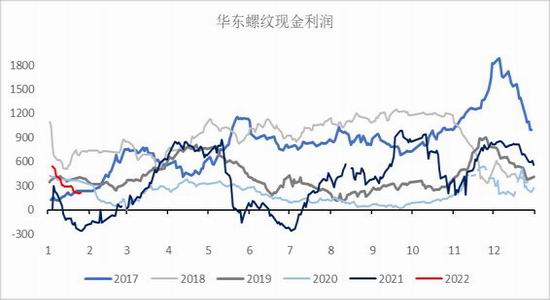

数据来源:银河期货、Mysteel 图39:华东热卷(4967, -142.00, -2.78%)现金利润

数据来源:银河期货、Mysteel 图40:华东螺纹现金利润(长流程)

数据来源:银河期货、Mysteel 图41:全国废钢日耗

数据来源:银河期货、Mysteel 图42:华东生铁-废钢价差

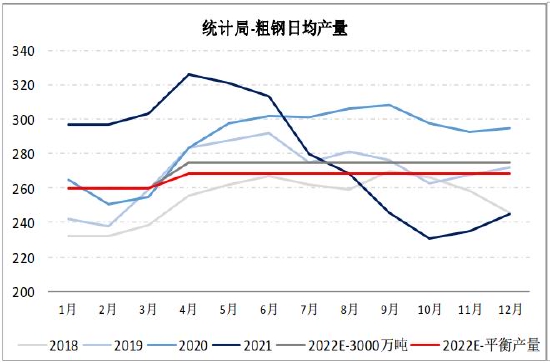

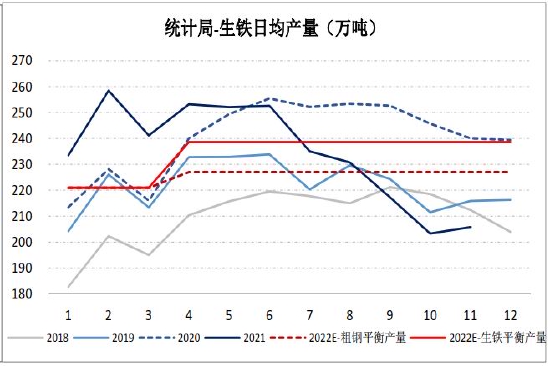

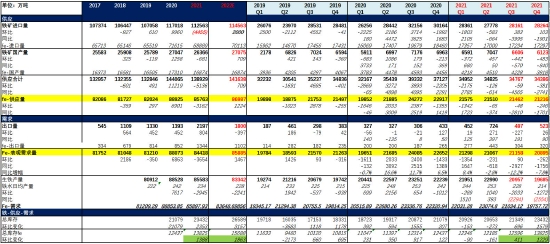

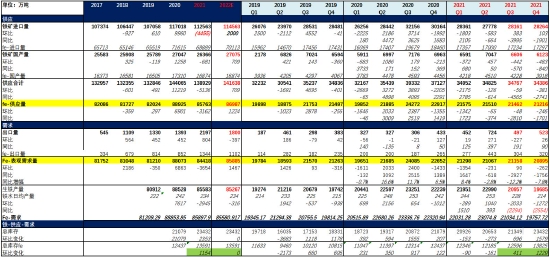

数据来源:银河期货、Mysteel 第三部分 铁矿供需推演 2022年铁矿平衡表,我们从两种情况进行推演,情况一,从粗钢角度进行预估,首先我们根据上述,对2022年的粗钢需求进行了预估,整体消费较2021年下降3%,若库存不变,对应平衡粗钢产量9.8亿吨,按照铁钢比0.85进行估算,对应生铁产量在8.33亿吨左右,全年铁水日均产量在228万吨;情况二,从铁矿自身供需面进行推演,若供应整体增2700万吨左右,那么生铁的平衡产量在8.53亿吨左右,全年铁水日均产量在234万吨。 图43:2022年粗钢产量预估

数据来源:银河期货、Mysteel 图44:2022年生铁产量预估

数据来源:银河期货、Mysteel 1、情况一:铁矿平衡表(粗钢平衡产量) 表2:铁矿平衡表(粗钢平衡产量)

数据来源:银河期货 平衡表解读(粗钢平衡产量): 供应方面,主要受价格决定,根据成本测算,指数在80美金以下,高成本非主流矿进口窗口关闭,由于价格是动态变化的,我们在中性情况评估下,预计中国进口铁矿增量在2000万吨左右,其中增量主要来自于巴西淡水河谷以及印度等非主流矿,内矿供应按照增2.5%的水平,增量约700万吨,全年总供应增量预计在2700万吨左右; 需求方面,海外需求预计全年生铁产量减量780万吨左右,对应铁矿需求下降约1248万吨;国内需求:预计2022年粗钢需求增速-3%,对应粗钢平衡产量在9.8亿吨,对应生铁产量在8.33亿吨左右,日均铁水产量在228万吨(统计局口径)左右,同比2021年下降2241万吨,对应铁矿需求下降3675万吨左右。 库存结果:在上述条件下,我们认为铁矿全年仍呈现宽松状态,全年继续呈累库趋势,铁元素过剩1863万吨。 2、情况二:铁矿平衡表(生铁平衡产量) 表3:铁矿平衡表(生铁平衡产量)

数据来源:银河期货 平衡表解读(生铁平衡产量): 供应方面,主要受价格决定,根据成本测算,指数在80美金以下,高成本非主流矿进口窗口关闭,由于价格是动态变化的,我们在中性情况评估下,预计中国进口铁矿增量在2000万吨左右,其中增量主要来自于巴西淡水河谷以及印度等非主流矿,内矿供应按照增2.5%的水平,增量约700万吨,全年总供应增量预计在2700万吨左右; 需求方面,海外需求预计全年生铁产量减量780万吨左右,对应铁矿需求下降约1248万吨;国内需求:若供应条件不变,铁矿年末库存维持不变,对应生铁产量在8.55亿吨左右,对应的平衡日均生铁产量在234万吨。 3、结论及策略 综上,我们按照2021年生铁日均产量234.5万吨做对照,2022年产量超过此水平的概率较小,因此铁矿供需整体仍将呈现宽松格局,全年将继续呈现累库趋势,预计2022年政策干扰将弱于2021年,节奏将由钢厂生产强度决定,预计高点会在二季度出现。 策略: 单边策略:目前铁水产量仍有恢复空间,下游钢厂仍面临补库周期,预计趋势上整体将会呈现震荡偏强的走势,预计二季度会出现高点。 套利策略:虽然当前铁水产量有一定恢复,但市场对2022年产量政策预期温和,奥运以后北方也面临全面复产,5-9正套可继续持有。 银河期货 沈恩贤 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);