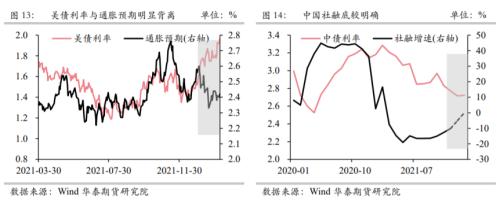

摘要 本篇报告主要探讨了三个方面的内容:中美利率的静态相关性、中美利率的动态相关性及中美经济相关性对中美利率相关性的领先作用,从而归纳出以下三个重要的结论: (1)2015年前后中美利率相关性发生了显著变化,2015年后中美利率相关性明显提升,但考虑到美债利率通过人民币汇率影响中债利率的机制并不顺畅,那么第三次汇改并非提升中美利率相关性的主要原因; (2)中美经济相关性对中美利率相关性的指示作用较强,体现为:中美PMI相关性对中美利率相关性的领先性较强,且中美产出缺口的背离时点领先中美利率的背离时点; (3)当两国央行中有一方的货币政策不以经济为主要目标时,两国经济相关性对两国利率相关性的指示作用将会明显降低。 本篇报告的展望部分指出,今年二季度,虽然中美经济大概率分化,但中美利率却有望共振向上,主要原因在于美联储货币政策正处于回归正常化的进程中。 风险提示:导致我们判断失误的风险在于,一季度快速上升的美债利率若充分定价了未来的加息预期,那么,二季度加息兑现时,美债利率反而下行。? 一中美利率的相关性 对于中美利率的相关性,我们从静态和动态两个角度进行探究,静态相关性研究部分将时间序列分成两段以观测不同时段中美利率的相关性是否发生了重大变化,动态相关性研究部分将探讨中美利率的相关性变化背后的驱动因素。 1.静态相关性 初步测算2007.12.14至今中美10年期国债利率的静态相关系数为0.62,表明中美利率走势总体呈现正相关关系。由于美债利率可能通过汇率机制与中债利率产生联动,2015年8月11日国内央行开启了第三次重要的汇改,因此,本文以该时间点为临界线划分成两个时间段,分别探讨中美利率的相关性(见表1 和表2)。 表1和表2中我们选取了六个变量,分别计算两两之间的相关系数(如无特殊说明,本文描述的中美利率主要指10y名义利率),可以发现第三次汇改前后,中美利率的相关性表现出较大的差异,主要体现在: (1)2015年以前中美利率的正相关性明显弱于2015年至今,即2015年以来,虽然中美货币政策频频脱钩,但中美利率的正相关性却增强。 (2)2015年以前中债利率与美债实际利率的相关性很弱,与美债通胀预期的相关性较强,但2015年以后中债利率与美债实际利率的相关性较强,与美债通胀预期的相关性减弱,反映出2015年以来中债利率更倾向于与美债实际利率产生联动。 (3)2015年以前中债期限利差与美债名义和实际利率均表现出较强的正相关;但2015年以后中债期限利差与美债利率表现出一定的负相关,与美债实际利率的相关性很弱。 (4)2015年以前中债期限利差与美债期限利差表现出一定的正相关,但2015年以后中债期限利差与美债期限利差表现出一定的负相关。   以上研究似乎反映出第三次人民币汇改提升了中美利率的联动性。美债利率通过人民币汇率对国内利率的传导机制,逻辑上通常对应两种经济层面的常见解释:一是美债利率上行阶段,人民币贬值压力增加,央行倾向于收紧货币应对资本外流压力,导致国内利率上行;二是美债利率上行,中美利差收窄,流入国内债市的增量资金边际减少。 对于解释一,美债利率上行→人民币贬值和人民币贬值→国内央行收紧两条传导机制皆难言顺畅,图1表明美债利率上行阶段,人民币更容易升值,图2表明人民币贬值阶段,央行往往放松而非收紧货币。 对于解释二,图3和4表明,中美利差与境外机构持有国内债券增速之间无必然联系,且外资持有国内债券的占比较低,事实上难以对国内利率造成影响。综上所述,两种看似符合逻辑的解释皆难成立,故从汇率的角度难以解释中美利率的相关性变化,第三次汇改后中美利率相关性提升更可能是一种巧合。  2.动态相关性 那么,如何解释中美利率之间相关性的变化?我们认为,虽然中美利率的影响因素较多,且投资者主体差异不小,但利率的运行终将难以脱离经济基本面,因此,我们将从经济层面尝试解答,引入的分析指标是中美两国的PMI和产出缺口。 考虑到相关性会随着时间推移而改变,我们进一步测算了中美利率的动态相关系数,以两年期为滚动窗口期,选取中美10年期国债利率月度数据计算滚动相关系数。动态相关系数的好处在于可近似反映中美利率的背离度,当相关性越高时意味着中美利率趋于同向,反之则趋于背离。 首先,我们采用中美PMI相关性近似衡量中美经济背离度,将其与中美利率相关性放于同一张图中进行对比分析(如图5)。不难发现,中美利率相关性与中美PMI相关性的趋势相近,后者甚至更容易领先前者,反映出中美经济周期的差异是导致中美利率出现背离的主要原因。  然后,考虑到直接采用GDP指标难以观察中美经济周期的明显差异且具备滞后性,这里我们使用名义产出缺口指标进行深入研究。产出缺口的计算方式为:对中美的名义GDP季度累计同比数据进行滤波后,趋势项与周期项之差作为衡量产出缺口的指标。如图2所示,矩形阴影部分标注了由产出缺口反映出的中美经济差异较大的时间区间。值得一提的是,图6的矩形阴影与图5的黑色箭头指示的区域基本对应,接下来结合表3详细阐述这一现象背后的逻辑。  在对表3具体分析前,我们将由产出缺口反映的中美经济背离情形分为三类:高低分化(产出缺口一正一负);趋势背离(产出缺口趋势完全相反);周期错位(产出缺口一前一后)。由表中内容,我们可以得出重要结论:中美产出缺口背离的时点多数情况领先于中美利率背离的时点,领先时间大约为半年至一年,与图5反映的内容相互印证,领先的原因或在于央行的货币政策转向通常滞后于经济拐点。 值得注意的是,中美经济相关性对于中美利率相关性的领先作用在2013年-2014年和2016-2017年两个时间段降低。不难发现,彼时恰逢中国央行的货币政策聚焦“去金融杠杆”,美联储货币政策回归正常化(实质是“去债务杠杆”),对经济的敏感度亦降低,从而导致经济因素对两国利率的影响度皆有所降低。  二 中美债利率背离时段回顾 接下来回顾中美利率背离的五个时段,理清两国利率背离时期的基本面情况,有助于我们更深入地理解中美经济相关性与中美利率相关性的关系。 2005年1月-2007年4月:中债利率先下后上,美债利率先上后下。中美通胀和货币政策的背离导致了本轮周期中美利率的分化,主要表现为,中国CPI先大幅回落后又大幅攀升,中国央行升息操作暂停后又重启,美国核心PCE持续上行后见顶回落,美联储持续加息后暂停,并在随后进入降息周期。  2010年4月-2011年10月:中美利率均表现为先下后上,但节奏明显分化,中债利率的表现领先于美债利率。中美经济的错位导致了本轮周期中美利率的错位,货币政策并非主要矛盾,主因彼时中美利率的走势与自身货币政策的节奏均不同步。中美利率均先定价衰退再定价通胀,但由于中国先于美国进入类滞胀状态,因此中债利率拐点也早于美债利率出现。  2018年3月-2019年4月:中债利率先下后反弹,美债利率冲高后回落。中美经济和货币政策的背离导致了本轮周期中美利率的背离,由于中国的社融对于经济有较强的领先作用,因此,该阶段中国央行更加关注信用的复苏情况,从而表现为中债利率跟随社融先下后上。而美联储依然以“稳经济”为主要目标,美债利率跟随通胀预期冲高回落。  2020年5月-2021年5月:中债利率先上后下,美债利率曲折上行。 中美抗疫节奏的不同导致中美经济复苏的节奏不同,使得两国货币政策明显分化,从而导致中美利率的错位。彼时中债利率跟随社融先上后下,美债利率跟随通胀曲折上行。 2021年6月-2021年12月:中债利率下行,美债利率上行。 中美经济和货币政策分化导致本轮周期中美利率的分化,彼时中债利率跟随社融大幅下行,美债利率跟随通胀大幅上行。总体而言,2018-2021年期间,中国社融领先中债利率,美国核心PCE领先美债利率。 综上所述,中美PMI的相关性变动基本可以解释中美利率的相关性变动,这是因为多数时候中美货币政策的主要目标均是“稳经济(包含通胀)”, 但2013-2014年和2015-2016年的经验告诉我们,当两国央行中有一方的货币政策不以经济为主要目标时,两国的经济相关性对两国的利率相关性的指示作用将会明显降低,这正是2022年可能发生的情况。 三 展望 2022年以来有一个现象值得重视,即美债利率与通胀预期明显背离(图13),反映的是美债利率的上行由实际利率带动,而实际利率的上行推动力来自于加息预期的陡然上升,核心原因在于美联储货币政策已步入非通胀左右的回归正常化的进程中(即经济在衰退但货币仍收紧),其目的可能是为下一轮经济刺激预留充足的弹药。 因此,即使美国通胀在今年一季度见顶,但美联储的货币政策恐维持紧缩基调,货币政策与经济通胀的关联度将降低,在此情形下,中美经济相关性对中美利率相关性的指示作用将降低。故我们判断今年上半年可能见到中美经济虽不同步,但中美利率同步性提高的情况发生。 结合此前我们对国内外宏观环境的判断,预计二季度随着国内信用大幅回暖(图14),经济见底回升,宽松货币政策退出的预期亦将升温。同时,美联储货币政策仍处于货币政策回归正常化的进程中,最终导致中美利率在二季度呈现共振向上的局面。  |

|

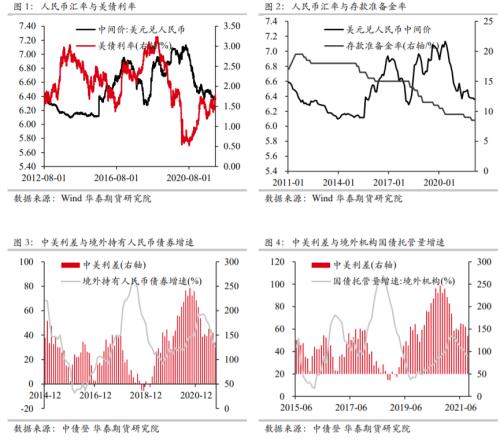

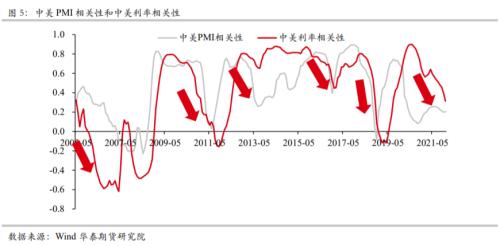

|  |

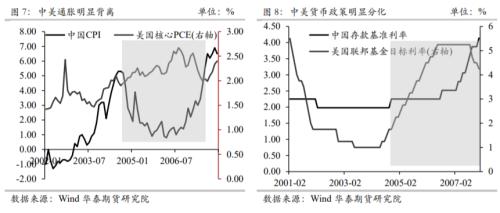

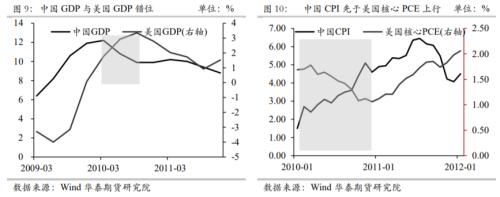

|

微信:

微信: QQ:

QQ: