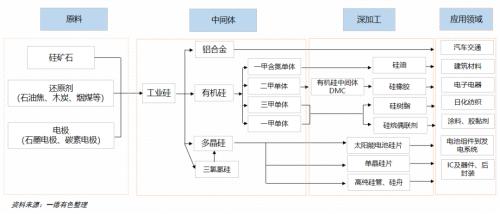

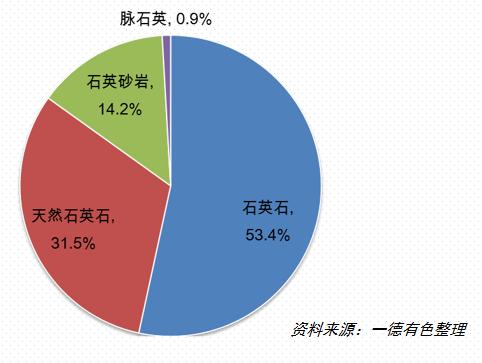

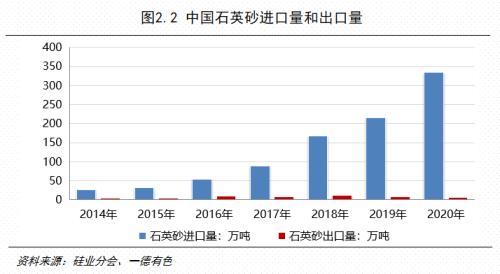

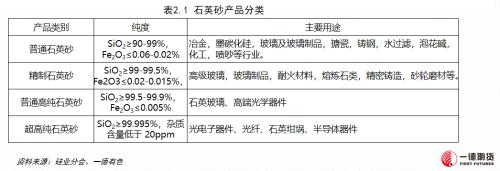

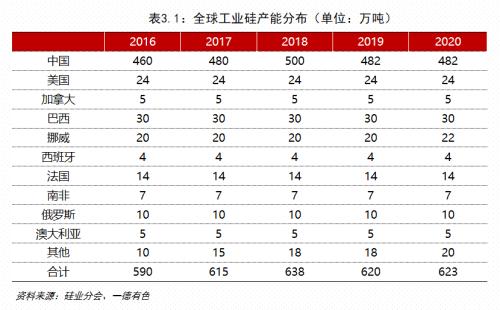

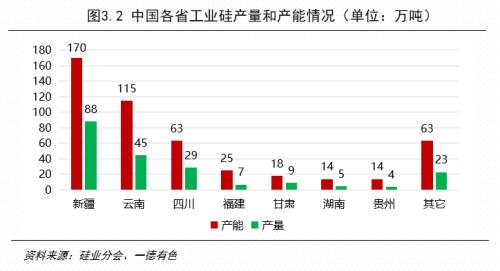

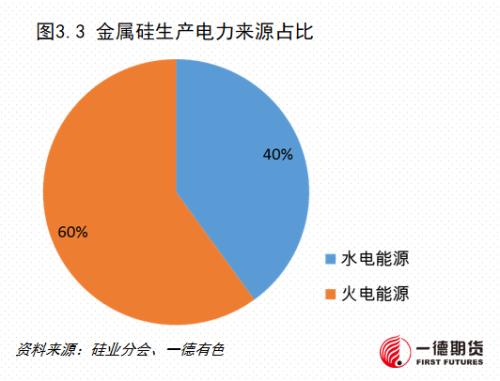

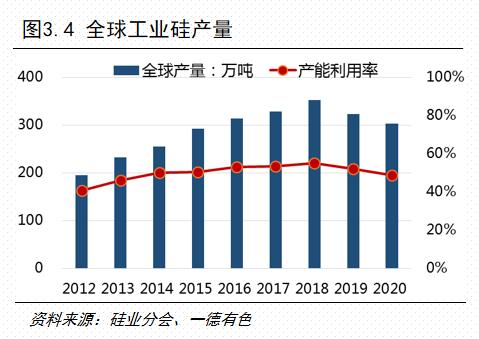

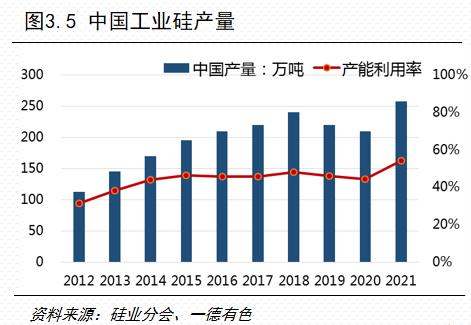

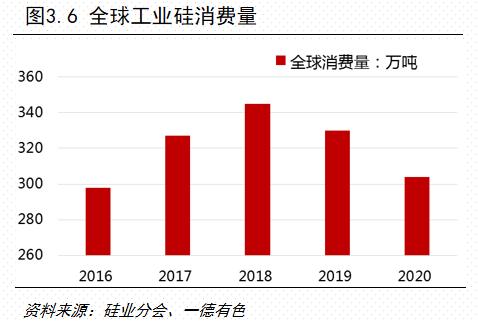

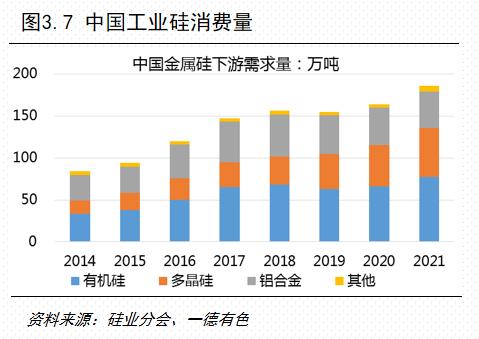

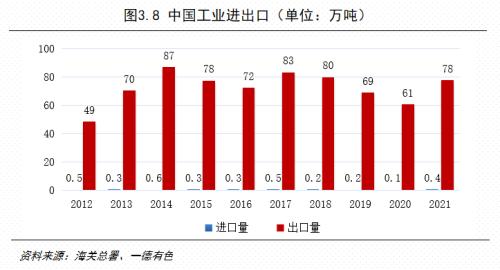

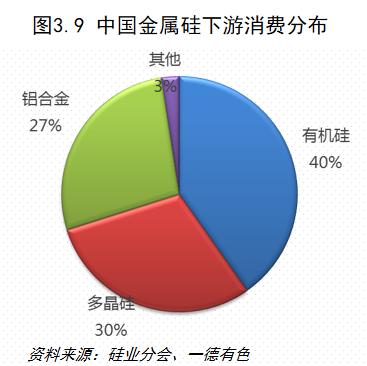

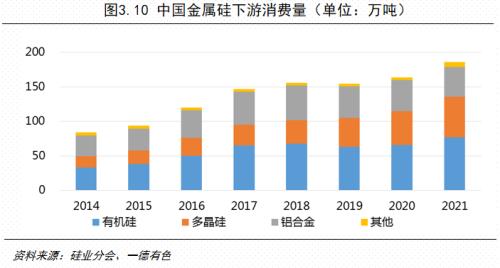

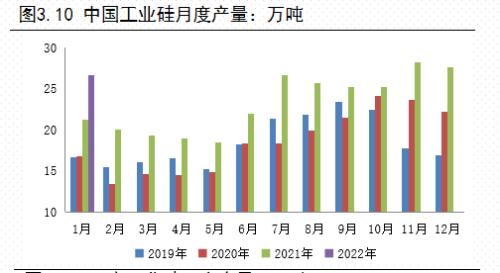

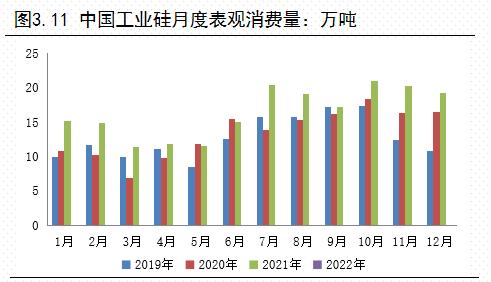

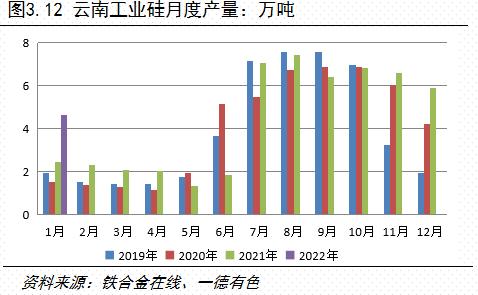

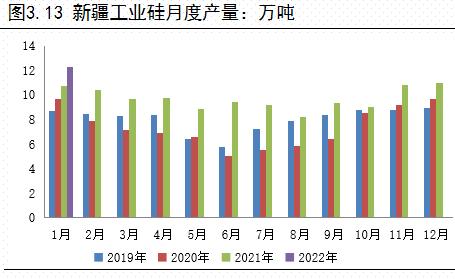

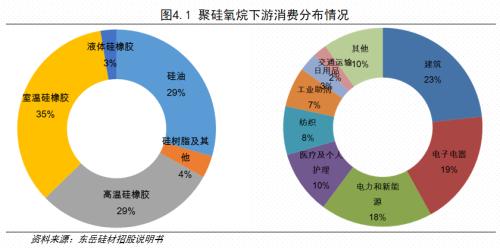

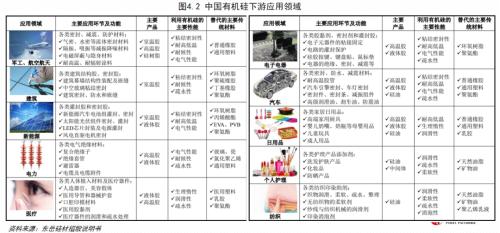

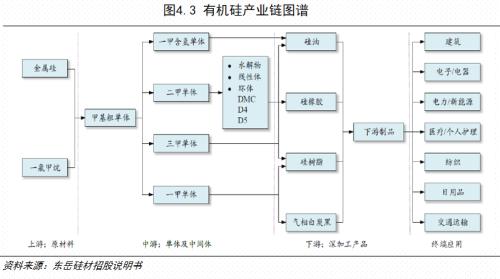

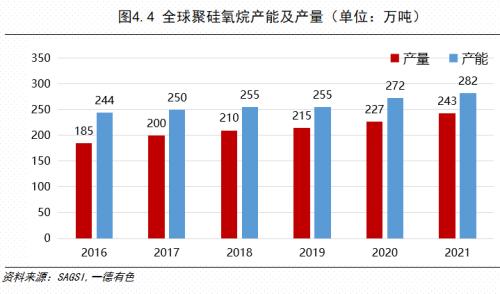

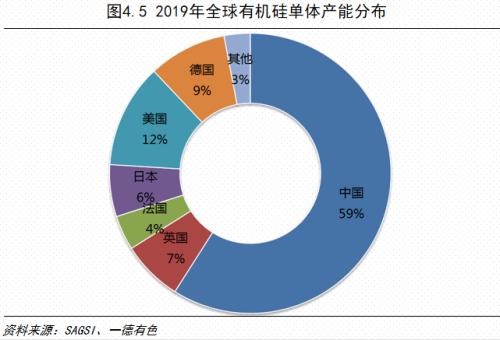

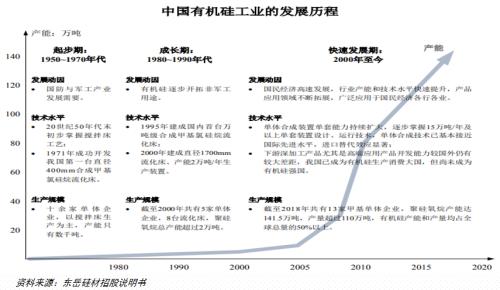

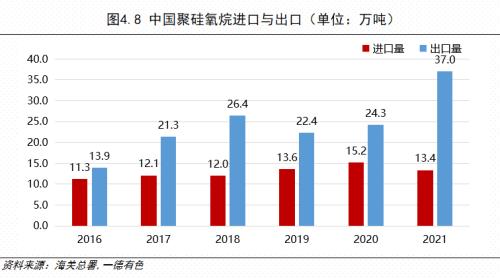

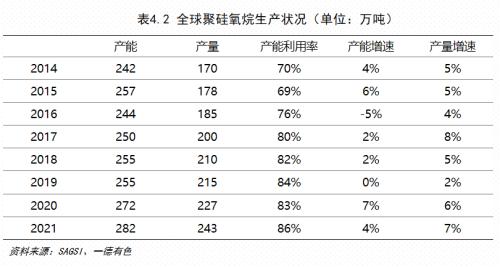

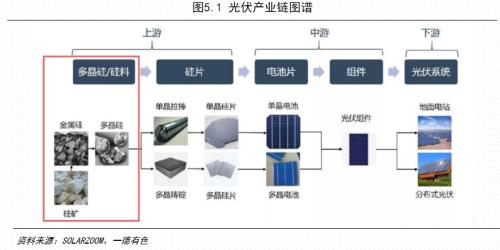

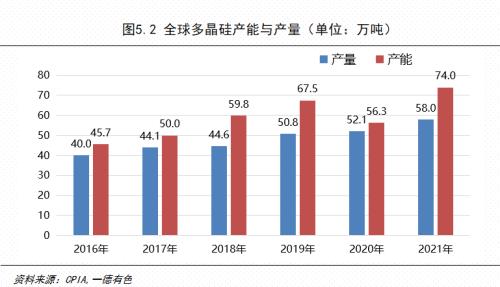

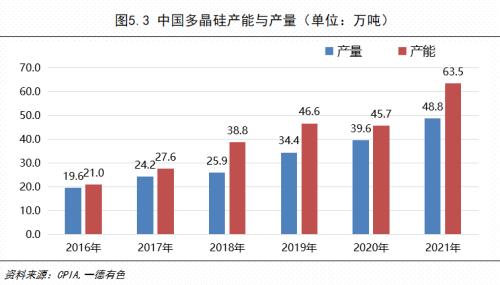

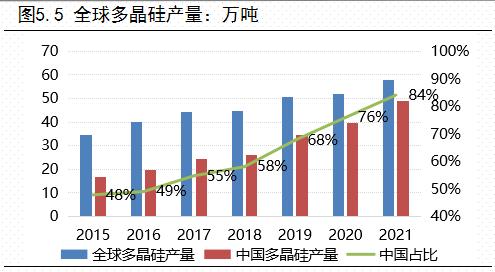

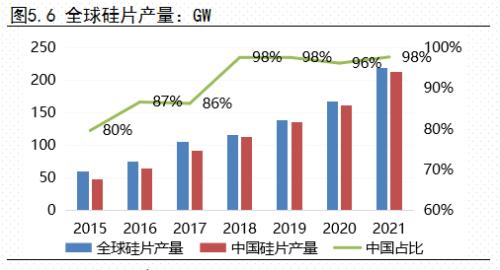

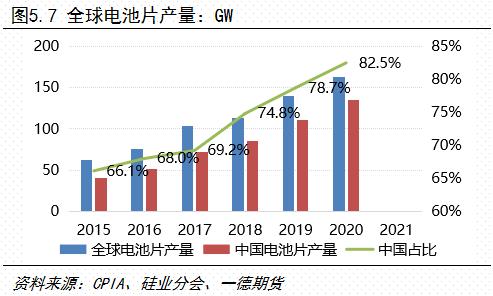

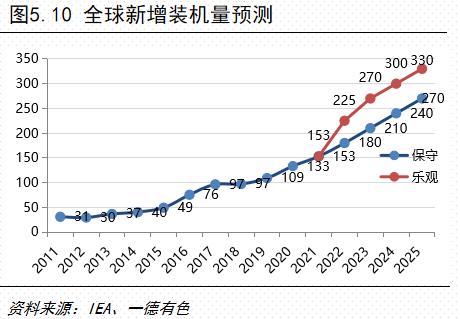

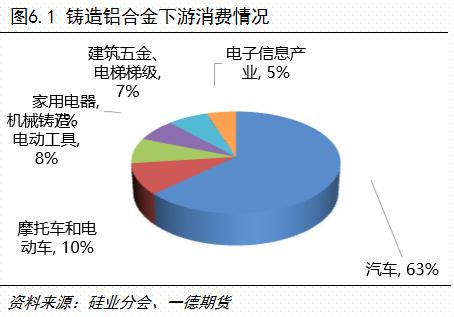

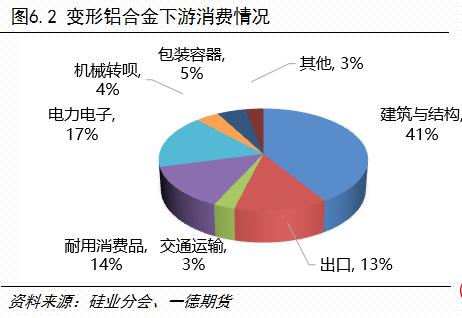

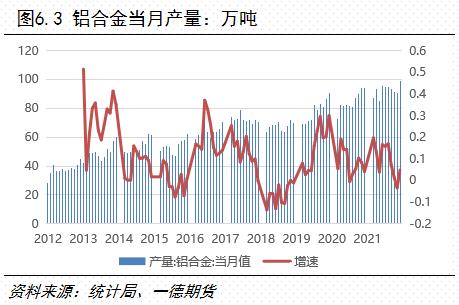

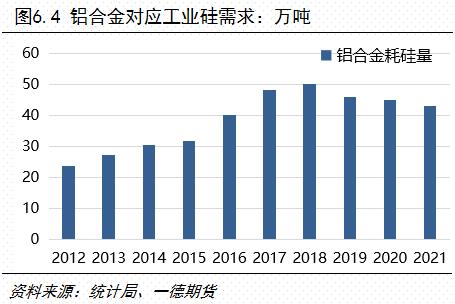

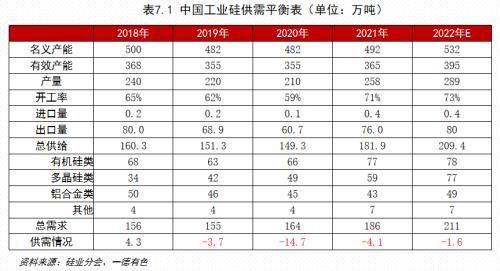

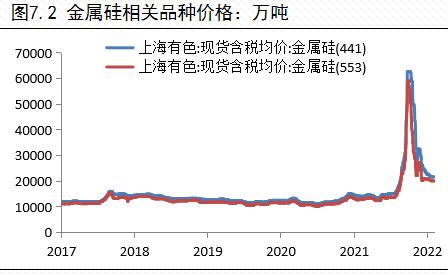

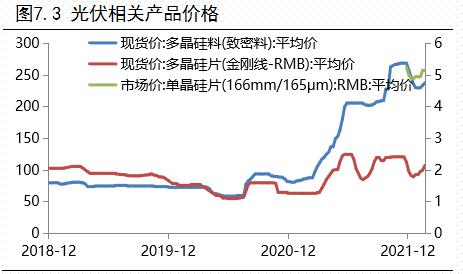

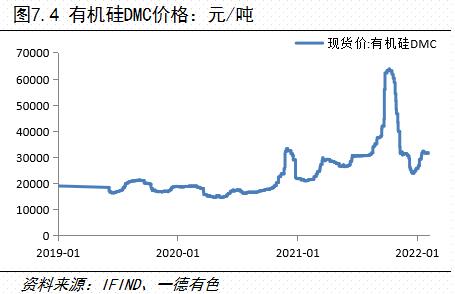

硅产业简介 硅是一种非金属元素,仅次于氧的最丰富的元素存在于地壳中,主要以熔点很高的氧化物和硅酸盐的形式存在。硅是一种半导体用的材料,是太阳能(9.36 +1.74%,诊股)电池片与LED灯的主要原材料。也可用于制作半导体器件和集成电路。目前,硅的应用领域已经渗透进我们生活中的方方面面。金属硅位于硅基新材料产业链的顶端,是光伏、有机硅、合金等下游产业的核心原料。 工业上制硅采用碳还原法,即用硅石,碳质还原剂在矿热炉内进行冶炼。目前国内普遍采用硅石为原料,石油焦、木炭、木片、低灰煤为还原剂,在矿热电中高温熔炼,从硅石中还原出金属硅的工艺流程。其中二氧化碳排放涉及还原反应直接排放和使用燃料的间接排放。 硅产业链图谱  上游:硅矿石 硅石 硅石是脉石英、石英岩、石英砂岩的总称,主要用于冶金工业用的酸性耐火砖。我国硅石资源主要分布在石英岩中,占比达53.4%;其次为天然石英砂,占比达31.5%,石英砂岩占比达14.2%。  石英砂产量、需求量 我国石英砂行业近几年保持小幅增长态势,产量从2014年7167万吨,增长至2020年8765万吨。需求量从2014年7193万吨,增长至2020年9091万吨。  石英砂进口与出口 我国每年都要进口大量石英砂产品。2014年我国石英砂进口量仅为27.2万吨,到2020年已经增长至334.5万吨。进口产品数量占国内总需求比重也从2014年0.38%增长至2020年的3.68%。  石英砂行业细分市场结构分析 我国一般通过硅砂及石英砂的SiO2及Fe2O3含量的不同对其进行细分。主要分为普通石英砂,精制石英砂,高纯石英砂,其中普通级的SiO2≥90—99%、 Fe2O3≤0.06—0.02%;精制级的SiO2≥99—99.5%、 Fe2O3≤0.005%;高纯级的SiO2≥99.5—99.9%、 Fe2O3≤0.001%;超过纯的SiO2≥99.995%。  中游:工业硅 工业硅(金属硅) 工业硅,又称结晶硅或金属硅,是由石英和焦炭在电热炉内冶炼成的产品。据硅业分会数据显示,2020年中国工业硅产量210万吨左右。因新疆检修产能增多、云南限电减产等原因,工业硅产量有所下滑。  工业硅:全球产能分布情况 全球主要工业硅生产国包括巴西、美国、挪威、法国等国,根据中国有色金属工业协会硅业分会的统计,2020年全球工业硅产量为303万吨,其中中国工业硅产量210万吨,约占全球产量的69.3%,位列第一位。由于资源优势中国具备低成本工业硅优势,工业硅产量集中在中国。巴西工业硅产量占比达7.3%,位列全球第二位;再次是挪威,产量占比达6.6%,位列全球第三位。美国占比4.3%,位列全球第四位。  工业硅:中国产能、产量分布情况 2020年中国工业硅产量主要省份有云南、新疆、四川等,其中新疆地区工业硅产量为88万吨,占中国产量的41.9%。  工业硅:电力能源使用情况 2020年国内工业硅产量210万吨,其中水电为能源的工业硅约88万吨,对应国内2020年工业硅产量总排放为0.26亿吨二氧化碳当量,约占国内总碳排放的0.19%,是有色金属碳排放第三高的产业,仅次于铝和铜。 2020年中国工业硅生产电力来源分布:  工业硅:全球产量 2020年,全球工业硅产能623万吨,其中中国产能482万吨,占比77%;国外产能合计占比 141万吨,占比为23%。2020年,全球工业硅产量303万吨,其中中国 产量210万吨,开工率为44%;国外产量为93 万吨,开工率为66%。   中游:全球工业硅消费量 2020年全球工业硅消费量约304万吨,其中中国消费量约163万吨,占全球消费比重53.6%。   中游:中国工业硅进口与出口 从工业硅进出口数量来看,出口数量对于进口数量。其中2021年中国工业硅出口数量为78万吨,同比增加28.1%。  全球工业硅下游消费分布 2016-2018年全球工业硅消费量需求增长的主要驱动力是中国工业硅需求增长迅速,2020年受疫情影响,全球工业硅需求下降明显。从细分产品来看,工业硅主要分为铝合金、有机硅、多晶硅(单晶硅)。其中,有机硅的应用最为广泛;其被广泛应用于建筑,电子电器、纺织服装、能源,医疗卫生行业等等。根据中国有色金属工业协会硅业分会的数据显示,2020年,工业硅在铝合金、有机硅、多晶硅三大领域的消费占比分别为27%、40%、30%。  工业硅:中国工业硅下游消费占比 我国工业硅下游市场需求以有机硅为主,2020年中国有机硅消费量达66万吨,同比增长4.8%;其次为多晶硅消费量为49万吨,同比增长16.7%;硅铝合金消费量为45万吨,同比下降2.2%。2021年受海外需求刺激,有机硅、多晶硅产销均出现了大幅增长。  国内工业硅供需平衡表  工业硅:中国主要生产企业情况  工业硅:产量季节性分析     工业硅:碳排放问题 火电为能源的金属硅单吨排放15.91吨二氧化碳,水电为能源则单吨排放5.32吨二氧化碳。按SiO2+2C==Si+2CO↑,2CO+O2==2CO2的反应方程式,每生产1吨金属硅直接产生3.14吨二氧化碳。实际生产中由于硅煤有损耗,每生产一吨金属硅需要消耗硅煤超过2吨,即对应5.32吨二氧化碳排放,单吨金属硅生产耗电13000吨电,按1吨标准煤2.66吨二氧化碳的折算方法,1吨金属硅间接碳排放量为10.59吨,合计15.91吨二氧化碳。 水电金属硅合计5.32吨二氧化碳。 下游:有机硅 有机硅简介 有机硅是当前工业硅最主要的下游,作为硅产业链中的关键环节,工业硅和有机硅之间有上下游关系,生产有机硅的基础原料包括工业硅、甲醇、氯化氢等,有机硅行业的整体发展以及有机硅产品的产量对工业硅行业发展起着举足轻重的作用。 其中,以硅氧键(-Si-O-Si-)为骨架组成的聚硅氧烷,是有机硅化合物中为数最多、研究最深、应用最广的一类,约占总用量的 90%以上。因此,狭义上的有机硅材料主要是指聚硅氧烷。聚硅氧烷下游制品一般包括硅橡胶、硅油、硅树脂三大类产品,少量中间体也可以在一些下游领域直接应用。 2020 年,我国聚硅氧烷表观消费量约为 121万吨,同比增长 11%,其中,硅橡胶、硅 油、硅树脂及其他消费分别占比 67%、29%、4%。   有机硅产业链图谱 有机硅产业链由原材料、单体及中间体、下游深加工产品及终端应用等环节组成,其特点是集中的单体和中间体生产、分散的产品深加工。甲基单体是目前使用最广泛的一类单体,占总量的 90%以上。  有机硅市场发展 有机硅属于高性能新材料,由于下游需求十分广泛,有机硅需求增速一直高于全球 GDP 增速。SAGSI 统计数据显示,2008-2018 年全球有机硅需求复合增速约为 6.37%,而同期全球 GDP 增速仅为 3.04%。由中国贡献 由于海外企业生产有机硅成本较高,且属于危化品 ,近年来海外产能 受疫情、高成本等因素影响 陆续退出 2020 年 8 月迈图 宣布在两年内 关闭其位于纽约沃特福德的有机硅工厂,关停 产能折 DMC 约 11 万吨 。我国有机硅 产能 2 019 年 约占全球 5 9%。2 020 年末达 1 68 万吨, 已成为全球最大的有机硅生产基地 。据《近十年( 2 009-2019 我国工业硅产业格局变化浅析》我国有机硅生产工艺持续进步 甲基单体合成工序中二甲选择性从 2006 年 的 80% 提升至 2 019 年的 83%~86%,逐渐接近国外龙头 85%~90% 的水平。 全球有机硅市场发展  据 SAGSI 预测, 2024 年全球有机硅总产能折 DMC 将达334.8 万吨, 较 2019 年增长 7 9.6 万吨,中国产能比重进一步提升至 70.5% 。   根据 SAGSI 统计数据,截止 2018 年,我国共有甲基单体生产企业 13 家(含陶氏-瓦克张家港工厂),聚硅氧烷总产能141.5万吨/年(在产产能130.7 万吨/年),产量113.0 万吨,同比分别增长2.83%和10.68%,2008-2018年年均复合增长率分别为19.41% 和 19.21%,行业发展迅猛。  从需求端看,近十余年,我国的有机硅产品需求较为旺盛,需求量保持了快速增长。根据 SAGSI 统计数据,2018 年,我国聚硅氧烷表观消费量(产量+净进口)达 104.4 万吨,同比增长 7.41%,2008-2018 年均复合增长率达 11.14%。   重点生产企业   全球聚硅氧烷生产状况  中国聚硅氧烷供需平衡表  下游:多晶硅 多晶硅产业简介 多晶硅按照产品纯度的不同,可分为工业硅、冶金级多晶硅、太阳能级别多晶硅、及电子级别多晶硅。太阳能级硅主要用于太阳能电的生产制造,而电子级多晶硅作为主要的半导体电子材料,广泛应用于电子信息领域。 电子级别的多晶硅对于产品纯度要求更高,一般要求9N以上,应用于电力电子上的硅材料纯度要求更高,通常要求纯度达到11N以上。 用于光伏生产的是太阳能级多晶硅,一般纯度在6N~9N之间,国标根据具体的参数差异将太阳能级多晶硅分为太阳能一级、太阳能二级、太阳能三级。 目前而言,随着光伏产业的迅猛发展,太阳能电池对多晶硅的需求量的增长速度远高于半导体多晶硅的发展。 光伏产业链图谱 光伏产业链大致可分为多晶硅、硅片,中游电池片、组件,以及下游光伏发电系统三大环节。太阳能级多晶硅处于晶硅光伏产业的上游环节。多晶硅料经过融化铸锭或者拉晶切片后,可分别做成多晶硅片和单晶硅片,进而用于制造晶硅电池。  生产工艺对比  全球多晶硅产能及产量  中国多晶硅产能与产量  中国多晶硅进出口情况  中国多晶硅供需平衡表  全球光伏产业链产量  全球光伏相关产品产量     全球光伏硅料需求量预测 “碳中和”带动下,全球光伏新增装机量未来几年将迎来一个高速发展期。    光伏产业各环节盈利情况(2022年1月29日)      下游:铝合金 铝合金简介 铝合金可分为变形铝合金和铸造铝合金,其下游需求领域分布也各有差异,铝合金下游主要为汽车和房地产。 铸造铝合金下游消费领域中:汽车占比超过60%,汽车、摩托车以及电动车等交通领域合计占比超过70%,是最大的消费领域。 变形铝合金方面,需求最大的是建筑领域,和地产密切相关。   铝合金对应工业硅需求 2018年铝合金对应工业硅需求达到峰值后,随着再生铝锭的进口及部分替代品的出现,铝合金硅消耗量出现了小幅的下移。随着汽车轻量化的推进,铝合金对硅需求量有望重新走强。国际铝业协会在《中国汽车工业用铝量评估报告2016-2030》中预测,中国汽车行业用铝量将从3.8%增加至29.4%,对应910万吨,成为铝消费中非常重要的一块。   变形铝合金消费中,建筑行业占比最高,约40%。卓创数据显示,近年来房地产市场用铝量每年约1135万吨左右。不过受政策影响,国内房地产市场正在降温,对应铝合金需求面临下滑的局面。这也是工业硅下游消费市场中为数不多的负增长行业之一。 总结 国内工业硅供需平衡表  工业硅产业链相关品种价格表现    总结 在全球碳排放严约束下,工业硅新增产能受到约束,开功率也受到明显影响。中小企业逐步淘汰,头部企业占比提升。下游需求方面,光伏产业全球未来几十年重将成为各国重要的能源亮点,对应多晶硅需求将有望保持高增速。有机硅随着全球经济的增长,需求也将稳步提升。铝合金板块短期受到房地产降温影响需求量面临一定萎缩,但随着汽车轻量化的持续推进有望弥补地产需求的下滑,重新实现正增长。 不过2021年高景气度、高利润也刺激了有机硅、硅片、电池、组件等终端环节大幅扩充产能,随着这些产能的释放未来竞争将越发激烈,价格和利润也将回归合理区间。 我们认为2022年工业硅产业链将逐步分化,工业硅、硅料环节景气度有望维持,拥有自配电、自配电极、水电等优势的一体化企业将长期受益。终端产能过剩行业竞争更加激烈。工业硅价格受到成本支撑和消费刺激,有望维持高位运行。 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);