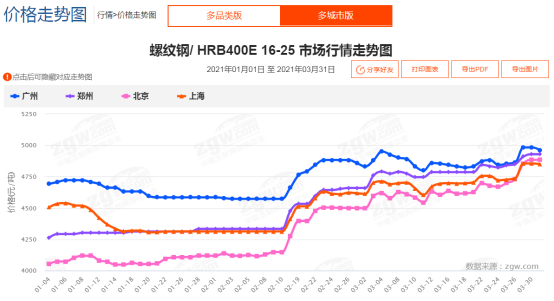

原标题:揭秘!2022钢价可变因素在这里!钢价最高能达到多少? 来源:中钢网 摘要: 面对错综复杂的国内外环境,2021年我国经济实现了持续复苏和平稳运行。 纵观全年,钢市经历了大起大落,既有意外的困难,也有意外的惊喜。具体来说,一是疫情反复、洪涝灾害等不可抗力超预期,对钢铁行业上下游的发展形成扰动;二是工业原材料和能源涨价超预期,挤压下游行业利润,同时强劲出口超预期,拉动工业原材料和电力需求大增,供需错配导致能源和原材料价格大涨;三是房地产下行造成下游需求“塌方”。十年暴涨,房地产泡沫膨胀,政策定调“房住不炒”,收紧房地产融资,导致以恒大为首的部分激进扩张的房地产企业纷纷爆雷,波及下游螺纹,热卷(4945,132.00, 2.74%)等建材市场。四是在响应“双碳”目标压减粗钢产量,钢企兼并重组置换产能,提高行业发展质量等方面取得了良好成效。 展望2022年,国际形势复杂多变,而国内经济发展则受到需求收缩、供给冲击、预期转弱的“三重压力”,因此在经济下行与政策托底对冲的逻辑下,2022年钢价重心会有所下移。下面小编先带您回顾一下2021年走势跟2022年初步判断! 一、2021年建材市场形势回顾 1、2021年钢材价格行情走势回顾 2021年,国内建筑钢材市场价格呈现“两起两落”的走势。根据图表显示,可以把全年走势分为四个波段,具体来看:第一个阶段为春节之后到5月上旬,具体表现为全球经济复苏和年后钢铁需求集中释放,叠加货币宽松政策和炒作的影响,大宗商品连续大涨,钢价持续走高;特别是在“五一”之后,政策面提出压减钢铁产量,资本市场对供需偏紧预期强烈,钢材现货价格也攀升至历史最高点;第二个阶段为5月中旬到6月末,在国务院出台保供稳价政策打压下,投机炒作泡沫被挤压,现货钢价大幅回落;第三个阶段是7月初到10月上旬,在“能耗双控”大环境下,各地压减产量动真格,而原料价格持续上升,成本支撑作用趋强,供需结构再次失衡,带动钢价二次上行;第四个阶段是10月中旬到12月末,由于旺季需求被证伪,以及原料价格下跌导致成本坍塌,钢材价格大幅回调,并在12月份触底走稳。根据小编统计,2021年钢材年均指数为5300元,而2020年钢材年均指数为3980元,均价环比大幅上涨1320元/吨。  图1 2021年一季度四城市螺纹钢/HRB400E 16-25市场行情走势图

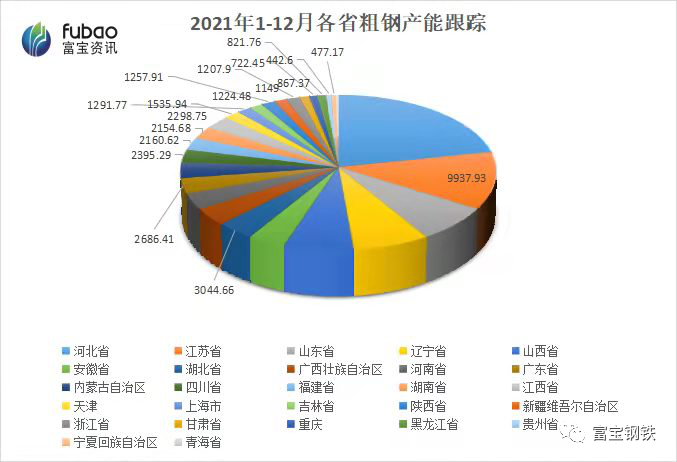

从全年看,螺纹钢(4829, 133.00, 2.83%)期货行情与现货趋势相近,年初到5月为加速拉高阶段;5月到6月为冲高回落阶段;7月到10月呈震荡上涨行情;10月到年末在快速下调后进入震荡筑底阶段。全年呈宽幅震荡格局,振幅超过2000元/吨,5月12日,螺纹钢主力合约收盘价报6171元/吨,创年内最高点。 2、提倡“低碳减排”,粗钢同比下降 2020年以来,在“碳达峰、碳中和”的背景下,工信部定调确保全国粗钢产量同比下降。自6月下旬起,各地区减产逐步开展,粗钢产量逐月回落,7月份起粗钢产量首现同比下降。在钢铁产量压减、能耗双控、秋冬季大气污染防治、错峰生产、以及冬奥会管控等政策措施联动约束下,2021年粗钢压减任务目标圆满实现。据国家统计局数据显示,2021年1-12月,中国生铁累计产量86857万吨,同比下降4.3%;钢材累计产量133667万吨,同比增长0.6%。2021年中国粗钢产量为103279亿吨,同比下降3%,是2015年以来第二次负增长。 就粗钢日产水平来看,年度日产有所下降,2021年1-12月粗钢平均日产283万吨,较2020年全年平均日产290.9万吨减少了7.9万吨;月度日产在2021年4月份创历史新高,为326.2万吨。  图2:2021年各省份粗钢产量占比饼图

3、原材料价格震荡上移,钢铁市场成本显著上升 2021年我国钢铁原料价格宽幅震荡,总体呈现重心上移趋势。前期,受到全球经济复苏影响,国际钢铁产能恢复带动原料需求增长,铁矿(829,58.00, 7.52%)石市场阶段性供应偏紧,矿价一度创下十年新高;后期,随着我国粗钢减产力度加大,铁矿石需求收缩,矿价高位回落;因环保、去产能等原因,焦炭(3100, 114.00, 3.82%)市场出现供应紧缺,叠加疫情对炼焦煤(2282, 16.50, 0.73%)进口的影响,8月份起焦炭价格呈现连续15轮上涨;11月份起,随着保供稳价政策落地,焦炭价格持续开启8轮降价,累计跌幅达1600元。总体来看,原料价格全年均价呈现上移特征。 虽然2021年粗钢产量同比下降,但因钢价大幅上涨,行业整体盈利水平再创历史新高。据国家统计局数据显示,2021年1-11月我国黑色金属冶炼和压延加工业营业收入为88430.6亿元,同比增长35.3%;实现利润总额为4152.9亿元,同比增长104.3%。 1-11月中国钢铁工业协会重点统计钢铁企业实现销售收入4.4万亿元,同比增长8.7%;实现利润1934亿元,同比增长3.2%;销售利润率4.36%,比去年同期降低0.23个百分点。  图3:2017-2021年独立电炉成本走势图

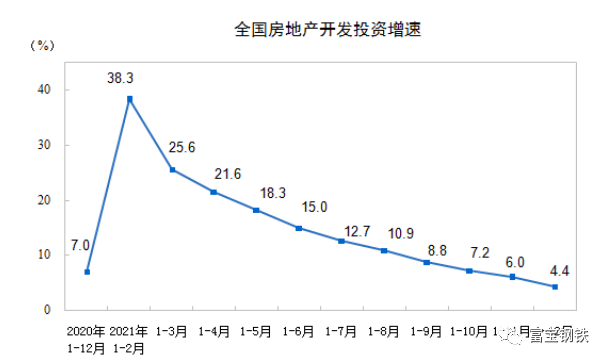

从以上数据可以推断:2021年度,国内钢铁行业实现利润将创下历史新高。从数据看,电炉成本持续攀高,原材料价格因为废旧物资退税新政等改革实施面临着成本进一步增加。 二、2022年钢材市场形势展望 受疫情反复、美联储宽松货币政策退出以及高通胀等因素影响,2022年全球经济运行面临较大不确定性;我国经济运行定调为“稳字当头、稳中求进”,预计政策面会有相应的激励措施出台;为抑制通货膨胀,货币政策将更加灵活精准;在碳达峰目标下,钢铁等高耗能产品出口数量会受到抑制。在2021年螺纹价格如此跌宕起伏的前提下,我们均预测2022年钢材价格在此基础上难以大幅上涨,市场价格会围绕全国钢厂的合理利润上下震荡。2022年国内建筑钢材行情会受到以下几个方面影响: 1.宏观经济“稳字当头”有利于国内钢铁行业 2022年国内经济正面临“需求收缩、供给冲击、预期转弱”三重压力,决策层重提“坚持以经济建设为中心”,“稳增长”必将成为新一年政策主线,总体将利好2022年钢铁行业发展。 2022年,国内货币政策主基调是“稳中有松”,流动性总体将维持充裕,降息预期加强,尽管继续强化定向支持小微企业、科技创新、绿色发展等,但其他行业也会同步受益。财政政策提出,“适度超前开展基础设施投资”“加快支出进度”。“加快”“超前”意味着部分长期性基础设施将在新一年启动,2021年财政投放偏紧的情况有望改善,基建将作为重要抓手对新一年经济“稳中有进”发挥更大作用。综合判断,政策效果将在2022年第一季度显现。 2. 下游需求改善预期增强,行业发展将更加有韧性 房地产方面,2022年促进房地产业健康发展和良性循环大方针已定,总基调就是“房住不炒”。有关金融主管部门提出“更好满足购房者合理住房需求”“做好重点房地产企业风险处置项目并购金融服务”等举措,针对房地产行业的政策暖风可谓频吹;各地也因城施策出台稳楼市举措。这些都有利于房地产从业者、购房者、供应商和金融机构重拾对房地产业发展的信心,有利于市场总体趋稳。作为房地产行业发展的“晴雨表”---螺纹钢,在2022年将呈现供需紧平衡状态。上半年,受冬奥,两会及双碳目标影响,钢厂产量受限,需求端改善幅度将会显著强于供应端,螺纹钢预计会出现较大的供应缺口。2022年下半年,随着需求强度下滑,以及供应逐步回升,螺纹钢供应将逐步趋于宽松。 基建方面,中央“稳增长”政策不断加码,基建投资有望回升。2021年中央经济工作会议也明确要求,保证财政支出强度,加快支出进度,适度超前开展基础设施投资,政策加大对基建投资的支持。2022年初多地重大工程项目密集开工,经济学家普遍认为,这将对2022年基建投资回升提供助力。 制造业方面,随着年初一系列保供稳价和助企纾困等稳定经济发展政策力度加大,制造业景气水平连续两个月回升,2022年制造业投资有望延续高增。同时,2021年中央经济工作会议特别要求,提升制造业核心竞争力,启动一批产业基础再造工程项目,激发涌现一大批“专精特新”企业,提升制造业核心竞争力,优特钢需求将呈现增长态势。同时,伴随着乡村振兴战略的推进,“提高农机装备水平”,服务广大农业市场,在这种情况下,农机装备用钢或成“钢需”亮点。 总体来说,2022年的“钢需”市场下游需求预期较强,行业的发展将更加有韧性,钢市行情可期。  图4:全国房地产开房投资增速走势图

3、原料理性回归 成本重心下移 2021年,铁矿石、煤炭等大宗商品价格大幅上扬,供应端的缺口一度影响经济运行,为此,国家密集出台大宗商品“稳供保价”政策,干预上游行业价格无序上涨,预计这样的政策在2022年度仍会贯彻实施。如,对于供应端,政策层面的目标是:“要增强国内资源生产保障能力,加快油气等资源先进开采技术开发应用,加快构建废弃物循环利用体系”。 对钢铁行业原材料保障,采取的措施主要有:一是“重在突破供给约束堵点”,抓好国内及海外资源供应保障;二是提高资源开发效率,提质增效,包括数字化改造;三是加快废钢利用,预计影响废钢利用的进口、票税等问题将有望继续改善。总体看,2022年,包括铁矿石等大宗商品在内的“稳供保价”压力将有减弱,但若出现类似2021年那样的“失控式上涨”,又会受到政策的干预。 综合来看,2022年铁矿石供应形势暂难宽松,预计进口矿价格多数时间会维持在100美元/吨以上;焦炭和焦煤供给紧张局面有望缓解,但价格会维持在一定高位;在“双碳”政策推进下,废钢用量占比提升,价格或保持坚挺,预计2022年钢铁原料价格维持强势,生产成本端的支撑作用仍将明显。 三、2022年钢材价格走势预测 具体看螺纹钢,对于即将到来的2022年,小编预计钢价将维持在一定的价格区间震荡以”W”形态运行为主,且全年均价将有所下移,主要有以下几个原因:首先是政策面,中央政治局会议明确2022年经济稳字当头,稳中求进,2022年来看,国内外经济恢复的差异性可能明显会缩小,供应链错配的情况也会减轻;其次是需求端,国家会继续坚持房地产只住不炒的政策,要让房地产市场真正服务于住房这一民生问题,新拿地面积将会出现下滑趋势;最后是限产政策仍会持续,供应层面不会出现太大变化,原料端宏观调控将会持续。综上,预计明年钢价以”W”形态运行为主,全年均价将下移,最低价格在3700-3800元/吨,最高4700元/吨,全年均价在4000元/吨左右。 中钢网综合富宝钢铁 |

|

|  |

|

微信:

微信: QQ:

QQ: