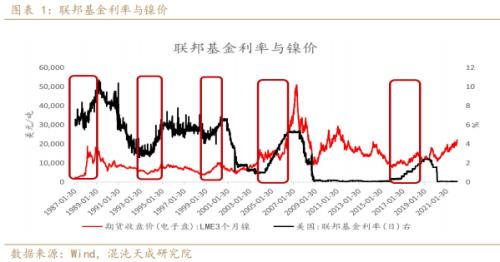

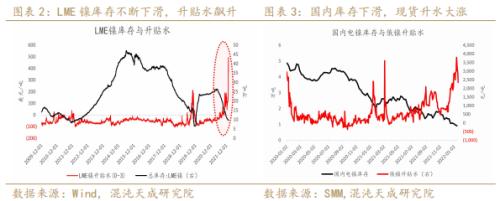

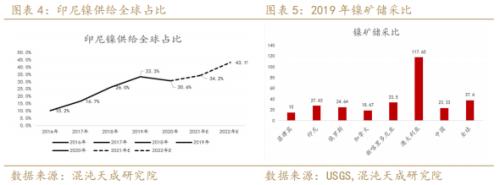

2022镍年报《镍:可能“妖”如故》发布没几天,本没打算掰扯这个品种,无奈镍的表现太过耀眼,昨夜LME镍暴涨4.94%,收于23170美元/吨,创10年新高,沪镍指数表现与伦镍不相上下夜盘涨4.85%,站上17万元/吨,行情如此火爆,那就和各位朋友再聊聊镍,主要探讨两个问题,镍价暴涨的逻辑是什么?镍价已经大幅上升,后续策略如何? 主要结论: 1、如果空头逻辑不能成为当前市场的阻力,那么市场沿着阻力最小的方向运行。 2、宏观压力不大:历次美联储加息周期镍的表现都不差。 3、紧缺现状:库存与升贴水是反映现货紧缺程度的最直接的指标,从镍的库存和升贴水看,镍的供需现状异常紧缺,这样的状态空头基本无货可交,多头挤兑是推高镍价的重要因素。 4、印尼投产的不确定:占据资源优势,但低品位镍开发,高耗能、高污染,且利润大多留在了NPI产业环节,印尼存在提升镍资源价值的诉求,可能征收镍铁和镍生铁征收出口关税只是开始,背后是镍产业利润重新分配,提升镍资源的价值的诉求,后期不排除会出现另外的限制低品位镍开发的政策,这样的背景下是否顺利投产存在一定干扰,印尼供给的压力仍在预期中。 5、镍豆熔融硫酸镍利润偏低不是阻力:反映的是硫酸镍与前驱体产能匹配关系,并不能反映新能源需求出了问题,并不能形成镍价上涨的阻力。 6、供需是根本:供需是判断商品价格的最根本的东西,很多时候价差、中间利润、等都会在供需矛盾激化时出现极值,这些都是结果,用结果判断结果很容易出现误判,这些价差及利润的超常状态,并不是阻碍行情继续进展的理由。 7、关于策略: 1)年报观点:镍元素过剩主要发生在下半年,全球库存水平偏低,上半年逢低做多思路为主,二季度过后若印尼政策稳定,顺利投产,上半年冲高则是布空时机。 2)、关于当前:镍价已有相当的涨幅,预计是市场波动加剧,追多已有一定风险,后期大概率进入资金博弈阶段,后期可能仍有高点,多单仍可谨慎持有,没有多单又想搏一下的话,可以考虑一下虚值看涨期权,风险有限,如果价格继续冲高,或有一定收益。 3)、跨期策略:基于低库存现状,且上半年过剩并不多,关注LME镍borrow机会,国内跨期正套。 4)、跨市策略:湿法中间品和高冰镍量产供给后,硫酸镍对电镍(镍豆)需求可能下滑,下半年进口需求预计下降,关注跨市正套机会。 我们对镍价的观点和逻辑在这里不再赘述,各位朋友可以参阅2022镍年报《镍:可能“妖”如故》。 今天换个角度来聊镍暴涨的逻辑,我们从主流的空头逻辑作为切入点来讨论,如果空头逻辑不能成为当前市场的阻力,那么市场沿着阻力最小的方向运行。 主要的空头逻辑大致两个方面,一是美联储货币政策收缩的压力;二是印尼镍元素大幅投产的供给压力;如果再加一个,可能不算空头逻辑,算是掣肘镍价上涨的因素——镍豆熔融硫酸镍的加工利润偏低。我们对这三个方面逐一探讨: 先说第一个问题,美联储货币收缩的压力。美国就业逐步改善,通胀压力凸显,美联储Taper已经提速,接下来面对的是加息和缩表的压力,加息是不是就意味着镍价下跌呢?答案是否定的。 1 //历次美联储加息周期镍价的表现都不差  如上图,我们把联邦基金利率和镍价做了对比,发现从1987年期至今,美联储显著的加息周期有五次,从上表我们可以看出,历次美联储加息周期镍的表现都不差。其实也不难理解,加息的过程一般的都是在经济表现较好或者经济过热阶段,加息的阶段商品的供需表现一般表现不会太差。 其实不光是镍有这样的规律,其他有色金属如铜、铝,以及CRB指数,在美联储的加息周期都有不错的表现。 2 //关于印尼镍元素投产的供给压力——异常紧缺的现状,是否顺利投产存在政策干扰 如果印尼的镍项目按计划投产,确实存在不小的压力,但按季度拆分来看,就算顺利投产,过剩的压力主要发生在下半年,当前的现状是——缺。 1、异常紧缺的现状——国内外库存持续下滑,升贴水急剧升高,多头挤仓是推高镍价的重要因素  库存与升贴水是反映现货紧缺程度的最直接的指标,如上图可见,LME及国内库存均处于持续下滑状态,LME库存低于10万吨,LME镍0-3升贴水急剧飙升,国内现货库存已低于1万吨,俄镍升水持续攀升。从镍的库存和升贴水看,镍的供需现状异常紧缺,这样的状态空头基本无货可交,多头挤兑是推高镍价的重要因素。 2、印尼是否顺利投产存在政策干扰——拟征收NPI及FENI出口关税 2022年1月12日外媒报道称印尼政府可能在2022年开始对镍铁和镍生铁征收出口关税。其实这也不是印尼第一次提出限制镍铁和镍生铁言论,去年,印尼能源和矿产资源部 (ESDM) 就曾提议限制建设 2 类镍冶炼厂,即镍铁 (FeNi) 和镍生铁 (NPI)。 其实这背后有着很大的必然性,当前印尼已经是全球最大的镍供给国,如果印尼的镍产能按计划投产,印尼的镍供给将逐步提高,甚至接近全球供给的一半,另外随着开发量的急剧增加,印尼的镍矿的储采比将会急剧下滑。占据资源优势,但低品位镍开发,高耗能、高污染,且利润大多留在了NPI产业环节,印尼存在提升镍资源价值的诉求,可能征收镍铁和镍生铁征收出口关税只是开始,背后是镍产业利润重新分配,提升镍资源的价值的诉求,后期不排除会出现另外的限制低品位镍开发的政策,这样的背景下是否顺利投产存在一定干扰,印尼供给的压力仍在预期中。 印尼矿业投资副部长Septian Hario Seto表示,若不管控价格,印尼的矿产将会快速耗尽,为了延长矿产资源的寿命,印尼政府将对镍产品课征收累进式出口税。  3 //镍豆熔融硫酸镍利润偏低不是阻力——反映的是硫酸镍与前驱体产能匹配关系,并不能反映新能源需求出了问题 从新能源汽车的产销及三元装机数据看,新能源汽车对镍的需求增长无疑是超预期,新能源汽车的强劲增长是镍需求强劲提升的动力。按道理各环节利润应该表现不差,但偏偏镍豆生产电镍的即期利润表现不佳,所以震荡时段硫酸镍利润不佳被解读为制约镍价上涨的重要因素,其实深究一步的话,硫酸镍利润不佳并不是因为新能源的需求不好,而是硫酸镍产能对前驱体来说是宽松的,据了解,部分前驱体企业自购镍豆生产硫酸镍,导致硫酸镍产能相对前驱体产能较为充裕,所以造成镍豆生产硫酸镍环节利润不佳的表现。  供需是判断商品价格的最根本的东西,很多时候价差、中间利润、等都会在供需矛盾激化时出现极值,这些都是结果,用结果判断结果很容易出现误判,这些价差及利润的超常状态,并不是阻碍行情继续进展的理由。 最后我们聊聊关于镍的策略: 4 //策略探讨 1、年报观点:镍元素过剩主要发生在下半年,全球库存水平偏低,上半年逢低做多思路为主,二季度过后若印尼政策稳定,顺利投产,上半年冲高则是布空时机。 2、关于当前:镍价已有相当的涨幅,预计是市场波动加剧,追多已有一定风险,后期大概率进入资金博弈阶段,后期可能仍有高点,多单仍可谨慎持有,没有多单又想搏一下的话,可以考虑一下虚值看涨期权,风险有限,如果价格继续冲高,或有一定收益。 3、跨期策略:基于低库存现状,且上半年过剩并不多,关注LME镍borrow机会,国内跨期正套。 4、跨市策略:湿法中间品和高冰镍量产供给后,硫酸镍对电镍(镍豆)需求可能下滑,下半年进口需求预计下降,关注跨市正套机会。 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);