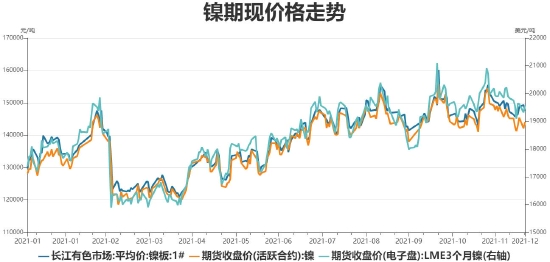

摘要 2021年镍价整体呈现低开高走走势,主要因宏观面维持宽松政策,加之全球经济逐渐复苏;并且不锈钢产量以及新能源行业整体爬升,带动需求增长,支撑镍价震荡上行。不过由于印尼高冰镍项目投产计划,精炼镍供应增长预期,使得镍价上方存在压力。展望2022年,上半年,镍矿供应季节性紧张,同时新能源行业仍将保持高速增长,加上国内政府增加财政支出,有助于改善下游消费表现,镍价有望震荡上行;下半年,镍矿供应逐渐回升,并且印尼产能继续释放以及高冰镍项目进度加快,镍市供应紧张局面缓解,预计镍价将承压回落。 一、2021年行情回顾 2021年镍价呈现低开高走走势,其主要因宏观面维持宽松政策,加之全球经济逐渐复苏;并且不锈钢产量以及新能源行业整体爬升,带动需求增长,支撑镍价震荡上行。不过由于印尼高冰镍项目投产计划,精炼镍供应增长预期,使得镍价上方存在压力。我们根据镍市场行情走势,将2021年镍价走势整体分为四个阶段: 第一阶段,2021年1月初-2月底,镍价延续上行。主要因美联储继续维持超宽松货币政策,叠加全球疫苗接种工作陆续推进,全球主要经济体复苏势头加快,提振市场风险情绪;并且菲律宾处于雨季,镍矿供应数量较少,国内原料供应也偏紧,支撑镍价继续上行,期间涨幅20.82%。 第二阶段,3月份,镍价大幅下挫。期间有消息称,青山实业定于2021年10月起一年内开始向华友钴业供应6万吨高冰镍、向中伟股份供应4万吨高冰镍。据悉该项目采用镍铁产能转产高冰镍的工艺,引发镍铁供应过剩将传导至硫酸镍市场的担忧。使得镍价大幅下挫,期间跌幅15.81%。 第三阶段,4月初-8月底,镍价企稳回升。青山转产高冰镍消息逐渐消化,市场担忧情绪逐渐缓解。同时下游不锈钢市场逐渐进入消费旺季,其中300系不锈钢生产利润持续高位,300系产量扩大带动镍市消费;并且新能源行业延续强劲增长趋势,电池对镍的需求也成为了重要增长点。国内镍库存降至历史低位,市场货源偏紧,支撑镍价低位回升,期间涨幅17.26%。 第四阶段,9月初-12月下旬,美联储缩减货币政策意愿继续增强,美元指数大幅回升;同时全球经济复苏势头逐渐放缓,下游需求逐渐转淡;叠加能源供应短缺,中国出现大范围限电措施,导致下游不锈钢生产受到明显影响。不过上游菲律宾进入雨季,镍矿供应开始下降,叠加精炼镍产量缺乏增长,镍市呈现供需两弱局面,镍价保持区间运行。 截止2021年12月17日,沪镍

期货指数年内运行区间为118290-160130元/吨,较2020年12月末的上涨19.6%,相应的伦镍运行区间为15665-21425美元/吨,年上涨约20.9%。

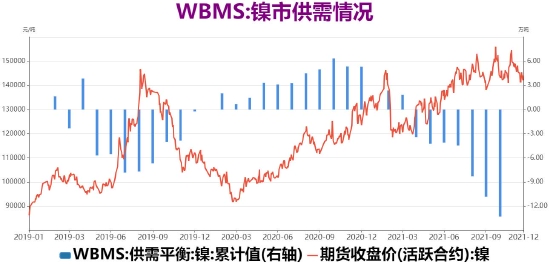

数据来源:瑞达期货、WIND资讯 二、镍市供需体现 1、2021年全球精镍供应缺口或收窄 世界金属统计局(WBMS)最新公布报告显示,2021年1-10月全球镍市供应短缺,需求量超过产量13.31万吨。2020年全年,市场供应过剩8.40万吨。10月末LME仓库持有的报告库存较2020年年底减少13.5万吨。2021年1-10月全球精炼镍产量总计为229.18万吨,需求量为242.49万吨。2021年1-10月全球矿山镍产量为225.16万吨,较2020年同期增加23.8万吨。中国冶炼厂/精炼厂产量较2020年同期增加7.5万吨,表观需求量为137.86万吨,同比增加23.6万吨。2021年前10个月,印尼冶炼厂精炼厂的镍产量为71.25万吨,较2020年同期增加41%;需求几乎翻一番至32.95万吨。全球需求量同比增加44.1万吨。10月份镍精炼/冶炼厂产量为24.36万吨,需求量为26.88万吨。 同时,国际镍业研究组织(INSG)最新公布的报告显示,2021年10月全球镍市场供应小幅过剩5000吨,9月份为短缺3100吨。1-10月份镍市场供应缺口为165500吨,而2020年同期为供应过剩88500吨。

数据来源:瑞达期货、WBMS 2、伦沪两市库存均大幅下降 库存方面,截至2021年12月17日,伦沪两市总库存为111210吨,较2020年底减少153609吨。其中LME镍库存报106128吨,较2020年底减少140580吨,2021年伦镍库存大幅下滑,降幅57%。同期,上期所镍库存报5082吨,较2020年底减少13029吨,2021年沪镍库存继续去化,降至历史最低水平,降幅72%。整体来看,伦沪两市总库存均出现大幅下降。

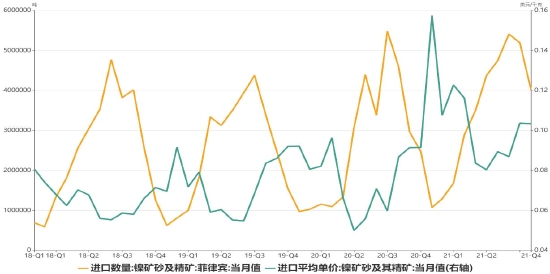

数据来源:瑞达期货、WIND 三、镍市供应 1、镍矿供应季节性增强 海关总署公布的数据显示,2021年1-11月中国镍矿进口总量4161.46万吨,同比增加15.56%。其中,中国自菲律宾进口镍矿总量3750.83万吨,同比增加26.89%;自印尼进口镍矿总量76.54万吨,同比减少76.92%;自其他国家进口镍矿总量334.09万吨,同比增加6.60%。价格方面,10月镍矿砂进口平均单价0.1美元/千克,较2020年同期上涨0.01美元/千克。印尼在2020年开始停止镍矿出口供应,而菲律宾镍矿供应呈现明显季节性变化。11月份菲律宾进入雨季,天气影响当地矿区生产以及运输,使得镍矿生产效率下降以及装运周期延长,因此11月至次年5月镍矿进口量将处于低位。展望2022年,印尼禁矿政策持续下出口至中国得镍矿数量将继续保持低位,而菲律宾到2022年5月份因传统雨季影响,镍矿供应将处于季节性淡季。

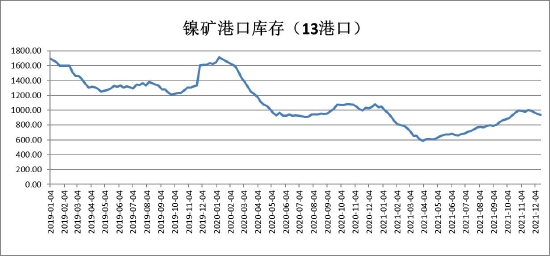

数据来源:瑞达期货、WIND 2、国内镍矿港口库存下降趋势 截止2021年12月17日中国沿海13个港口的镍矿库存合计为934.87万吨,较2020年底的1048.7万吨减少113.83万吨。10月份开始菲律宾开始进入雨季,随着我国镍矿进口量开始回落,以及炼厂原料逐渐消耗,预计12月国内镍矿库存将达到高位,随后进入新一轮的去库周期。整体来看,在近几年的镍矿供应旺季期间,国内镍矿港口库存回升幅度都十分有限,难以弥补镍矿供应淡季期间的消耗,2021年镍矿库存较2020年同期亦有下降。展望2022年,2021年10月至2022年5月菲律宾进入雨季,镍矿供应将处于低位,叠加国内镍矿库存呈现下降趋势,镍矿呈现供应趋紧的局面。

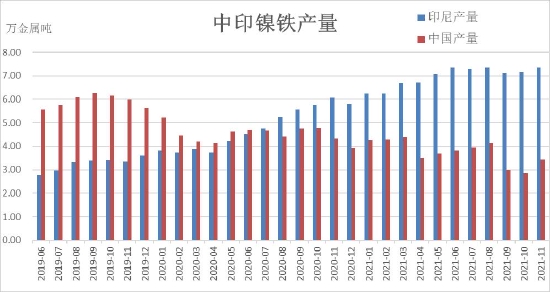

数据来源:瑞达期货,WIND 3、国内镍铁产量下滑,印尼镍铁进口保持增长 产量方面,据Mysteel数据显示,2021年1-11月中国镍铁总产量41.3万吨,同比下降9万吨,降幅18%。2021年国内镍铁产能延续退坡趋势,能耗双控政策叠加下半年能源供应紧张,镍铁产量受到加大影响。其中11月中国镍铁产量3.43万吨,环比增加20.4%,同比下降20.7%。11月中国镍铁产量环比增量明显,主因月内国内各地区限电政策放宽,尤其前期停产的一些镍铁厂陆续恢复生产,镍铁产量显著回升,但同比任由较大下降。2021年1-11月印尼镍铁总产量76.59万吨,同比增加25.31万吨,增幅49%。其中11月印尼镍铁产量7.35万吨,环比增加2.77%,同比增加21.97%。11月印尼镍铁产量环比增加,虽然印尼莫罗瓦利园区有部分产线转产高冰镍,但目前尚未达产,且11月印尼维达贝园区新增2条镍铁产线投产出铁,总产量维持增加趋势。

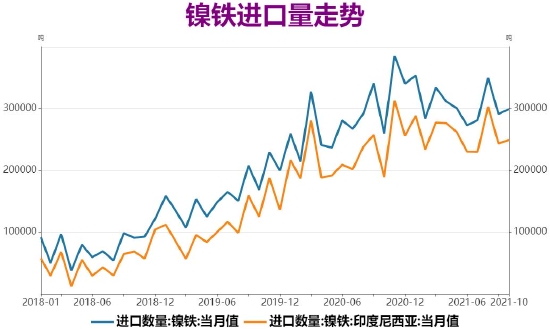

进口方面,据海关总署数据显示,2021年1-11月中国镍铁进口总量338.91万吨,同比增加28.61万吨,增幅9.22%。其中,自印尼进口镍铁量284.64万吨,同比增加37.44万吨,增幅15.15%。展望2022年,随着在印尼的投资增加,印尼镍铁产能继续加快释放,出口至国内数量延续增长,并且印尼镍铁成本优势依然较大,对国内下游企业吸引力更高。2021年印尼政府表示可能限制镍中间品出口,不过未来政策的实际情况仍需观察,因此预计2022年印尼镍铁进口量将延续增加,继续弥补国内缺矿局面并挤占国产镍铁的市场份额。

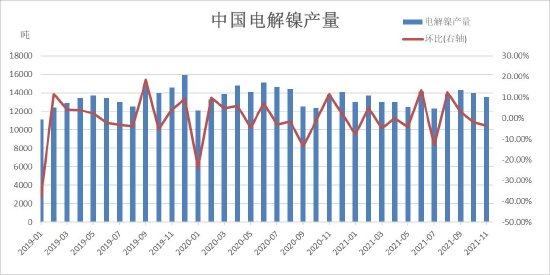

数据来源:瑞达期货,WIND 4、国内电解镍产量持稳为主 产量方面,2021年1-11月中国精炼镍产量累计14.74万吨,同比下降2.4%,2021年我国精炼镍产量较2020年有所下降,精炼镍新投产能项目较少,叠加部分炼厂有检修减产情况。其中11月中国精炼镍产量13521吨,环比减少3.52%,同比减少2.14%。甘肃地区生产企业上半月电镀镍产线设备维护;新疆地区生产企业月内亦有检修;吉林地区生产企业月末时复产,但尚未有成品产出;天津、山东、广西等地区仍处于停产当中。展望2022年,镍矿供应紧张局面将限制国内冶炼产能的释放,叠加新增投产项目较少,预计精炼镍产量将持稳为主。

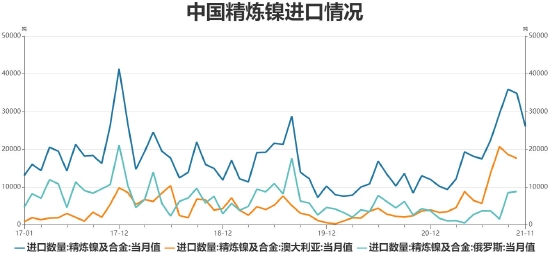

数据来源:瑞达期货、WIND 5、精镍进口量大幅增长 2021年1-11月中国未锻轧的非合金镍进口总量为234165.995吨,同比增加115331吨,增幅97.05%。2021年国内精炼镍进口出现大幅增长,主要因国内新能源行业呈现高速扩张态势,带动了动力电池对镍的需求。展望2022年,电动汽车预计仍将保持快速发展,中国市场成为全球最大的新能源消费市场,并且三元电池依然是主流,其中镍含量也在逐渐增加,因此精镍进口量预计还将呈现增长。

数据来源:瑞达期货、WIND 三、镍市需求 1、不锈钢产量增速或将放缓 从国内终端需求来看,镍的主要消费集中在不锈钢行业。根据Mysteel数据,2021年1-11月中国32家不锈钢厂粗钢产量合计2977.49万吨,同比增加10.7%,其中300系产量为1500.11万吨,同比增加12.1%。2021年前三季度国内不锈钢出口需求大幅释放,价格上涨使得不锈钢生产利润走高,刺激钢厂加大投产规模,在6月份300系达到153.14万吨的历史最高月产量。不过随后9月开始,由于电力短缺情况出现,叠加能耗双控政策,使得不锈钢产量出现明显回落。展望2022年,由于海外阶段性的需求释放接近尾声,预计2022年需求有所弱化,整体持稳为主,不锈钢生产利润回归正常水平,虽然能耗双控政策可能有所放松,但预计不锈钢产量也将较2021年有所下降。

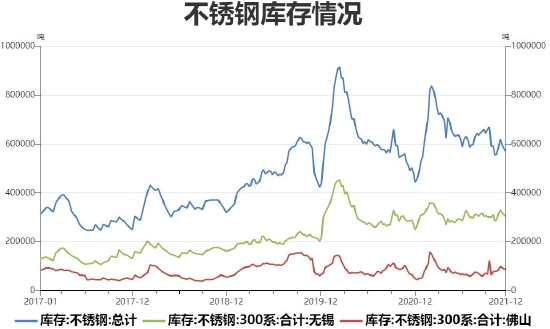

数据来源:瑞达期货、Mysteel 2、300系不锈钢库存录得增加 2021年佛山、无锡两地不锈钢库存总量呈现高开低走,库存水平较2020年录得增加。截至12月17日,佛山、无锡不锈钢总量为569600吨,较2020年底增加126800吨,增幅为28.6%。具体来看,12月17日,200系库存总量为100200吨,较2020年底增加800吨,增幅0.8%,300系库存总量为391600吨,较2020年底增加100200吨,增幅为30.6%,400系库存总量为77800吨,较2020年末增加34300吨,降幅78.9%。2021年国内不锈钢产量增长主要集中在400系,而300系虽然产量大幅增加,但需求端也出现明显增长,因此300系库存增幅相对较小。展望2022年,海外阶段性需求复苏将逐渐转弱,而国内需求仍需关注终端行业的能否得到好转,考虑到生产利润收缩将限制钢厂排产积极性,预计2022年将以主动去库为主。

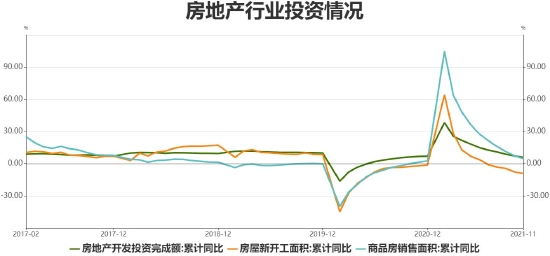

数据来源:瑞达期货、WIND 3、房地产行业回暖预期 中国不锈钢有60%用在房地产行业。根据国家统计局公布数据显示,2021年1-11月份,全国房地产开发投资完成额为137314亿元,同比增加6%,2021年投资增速呈现高开低走,一方面受到2020年基数波动较大影响,另一方面2021年房地产调控政策趋严,行业景气度下滑。展望2022年,在2021年年底国家对房地产的融资和居民住房贷款的限制边际放松,并且中央经济会议提出,支持商品房市场更好满足购房者的合理住房需求,因城施策促进房地产业良性循环和健康发展。因此预计2022年房地产行业资金压力将得到有效缓解,考虑到从政策面传导到房地产基本面的改善仍需要较长时间,在需求端逐渐释放下,预计2022年二季度房地产行业才能出现好转。

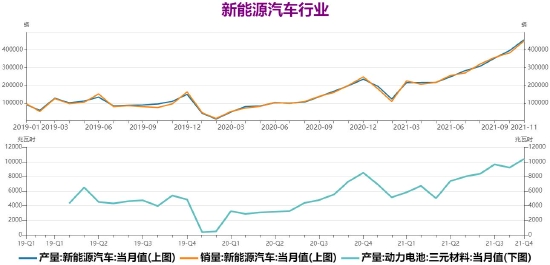

数据来源:瑞达期货、WIND 4、新能源汽车快速增长势头 新能源汽车方面,2021年1-11月,新能源汽车产销分别达到302.3万辆和299.0万辆,同比增长均为1.7倍。在新能源汽车主要品种中,与2020年同期相比,纯电动和插电式混合动力汽车产销依旧保持高速增长势头。11月,新能源汽车市场渗透率17.8%,由年初的5.4%持续上升,带动动力电池需求大幅增长。2021年1-11月,中国三元材料动力电池累计产量82.4GWh,同比增加106.1%;三元电池装车量累计63.3GWh,占比49.3%,同比累计上升92.5%。不过需要关注到,1-11月磷酸铁锂电池装车量累计64.8GWh,占比50.5%,同比累计上升270.3%。展望2022年,随着新能源汽车行业的高速发展,动力电池的需求还将继续扩大,不过预计大部分企业将把磷酸铁锂的使用占比提高,主要受到成本结构因素影响,因此三元电池装机量的增速要慢于新能源汽车的需求增速。

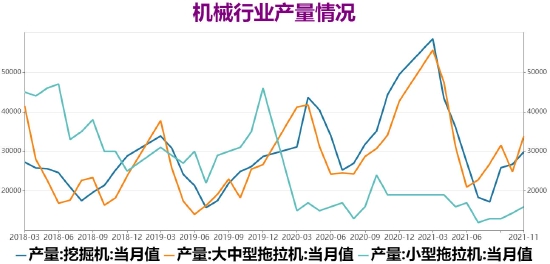

数据来源:瑞达期货、WIND 5、机械行业同比增长 机械行业方面,根据国家统计局数据显示,2021年1-11月累计产量329044台,同比增长10.5%。拖拉机方面,1-11月大中小型拖拉机累计产量分别为8.9万台、27.6万台、17.1万台,同比分别增长21.6%、5.8%、4.3%,其中大型拖拉机产量增长明显。总体来看,除发动机之外,1-11月我国主要机械设备产量均同比增长。其中,金属切削机床产量增长最快,同比增速达29.9%;其次是大型拖拉机,产量同比增长21.6%。销量方面,2021年1-11月,共销售挖掘机318746台,同比增长7.66%,其中,国内累计销量258934台,同比下降2.49%;出口累计59812台,同比增长95.9%。2021年国内工程机械产量下滑明显,主要因下游需求持续走弱叠加2020年高基数,销量增速持续下滑;虽然出口量不断创新高,但由于占比相对较小,导致工程机械市场景气度持续下降。展望2022年,工程机械具有较强的周期性,过去五年的景气周期主要受到更换需求带动,目前周期见顶的预期开始增加;并且建筑固定资产投资减少,2019年以来呈现下行趋势,也将使得机械未来潜在需求减少。不过中央经济工作会议提到,适度提前开展基础设施投资,预计2022年地方政府发债规模将有所提高,有助于缓解机械行业景气度下降的压力。

数据来源:瑞达期货、WIND 四、2022年镍价展望及操作策略 综上所述,2022年上半年,上游菲律宾雨季来临,镍矿供应开始下降,原料成本将季节性开始爬升,成本端影响将逐渐显现。同时国内电解镍新投复产计划较少,并且限电限产政策的影响较小,预计电解镍产量将持稳运行。需求端,虽然海外经济阶段性复苏开始下行,不锈钢出口需求转弱,不过中国计划适度超前进行基础设施建设,有助于提振机械行业需求改善;同时新能源行业仍处快速发展期,叠加政府政策支持,也有助于动力电池需求扩大。在当前全球镍市场库存已降至低位情况下,且镍市供需趋紧格局,预计2022年上半年,镍价将震荡上行。 下半年,上游菲律宾雨季结束,镍矿供应将逐渐转向充足,原料成本也将开始季节性回落。此外关注印尼高冰镍投产情况,青山实业计划2021年10月开始一年内供应7.5万金属吨,从投产进度来看估计交付集中在中后期,该生产技术将增加精炼镍市场供应。此外印尼新增产能还将继续增加,镍市场供需或将趋于宽松。因此预计2022年下半年,镍价将震荡下行。 在此背景下,笔者认为2022年镍价将呈现冲高回落走势,2022年沪镍的运行区间关注130000-170000元/吨,相应的伦镍则交投于18000-22800美元/吨。 瑞达期货 陈一兰 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);