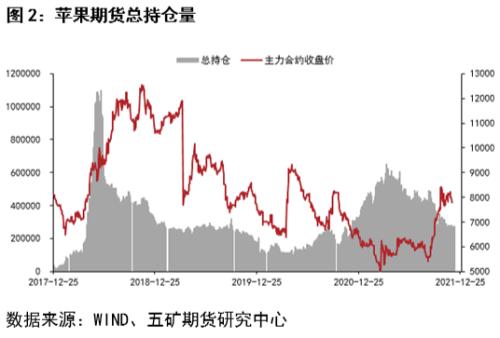

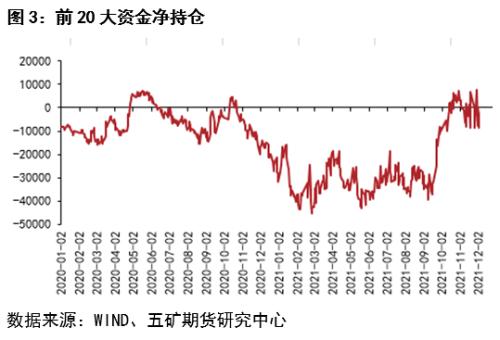

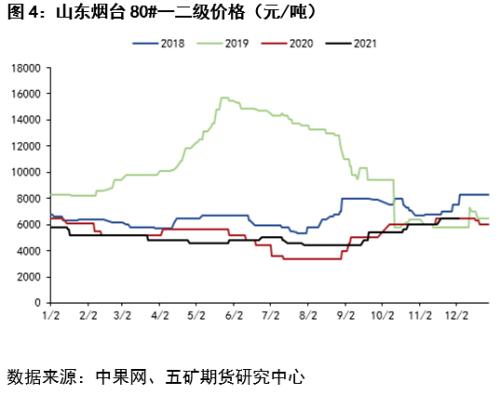

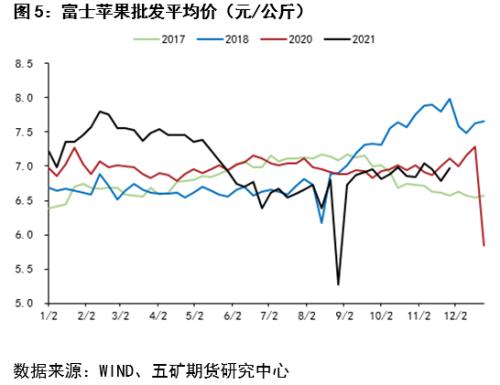

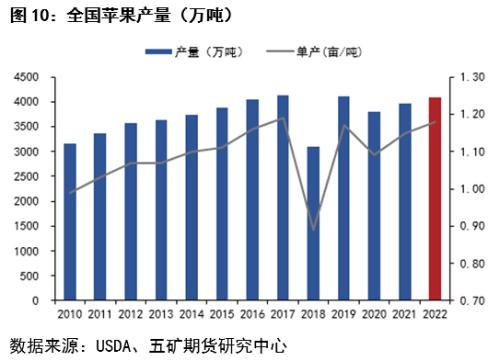

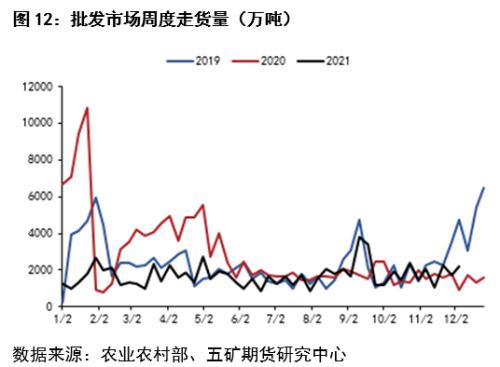

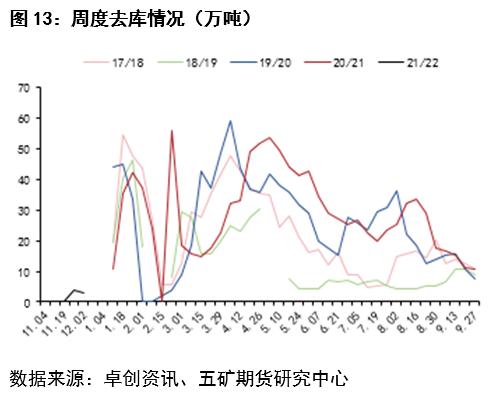

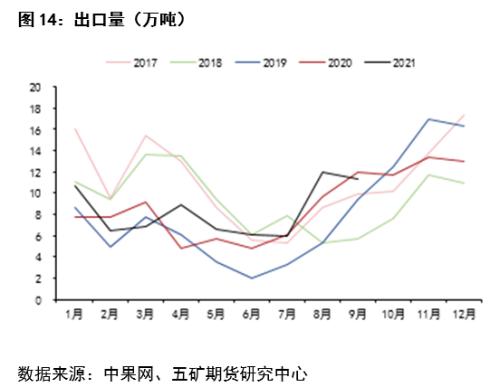

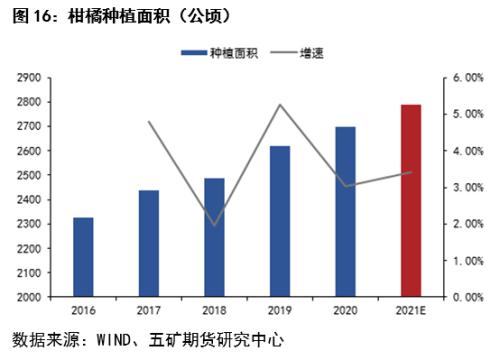

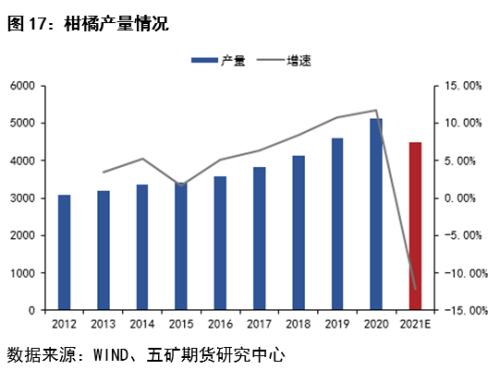

供应端:2021年产量恢复至正常年份水平,入库数量为911万吨,超市场预期,但优果率较正常年份低20%-30%,因此对应盘面可交割品级果实际是减产的。对供应端,后续需重点关注库存优果价格走势及库存果质量问题。在优果率偏低背景下,我们认为后续好果降价幅度有限,而水分高、硬度低则可能缩短存储时间。2022年产量受天气影响较大,假定主产区天气正常、种植面积变动不大;随着种植技术提升,我们认为单产将达1.18吨/亩,全国总产量预计将达4071万吨,总量仍供过于求。 需求端:虽疫情得到有效控制,但居民收入恢复尚需时日。且本产季冷库倒库惜售导致库存果价格偏高,客商对后市行情一致看多,而销区接受度一般,对年前走货阻碍较大,年后淡季降价出售可能性增加。综合来看,我们对2022年消费情况仍偏悲观。 总的来看,本季优果率偏低导致的仓单成本偏高对盘面下方有较强支撑;但客商一致看多、挺价惜售可能导致年前走货偏差,年后淡季降价出售可能性增加。综合来看,我们认为2022年底部将有所抬升,但因消费预期悲观,高点将有所下滑,整体波幅收窄。分合约来看,2201合约临近交割月,走交割逻辑可能性较大,优果优价、仓单成本偏高支撑仍在,有望维持7500-8500元/吨高位震荡。2205合约建议逢高做空为主,核心逻辑在于客商一致看多预期可能透支优果率偏低利好;同时盘面升水偏高,春节后-4月可逢高做空,目标点位7500元/吨,4月以后需注意库存果质量较差可能带来的逼仓行情及始花期可能的天气炒作。2210合约为新季合约,受天气影响较大,具体走势需4月花期之后才能逐步明朗。同时,从苹果上市走势规律来看,做空建议规避以下两个时间点:4月底5月初,此时极易发生逼仓及天气炒作;9月底10月初,新旧产季交替时期,青黄不接叠加优果率偏低炒作,上涨概率极高。 行情回顾 (一)期货市场行情回顾 2021年苹果期货走势大致可分为三个阶段,第一阶段为年初-9月初大幅下挫,苹果指数自年初6700元/吨跌至5400元/吨,跌幅高达20.89%;第二阶段为9月初-10月底的单边上涨,短短一个半月时间,苹果指数至5400元/吨涨至8800元/吨,创年内新高,涨幅高达62.96%;第三阶段为10月底至今的宽幅震荡,指数基本维持在7700-8700元/吨宽幅波动。 具体来看,第一阶段大幅下跌主要对应上一产季产销情况,历史高位的库存及较差的消费,奠定了年初-9月整体下跌的格局。期间虽有春节备货及5月冰雹炒作,但仅小幅反弹,并未引起大波澜;随后市场再度回归库存高及消费差主基调,盘面延续下跌。第二阶段为9月初-10月底单边上涨,9月新果少量上市,晚熟富士处摘袋期;主产区陕西及山东冰雹频发,减产担忧再起,随后不断发酵;随着新果逐步上市,优果率偏低问题逐步浮出水面,偏低的优果率造成整理仓单成本较高,盘面单边上行。第三阶段为10月底至今的宽幅震荡,优果率问题在盘面已充分定价,市场暂时缺乏新的驱动,盘面表现为宽幅震荡。  虽全年苹果期货波幅较大,但持仓量不断下滑。在年初期货达到阶段性低点后,总持仓量由年初的38万手一路攀升至4月中旬的62万手,资金关注度不断提升,但过高持仓量也影响了行情的进一步延续;随着持仓下降,盘面转为震荡。而下半年的上涨行情资金参与度并不高,随着盘面不断上行,总持仓年内最高62万手不断下降至近期25万手附近,资金关注度下滑。相比于总持仓,我们认为前20大资金持仓情况更能体现盘面走势,在4月底前20大净空持仓达到极值后,盘面继续下行动能衰减;9月大幅上涨阶段,净空持仓不断减少,随着盘面达到高点,前20大资金净持仓转为净多。   (二)现货市场回顾 不同于期货市场的大幅波动,2021年现货表现较为平稳。现货市场行情可分为两个阶段,9月之前主要销售库存果,9月之后主要对应新果。9月之前上产季库存果行情主要特点为分化,具体体现在库存好差果之间价格分化及产销区价格分化。9月之后新季果行情主要特点为优果优价,产销区价格倒挂。 具体来看,9月前上产季库果行情分化首先体现在不同品质苹果之间价格分化。虽9月前现货下跌为主,但好果跌幅明显低于差货。去年受冰雹影响,入库质量较差,好果占比低;差果自入库以来由2元/斤上方跌至1元/斤下方,部分地区跌幅高达60%;而山东烟台80#一二级优果价格自年初6000元/吨跌至5月最低4600元/吨,跌幅仅23.3%,好果跌幅明显低于差果,且随着去库接近尾声,好果价格出现小幅翘尾。另一重要特点在于产销区行情分化,年初-9月库存优果价格基本位于5000-6000元/吨之间波动,而销区价格仅春节期间小幅反弹后,3月步入下行通道,自最高7.5元/斤附近跌至6元/斤下方。我们认为造成产销区价格分化的主要原因在于销区批发平均价统计中包含差果价格,而差果价格跌幅高于优果。 9月后现货价格为新季果行情,主要特点为优果优价,产销区价格倒挂。受天气影响,陕北果个偏小,山东果绣较大,全国优果率预计下滑20%-30%。偏低的优果率支撑了好果价格的不断上行。自收购以来山东地区80#一二级加权成交价自2.05元/斤一路涨至近期的3.16元/斤,涨幅高达54%;陕西地区70#以上一二级加权成交价自2.4元/斤涨至2.65元/斤,涨幅为10.4%;而此阶段差果价格呈小幅下滑走势。反观销区,自9月初新果陆续上市以来,销区价格基本维持在3.4元/斤,若加上路费、人工后,目前产销区价格已倒挂。    供应端 苹果与大多数农产品(6.31 +0.00%,诊股)一样,季产年销特点较为明显。新果10月下树,一般11月完成入库,入库量大致为全国产量的1/4-1/3,其余下树后地面走货。一般对苹果而言,8月之前供应量基本由库存决定,8月之后主要看新季产量预期。因此对供应端我们主要关注来自两方面,8月之前主要关注库存情况,8月之后主要关注新季产量预期。 (一)入库量居正常水平 库存数量主要影响8月以前全国供应情况。据卓创统计,截止11月4日,全国冷库库存量为881.25万吨,同比增加22%,明显高于前期市场普遍预期的800-850万吨,这也是10月底之后盘面丧失上涨动能的主要原因。全国冷库库存于11月11日达到近期峰值911万吨,居近年来平均水平,超前期市场预期,随后步入去库周期,偏高的入库量在一定程度上打压了资金进一步炒作的热情。库存结构来看,陕西入库数量为270万吨左右,山东320万吨,其他地区约320万吨,库容使用率约60%-70%。入库质量方面,因优果率偏低,含水率偏高,今年入库质量普遍偏差,优果率同比低20%-30%。同时我们应注意的是,5月以前市场以消化陕西库存为主,此时陕北走货及库存量对行情影响较大;5月之后市场走货以山东货为主,此时需重点关注山东走货速度及价格情况。   (二)下季产量预计将小幅增长 苹果新季产量虽需待新果下树后才能确定,但对产量炒作则贯穿整个苹果生长期。5月花期可初步预估全国产量,此时炒作主产区天气,主要关注霜冻情况;6-8月为果实生长期,降雨及光照较为重要;9月新果逐步上市,新果产量及质量对晚富士有较强指引作用;9月脱袋之后,炒作优果率问题,此时会对前期产量预估做再度修正。 因苹果产量受天气影响较大,而明年天气难以预测;若假定天气正常情况,则我们认为明年苹果产量仍将小幅增加。从近几年产量情况来看,除去极端恶劣天气影响,国内苹果产量整体呈上升趋势,主要得益于次优生产区种植面积增加及单产提升。从种植面积角度来看,山东及河南近年来种植面积较稳定,而陕北及西南产区近年来增长较快。单产角度来看,随着种植技术及新品种推进,近年来单产增长迅猛,增速基本为3%左右。若假定明年天气正常,种植面积维持稳定,则产量预计将在今年基础上进一步上升,有望恢复至2019年4100万吨水平。   需求端 苹果作为一种非必须消费品,需求弹性较大,价格对需求有较大影响。对消费端我们认为主要可从以下几个方面做监测:1、国内鲜果消费情况;2、出口情况;3、替代水果竞争;4、居民消费水平。 (一) 国内鲜果消费偏悲观 2021年国内整体消费较差,上一产季较高收购价叠加疫情影响,奠定了国内消费偏差的基调。而苹果作为一种生鲜品,基本无工业消费,以居民鲜果消费为主,因此其主要消费将取决于消费人口数量及人均消费量。国内总人口处下行周期已确定,因此我们认为后续人均消费量的变动将对整体消费影响较大。自2020年疫情爆发以来,经济遭受重创,居民人均可支配收入大幅下滑,人均消费水平下滑。且自收购以来山东地区80#一二级加权成交价自2.05元/斤一路涨至近期的3.16元/斤,涨幅高达54%;陕西地区70#以上一二级加权成交价自2.4元/斤涨至2.65元/斤,涨幅为10.4%。总的来看,我们认为虽疫情得到了有效控制,但居民收入恢复尚需时日;且本产季入库价格偏高,后续冷库降价出库意愿较低,因此我们对2022年消费情况仍偏悲观。 而对苹果消费情况监测指标,我们认为可参考卓创周度库存去化速度及农业农村部公布的周度富士苹果走货量,同时消费季节性也可作为一个重要参考。从往年消费情况来看,一般上半年消费普遍好于下半年;苹果消费高峰一般集中在上半年,主要因上半年时令水果偏少,仅柑橘可与苹果竞争,3-6月一般为全年消费最好时期。从不同产区来看,陕西先与山东清库,在陕西冷库清库后,山东才迎来走货高峰。陕西一般3-4月为去库高峰,山东一般7-8月。且对于消费的考量,我们认为节日备货情况也可作为重要参考指标,具体如春节、清明等。    (二) 出口预期良好 受天气影响,新季优果率偏低,可用于出口中小果占比较高,价格偏低,客商采购地面中小果出口意愿较强;10月全国鲜果出口11.38万吨,环比增加11.44%,同比减少2.55%,出口表现良好。展望2022年,优果率低叠加海运费用预期下滑及国外疫情影响趋弱,我们认为出口较2021年将有所改善。但因出口对国内消费占比常年维持在2%-3%,对供需格局影响极小。因此出口量仅可作为研究消费情况辅助指标,不应分配过高权重。   (三)柑橘类水果对苹果挤占仍较大 苹果作为一种非必选消费,其消费情况不可避免的将受到其他水果影响,需求弹性较大。而从销售周期来看,我们认为柑橘对苹果替代作用较强。柑橘类水果近两年来产量跃居国内水果产量首位,一般12月中旬大量上市,可持续销售至次年5月,整体销售周期于苹果基本重合。虽有调研报告称柑橘今年将减产10%左右,但整体产量仍达4500万吨,仍处历史绝对高位。且在今年小幅减产背景下,收购价格与去年持平,近期价格有所走低,我们认为12月中旬大量上市后,价格有一步走低可能。从今年四川粑粑柑价格来看,上市后价格一路走低,近期小幅翘尾,我们认为后续砂糖橘及沃柑走势可能复制粑粑柑走势,加之柑橘类水果价格一般低于苹果,12月-次年5月对苹果走货挤占仍不容小觑。     供需平衡表解读 苹果供需平衡表参考意义有限,主要原因在于其无论产量或消费均统计全年及全部品级苹果。而盘面在5月以前主要交易库存果情况,5月之后库存果影响趋弱,市场开始交易新季产量预期;且期货盘面主要对应可交割优果,在总产量上无法得以体现。2022年,假定主产区天气正常、种植面积变动不大,随着种植技术提升,我们认为单产将达1.18吨/亩,全国种产量预计将达4071万吨。消费端,在人均可支配收入下滑及入库价格偏高背景下,我们对消费仍偏悲观,国内整体仍供过于求。但需指出的是,此处供需格局仅为初略预估,尤其是产量端,后续天气对产量影响极大,在花期至果实下树期我们仍会依据天气情况对产量预估做实时调整。  未来主要关注点 库存确定之后,2022年上半年全国苹果供应总量已确定,后续消费情况及库存果质量情况对上半年行情影响至关重要。而8月以后库存基本消耗殆尽,新果逐步上市,此时市场逐步转向新季产量预期。因此对于2022年,我们认为主要需关注以下几点: (一)库存情况 05合约一般受库存情况影响较大,库存量高低及去库速度,直接反应了市场的消化速度;库存越高,走货速度越慢,苹果现货预期就越差,对盘面利空越大。新季苹果开秤价一路走高,而近期产区出现炒货、存货商挺价惜售,炒货多是基于对后市行情上涨的预期,多是冷库之间相互流转,未能有效流向市场。从终端市场走货来看,中低端果交易略好转,好果基本无人问津,消费端未见明显好转。对后市行情,我们较为担忧目前炒货惜售造成的产销区价格倒挂会影响春节备货情况;若年前走货较差,那么年后走货压力将明显增加,现货或将步去年后尘,若此种情况发生,则目前盘面可能已透支优果率偏低利好。 (二)库存果质量问题 对库存果而言,除优果率偏低问题,质量问题也不容忽视。受冰雹、干旱影响,今年全国苹果优果率低20%-30%,虽全国产量有所恢复,但优果率偏低导致可交割量是下降的。且入库果质量问题也不容忽视,据专家称,2021年秋下树时烟台苹果平均硬度是历年最低的,比正常年份低0.5-1公斤/质量平方。主要因采收遇雨,着色慢,采收期推迟,陕北同样存在此问题。同时从存货商反馈来看,今年苹果整体糖分偏高,含水量高。总的来看,一方面优果率偏低导致后续可交割数量偏少;另一方面硬度低、糖分高、含水量偏高,将会直接影响后续库存苹果质量,可能导致黑红点、腐烂等情况。那么目前库存苹果能否存到明年年中,年中符合交割品级果是否会再次减少?这些问题值得重点关注。若届时库存果质量偏差,则很容易造成05合约的逼仓行情。 (三)天气问题 天气作为农产品永恒的主题,对苹果影响不言而喻。从苹果生长周期来看,4月为花期,5月坐果期,6月为套袋期,7-8月为果实膨大期,产量预估贯穿整个苹果生长期。套袋期以前主要关注天气对开花及幼果影响,关注点在于总产量;而套袋之后,天气扰动仍在,此时主要关注天气对优果率影响。虽最终产量及质量确定一般需苹果大量下树之后才能确定,但对产量预估情况贯穿生长期,其中需重点关注几个时间点:4月底5月初陕北及山东是否会出现低温霜冻天气、7-8月主产区降雨情况、9月底10月初摘袋期产区光照及冰雹情况。 总结与行情展望 供应端:2021年产量恢复至正常年份水平,入库数量为911万吨,超市场预期,但优果率较正常年份低20%-30%,因此对应盘面可交割品级果实际是减产的。对供应端,后续需重点关注库存优果价格走势及库存果质量问题。在优果率偏低背景下,我们认为后续好果降价幅度有限,而水分高、硬度低则可能缩短存储时间。2022年产量受天气影响较大,假定主产区天气正常、种植面积变动不大;随着种植技术提升,我们认为单产将达1.18吨/亩,全国总产量预计将达4071万吨,总量仍供过于求。 需求端:虽疫情得到有效控制,但居民收入恢复尚需时日。且本产季冷库倒库惜售导致库存果价格偏高,客商对后市行情一致看多,而销区接受度一般,对年前走货阻碍较大,年后淡季降价出售可能性增加。综合来看,我们对2022年消费情况仍偏悲观。 总的来看,本季优果率偏低导致的仓单成本偏高对盘面下方有较强支撑;但客商一致看多、挺价惜售可能导致年前走货偏差,年后淡季降价出售可能性增加。综合来看,我们认为2022年底部将有所抬升,但因消费预期悲观,高点将有所下滑,整体波幅收窄。分合约来看,2201合约临近交割月,走交割逻辑可能性较大,优果优价、仓单成本偏高支撑仍在,有望维持7500-8500元/吨高位震荡。2205合约建议逢高做空为主,核心逻辑在于客商一致看多预期可能透支优果率偏低利好;同时盘面升水偏高,春节后-4月可逢高做空,目标点位7500元/吨,4月以后需注意库存果质量较差可能带来的逼仓行情及始花期可能的天气炒作。2210合约为新季合约,受天气影响较大,具体走势需4月花期之后才能逐步明朗。同时,从苹果上市走势规律来看,做空建议规避以下两个时间点:4月底5月初,此时极易发生逼仓及天气炒作;9月底10月初,新旧产季交替时期,青黄不接叠加优果率偏低炒作,上涨概率极高。 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

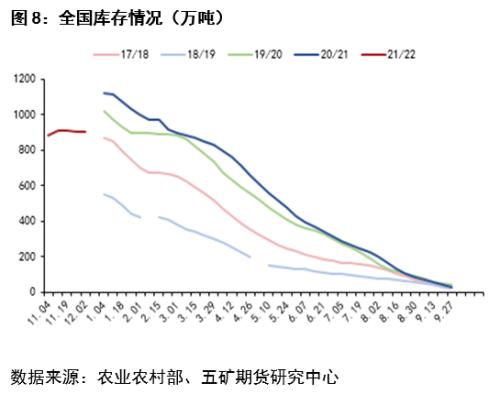

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

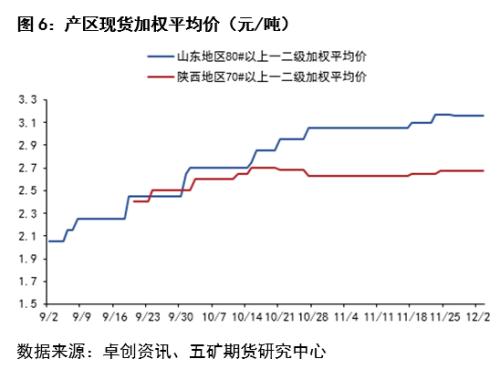

: ,

, :

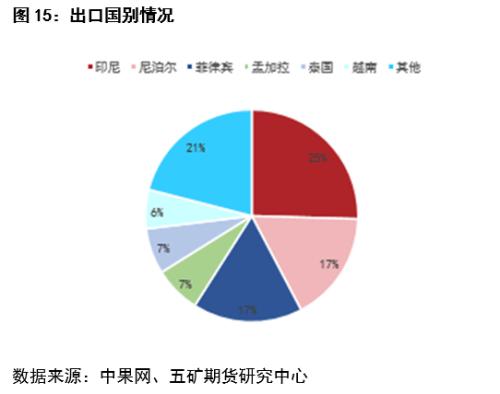

: ,

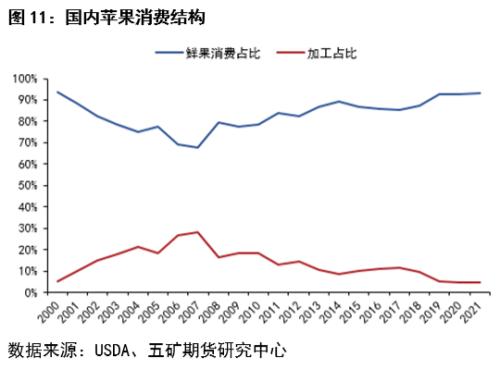

, );

);