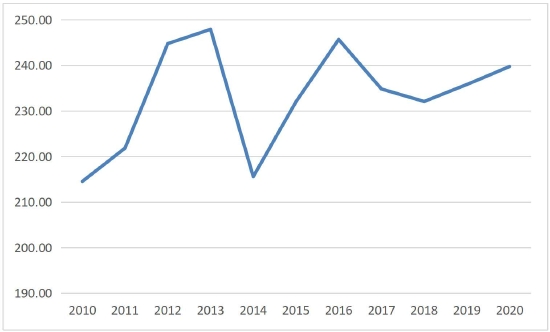

摘要: 2021年国内花生市场供需整体呈现明显的供过于求局面。现货价格仅在一季度震荡走升,随后从4月开始逐级回落,至12月累计跌幅达1500-2000元/吨,实现了从牛市向熊市的转换。一季度进口米到港延迟,油脂节日消费旺季带动现货价格走强;二三季度开始国内进口米大量到港,叠加花生需求的同比环比下降,导致2020/2021年度我国花生期末库存创记录新高。四季度国产新米上市,产量小幅下降,农户惜售严重令供应有限,但由于上年度结转库存过大,进口米冲击担忧仍存,同时需求表现持续不佳,花生市场价格深陷熊市泥沼。 2021/2022年度我国花生产量较上年度略降,进口量也存在一定的变数,但上年度结转库存创历史新高,整体供应仍然充足,而需求的改善需要较长时间才能实现,国内花生供过于求的局面短期内难以改变,市场仍然是典型的“买方市场”。从油厂的收购和压榨数据来看,当前油厂的收购量快速增加,但开工率和加工量明显低于往年同期,油厂仍然处于花生的被动累库阶段,收购价格或继续下调,对应现货价格和pk2204仍然有下行压力。随着2022年4-5月花生种植期到来,市场对种植面积和下一年度供应大幅减少的预期将会令期现货价格获得支撑,如果种植面积能够如预期下降,那么将有效改善市场对PK2210及之后合约的价格预期,花生期现货价格有望迎来上涨行情。 一、2021年花生市场供需及价格走势回顾 2021年12月中共中央经济工作会议研判,中国经济面临“需求收缩、供给冲击、预期转弱”三重压力。2021年国内花生市场同样面临需求见顶收缩、进口冲击加大及市场价格预期持续转弱的三重压力。 1.供应(生产及进口):充足 花生的作物年度从当年10月至次年9月,因此2021年实际跨越了两个作物年度,即2021年1-9月为2020/2021年度,10月至12月为2021/2022年度。 1.1 种植面积及产量 2020年,根据国家统计局的数据显示,我国花生种植面积同比增加2.5%至7125万亩,单产水平同比略升,总体花生果产量同比增加至1799.3万吨。2020年我国产量创历史新高,花生种植面积创2004年以来的新高。 2021年,根据中国食品土畜进口商会公布的业界预估数据显示,2021年我国花生种植面积同比下降7%至6626.3万亩,单产水平同比略升,总体花生果产量同比下降3-5%至1630-1650万吨。2021/2022年度我国花生种植面积和产量均同比小幅下降。2021年花生种植收益不及玉米(2724, 1.00, 0.04%),是全国花生种植面积同比下降的主要原因。 1.2 单产 东北、华北主产区在花生生长期和收获期遭遇大范围持续降雨天气,由于降雨对不同产区的影响不一,市场对2021年全国花生单产水平的争议较大,主流观点认为单产持平或略增,综合导致2021年我国花生产量同比降幅为3-5%。另一方面,由于收获期持续过量降雨导致花生霉变、发芽的比例增加,2021年花生质量普遍较2020年偏差成为市场共识。 从2010年至2020年的单产数据来看,近十年我国花生单产基本在210-250公斤/亩区间运行,近5年我国花生单产基本在230-250公斤/亩区间运行,波动幅度不大,随着国内花生种业和管理的进步,我国花生单产水平有望维持高位并逐年小幅增加。从这个角度来看,我国花生产量主要和面积正相关。 1.3 进口 海关数据显示2020年至2021年我国花生(仁、果)及花生油进口维持在历史高位水平。2020年我国进口花生仁76.5万吨,进口花生果32万吨,进口花生油27万吨,仁和油折果后的总计花生果进口量为230.39万吨,创历史新高。2021年,1-9月进口花生仁79.9万吨,同比2020年同期增加15%;进口花生油25.36万吨,同比2020年同期增加43.48%;进口花生果16.44万吨,同比下降39%;综合看,尽管2021年花生果进口同比下降,但由于花生仁和油进口量增加,仁和油折果后的总计花生果进口量仍同比增加并刷新历史新高。进口花生和花生油价格低廉,成本优势明显,对国产油料米的市场冲击逐年加大。 图1 2010至2020年度中国花生单产 单位:公斤/亩

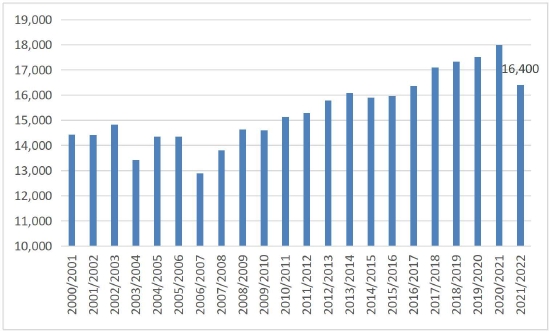

数据来源:中国食品土畜进口商会发布的业界预估数据 图2 2001/2002至2021/2022年度中国花生产量 单位:千吨

数据来源:2020/2021年度之前数据为国家统计局数据,2021/2022年度数据为中国食品土畜进口商会发布的业界预估数据 2.需求(国内消费及出口):触顶回落 2.1 国内消费 2019/2020年度,由于新冠疫情爆发刺激国内小包装食用油需求大幅增加,我国花生和花生油需求均创出历史新高。2020/2021年度,因为高价抑制需求,加之后疫情时代国内小包装食用油的需求同比下降,消费降级也导致高端油脂需求下滑,2021年国内花生食用及油用需求均同比下降。 2.2 出口 2020至2021年我国花生出口延续同比下降趋势,2020年我国花生出口量为13.16万吨,同比下降31.26%;2021年,由于集装箱海运费用大幅上升等原因,我国花生出口延续同比下降趋势,1-10月花生出口总量为83454.92吨,较2020年同期累计出口总量的104306.87吨减少20851.95吨,同比减少19.99%。 综合国内消费和出口,2020/2021年度我国花生总需求触顶回落,根据行业估算数据,总需求从上一年度1775万吨下降至1743万吨,同比下降1.8%。 图3 2018-2021年花生月度出口量

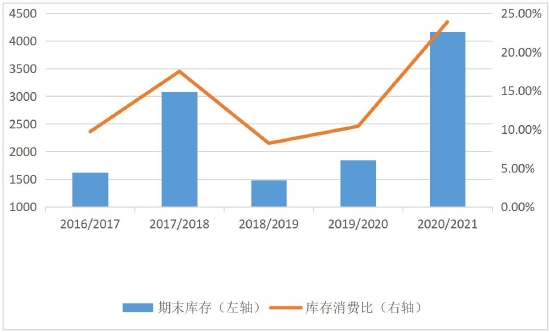

数据来源:中国粮油商务网 3.库存高企,价格走弱 2020/2021年度,在国内花生产量和进口量均创历史新高的同时,花生的国内需求和出口均同比下降,导致国内花生期末库存及库存消费比均创历史新高,期末库存达417万吨,库存消费比23.9%。库存的高企和消费需求的下降导致期末库存消费比大增,国内花生供过于求的情况非常明显。 图4 2016/2017-2020/2021年度中国花生期末库存及库存消费比 单位:千吨

数据来源:中国食品土畜进口商会发布的业界预估数据 4.期现货价格走势回顾 2021年花生现货价格仅在一季度震荡走升,随后从4月开始逐级回落,累计价格跌幅1500-2000元/吨,实现了从牛市向熊市的转换。一季度进口米到港延迟,1-2月春节油脂消费旺季带动花生现货价格走强;二季度开始国内进口米大量到港,叠加花生需求的同比环比下降,导致2020/2021年度我国花生期末库存创记录新高,现货价格持续走熊。 2021年2月花生期货价格上市后,期货价格与现货价格走势基本一致。期货价格震荡走升至3月中旬创出11201元/吨的年内高点,随后开始震荡回落,7月因河南暴雨引发涝灾,期价一度大幅反弹,但随着受灾程度的确定,期价重回熊市并在12月创出8026元/吨的年内低点,累计跌幅超过3000元/吨。 期货跌幅大于现货的原因是,市场对期货交割品认知的改变及对后市的悲观预期。一是上市初期,市场认为花生期货交割品标准高于普通油料米,且对交割存在较大的疑虑,期价对现价持续大幅升水,但随着2110合约交割的顺利进行,以及油厂和贸易商用低成本的陈米来生成仓单,导致近月合约进入交割月之前大幅下跌,市场对交割品的认知逐渐转变,期价对现价的升水转为平水或贴水。二是市场对花生后市行情普遍悲观,期价超前于现价下跌。 图5 2020年12月至2021年12月国内花生油料米综合现货指数

数据来源:中国粮油商务网 图6 2020年2月至2021年12月花生期货指数(周线)

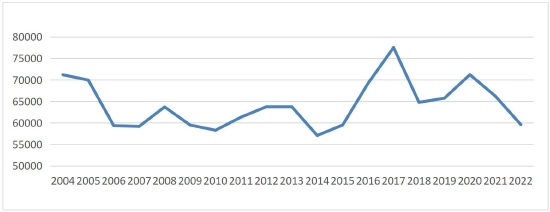

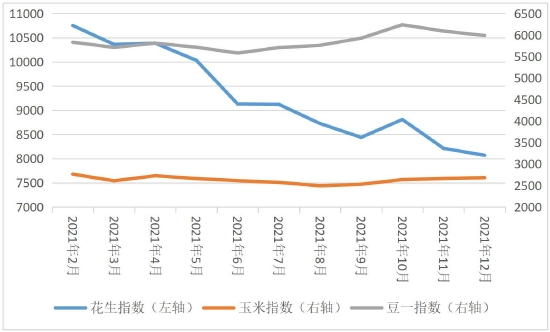

数据来源:易盛 二、2021/2022年度花生市场供需及价格走势展望 1.当前市场供需情况 进入十二月,国内花生市场熊市氛围浓厚。现货市场上下游分歧仍然巨大,以农户为代表的上游对当前现货价格不认可,惜售情绪严重,2021年花生收获期雨水过多,导致大型机械无法入地收获,农户收获的艰辛程度大幅上升,大户雇人代收的成本明显增加,部分受灾严重地块存在减产、绝收现象,都令农户对花生售价持较高期望值;中间贸易商群体因为前期囤货亏损导致信心严重不足,采用随购随销策略;油厂、食品厂等下游企业因为上年度结转库存较多,与上游博弈的底气较足,2021年开收时间较2020年延迟,且严格把控收购质量指标,收购价格逐步调低。买卖双方的巨大分歧导致当前现货购销成交量要明显小于往年同期水平。 从供需角度来看,农户惜售导致的供应延迟终归要来临,市场预期春节前或5月天气转热前将会出现农户抛售,届时市场价格恐面临更大的下行压力。当前市场高库存、高供应和低需求的情况下,2204合约期价面临的下行压力不小。 2.产能出清——种植面积将连续第二年下降 预计2022年国内花生种植面积将继续下降10-20%。2021年2月花生期货上市后,花生指数和玉米指数、豆一指数的价格走势分化,花生指数一路下行,而玉米和豆一指数均维持高位运行。相比玉米和大豆(5840, 44.00, 0.76%),花生的销售收入明显下降。成本方面,由于花生的肥料、人工和农药成本均高于玉米和大豆,而2021年肥料成本大幅上升,花生成本增加较玉米和大豆更多。 从下图2004-2021年中国花生种植面积来看,国内花生种植面积与国内玉米价格呈现明显的负相关,即玉米价格高则花生面积小,玉米价格低则花生面积大。典型的案例是,2008年-2016年国内实施玉米临时收储政策,玉米价格维持高位运行,导致2009年至2015年花生种植面积始终位于6500万亩以下徘徊;随着2016年玉米临储政策取消引发国内玉米价格大跌,花生种植面积开始逐年上升,2017年升至7751万亩的历史新高,近两年随着国内玉米价格重回高位,花生种植面积开始下降。 综合种植收益来看,2022年花生在和玉米、大豆的争地关系中处于明显下风,这将导致2022年国内花生种植面积继续下滑,预计面积将下滑至2014年以来的新低,这将减轻2210合约及之后合约的供应压力。 图7 2004-2022年中国花生种植面积 单位:千亩

数据来源:2021年及之前数据来自中国食品土畜进口商会发布的业界预估数据,2022年数据为笔者按降幅10%计算 图8 2021年2月至12月花生指数、玉米指数及豆一指数

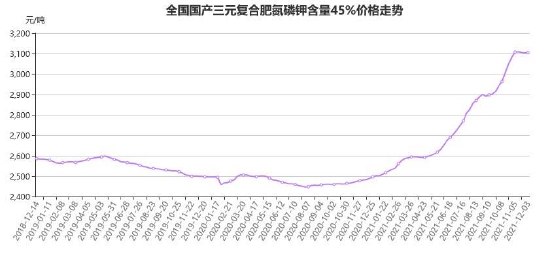

数据来源:易盛 图9 全国国产三元复合肥氮磷钾含量45%价格走势

数据来源:商务部 3.需求存改善预期 2021年需求同比下滑明显,主因2021年后疫情时代小包装花生油需求同比下降,2022年国内经济重归正轨,花生和花生油需求料将同比增加。同时,受2021年10月之后相关植物油价格大幅上涨带动,国内终端花生油批发价格在10月之后持续上涨并创历史新高。总体看来,终端消费价格上涨,加之元旦春节消费旺季的到来,后期国内花生和花生油需求存在改善的预期。 图10全国花生油批发价格走势

数据来源:商务部 4.进出口存在变数 2022年我国花生进口存在一定的变数。2021年由于国内外花生价格走势分化,美国花生价格同比上涨,而国内花生价格同比下降,我国进口美国花生果的数量降幅明显,但进口非洲花生仁数量并未明显减少,这主要是因为多数非洲花生进口贸易商的订单是在2021年4月国内价格大幅下跌前确定的。进入2021/2022年度后,国内花生及花生油进口进程明显放缓,当前进口订单报价在国内无法顺价销售,进口贸易商生意清淡,国际市场需要时间来适应中国市场的低价。出口同样存在变数,随着集装箱价格恢复正常,以及国内价格大幅下跌后的出口优势增加,2022年我国花生出口或将迎来春天。 图11 2019年1月至2021年11月国际花生月度走势图

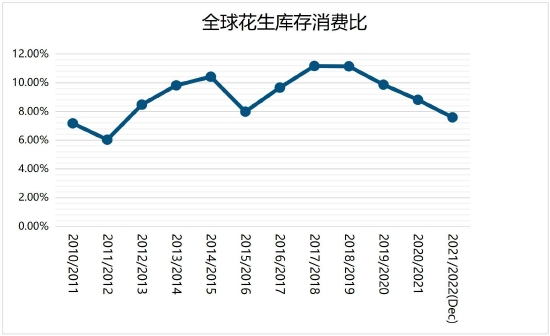

数据来源:油世界 5.全球花生供需两旺,国际花生价格走势坚挺 美国农业部12月供需报告确认2021/2022年度全球花生产量为创历史新高的5063万吨,但同时也认为需求将达到新高的5076.5万吨,这导致全球花生期末库存和库存消费比连续第四年下降。这一预判与中国花生供需预期截然相反,但为美国国内花生价格的坚挺走势提供了基本面支撑。总体而言,全球花生产量创新高,将会增加中国未来的进口压力,但进口量大小取决于未来国际市场花生到港成本与国内花生市场价格的接轨。 由于中国花生产需占全球的比重很大(中国是全球花生种植面积第二大国家,也是产量、消费、压榨、进口第一大国,出口第四大国),因此花生是以国内供需为主定价的品种,国际市场价格走势仅供参考。 图12 2010/2011至2021/2022年度全球花生库存消费比

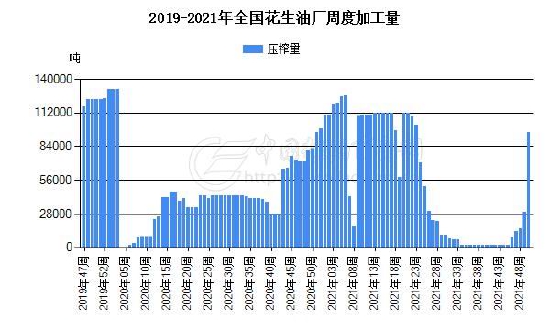

数据来源:美国农业部 综上所述,2021/2022年度我国花生产量较上年略降,进口量也存在一定的变数,但上年度结转库存创历史新高,整体供应仍然充足,而需求的改善需要较长时间才能实现,国内花生供过于求的局面短期内难以改变,市场仍然是典型的“买方市场”。从油厂的收购和压榨数据来看,当前油厂的收购量快速增加,但开工率和加工量明显低于往年同期,油厂仍然处于花生的被动累库阶段,收购价格或继续下调,对应现货价格和pk2204仍然有下行压力。随着2022年4-5月花生种植期到来,市场对种植面积和下一年度供应大幅减少的预期将会令期现货价格获得支撑,如果种植面积能够如预期下降,那么将有效改善市场对PK2210及之后合约的价格预期,花生期现货价格有望迎来上涨行情。 图14 2019-2021花生油厂周度收购量

数据来源:中国粮油商务网 图15 2019-2021花生油厂周度收购价格

数据来源:中国粮油商务网 图16 2019-2021全国花生油厂周度加工量

数据来源:中国粮油商务网 弘业期货 杨京 陈春雷 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);