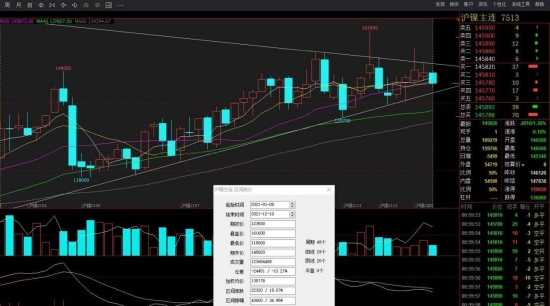

一、行情回顾 2021年,镍价走势整体呈现震荡上行趋势,但是从上涨过程来看,期间波动巨大,基本可以划分为三个极端。首先是年初到2月底,基于市场对新能源需求的乐观预期,镍价延续了此前的上涨走势,价格继续走高,从年初的12.35万元/吨一路上涨至14.93万元/吨。随后镍价走势风云突变,市场传出了青山实业与华友钴业、中伟股份签订高冰镍供应协议的消息,硫酸镍供应紧张的预期被打破,镍价出现了跳水走势,连续下跌4周,最低下探至11.8万元/吨;此后镍价在12万元/吨的整数关口附近窄幅盘整了一个多月时间。5月份开始,得益于下游需求的增加,不锈钢产量的提升,能源镍的强劲的需求,镍价持续走高,最高上行至161600元/吨,创下了年内新高。截至12月8日,沪镍(162120, 1250.00, 0.78%)指数收于148200元/吨,较2021年年初价格上涨24700元,涨幅20%,整体波动区间在123500-161600元/吨,波动幅度为30.8%。期间LME镍价格收于20215美元/吨,较2021年初价格上涨3575美元,涨幅21.48%,整体波动区间在16640-21425美元/吨,波动幅度达28.75%。

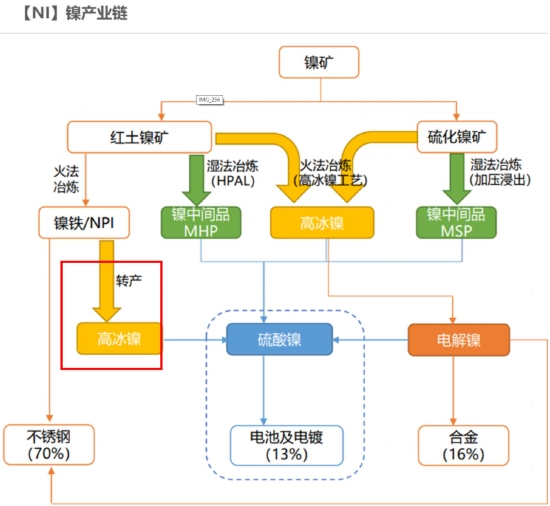

二、影响因素分析 下图很好的展示了镍整个产业链的布局,包括一级镍,二级镍组成,上下传导的路径,各自的加工方式以及可转换的模式,终端产品上的占比可能有微调,但大体给出了镍在不同领域的应用状况。

数据来源:天风期货研究所 1.供应端 在印尼禁止镍矿出口之后,菲律宾就成为了国内最大的进口镍矿来源国家。根据海关数据,中国2021年1-10月份,国内累计进口镍矿3761.34万吨,累计同比增长16.19%。其中自菲律宾镍矿进口量为3417.73万吨,累计同比增加28.79%。虽然菲律宾政府职能部门有意效仿印尼限制镍矿石出口,但短时间内很难实施,主要原因是当前菲律宾运营下游工厂的成本高昂,当地基础设施建设并不完善,尤其电力供应不充足。从国内港口镍矿库存来看,11月底国内港口镍矿库存为934.7万吨,总折合金属量7.34万吨,而年初国内港口镍矿为914.1万吨,总折合金属量7.23万吨。整体来看,国内镍矿库存基本持稳。据预测2022年镍矿石进口量将达到4000万吨,但2021年以来,中国自菲律宾进口镍矿品位从1.5%下滑至1.2%-1.4%,实际到货还面临掉品等问题,折合金属量上看还是偏紧的。

A:镍铁受制于原料紧张和能耗双控政策,国内镍铁产量继续下滑。印尼虽然产量继续扩张,但是2021年下半年由于疫情因素以及当地不锈钢需求增长,出口到国内镍铁数量不及预期。2021年8月,国家发展改革委发布了《2021年上半年各地区能耗双控目标完成情况晴雨表》,此后,相关限电政策频出,既影响镍铁也影响不锈钢,同时十四五规划中可以看出,未来“能耗双控”(能源消费总量和工业增加值能耗强度)、碳强度和碳排放指标都有可能被纳入限制标准,2022年国内镍铁在原料回升情况下产量能否保持平稳还有变数。但印尼的镍铁产量和出口将继续增长,国内镍铁供应将维持增长。从产业链能耗来看,不锈钢冶炼产生的能耗主要来源于镍铁,在十四五规划的要求下,短期内限产可能将是镍铁企业唯一达到目标的手段,能耗双控和碳排放目标将对国内镍铁形成巨大冲击。 印尼镍铁相较于国内更具有价格优势,受益于印尼当地镍矿、电费等优势,印尼镍铁冶炼成本普遍低于国内,所以印尼镍铁产能扩张首先得益的将是国内钢厂,从印尼进口镍铁冶炼不锈钢将是常态,这将对国内镍铁生产带来巨大的打击。

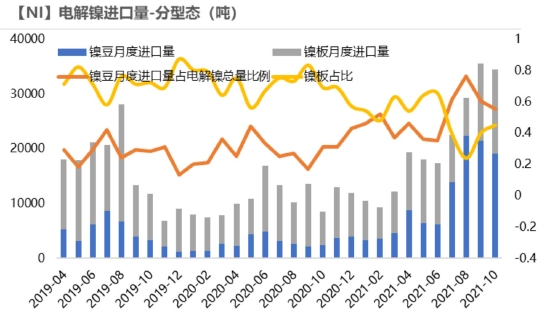

数据来源:SMM,铜冠金源期货 B:电解镍、硫酸镍、高冰镍2021年新能源车增长不断超预期,动力电池、三元前驱体等企业产能增速较快,硫酸镍供需两旺,未来高冰镍将成为焦点。根据上海有色网数据,预计2021年国内电解镍产量为16.5万吨,较2020年下降了2.14%,主要是年内受到限电影响了部分产量,根据海关数据,2021年1-10月份累计进口精炼镍20.92万吨,累计同比增长96.1%。2021年增长来源主要在镍豆进口上,新能源车快速发展,但硫酸镍短缺,电池用镍主要靠镍豆自溶来填补市场缺口。 根据上海有色网数据,2021年全国硫酸镍产量预计为28.8万吨,较2019年大幅增长100%,其中11月份产量2.88万吨,这其中电池级硫酸镍产量2.73万吨,53%来自镍豆自溶,30%来自中间体(包括高冰镍),余下来自一些废料,从10月开始双限政策以来,市场整体情绪较差,价格表现震荡偏弱,进入年底12月份,部分前驱体工厂进行停产检修,对硫酸镍的需求减弱,预计12月产量有所下降。 在新能源汽车产销大幅增长的情况下,2021年国内硫酸镍市场迎来供需两旺的市场,特别是国内镍中间体进口不足的情况下,大量镍豆流入国内市场,转而熔炼硫酸镍。从公开报道中可以发现,2022年印尼将有多交中间体生产线开始形成量产,2021年年中力勤与哈利达一期的项目业已投产;力勤二期、华越一期以及青美邦项目近10万吨产能投产。

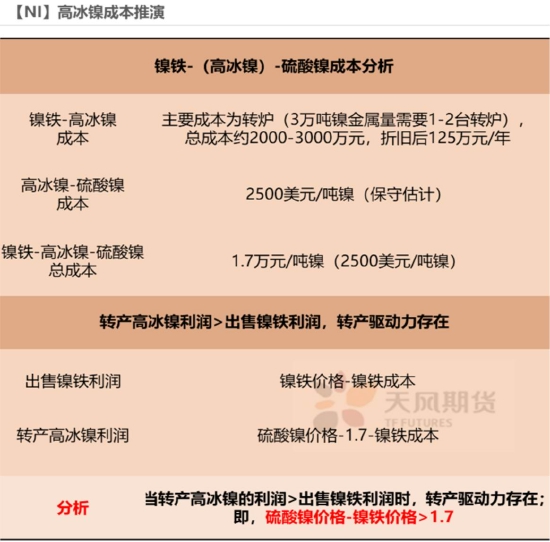

随着新能源产业不断发展,三元动力电池对镍的需求爆发,新能源产业链的供需错配和双碳政策高标准实施共同促进高冰镍的大量生产。今后镍铁转产高冰镍,可以将不锈钢产业与新能源产业打通,实现红土镍矿到不锈钢和新能源的自由切换。高冰镍放量入市必然冲击镍豆需求,改变镍产业链供需格局,但高冰镍是否转产,关键在于硫酸镍和镍铁的价差,硫酸镍和镍铁的价差扩大到能够覆盖镍铁-高冰镍-硫酸镍的成本,则工厂才有动力去转产高冰镍。年初一则青山公布高冰镍将于10月投产的消息一度引发镍价狂跌20%以上,但11月底高冰镍下线的消息并没有给镍价带来更大的冲击,这里既有利空提前消化的原因,也有镍铁-高冰镍-硫酸镍成本的问题。高冰镍既能生产电解镍,也能生产硫酸镍,这无异于给整个产业链多了一种选择,如果2022年,疫情得到缓解,印尼无论是镍铁,还是中间体,抑或是高冰镍的生产都将得到快速释放,除此之外,作为硫酸镍的原料2022年能否放量,硫酸镍原料-三元动力电池产业链能否被补齐,主要矛盾在于中间品供给增速与新能源需求增速能否匹配。

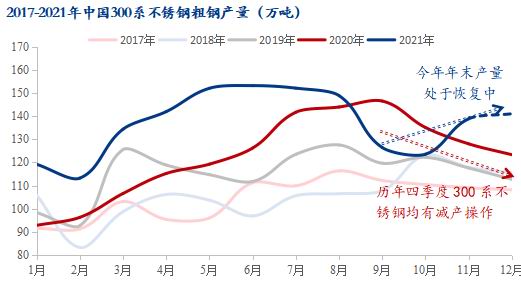

数据来源:天风期货研究所 2.需求端 A:传统需求受益于疫情后周期,全球不锈钢需求处于上行恢复期,叠加海外产能受到扰动更大,中国不锈钢相关制品出口强劲,从而为国内不锈钢增产创造了较好的条件。据中联金数据推测,中国2021年不锈钢粗钢产量同比增长或达到6%至3340万吨(新口径)。由于基数效应及强劲的开工,上半年产量同比增长超过20%,下半年则主要受到限电限产影响。 据中特协数据,2021年1-9月份中国不锈钢表观消费为2035.2万吨,同比增长近10%,考虑到国内限电限产影响及净出口下降,全年来看预计同比增长或收缩至7%约2735万吨,边际增加174万吨。同时,无锡与佛山钢材库存(冷轧+热轧)较年初则增加约16.2万吨,国内下游实际实际需求增长或在158万吨,结构上看,需求增长主要以300系、400系为主。需求增长或在158万吨,结构上看,需求增长主要以300系、400系为主。 特殊钢、合金方面:下游需求主要分布在航空航天、油气开采、高端加工行业等,由于疫情对航空业冲击巨大,且油气开采将受益于能源短缺及后续恢复,我们认为2022年这一块需求修复的空间依然比较大。根据SMR等机构统计,2022年下游需求或恢复至疫情前,甚至超过疫情前水平。定量而言,边际增长或超过5万吨,以45%镍基平均含量为参考,边际对一级镍需求将增加2.25万金属吨。 电镀:疫情过后经济快速恢复以及制造业升级转型,2022年电镀需求预计将延续恢复趋势,相比于合金钢,电镀对价格敏感度更高,高镍价一定程度将对需求产生抑制,2021年国内五金件出口收到物流紊乱的影响,2022年海运市场逐步恢复,可能前期抑制的订单有望得到释放。保守估计,2022年这一块对镍料的需求边际或增加0.5-1万金属吨。 综合来看,我们认为2022年全球合金钢、特殊钢、电镀等行业将继续对一级镍需求产生增长驱动,甚至边际增长会超过2021年,保守预估这一块带来的增长在2.8-3.2万金属吨左右。

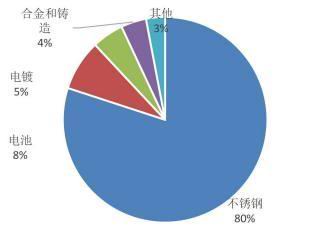

中国镍消费结构

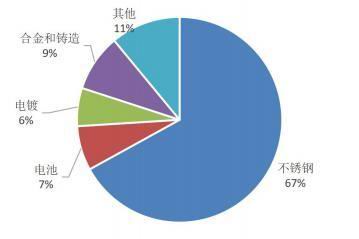

全球镍消费结构

B:新能源根据全球镍业协会(INSG)统计,2020年全球镍需求量达241万吨,在新冠疫情背景下需求量仍与2019年基本持平,近五年复合增速达4.9%。从消费结构看,根据INSG统计,2020年镍资源73%用于不锈钢生产,在近三年的消费占比较为稳定,动力电池为占比提升最快的应用领域,2020年占比达8%,相较2018年提升3个百分点。 2021年,新能源汽车产销继续大幅增长。12月8日,全国乘用车市场信息联席会(下称“乘联会”)发布数据显示,11月新能源乘用车批发销量达到42.9万辆,环比增长17.9%,同比增长131.7%;1-11月新能源乘用车批发280.7万辆,同比增长190.2%。11月新能源乘用车零售销量达到37.8万辆,同比增长122.3%,环比增长19.8%;1-11月新能源车零售251.4万辆,同比增长178.3%。11月新能源车国内零售渗透率达20.8%。新能源汽车销量和渗透率在2021年逐月快速提升,进入爆发式增长新阶段,全年总体销量有望达330万辆。2022年全年新能源汽车销量预计会达到500万辆,甚至更高。同时全球市场也呈现供需两旺的局面,欧盟5国纯电动汽车和插电式混合动力汽车渗透率达到20%,美国新能源车在11月份快速放量,同比增速86.7%,预测2022年全球新能源车的销量将突破1000万量。伴随新能源汽车的急剧扩展,随之带来的电池对镍的需求也将大幅增加,虽然电池行业有磷酸铁锂电池和三元电池之争,但随着技术的完善,高镍三元电池因其完备的安全措施,超高的能力密度,逐渐成为中高端新能源车的首选。2021年,电动汽车电池前驱体和储能系统的镍需求预计在16万吨左右,而2022年,能源市场对镍需求会来到25万吨以上。

三、行情回顾 2021年宏观环境错综复杂、反复多变,2022年海外市场焦点仍在于美联储货币政策收紧的节奏,以及美国财政刺激的变化,国内市场焦点则在于经济下行压力增大的背景下,货币与财政政策的边际变化。现阶段来看,国内货币偏松,海外货币偏紧可能是2022年的主基调,市场预期差则在于各自的节奏及力度。具体镍市场而言,由于自身特性镍投机属性较强,波动在有色板块相对较大,因此,资金面的情况,市场整体投机情绪的变化等均会对镍价产生外部情绪扰动,传统需求稳中有升,对镍价而言起到锚的作用,而新能源金属的故事性,会大幅提升镍价的波动边际,这其中政策的变化主要来自印尼,印尼是否超预期限制NPI等初级冶炼品(镍含量小于40%)出口,一旦属实将对镍价形成消息面强支撑。总之2022年的镍价将是宽幅震荡的可能性较大,以逢低做多思路为主。 风险提示:1、高冰镍放量超预期;2、能耗双控加码;3、不锈钢终端消费不及预期;4、警惕2022年疫情超疫情爆发 弘业期货 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);